小規模宅地等の特例の限度面積は、その土地の利用目的によって異なり、減額割合も違ってきます。実際にどれくらい相続税が減額されるのか、最も一般的な住宅用の土地を相続した場合でその計算方法を解説します。また、複数の土地を相続する場合の限度面積や限度額の求め方についても例を挙げてみてみます。

~目次~

1.小規模宅地等の特例における限度面積の算式を理解する

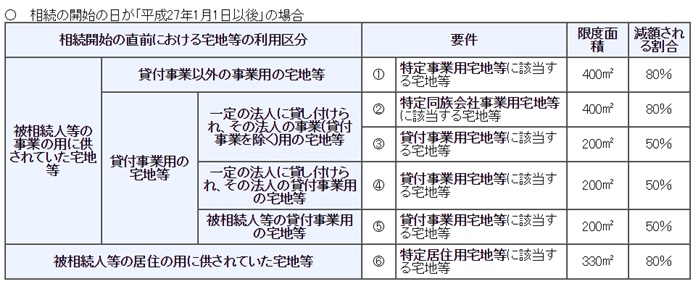

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!定められた限度面積まで相続税が一定の割合で減額される小規模宅地等の特例。事業用または居住用として使っていた宅地等に適用されます。小規模宅地等の特例が適用されるのは、

- 事業で使っている特定事業用宅地等

- 不動産貸付業など人に貸している貸付事業用宅地等

- 居住していた住宅の土地である特定居住用宅地等

の3タイプです。

これらは、それぞれ適用される限度面積や減額割合が異なります。また、異なる用途に使っていた複数の土地を相続する場合は特例の併用も可能です。

実際に控除される額の計算方法を、住居用、貸付事業用、事業用の土地をそれぞれ相続した場合で見ていきましょう。

1-1.特定事業用宅地等の相続

特定事業用宅地等(店舗など)では、適用対象になる限度面積は400㎡で、相続税が80%減額されます。

●相続人が1人の場合

a.相続する土地が300㎡で価額が4,000万円の場合

4,000万円×80%=3,200万円 減額

b.相続する土地が限度面積の400㎡を超える場合は、「400㎡/相続する総面積」を価額に乗じます。500㎡で価額が6,000万円の土地を相続する場合

6,000万円×400㎡/500㎡×80%=3,840万円 減額

●相続人が複数の場合

500㎡で価額6,000万円の土地を子2人で相続する場合、子1が400㎡(4,800万円)、子2が100㎡(1,200万円)を相続し、特例が適用されるのが子1だけだとすると、

子1:4,800万円×400㎡/400㎡×80%=3,840万円 減額

となります。

1-2.貸付事業用宅地等の相続

貸付事業用宅地等では、適用対象の限度面積は200㎡、相続税の減額は50%で、特定同族会社の事業用地として利用されている場合のみ400㎡まで80%減額されます。

●相続人が1人の場合

a.相続する土地が200㎡で土地の価額が4,000万円の場合

4,000万円×50%=2,000万円 減額

b.相続する土地が限度面積の200㎡を超える場合は、「200㎡/相続する総面積」を価額に乗じます。400㎡で価額が4,000万円の土地を相続する場合、

4,000万円×200㎡/400㎡×50%=1,000万円 減額

●相続人が複数の場合

400㎡で価額4,000万円の土地を子2人で相続する場合、子1が300㎡(3,000万円)、子2が100㎡(1,000万円)を相続し、特例が適用されるのが子1だけだとすると、

子1:3,000万円×200㎡/300㎡×50%=1,000万円 減額

となります。

1-3.特定居住用宅地等の相続

特定居住用宅地等の場合は、一戸建て、購入マンション、二世帯住宅の個人名義の土地に対し特例が適用され、限度面積が330㎡で相続税の減額割合は80%です。

●相続人が1人の場合

a.相続する土地が300㎡で土地の価額が4,000万円の場合、減額される額は、

4,000万円×80%=3,200万円 減額

b.相続する土地が400㎡で土地の価額が同じく4,000万円の場合、減額されるのは400㎡のうち330㎡になり、

4,000万円×330㎡/400㎡×80%=2,640万円 減額

となります。

●相続人が複数の場合

例えば、400㎡の土地を子1が300㎡(3,000万円)、子2が100㎡(1,000万円)に分けて相続した場合、特例が適用される条件を満たせば2人で合計330㎡まで減額されます。特例が適用されるそれぞれの割合は協議の上決定します。ここでは、子1が相続する300㎡のうち230㎡、子2が相続する100㎡全てに特例が適用されるとすると、減額される額を求める計算式は以下の通りになります。

子1:3,000万円×230㎡/300㎡×80%=1,840万円 減額

子2:1,000万円×100㎡/100㎡×80%=800万円 減額

2人合わせると合計330㎡、2,640万円が減額されることになります。

一方、適用される条件を満たすのが子1だけだった場合、子2には特例は適用されません。この場合の計算式は以下の通りになり、2,400万円減額されることになります。

子1:3,000万円×300㎡/300㎡×80%=2,4000万円 減額

引用:国税庁HP

2.複数の土地を相続する場合のケース別限度面積の計算方法

複数の土地を相続する場合は、特定事業用宅地等、貸付事業用宅地等、特定居住用宅地等のどれに当てはめる土地なのかにより、特例が適用される限度面積が異なってきます。

それまで住んでいた住宅の土地と事業用の土地を相続する場合、特例が適用される限度面積は、

(特定事業用宅地等)400㎡+(特定居住用宅地等)330㎡=730㎡

となり、限度面積の完全併用が可能です。

一方、住宅の土地と貸付事業用の土地を相続する場合は限定併用になります。

(特定事業用宅地等)×200/400+(特定居住用宅地等)×200/330+(貸付事業用宅地等)≦200㎡

となり、合計200㎡以下になるようにしなければなりません。

例えば、土地Aが200㎡で5,000万円、土地Bが500㎡で3,000万円だったとします。

●土地Aが居住用、土地Bが事業用の場合

土地A:5,000万円×80%=4,000万円 減額

土地B:3,000万円×400㎡/500㎡×80%=1,920万円 減額

これらは併用できるので、4,000万円+1,920万円=5,920万円 が減額の総額になります。

●土地Aが居住用、土地Bが貸付用の場合

この場合は下の式に当てはめて計算します。

(特定事業用宅地等)×200/400+(特定居住用宅地等)×200/330+(貸付事業用宅地等)≦200㎡

特定居住用宅地等が200㎡とすると、貸付事業用宅地で特例が適用できる面積は、

200㎡-200㎡×200/330=78.7㎡

となります。

●土地A、Bともに貸付用の場合

貸付事業用宅地とは、人に貸しているアパートやマンション、住宅、貸駐車場、貸駐輪場などを指します。これらの貸付事業用宅地を複数相続する場合、価額の高いものから200㎡選んで特例を利用するとよいでしょう。

この場合、価額の高い土地Aについて特例を利用します。

土地A:5,000万円×50%=2,500万円 減額

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。