宅地を相続や贈与で取得する際、取得する土地の評価額が高いと相続税や贈与税の対象となり、頭を痛めることが少なくありません。そのため「何とか税金を安くできないか」と知恵をしぼることもあるでしょう。ここでは、「節税対策のやりすぎはためにならない」事例として「不合理分割」という問題を取り上げます。

1. 「不合理分割」とは?

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!「不合理分割」とは、相続や贈与で宅地を分割する際に、分割後の土地が通常の宅地として使用できないような、土地の有効活用を妨げるような分割のことをいいます。

1-1. どんな宅地の分割が「不合理分割」とみなされるか

不合理分割とみなされる主なケースには以下のものがあげられます。

・無道路地(道路がない画地)を生じる土地分割

・接道義務(*)を満たさない土地を生じる土地分割

(*) 『建築基準法』第43条により、「建築物の敷地は道路に2メートル以上接しなければならない」と定められています(一部の例外や特別に認可されたケースを除く)。

・宅地として利用として利用できそうもない幅や奥行などがせまい土地を生じる分割

・宅地として不向きないびつな不整形地を生じる土地分割

・現状の利用状況を無視した土地分割

など。

1-2. なぜ「不合理分割」が発生するのか?

では、なぜわざわざ不便になるような不合理分割のケースが出てくるのでしょうか。その理由は、相続や贈与などの際、相続税や贈与税を抑えるために、土地の評価額を下げようとするからです。相続税や贈与税は、取得した土地の評価額にもとづいて計算されます。よって、新たに土地を取得した人たちが、故意に評価額を下げるような土地分割をする可能性があるからです。

しかし、それでは公平な課税が行われません。したがって、不合理分割を行った場合には、宅地の価額は分割後の取得者各人の土地単位では評価されず、分割がなかったものとして分割前の宅地を一つの画地として評価して課税総額が決まります。そして、取得者各人の土地の評価額の割合(つまり面積比)によって課税総額が案分されます。つまり、節税のために不合理分割を行っても、それが不合理分割とみなされると、分割前の評価額が適用され節税にはならないのです。

2. 「不合理分割」に該当するかどうかの6パターンの事例解説

では、実際にどういうパターンが不合理分割に該当するか、具体例を見ていきましょう。話を簡単にするために一つの宅地を相続人AとBが相続するというケースを取り上げます。

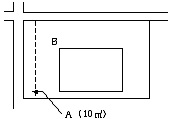

<パターン1>

接道義務は満たしているものの、住宅は相続人B側にあり、相続人Aの土地10平方メートルでは宅地として現実的ではありません。よって不合理分割に該当します。

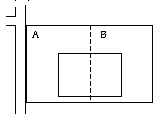

<パターン2>

相続人Bの土地は無道路地のため、不合理分割に当たります。

<パターン3>

相続人Aの土地もBの土地も宅地には向かない三角形の不整形地であり、さらにBの土地は無道路地です。よって不合理分割となります。

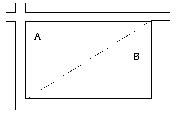

<パターン4>

相続人Aの土地もBの土地も宅地には向かない三角形の不整形地です。パターン3とは違い相続人Bの土地は無道路地ではありませんが、やはり不合理分割とみなされます。

<パターン5>

相続人Aの土地10平方メートルでは宅地として非現実的であり、さらにBの土地は無道路地のため、不合理分割に該当します。

<パターン6>

相続人Bの土地は接道義務を満たしておらず、不合理分割に当たります。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。