もし被相続人が誰かに土地を貸しており、その期間があらかじめ決められている場合、相続税の計算には複利年金現価率が必要になります。今回は複利年金現価率とは何か、相続税のどの部分で必要になるのかなどについてご紹介します。

~目次~

1.複利年金現価率とは?

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!複利年金現価率とは、将来支払われる年金額の現在価値を知るために必要な係数を、複利によって求めるためのものです。相続税の定期借地権を評価する際などに必要となります。

年金を複利運用した場合、将来実際に支払われるのは、ある期間定期的に支払い続けた積立金に、複利運用することで得られた利益をプラスしたものとなります。しかしその価値は、支払い続けている限り変動するため、相続税などで利用する場合は、その時々の現在価値を知る必要があります。そのために必要となるのが、複利年金現価率です。

1-1.相続税で必要になる複利年金現価率を調べる方法

複利年金現価率を知るためには、国税庁が毎月発表している基準年利率を確認する必要があります。複利年金現価率だけを調べるなら、国税庁が発表している複利表を見るのがよいでしょう。

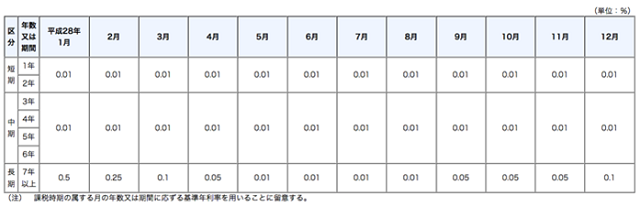

ただし、相続税にかかる複利年金現価率は、基準年利率にもとづいたものを知る必要があります。基準年利率とは、形や市場性がない財産の価値を推し量る際に用いられるものです。以下は2016年中の基準年利率の一覧です。区分や期間は残存期間(あとどれくらい借用期間が残っているか)を示します。一般的にこの期間が長いと、月ごとの変動が大きくなる傾向があります。

引用元:平成28年分の基準年利率について(法令解釈通達)|財産評価関係 個別通達目次|国税庁

基準年利率を確認したら、続いて相続日時点の複利年金現価率を確認します。基準年利率の下にPDFで掲載されていることが多いので、そのまま確認してみましょう。ここで借用年数に応じた複利年金現価率を知ることができます。

2.相続税で複利年金現価率を使用するのは定期借地権の評価

複利年金現価率が相続税で必要となるのは、定期借地権を評価するときです。定期借地権とは、被相続人が所有する土地のうち、期間限定で誰かに貸しているものを指します。

2-1.定期借地権を評価するために必要な要素

定期借地権の価値を計算するためには、以下の要素が必要となります。

ア.該当の土地を自らの土地として利用した際にかかる評価額(自用地の価値)

イ.礼金の金額や保証金の運用益など借地人が得る経済的利益

ウ.土地の相場金額

エ.残りの借用期間から算出した基準年利率にもとづく複利年金現価率(相続発生時)

オ.契約していた借用期間から算出した基準年利率にもとづく複利年金現価率

2-2.定期借地権を評価するための計算方法

計算方法の順は以下の通りです。

- イからウを割る

- エからオを割る

- 1と2の数値、およびアを掛け合わせる

例えば被相続人が、自用地の価値が5,000万円の土地を、30年の契約で貸したとします。経済的利益が1,000万円、相場金額が6,000万円、その後20年残った状態で、2016年1月に相続したと仮定すると、各要素は以下の通りとなります。

ア.5,000万円

イ.1,000万円

ウ.6,000万円

エ.基準年利率が0.5%のため18.987

オ.27.794

ここから計算してみましょう。

- 1,000万円 ÷ 6,000万円 = 0.1666

- 18.987 ÷ 27.794 = 0.683

- 0.1666 × 0.683 × 5,000万円

答えは568万9,390円となります。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。