亡くなった人(被相続人)の財産を受け継いだ場合、その財産には相続税が課税されます。

相続税の課税対象となる財産の範囲は、亡くなった人や財産を受け継ぐ相続人の国籍や住所によってその範囲が異なります。

もし、相続人が日本国籍と外国国籍を所有している重国籍の場合、相続税の納税義務の範囲はどのようになるのでしょうか?平成30年度税制改正を踏まえた相続税法規定の相続税(贈与税)の納税義務者についてご説明します。

~目次~

1.相続税の納税義務者と課税財産の範囲

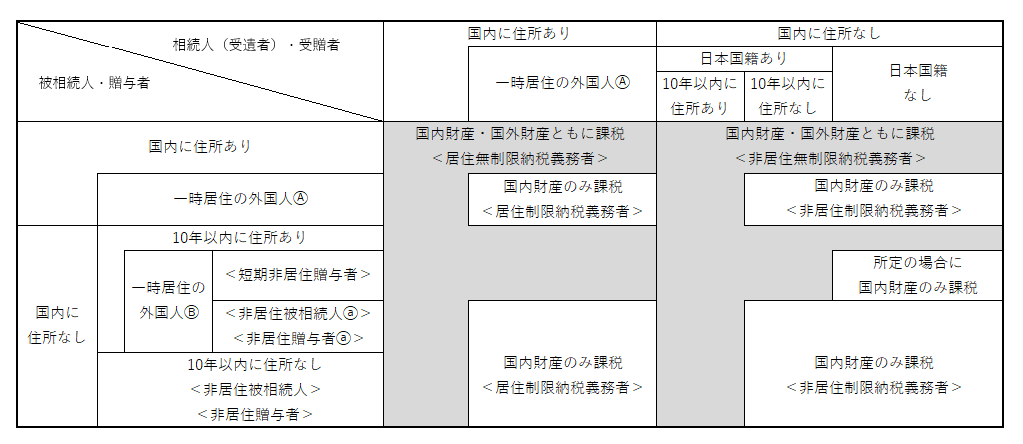

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!相続税の納税義務者の範囲は大きく「無制限納税義務者」「制限納税義務者」「特定納税義務者」の3つに区分されています。

特定納税義務者に関しては相続時精算課税制度の適用を受ける場合の納税義務者となるため、今回の説明の対象外とします。

無制限納税義務と制限納税義務の違いは、課税される財産の範囲であり、無制限納税義務の場合は国内財産・国外財産のいずれの財産にも課税の対象になります。

一方の制限納税義務の場合は、国内財産のみ課税の対象になります。

・「一時居住の外国人?」とは、「出入国管理法別表第1の在留資格の者で、過去15年以内において国内に住所を有していた期間の合計が10年以下のもの」をいいます。

・「短期非居住贈与者」とは、「日本国籍のない者で、出国前15年以内において国内に住所を有していた期間の合計が10年超である者のうち、出国から2年を経過していないもの」をいいます。

・<非居住被相続人?>とは、「相続開始前10年以内において国内に住所を有していた期間のいずれの時においても日本国籍のない者」をいいます。

・<非居住贈与者?>とは、「出国前15年以内において国内に住所を有していた期間のいずれの時においても日本国籍のない者(短期非居住贈与者を除く)」をいいます。

・「一時居住の外国人?」は、短期非居住贈与者、<非居住被相続人?>、<非居住贈与者?>の範囲が「一時居住の外国人?」と異なるため、両者の範囲は一致しません。

上記の表の網掛け部分に該当すれば、国内財産・国外財産の双方に相続税が課税され、そうでない部分は、国内財産のみに課税されます。

ちなみに、贈与税についてのみ、「短期非居住贈与者」に該当すれば、出国後2年間申告が猶予され、2年以内に帰国すれば国内財産・国外財産の双方に贈与税が課税され、出国後2年を超えれば、国内財産のみに贈与税が課税されます。

2.相続税法の国籍の判断方法

相続税法は相続税の納税義務者や課税財産の範囲、相続税の計算、申告などについて規定した法律です。

そのため、国籍をどのように判断するかといった「相続税」と直接関係のない概念についてまで規定されていません。

国籍に関しては、国際法上の原則として、各国の国内法の規定に原則的に従うことになります。

具体的には、国籍は大別して以下の2つの方法のいずれかによって判断します。

父母両血統主義とは、父または母のいずれかが自国の国籍を有している場合には、その子も自国の国籍を取得することが可能です。

一方の生地主義は、その国で出生した子はその出生した国の国籍を取得することが可能です。

日本の場合には、父母両血統主義を採用していますが、生地主義を採用している国で出生した日本人の子の場合には、日本国籍と出生国の2つの国籍を有することになります。

つまり、生地主義を採用しているアメリカで日本人夫婦が出産した場合、その子は日本国籍とアメリカ国籍の2つの国籍を有している可能性があります。

日本では、原則として重国籍を認めていません。

そのため、国籍法の第14条では一定の年齢に達するまでにいずれかの国籍を選択することを規定しています。

また、上記のようなケース以外にも他国の国籍を有している人に認知された場合や、養子・婚姻などによって他国の国籍を取得した場合や、帰化によって日本国籍を取得した人で、従前の国籍も有している場合には重国籍になるケースがあります。

3.日本国籍と他国の国籍を所有している場合

原則として重国籍を認めていない日本の相続で重国籍の問題が浮上するのはなぜでしょうか?

まず、1.でご説明したように、相続税の納税義務者の峻別に当たって日本国籍の有無が関係します。

重国籍の場合、「日本国籍も外国国籍も有している」状態です。

そして、相続税法では、この重国籍者の取扱いについての規定はありません。

そのため、相続税法の法令解釈通達である相続税法基本通達では以下のように定めています。

(日本国籍と外国国籍とを併有する者がいる場合)

1の3・1の4共-7 法第1条の3第1項第2号イ又は第1条の4第1項第2号イに規定する「日本国籍を有する個人」には、日本国籍と外国国籍とを併有する重国籍者も含まれるのであるから留意する。(平15課資2-1追加、平25課資2-10、平27課資2-9改正)

これは、日本国籍を持っている非居住無制限納税義務者の場合、2でご説明したように、日本国籍と他の国の国籍を所有している場合も考えられるという点を踏まえ、相続税法上では重国籍者を除くという記載が無いという点から、日本国籍と他の国の国籍の2つ以上の国籍を所有している人も非居住無制限納税義務者に含まれるという判断をするということになります。

4.国際結婚の場合には注意が必要

国際結婚の場合には、先程ご説明したように生まれてくる子どもが重国籍となる可能性があります。

重国籍の問題以外にも国際結婚の場合には相続時の注意点がいくつかあります。

(1)被相続人が日本国籍、配偶者が外国国籍の場合

被相続人が日本国籍の場合には、日本の法律が適用されます。

つまり、遺産分割手続は、日本の戸籍法・民法・不動産登記法等に基づきます。

しかし、配偶者が外国国籍の場合には、住民登録(住民票の写し)や印鑑登録(印鑑証明書)など、日本の遺産分割手続を遂行するに当たって必要な書類が無い(そもそも制度がない)ことが考えられます。

そのため、住民登録・印鑑登録に相当するその国の手続(例えば「署名証明」など)に手数を要し、現実的には、精通した専門家に代行を依頼することを検討する必要があります。

(2)被相続人が外国国籍、配偶者が日本国籍の場合

被相続人が日本に住所を所有している場合には、国内・国外全ての財産に相続税が課税されます。

もし、被相続人の所有している財産が相続税の無い国にある場合でも、日本人の配偶者はその財産に関して相続税を払う必要があります。

被相続人、配偶者ともに日本国籍ではなく、被相続人は外国で亡くなり、被相続人が亡くなった時に配偶者が日本に住所を所有していた場合には、すべての財産が相続税の課税対象となります。

まとめ

相続税法上の国籍の取扱いについては、日本国籍・外国国籍の双方を取得している重国籍の場合には、原則として日本国籍のみを取得している人と同じ取扱いになります。

そのため、重国籍であっても、相続税の課税財産の範囲を確定させるためには、相続開始時の住所の変遷(特に日本に住所を有していた時期)を調査する必要があります。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。