相続税は、少しでも減らしたいものです。相続税を減らすためには、相続税の対象額から控除される項目を把握しておきましょう。

不動産を相続する際に納める義務が生じる被相続人の未払いの固定資産税は、相続税の対象額から債務控除されます。

その際の注意点や、共有不動産の場合について解説します。

~目次~

1.未払いの固定資産税は相続税の債務控除の対象

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!1-1.不動産を相続したら固定資産税の未払い分も納める義務がある

不動産にかかる税金の一つが、固定資産税です。固定資産税は、毎年1月1日の時点で、その不動産の所有者である人に納める義務があります。

けれども、被相続人が死亡した年の未払いの固定資産税は、該当不動産の相続人に納める義務が生じるのです。

被相続人の死亡の翌年からの固定資産税も、当然、該当不動産の相続人に納める義務があります。ところが、被相続人の死亡後に親族が話し合っている期間等、該当不動産の相続人が確定していない期間が生まれるケースも多いのです。

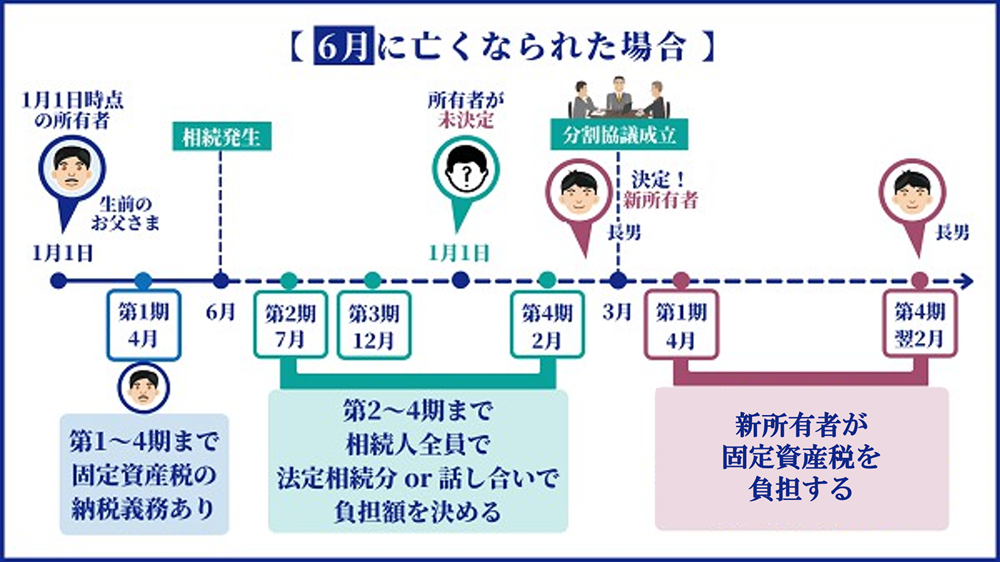

例えば、6月に被相続人が死亡した場合の固定資産税の支払い義務者は以下のようになります。

このように、該当不動産の相続人が確定するまで全ての相続人が連帯で、未払いの分も含めて固定資産税を納める義務を負うことになります。

そのため、各市区町村に「相続人代表者指定届」を提出し、代表者宛に固定資産税の納税通知書を送ってもらいます。もちろん、納税通知書を相続人代表で受け取っているというだけであり、実際の納税は前述のように全ての相続人が連帯で行うのです。

1-2.相続税の債務控除が可能な固定資産税の範囲

相続においては、プラスの資産と借入金・未払い金等のマイナスの資産を、セットで相続しなければなりません。プラスの資産だけ相続するわけにはいかないのです。

相続税における債務控除とは、相続する資産のうちマイナスの資産をプラスの資産から差し引いた額を課税対象額とするというシステムです。

債務控除の対象となる「債務」には、借入金や未払い医療費などのほか固定資産税も含まれます。

ただし、被相続人が死亡前に支払い済みの固定資産税は債務から除外され、未払いの固定資産税だけが債務として控除されます。これは、本来被相続人が払うべき税金だという考えによるものです。

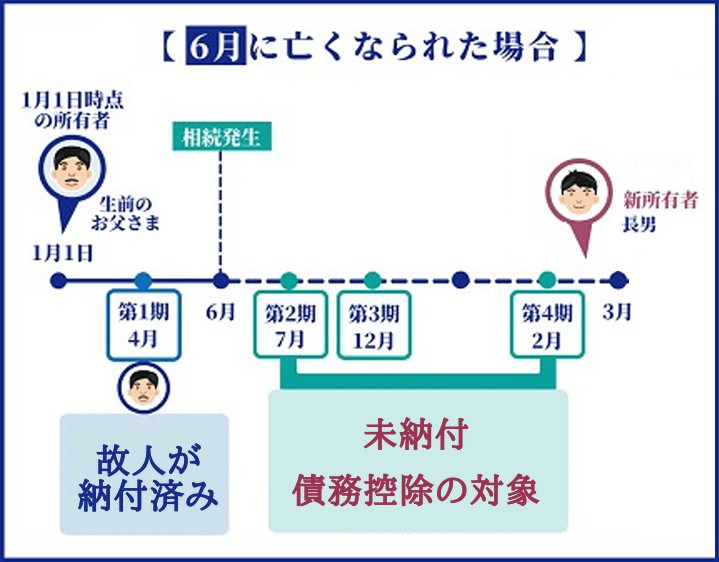

先ほどと同様に、6月に亡くなった例で考えてみましょう。

被相続人が第1期まで支払いを済ませていた場合、相続人が支払った第2~4期の固定資産税額は、控除対象になります。

なお、債務控除を受ける場合は、相続税申告書の第13表「債務及び葬式費用の明細書」に必要事項を記入し、申請する必要があります。

参考:国税庁「未納の固定資産税・住民税」

記入に不安がある場合は、相続に強い税理士に相談するとよいでしょう。

2.不動産が共有の場合は相続人の持ち分に相当する税額分のみ控除

2-1.共有不動産とは?

相続に関連する共有不動産とは、複数の相続人が一つの不動産をそれぞれの割合で共有する状態の不動産です。この割合のことを、「持ち分」と言います。

該当不動産について、複数の共有相続人が新たに登記をする際には、一括で持ち分登記をします。相続人の誰か1人の持ち分のみを、単独で登記することはできません。

また、共有不動産において以下のことをするには、共有者全員の同意を得る必要があります。

① 共有の土地の利用形態や形質の変更、建築

② 共有の建物の取り壊しや大規模な改造、新築の建築

③ 共有不動産全体の売却

ただし、売却については、1人の持ち分のみを売却することが可能です。

また、共有者全員で該当不動産を売却する場合には、売却の利益等の課税対象額に対して共有者1人ひとりに控除がありますので、誰か1人が該当不動産を売却した場合よりも税金が安く済みます。

2-2.持ち分に相当する未払いの固定資産税の税額分のみ控除

共有で不動産を相続する場合に注意したいのは、相続税の対象額から債務控除されるのが、共有不動産における自分の持ち分に相当する未払いの固定資産税の税額分のみであることです。

例えば、兄と2人の兄弟で一つの土地を相続し、持ち分が2分の1ずつだったとします。

この土地にかかる固定資産税の未払い額が60万円だった場合、兄弟それぞれが30万円ずつの未払い固定資産税を納めることになります。

そうすると、自分が納めた30万円分のみが、相続税の対象額から債務控除されるということです。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。