相続税の納税義務者には3種類あり、制限納税義務者はそのうちの1つです。3種類の納税義務者とその違い、制限納税義務者とは何を制限されているのか、制限納税義務者の特徴や注意点などについて順番にご紹介していきます。

1.相続税における3つの「納税義務者」

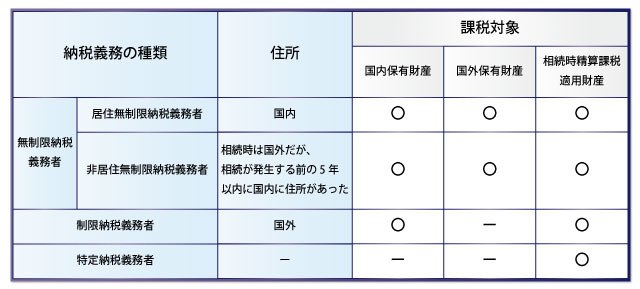

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!相続税の納税義務は、大きく無制限納税義務者、制限納税義務者、特定納税義務者の3種類に分けることができます。相続が発生した時に住所のある場所が国内か国外か、また、相続時精算課税が適用されるかどうか、などが分類のポイントです。これだけでは分かりにくいと思いますので、表にまとめてみましょう。

日本国内で生まれ、相続が発生するまでずっと日本国内で生活している人は、「居住無制限納税義務者」となります。結婚や異動などで外国に住所を持った場合は、「非居住無制限納税義務者」に該当する可能性があることを覚えておきましょう。

「非居住無制限納税義務者」に該当するかどうかのポイントは、日本国内に住所を持っていたタイミングです。表にもあるとおり、相続が発生した日から数えて5年以内に日本国内に住所があれば「非居住無制限納税義務者」となります。

無制限納税義務者と制限納税義務者については住所が重要となりますが、相続時精算課税は関係ありません。逆に、特定納税義務者では住所よりも相続時精算課税適用の有無が重要となります。相続時精算課税制度とは、生前に贈与を受ける制度です。この制度には、贈与する側・される側の年齢制限がある他、申告も必要となります。

2.制限納税義務者とは

制限納税義務者とは、相続や遺贈が発生した時点および、相続・遺贈が発生した時点からさかのぼって5年以内に、国内に住所がない人のことを指します。また、制限納税義務者には国籍の制限はありませんので、被相続人が外国人であっても相続税が課されるという点に注意しましょう。

3.制限納税義務者と無制限納税義務者の違い

制限納税義務者と無制限納税義務者の最も大きな違いは、課税対象です。無制限納税者には、居住無制限納税義務者と非居住無制限納税義務者の2種類がありますが、いずれも国内・国外両方の財産に課税がなされます。制限納税者の場合には、国内に保有する財産にのみ課税がなされ、国外に保有する財産には課税がなされません。

相続人の日本国内での住所地の有無に加え、被相続人の在留資格の有無、日本国籍の有無のほか日本国内での住所地の有無によって納税義務が異なりますので、これらの事情を踏まえ、慎重に判断する必要があります。

特に住所に関して、相続開始前10年以内に日本と国外で居住している場合には、相続税の納税義務者の判定において、10年以内に日本国内に住所を有していたか否かということで判定を行うことになります。

つまり、短い期間でも日本国内に住所を有していた日から起算して10年以内という判定を行うことになります。

詳しくは、「国際相続に該当する判断基準」もご覧ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。