国際相続案件

海外が絡む相続税申告及び相続手続きをトータルでサポート

- 1国際相続案件の専門チームが対応

- 2豊富な海外相続事案の対応実績

- 3海外の専門家ネットワーク

税理士法人チェスターでは、海外が関係する相続税申告を数多く取り扱っています。

また、海外における相続手続きにおいても現地の専門家と連携することでご対応が可能です。

本HPでご紹介していますように、そもそも日本国内の相続税申告でさえ専門にしている税理士が少なく、海外に相続人が居住しているケースや、海外に遺産があるケースといった海外が関係する相続税申告を専門的に取り扱うことができる税理士事務所は日本にはほとんどありません。

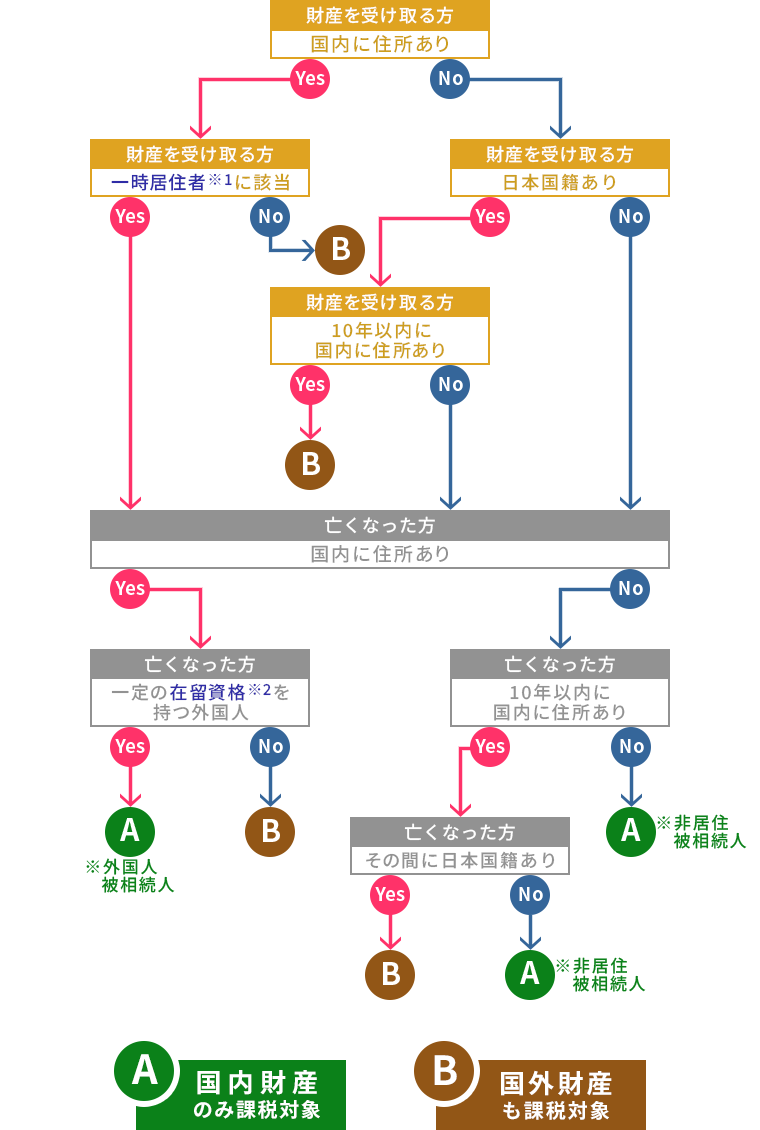

【簡単フローチャート】国外財産も課税の対象になるかチェック!

以下のフローチェックシートで日本の相続税の課税対象か否かをチェックできます。

Aに該当された方もBに該当された方も上記フローチャートと照らし合わせて、課税対象と思われる方や心配な方はお気軽にご相談下さい。

※1 一時居住者:外国人で、相続開始時に国内に住所があり、留学・医療・研究・経営等の在留資格(※2)を有する相続人等で、相続開始前15年以内に国内に住所を有していた期間の合計が10年以下であるもの

※2 在留資格:出入国管理及び難民認定法別表第1に記載されている在留資格(同別表第2に記載の在留資格は対象外です)

海外が絡む相続で相続税がご心配な方は

プロにお任せ下さい!

国際相続案件専門のチームが対応

国際相続部門責任者

社員税理士

清水 真枝 Shimizu Masae

税理士法人チェスターには、国際相続案件の専門チームがあります。

各拠点に担当スタッフがおり、社員税理士の清水が統括責任者を務めております。

国際相続部門の統括税理士の清水は、相続税申告の中でも、前例が少なく高度な判断を求められる国際相続に多く携わり、英語圏の案件もスムーズな対応が可能ですので、安心してご相談頂けます。

英語でのご対応について

英語対応が可能な専門職スタッフが在籍しておりますのでご対応可能です。

日本語ができないネイティブの方とのやりとりも問題なくさせて頂きます。

海外での税務申告のご対応について

アメリカでの提携先

国際相続においては、日本での相続税申告と併せて海外での税務申告やプロベート手続き等が必要になることも少なくありません。

そういった場合も、税理士法人チェスターでは海外の会計事務所や弁護士事務所と提携関係がありますのでご紹介の上、一緒にご対応することが可能です。

以下に提携先を一部ご紹介させていただきます。

佐野 郁子Ikuko Sano

代表弁護士

弁護士資格:ニューヨーク州・カリフォルニア州・ワシントン州・ハワイ州

事務所名 : Sano & Associates, P.C.

HP : https://www.sano-associates.com/

≪参考≫弊社出版書籍のご紹介

海外財産・海外居住者をめぐる相続税の実務

著者:税理士法人チェスター 清水真枝

出版社:清文社

海外財産の相続や海外居住者等が関わる国際相続についての実務知識をわかりやすく解説したものです。

納税義務者の判定、海外資産の評価、相続証明の用意、申告等の手続の他、国際相続特有の制度(プロベート手続など)や海外居住者への贈与についても解説しております。

国際相続税申告の相談事例と対応実績

〇 外国籍の被相続人が海外で死亡し、日本の相続税申告が必要なケース

〇 相続人の中に非居住者がいて日本語が話せないケース

〇 海外にある不動産の相続税評価が必要なケース

〇 プロベート手続きが必要なケース

〇 相続財産にQDOT信託やジョイント口座等が存在しているケース

〇 海外で遺言執行人や遺産整理を行っているトラストの受託者と、英語のやり取りが必要となるケース

〇 海外の金融機関が管理している信託財産で、相続人が20歳にならないと分配されないようなものがあるケース

〇 韓国籍・台湾籍の方で、韓国や台湾の戸籍や証明書の取得が必要となるケース

〇 海外の手続きが終わり財産が分配された後に、相続税の計算を行ったら基礎控除を超えることが判明したが、すでに申告期限を過ぎていたケース

〇 海外の不動産で小規模宅地等の特例を適用したケース

〇 海外の不動産を相続・売却して、相続税申告及び所得税申告が必要となったケース

上記のような案件でも、税理士法人チェスターでは問題なくご対応が可能です。

国際相続税申告プランの報酬について

【状況により、下記報酬に20%~50%を加算した額となります。※50%加算のケースは下記参照ください。】

基本報酬

| 遺産総額 | 報酬額 |

|---|---|

| ~1億円 | 20万~55万円 (税込22万~60.5万円) ※ 遺産内容等に応じて変動しますので、初回面談時にお見積りをご提示致します |

| 1億円~1億5千万円 | 70万円 (税込77万円) |

| 1億5千万円~2億円 | 90万円 (税込99万円) |

| 2億円~2億5千万円 | 115万円 (税込126.5万円) |

| 2億5千万円~3億円 | 140万円 (税込154万円) |

| 3億円~4億円 | 170万円 (税込187万円) |

| 4億円~5億円 | 200万円 (税込220万円) |

| 5億円~ | 無料簡易試算レポート作成の上、別途お見積り |

※ 状況により、20%~50%を加算した報酬額となる場合がございます。

※ 但し、加算額が20万円(税抜)に満たない場合には20万円

< 50%加算の場合の例示 >

被相続人が外国籍で国外財産の評価や国外とのやりとりが生じる場合、国外財産が相続財産の大多数を占める場合、国外とのやり取りが生じる場合など

※ 基本報酬算定の基礎となる遺産総額とは、プラスの財産の総額のことであり、借入金等の債務、小規模宅地の特例、配偶者控除、生命保険非課税枠等の控除を行う前の遺産総額となります。

以下の場合には、追加で報酬がかかります。

- ・税務署からの要請等により、英文資料(トラスト、裁判資料、身分関係資料等)を翻訳して申告する必要がある場合には、外部業者の報酬がかかります

- ・英語以外の言語で外部に翻訳を依頼する必要がある場合には、外部業者の報酬がかかります

- ・国外財産の評価にあたり、現地の専門家と弊社のやり取りを行うことが出来ず、弊社以外の専門家に依頼する必要がある場合。

加算報酬

(税込6.6万円)

(税込16.5万円)~

※1 : 加算報酬の対象は4名までです。5名以上の場合は加算対象となりません。

但し、ご依頼日が申告期限より3ヶ月以内の場合は別途報酬総額の20%~50%がかかります。

その他の報酬

税務調査立会報酬(申告後に税務調査があった場合) ⇒ 日当 55,000円(税込)

書面添付についての意見聴取のみの場合 ⇒ 日当 27,500円(税込)

未分割で申告後に、追加で修正申告書の作成が必要な場合 ⇒ 別途お見積り

現地調査や訪問の際の旅費・交通費等の実費

戸籍や金融機関残高証明書等の資料の取得代行をご依頼頂いた際の手数料及び実費

その他、特殊事情により調査・検討が必要で、通常よりも多くの作業が生じるような場合

(過去に預金移動が多数ある場合の通帳調査、土地や非上場株式の数・規模が大きい、

又はこれらの状況で申告期限まで6ヶ月未満の場合等)

消費税は別途必要となります。

FAQ(よくある質問)

国際相続案件は全国で対応可能でしょうか?

はい、オンライン面談にて全世界からのご依頼に対応可能です。

国際相続専門チームは現在、本社東京と横浜オフィスにおりますので、チームメンバーと対面での面談を希望の場合には、八重洲本社もしくは横浜オフィスでの面談となります。

ただし、ご自宅からオンラインの面談にご不安がある場合には、ご自宅にお近くの弊社事務所にお越しいただきご面談も可能ですので、ご相談ください。

(この場合、お越しいただいた事務所にて、国際相続専門チームメンバーとオンラインで繋いでご面談させていただく場合がございます。)

お問い合わせの際にはどのような情報を伝えれば良いですか?

以下について把握している状態ですと、その後のやり取りが大変スムーズになります。

・相続人数

・遺産総額

・日本円での遺産額

・海外国籍の該当者(相続人か被相続人か)、またその国籍

・相続人と被相続人の住所(国内か国外か・いつからか)

日本語が話せない相続人や現地の遺産整理人がいるのですが対応可能でしょうか?

はい、もちろん対応可能です。

英語対応が可能な税理士が在籍しておりますので、英語でのご対応が可能です。

また、英語によるメールでのやり取りや、英文資料のご提供も対応可能です。

但し、対応可能な者が限られておりますため、お電話による英語でのご相談は原則お受けしておりません。

※ 英語以外の言語につきましては、通訳が必要となる場合がございますので別途ご相談ください。

海外にある不動産等の相続財産の相続税評価が必要なのですが大丈夫でしょうか?

はい、税理士法人チェスターでは国際案件を多く手掛けておりますので、海外にある相続財産の評価についても現地の専門家等と連携し、問題なく対応させて頂きます。

但し資産の内容によっては、別途報酬が発生する可能性がございます。

紛争も絡んでくるのですが、英語対応可能な弁護士は居ますか?(国外の相続手続きで日本の弁護士が必要な場合も含む)

はい、チェスターグループのCST法律事務所に英語対応可能な弁護士が複数名在籍しておりますので、ご紹介可能です。

帰国の予定がないのですが、メールでのやり取りだけで、日本での手続きを行うことはできますか?

はい。一度も会わずに、メール等のやり取りのみで申告することもできます。

税務申告に原本が必要なものはほとんどないので、書類もメール添付で送っていただくことが多いです。

未成年の相続人がおり、法務手続きが必要になりそうです。司法書士や弁護士とも連携してもらえますか?

提携の司法書士・弁護士と対応可能か判断いたしますので、まずはご相談ください。

日本の相続税は高額で支払いたくありません。節税できる方法はありますか?

海外の財産だからわからないだろうと故意的な財産の計上しないで、あとで何かのきっかけで判明してしまうと、大きなペナルティが課せられます。

適正な範囲内で、リスク等も考慮し、評価額が抑えられるように作業を行ってまいります。

国際相続コンサルティング

■ 海外が関係する相続の生前対策

内容により、個別にお見積りをさせていただきます。お見積りは無料ですので、お気軽にお問い合わせください。

国際相続に該当する判断基準

次のようなお客様の相続税に関するご相談にも対応しております。

■ 1. 海外に遺産がある場合

今日では海外投資を行っている資産家の方も珍しくありません。これを「国外財産」ということがありますが、相続財産に国外財産がある場合は、被相続人(贈与者)と相続人(受贈者・受遺者)の国籍・日本の居住事績によっては、日本の相続税の課税対象になります。

また、海外でも相続税に相当する税が課税された場合には、日本で計算した相続税額から海外で課税された当該税額を控除するという外国税額控除という制度があります。

さらに、海外に不動産がある場合には日本の財産評価基本通達に基づく評価方法では評価ができないため、専門家に依頼して、現地の不動産の時価を算定する必要があります。

税理士法人チェスターでは、多くの相続税申告の経験から、海外に遺産があるケースのご相談もお受けさせて頂いておりますのでお気軽にご相談下さい。

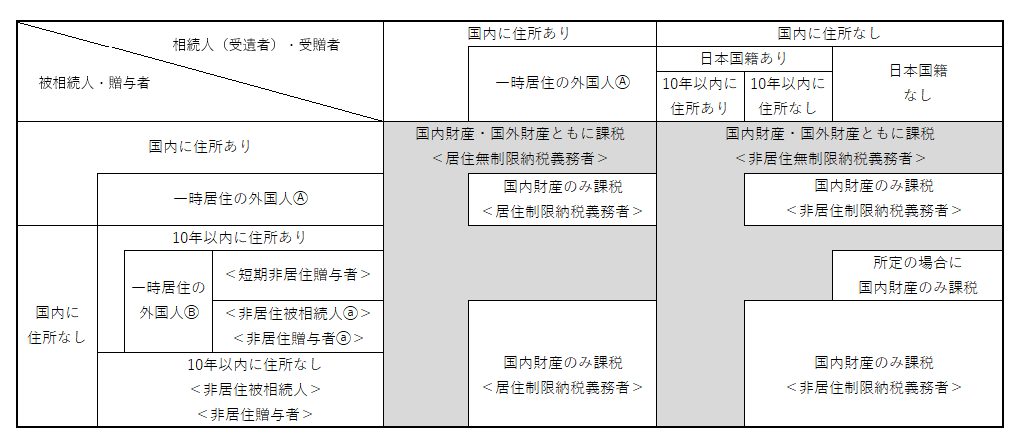

■ 2. 被相続人・相続人が国外に一定期間居住事績がある場合

過去の税制改正によって、国外財産に対しても日本の相続税が課税される範囲が拡大されました。

その一方で、拡大によって、一時的に日本に滞在して就労しているだけの外国人に思わぬ相続税(贈与税)の課税関係が発生する懸念も指摘されるようになりました。

これを受けて、平成30年度税制改正現在は、以下の表の枠組みによって、被相続人(贈与者)と相続人(受贈者・受遺者)の国籍・日本の居住事績によって、国外財産にも課税されるのか、国内財産のみの課税に止まるのかが区別されることになりました。

「一時居住者Ⓐ」とは、「学生や研究、ビジネスなどの出入国管理法別表第1の在留資格(以下、「在留資格」という)の者で、過去15年以内において日本国内に住所を有していた期間の合計が10年以下のもの」をいいます。

「外国人被相続人/外国人Ⓑ」とは、相続又は贈与の時に在留資格を有し、かつ日本国内に住所を有していた人をいいます。

「非居住被相続人/外国人Ⓒ」とは、「相続又は贈与の時に日本国内に住所を有していなかった者であって、相続又は贈与前10年以内において日本国内に住所を有していた期間のいずれの時においても日本国籍のない者」又は「相続の開始前10年以内に日本国内に住所を有していたことがない人をいいます。」をいいます。

■ 3. 国際結婚されている場合

上記の表のとおり、現行の相続税・贈与税の納税義務者の区分は、被相続人(贈与者)と相続人(受贈者・受遺者)の国籍・日本の居住事績によって、国外財産にも課税されるのか、国内財産のみの課税に止まるのかが規律されることになっています。

これのみならず、遺産分割手続といった相続税以外の相続手続については、日本との二重国籍の問題や関係国の法律も関係してきますので、相続人の方が国際結婚し日本に居住している、あるいは、現地国に居住しているような場合には注意が必要です。

上記のうちご相談が多いのは、海外赴任や国際結婚によって国外に居住している場合です

相続人が国外に居住している場合には、日本で遺産分割協議書に押印する実印(印鑑登録)制度がありません。このため例えばアメリカであれば、現地の日本大使館に製本(袋綴じ)された遺産分割協議書を持参し、サイン証明を取得するという手続きを行わなければなりません。

相続税の申告期限は、相続開始日の翌日から10か月以内ですので、余裕を持って手続きを始めましょう。

ご相談いただけるお客様についてのご留意点

弊社は税理士事務所ですので、相続税に関係するお客様の相続税申告のお手伝いを前提とさせていただいており、相続税申告に関係しない国際相続関係のご相談(たとえばプロベート手続の代理人など)はお受けできません。

【目安】

相続税の基礎控除額以上の財産が国内・海外合算して存在することがある程度確実であると見込まれる方は、以下の算式をご参照ください。

相続税の基礎控除額=3,000万円+法定相続人の数×600万円

債務を控除した価額が、上記の基礎控除額以下の場合には、相続税申告の必要性はありません。

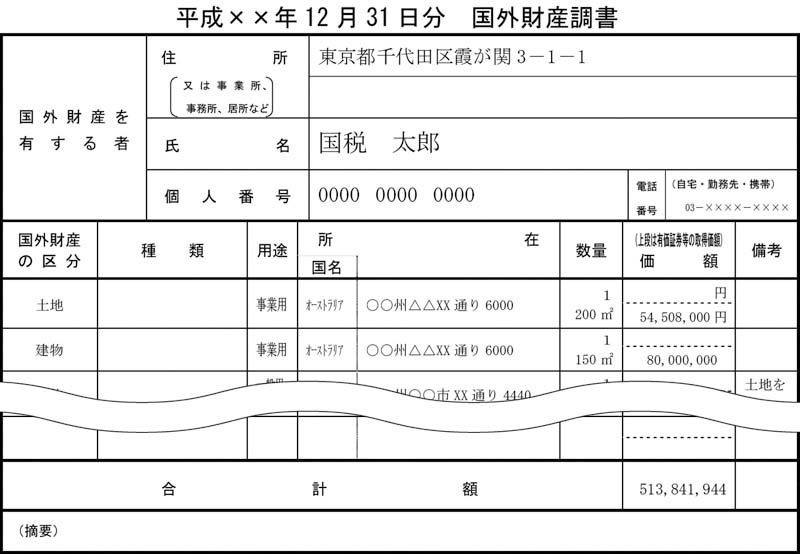

国外財産調書制度について

■ 1. 国外財産調書制度とは?

近年、日本国内から海外へ財産を移転する人が増えてきており、国外財産についての所得税や相続税の申告漏れが急増してきています。

そのような状況を受けて、国外財産についての適正な課税を強化する目的として、国外財産調書制度が平成24年度税制改正によって施行されました。

具体的には、国外に5000万円以上の財産を保有する人は、どのような国外財産を いくら保有しているのかを、確定申告の要否にかかわらず毎年税務署に提出しなければならなくなりました。

■ 2. どのような様式で提出しなければならないか?

国外財産調書の記載例は下記のとおりですが、相続税評価額の算定ほどの精緻な評価は要求されていないと考えられており、「時価」が判明しなければ、日本でいう固定資産税評価額のような公的機関が付した価額、帳簿価額、額面価額の記載でも許容されます。

これは、国外財産調書制度の趣旨が、国外財産の捕捉にあるからであり、納税者サイドとしては、とにかく「ラインナップ(項目挙げ)の漏れ」がないことを主眼として作成していれば、課税当局の最低限の要請には応じたことになると考えられます。

■ 3. 提出を失念した場合の罰則には注意が必要!?

5,000万円以上の国外財産がある場合には、確定申告の要否にかかわらず、国外財産調書を税務署に提出しなければなりませんので、提出をしなければペナルティがあります。特に「1年以下の懲役」という言葉があるように、税務署としてもかなり力を入れて国外財産を捕捉しようという意図が窺い知れます。

加算税の特例

後に国外財産についての申告漏れが税務署に見つかった場合、次の加算税の特例があります。

1.国外財産調書に国外財産の記載がある場合には、過少申告加算税や無申告加算税が5%軽減されます。これは優遇措置となります。

2.国外財産調書の不提出・記載不備にかかる部分については、過少申告加算税や無申告加算税が5%加重されます。

※そして故意的に国外財産調書を提出しなかった場合、虚偽記載を行なった場合には、1年以下の懲役又は50万円以下の罰金が課されます。

■ 4. 国外財産調書制度の作成・提出のお手伝いをします!

国外に財産が5,000万円以上あるということは、日本で相続税が課税される可能性が高いケースが多いと思われます。

税理士法人チェスターでは、生前の国外財産調書の提出のお手伝いをさせていただくとともに、来るべき相続税の生前対策のアドバイスをさせていただきます。