容積率には、「指定容積率」と「基準容積率」があります。

この記事では、指定容積率について、基準容積率との違いのほか、算定方法、緩和の特例について解説します。あわせて、容積率が異なる2以上の地域にわたる宅地の評価方法もご紹介します。

1.容積率とは

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!容積率とは、敷地面積に対する建築物の延床面積の割合を定めたものです。

良好な環境を保ち地域にあった土地の使い方ができるよう、建築基準法や都市計画で容積率の上限が定められています。

1-1.容積率の算定方法

容積率は、下記の算式で算定します。

- 容積率(%)=建築物の延床面積÷敷地面積×100

2.指定容積率と基準容積率の違い

容積率のうち、「指定容積率」は都市計画をもとに地域ごとに指定されます。一方、「基準容積率」は前面道路の幅に応じて定められます。

指定容積率と基準容積率のいずれか小さい数値が、容積率の上限となります。

2-1.指定容積率とは

指定容積率は都市計画で指定される容積率で、用途地域ごとに下記の数値の中から定められます(建築基準法第52条第1項)。

| 用途地域 | 指定容積率 |

|---|---|

|

第一種低層住居専用地域 第二種低層住居専用地域 田園住居地域 |

50%、60%、80%、100%、150%、200% |

|

第一種中高層住居専用地域 第二種中高層住居専用地域 第一種住居地域 第二種住居地域 準住居地域 近隣商業地域 準工業地域 |

100%、150%、200%、300%、400%、500% |

| 商業地域 | 200%、300%、400%、500%、600%、700%、800%、900%、1000%、1100%、1200%、1300% |

|

工業地域 工業専用地域 |

100%、150%、200%、300%、400% |

| 用途地域の指定のない区域 | 50%、80%、100%、200%、300%、400% |

2-1-1.指定容積率の調べ方

指定容積率は、調べたい土地がある市区町村のWebサイトで確認できます。

たとえば東京都にある場合は、東京都都市整備局のWebサイトで確認できます。他の市町村については、検索サイトで「○○市 容積率」などと検索するとよいでしょう。

インターネットで都市計画情報が公開されていない場合は、市町村役場の都市計画担当の部署に問い合わせて調べることもできます。

2-2.基準容積率とは

基準容積率とは、前面道路の幅が12m未満の場合に道路の幅に応じて定まる容積率です。

用途地域ごとに定められた係数を前面道路の幅(m)にかけて求めます(建築基準法第52条第2項)。

| 用途地域 | 前面道路の幅(m)にかける係数 |

|---|---|

|

第一種低層住居専用地域 第二種低層住居専用地域 田園住居地域 |

40% |

|

第一種中高層住居専用地域 第二種中高層住居専用地域 第一種住居地域 第二種住居地域 準住居地域 |

40% (特定行政庁が指定する区域では60%) |

|

近隣商業地域 商業地域 準工業地域 工業地域 工業専用地域 用途地域の指定のない区域 |

60% (特定行政庁が指定する区域では40%または80%) |

3.指定容積率と基準容積率の具体例

指定容積率と基準容積率は決まり方が異なるため、同じ土地であっても異なる値になることがあります。

この章では、指定容積率と基準容積率が異なるケースについて具体例を示して解説します。

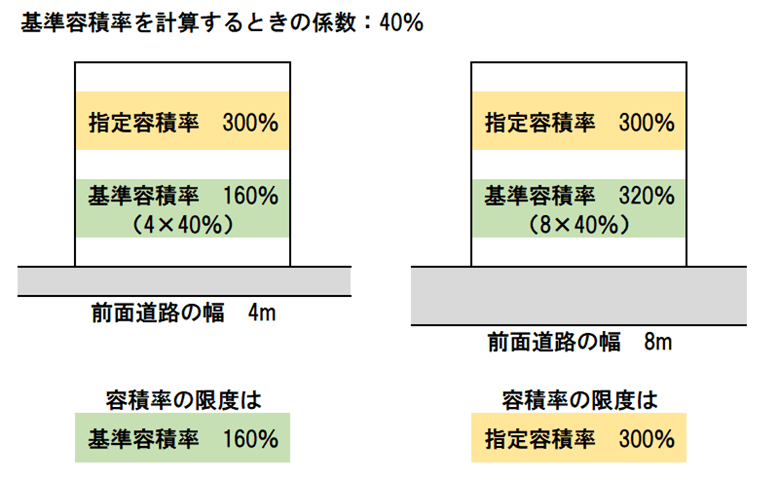

3-1.前面道路の幅で異なる基準容積率

下の図は、前面道路の幅によって基準容積率が異なることを示しています。

この例では、宅地の用途地域は第一種住居地域で、指定容積率は300%、基準容積率を計算するときの係数は40%であるとします。

宅地の基準容積率は、前面道路の幅が4mであれば160%(=4×40%)、前面道路の幅が8mであれば320%(=8×40%)となります。

容積率の限度は、指定容積率と基準容積率のいずれか小さい方となります。

したがって、この宅地の容積率の限度は、前面道路の幅が4mであれば160%(基準容積率)となり、前面道路の幅が8mであれば300%(指定容積率)となります。

3-2.容積率をすべて消化できるとは限らない

実際に建物を建てる場合は、指定容積率や基準容積率で定められた限度まで利用できないことが多いです。宅地の面積が200㎡で容積率が300%あるからといって、延床面積が600㎡の建物を建てられるとは限りません。

これは、高さ制限や日影規制、斜線制限などで建物の階数が制限され、延床面積が少なくなるためです。

4.容積率緩和の特例とは

地下室や駐車場など建物の特定部分の床面積は、容積率を算定するときの延床面積に算入しません。また、幅15m以上の道路から一定の範囲内に宅地がある場合は、容積率が緩和されます。

これらの緩和特例を使えば、より大きな建物を建てることができます。

4-1.建物内に地下室がある場合

地盤面から1m以下のところに天井がある地下室の床面積は、住宅部分の床面積の合計の3分の1を限度に延床面積に算入しません(建築基準法第52条第3項)。

たとえば、建物の床面積の合計が240㎡で、そのうち地下室の面積が40㎡の場合は、容積率算定上の延床面積は200㎡とします。地下室の面積40㎡は、床面積の合計240㎡の3分の1以下であるためすべて延床面積に算入しません。

4-2.建物内に駐車場がある場合

1階がガレージになっているなど建物内に駐車場がある場合は、その床面積は各階の床面積の合計の5分の1を限度に延床面積に算入しません(建築基準法施行令第2条第1項第4号、同条第3項)。

4-3.小屋裏収納がある場合

ロフトなど天井の高さの平均が1.4m以下の小屋裏、天井裏収納の床面積は、直下の階の床面積の2分の1を限度に延床面積に算入しません。

4-4.共用部分がある場合

マンションなど共同住宅の共用廊下、階段、エレベーターの部分の床面積は、容積率の計算上、延床面積に算入しません(建築基準法第52条第6項)。

4-5.住宅用途の建築物の特例

住宅の用途を含む建築物で下記の要件を満たすものは、指定容積率の1.5倍を上限に一定の割合で容積率が緩和されます(建築基準法第52条第8項、建築基準法施行令第135条の14、第135条の17)。

- 第一種住居地域、第二種住居地域、準住居地域、近隣商業地域、準工業地域、商業地域にある

- 敷地面積が一定規模以上である

- 敷地内に一定割合以上の空地が確保され、その空地の2分の1以上が道路に面する

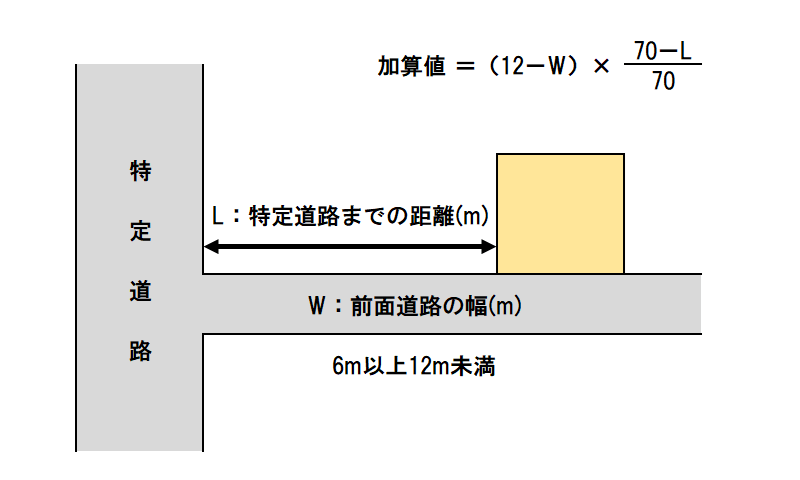

4-6.特定道路(幅員15m以上の道路)による容積率の緩和

建築物の敷地が特定道路(幅員15m以上の道路)から分岐する道路に接する場合は、一定の要件のもとで容積率が緩和されます(建築基準法第52条第9項、建築基準法施行令第135条の18)。

特定道路までの距離が70m以内で、幅員6m以上12m未満の道路に接する場合に、特定道路までの距離に応じて計算される数値を前面道路の幅に加えることができます。

加算された前面道路幅に基準容積率を計算するときの係数をかけると、容積率の限度が計算されます。係数は「2-2.基準容積率とは」をご覧ください。

- 容積率=(前面道路の幅(m)+加算値)×係数(40%、60%、80%)

- 加算値=(12-W)×(70-L)÷70

- W:前面道路の幅(m)

- L:特定道路までの距離(m)

前面道路の幅(W)が8m、特定道路までの距離(L)が35m、基準容積率を計算するときの係数が60%の場合の容積率を計算します。

- 通常の基準容積率:8×60%=480%

- 緩和された容積率:(8+2)×60%=600%

- 加算値=(12-8)×(70-35)÷70=2

4-7.容積率の緩和の対象にならないもの

建物のうち下記の部分は容積率緩和の対象ではなく、これらの部分の面積は容積率の計算上、延床面積に算入します。

- 自宅内の(共用でない)階段

- バルコニーのうち幅2mを超える部分

- インナーバルコニー など

5.建物の敷地が容積率の異なる2以上の地域にわたる場合

建物の敷地は、容積率が異なる複数の用途地域にわたるケースもあります。

最後に、2以上の用途地域にわたる場合の容積率の求め方と、容積率が異なる2以上の地域にわたる宅地の相続税評価について解説します。

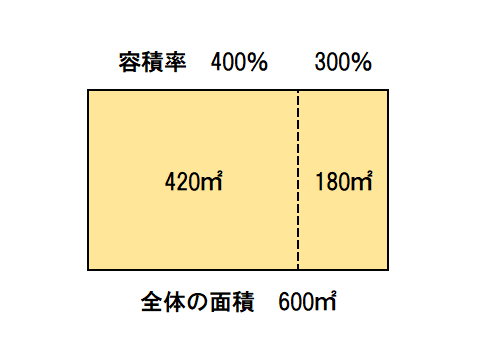

5-1.2以上の用途地域にわたる場合の容積率

建物の敷地が2以上の用途地域にわたる場合は、容積率の上限は、それぞれの地域の容積率を面積で加重平均して得られた数値となります(建築基準法第52条第7項)。

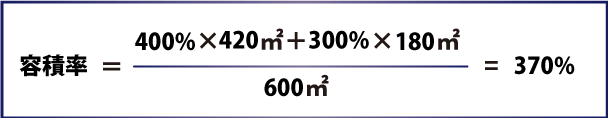

下の図のように容積率が400%と300%の2つの地域にまたがっている宅地では、下記のように計算し、容積率は370%となります。

5-2.容積率の異なる2以上の地域にわたる宅地の相続税評価

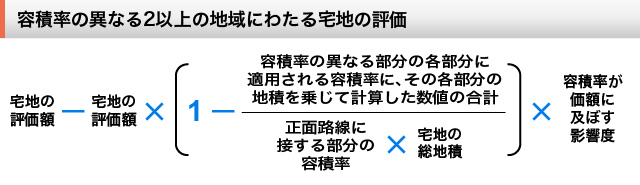

建物の敷地が容積率の異なる2以上の地域にわたる場合は、容積率の違いによる影響を考慮して相続税評価額を減額することができます。

具体的には、正面路線価をもとにした宅地の評価額から、その評価額に容積率の差に基づく減価率をかけた金額を控除します。

容積率の異なる2以上の地域にわたる宅地の価額は、下記の算式で計算します。

算式の「容積率が価額に及ぼす影響度」は、地区区分に応じて下記のとおり定められています。

なお、容積率は指定容積率と基準容積率のいずれか小さい方を使用します。

容積率の異なる2以上の地域にわたる宅地の相続税評価についてさらに詳しい解説は、下記の記事をご覧ください。

6.まとめ

ここまで、土地の容積率について、指定容積率と基準容積率の違いや容積率を緩和する特例などをご紹介しました。

容積率の限度は、指定容積率と基準容積率のいずれか小さい方となります。敷地が2以上の用途地域にわたる場合の容積率は、それぞれの地域の容積率を面積で加重平均して求めます。

また、容積率の異なる2以上の地域にわたる宅地については、相続税評価額を減額することができます。

土地の相続税評価でお困りの方は、相続税専門の税理士法人チェスターにご相談ください。

グループ内には、不動産会社である株式会社チェスターがあり、土地にかかわるあらゆるご相談にお応えできます。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。