【説例の前提条件】

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!被相続人Aの相続財産は、土地甲と土地乙、そして各土地には賃貸アパートが建っており、土地乙にある賃貸アパートには抵当権が付いており債務額は7,000万円です。このほか金融資産は1億円です。

相続人は長男Bと長男の子である孫養子Cの二人で、土地甲は長男Bが相続し、土地乙は孫養子Cが相続することとなっています。不動産賃貸業は相続税申告期限後も継続します。

1. 2割加算対象者とは(相法18条)

相続又は遺贈により財産を取得した者が被相続人の一親等の血族及び配偶者以外の者である場合、その者の相続税額は、その相続税額に100分の20に相当する金額を加算した金額となります。

2割加算される者の例として、孫養子、兄弟姉妹、遺言書により財産を取得した者のうち一親等の血族でないものが挙げられます。

また、被相続人の直系卑属が養子となっている(例えば、孫養子)場合は、一親等の血族に含まれません。しかし、被相続人の直系卑属が相続開始前以前に死亡しているため、代襲相続人となっている場合におけるその孫養子は、2割加算の対象からは外れます。

なお、被相続人の直系卑属以外の者(例えば、被相続人の直系卑属の配偶者)が養子となっている場合、その養子は2割加算の対象者には該当しません。

2. 2割加算対象者がいる場合の分割方法の工夫

相続税の計算は、相続税の総額に各相続人や受遺者が取得した相続財産の課税価格の占める割合(あん分割合)を乗じて、各人の算出税額を計算します。

2割加算対象者はこの各人の算出税額に100分の20に相当する金額が加算されますので、2割加算対象者のあん分割合を低く抑えることで2割加算の対象税額は低くなり、相続税を抑えることが可能です。

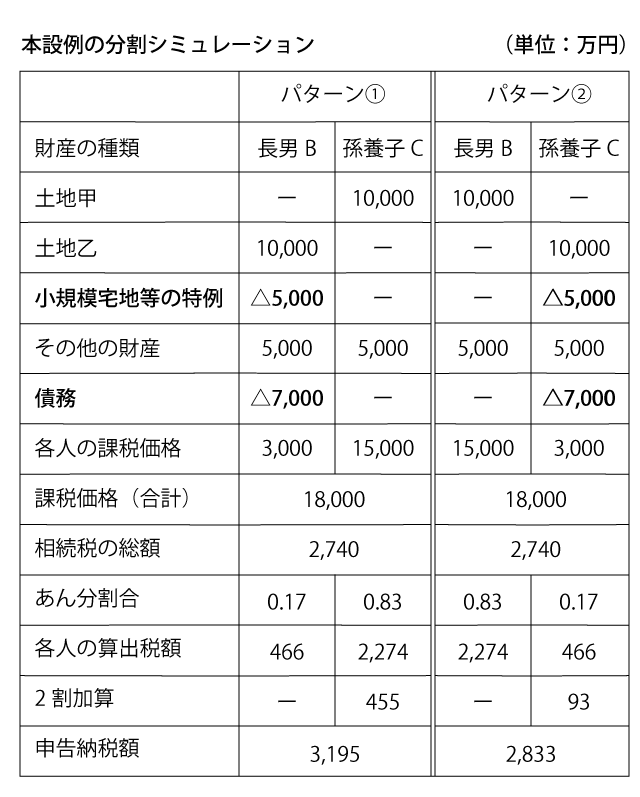

本設例については次の表のとおり、小規模宅地等の特例の適用対象者と債務付きの不動産の承継者を、パターン①と②に分けて、それぞれ相続税の額の変動を比較しています。

パターン②の方が、2割加算対象者である孫養子Cの課税価格を低くしているため、申告納税額も低くなっていることがわかります。

3. 遺産分割のポイント

養子縁組をした場合は、相続財産を一世代飛ばして承継させることや、基礎控除額の引き上げ、相続税の適用税率を低くできる、といったメリットがあります。

そのため、養子縁組した孫には財産を何も承継させないのは、メリットだけを享受して2割加算を回避しようとしているように見えるため、養子縁組自体が租税回避行為とみなされる可能性も捨てきれません。(特に相続発生日の直近に養子縁組をしていた場合は、何らかの財産を承継させた方が良いと考えます。)

2割加算というデメリットを考慮して養子にどれだけ相続財産を承継させた方が良いか、必要に応じてシミュレーションを行ってから分割を決めることも大切です。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。