「貸宅地」とは、他人が家などを建てて使用することを目的として、他人に貸している自分の土地のことです。一方、「貸家建付地」とは、自分が賃貸マンション、アパートなどを建てて、その居室を他人に貸している自分の土地のことです。

この記事では、貸宅地と貸家建付地の違い、それぞれの相続税の計算方法や相続税対策について解説します。

~目次~

1.貸宅地とは

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!「貸宅地(かしたくち)」とは、第三者が建物を建てて使用することを目的として貸している自分の土地のことです。自分の土地を他人に貸して、その人が自宅を建てて住んでいる場合などが該当します。

貸している人(土地の所有者)を「地主」「貸主」「賃貸人」などと呼びます。土地を借りている人は「借主」「借地人」「賃借人」などと呼ばれます。

2.貸宅地と貸家建付地、自用地との違い

土地が相続された場合は、国税庁の「相続財産基本通達」に示された評価方法に則って評価額(相続税評価額)を算出し、その価額に基づいて相続税が計算されます。

自分が所有する土地の相続税評価する際、利用形態に応じた区分として、「自用地」「貸宅地」「貸家建付地」の種類が定められています。

2-1.自用地とは

「自用地」とは、基本的に、自分で利用している自己所有の土地です。自用地の所有者に利用や処分に際しての制限がなく、自由におこなうことができます。

例えば、自宅が建っている自己所有の土地などが自用地になります。また、人に貸していても、対価を得ずに無償で家族に貸している土地(使用貸借といいます)なども、自用地に区分となります。土地の相続税評価では、この自用地が評価の基本となります。

つまり、まず自用地である場合の評価をおこない、それぞれの土地の種類ごとに調整することになるのです。

2-2.貸宅地とは

国税庁では、貸宅地を「借地権など宅地の上に存する権利の目的となっている宅地」と定義しています。簡単にいえば、借地権などが設定されている土地です。

借地権については後で詳しく説明しますが、建物所有のための権利であるため、借地人が土地上に建物を建てずに使用している場合は、借地権は発生せず、貸宅地の評価とはなりません。

例えば、土地の借主が、自分で住居や倉庫を建てて利用している場合は貸宅地になりますが、更地のまま、平置き駐車場や資材置き場などとして利用している場合は、貸宅地にはならないということです。

また、人に土地を貸していても地代が支払われていない場合、あるいは非常に低額しか支払われていない場合などは、賃貸借ではなく「使用貸借」とされて自用地評価となります。

2-3.貸家建付地とは

「貸家建付地(かしやたてつけち)」とは、貸家の敷地として使用されている宅地のことです。自己所有の土地に、自分で貸家やアパートを建てて第三者に貸している場合、その土地が、貸家建付地に該当します。貸宅地と貸家建付地では、土地の所有者はどちらも自分ですが、土地上の建物の所有者が異なります。

2-4.自用地、貸宅地、貸家建付地との違いのまとめ

自用地、貸宅地、貸家建付地のそれぞれの違いを表でまとめておきます。

| 自用地 | 貸宅地 | 貸家建付地 | |

|---|---|---|---|

| 土地の所有者 | 自分 | 自分 | 自分 |

| 土地上の建物の所有者 | 自分 | 第三者 | 自分 |

| 相続税評価の計算式 |

倍率方式 :固定資産税評価額×倍率 または 路線価方式:路線価×各種補正率×面積 |

自用地評価額×(1-借地権割合) | 自用地評価額×(1-借地権割合×借家権割合×賃貸割合) |

| 地主のメリット | ・利用や処分が自由にできる |

・相続税評価額がもっとも低い ・長期間にわたって地代を得られる ・通常、契約時には権利金を得られる ・費用負担がない |

・自用地より相続税評価額が低い ・貸家からの賃貸収入が見込める |

| 地主のデメリット | ・相続税評価がもっとも高い |

・賃貸住宅を経営するより収益が低い ・長期にわたり土地を自由に利用、処分できなくなる |

・入居者が入らないなど、賃貸経営失敗のリスクがある ・賃貸物件の建築費がかかる |

3.貸宅地と借地権

「2-2」の国税庁の定義で見たように、借地権が設定されている土地が貸宅地になります。ここでは、貸宅地と借地権の関係について解説します。

3-1.借地権とは

借地権は、借地借家法で規定されています。民法でも一般的な賃貸借権は規定されていますが、土地の場合は、特別法である借地借家法の規定が優先されます。

▼借地借家法第2条

この法律において、次の各号に掲げる用語の意義は、当該各号に定めるところによる。

一 借地権 建物の所有を目的とする地上権又は土地の賃借権をいう。

条文によると、借地権とは、建物を所有する目的で、第三者から土地を借りて得られる地上権または土地の賃借権のことです(地上権と賃借権の違いは細かいので割愛します)。

つまり、「土地を賃借して、その土地の上に建物を建てて使用する権利」が、借地権です。

ポイントは、借地権には、

- 対価(地代)の支払いがあること(=賃貸借)

- 建物を所有する目的であること

の2点が含まれるということです。

したがって、土地の貸し借りがあったとしても、地代が支払われていない、または、借主が建物を建てずに利用している場合は、借地権は存在しないこととなります。そのため、その土地は貸宅地とはなりません。

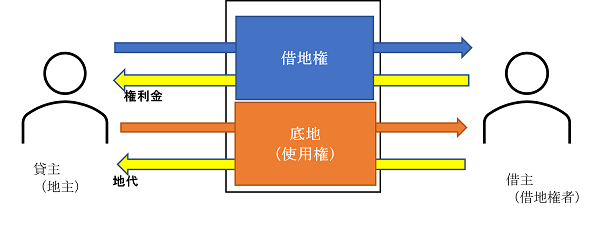

土地の賃貸借契約を結ぶと、借主が借地権を持つことになります。一方、土地の所有権は、貸主(地主)のままです。借地権と、所有権が分離することに注意してください。借地権の付いた土地の貸主は「借地権設定者」、借主は「借地権者」とも呼ばれます。

そして、所有者と借地権者が異なる土地(借地権付きの土地)のことを「底地(そこち)」といいます。

イメージとしては、以下のようになります。

底地権=所有権-借地権

3-2.借地権のある土地における「権利金」と「地代」

借地権者は、借地借家法に規定された借地権の保護を受けます。借地権にも種類がありますが、「普通借地権」の場合は、非常に強い権利があり、建物がある限り、原則的には貸主のほうから賃貸借契約を解除することはできません。また、貸主が正当な理由なく契約の更新を拒むこともできません。さらに、借主が死亡しても、相続人に借地権が相続され、契約は継続します。

つまり、一度借地権契約を結ぶと、よほどのことがない限り、その土地は将来にわたって自分で利用することはできなくなるのです。また、借地権付きの土地を取得した人も同様の制限を受けるので、借地権の設定された土地は売却も困難となります。

このように、借地権には強い権利が保証されることから、借地権契約を結ぶ場合、通常は借地権を取得する対価として、多額の「権利金」が一時金として支払われることになるのです。

なお、権利金の額は地域によっても異なりますが、土地の相続税評価額の60~90%程度とされるのが一般的です。つまり、その土地を購入する際の支払い額に近い価格になります。

イメージとしては、土地が「借地権」部分と「底地」権部分の2つにわけられます。そして、借地権を得る対価として、契約時に権利金の支払いがあり、底地を利用し続けることの対価として、月払いや年払いの「地代」の支払いがあるということになります。

▼借地権契約とその対価

3-2-1.「通常の権利金」と「通常の地代」

土地の賃貸借は私的な取引契約ですから、権利金や地代は、両者の合意があればいくらに設定してもかまいせん。

しかし、極端にいえば、「権利金も地代も1円です」という契約だったら、実質的には、無償で貸しているのと変わらないでしょう。つまり、形式的には賃貸借でも、実質的には使用貸借となっているということです。賃貸借か、使用貸借かによって、後に述べる貸宅地に該当するのか、自用地に該当するのかが変わり相続税評価も変わるため、どっちでもいいというわけにはいきません。

そこで、国税庁では、権利金、地代の目安を定めています。それが「通常の権利金」「通常の地代」です。通常の権利金と通常の地代よりも大幅に少ない権利金、地代しか支払われていない場合、賃貸借であることが否認され、自用地評価となる恐れもあります。

-

通常の権利金:土地の時価×借地権割合(※)

(※ 借地権割合については、後で説明しますが、土地路線価の30~90%までの設定があります) -

通常の地代:=土地の価額(※)×(1-借地権割合)×6%

(※ 土地の価額には、過去3年間の自用地評価額が用いられます)

3-3.借地権の種類

現在の借地借家法は、1992年に以前の借地法から改正されて施行されています。本記事では旧借地法については説明しませんが、借地借家法になって、大きく変わったのが定期借地権の設定です。

現在の借地権は、更新の有無によって「普通借地権」と「定期借地権」にわけられます。普通借地権の存続期間は30年で、期間満了後の更新が可能です。借主が更新を希望した場合、地主は正当な事由なく拒絶することができません。更新後の存続期間は1回目が20年、2回目以降は10年です(借地借家法第3条~第5条)。

一方、定期借地権は契約期間が満了後すると必ず契約が終了して、土地を更地にして借主に返還する義務が生じます。その分、存続期間は50年と長めです(一般定期借地権の例)。

つまり、一度契約を結ぶと返還してもらうことが困難な普通借地権契約と違って、必ず土地を返してもらえるのが定期借地権契約というわけです。

なお、定期借地権には、一般定期借地権以外に、「事業用定期借地権」、「建物譲渡特約付き借地権」がありますが、ここでは説明は割愛します。

以下、普通借地権と一般定期借地権の違いをまとめました。

| 普通借地権 | 一般定期借地権 | |

|---|---|---|

| 存続期間 | 30年以上 | 50年以上 |

| 利用目的 | 任意 | 任意 |

| 契約の形式 | 任意 | 公正証書などの書面 |

| 契約の更新 | あり | なし |

| 更新後の契約期間 |

1回目:20年 2回目以降:10年 |

|

| 契約の終了 | 借主が更新を希望しない場合 | 期間満了 |

| 土地の返還 | 返還されない場合もあり | 借主が建物を取り壊して返還 |

4.貸宅地の相続税評価

ここからは貸宅地の相続税評価について解説します。自用地評価に比べてどの程度低くなるかを確認しましょう。

4-1.基本となる自用地の相続税評価

貸宅地や貸家建付地の相続税評価は、自用地の相続税評価を基準としておこなわれます。

自用地の相続税評価は、「路線価方式」「または倍率方式」のいずれかでおこないます。原則としては、公的な評価額である相続税路線価を基準とした路線価方式が用いられます。路線価の付いていない土地については倍率方式を適用するルールです。

4-1-1.路線価方式の基本

路線価方式の計算式は以下の通りです。

| 路線価方式 | 相続税路線価×各種補正率×面積 |

|---|

相続税路線価は、路線価図という地図に掲載されています。国税庁のウェブサイトで調べることができます。

(参考)国税庁「路線価図・評価倍率表」

各種補正率とは、土地の形状によって評価を調整するための乗率です。例えば、土地の間口が広い長方形の土地と、間口が狭く奥行きが長い土地や三角形など土地では、利用のしやすさに違いが出るため、同じ面積でも評価は同じにはなりません。このような土地の利用しやすさによる評価を調整するのが各種補正率の役割です。各種補正率も国税庁のウェブサイトで確認できます。

(参考)国税庁「土地及び土地の上に存する権利の評価についての調整率表(平成31 年1月分以降用)」

4-1-2.倍率方式の基本

倍率方式は、倍率方式の計算方法は以下の通りです。

| 倍率方式 | 固定資産税評価額×倍率 |

|---|

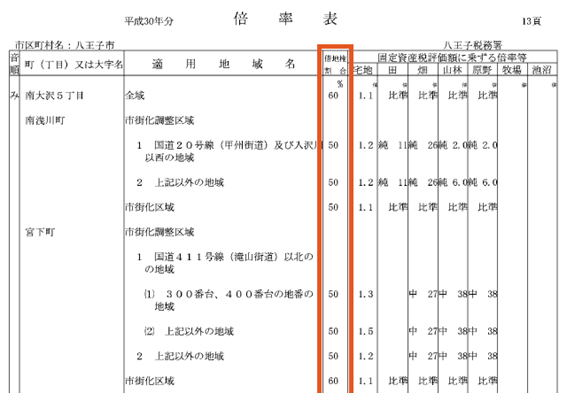

固定資産税評価額は毎年、市区町村役所から送付される納税通知書で確認できます。相続税評価で使用する評価額は、被相続人が亡くなった年の分です。倍率は、上記の国税庁「路線価図・評価倍率表」に記載されています。

4-2.貸宅地の相続税評価

借地権の目的である貸宅地の相続税評価額は、下の算式のように、自用地の評価額から借地権分を差し引いて求めます。

貸宅地の相続税評価額=自用地評価額-(自用地評価額×借地権割合)

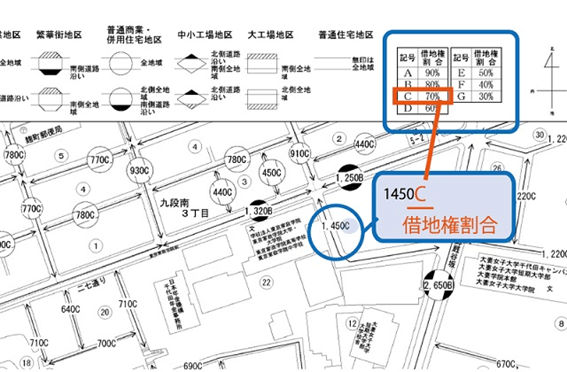

借地権分を差し引く割合である「借地権割合」は、路線価図方式の場合、路線価の右側に記載されているA~Gまでの記号によりわかります。路線価図に「1450C」とあれば、「1450」が路線価で「C」が借地権割合(70%)です。

B:80%

C:70%

D:60%

E:50%

F:40%

G:30%

また、倍率方式の場合は、倍率表に借地権割合が記載されています。

なお、路線価図、倍率表に借地権割合の表記がない場合もあります。これは「借地権の取引慣行がないと認められる地域」です。

4-3.貸宅地の相続税評価額の計算例

貸宅地の相続税評価を試算してみましょう。路線価図で「500D」と記載されている路線に面しており(1㎡あたり50万円、借地権割合60%)、面積300㎡の宅地だとします。

自用地評価額と貸宅地評価額は以下の通りです(各種補正はないものと仮定します)。

貸宅地評価額:1億5,000万円-(1億5,000万円×60%)=6,000万円

自用地の40%で評価されることになり、貸宅地は大幅な評価減になることがわかります。

4-4.借地権の取引慣行がない地域の場合

路線価図、倍率表に借地権割合の表記がない、借地権の取引慣行がない地域の場合、貸宅地を評価するときの借地権割合を20%として評価します。貸宅地の相続税評価額は自用地評価額の80%となります。

貸宅地の相続税評価額=自用地の評価額×(1-借地権割合20%)=自用地の評価額×80%

権利金が支払われていないということは、借地権の価値がゼロだということです。にもかかわらず、自用地評価とならないのは、借主が宅地を使用しているという実態が考慮されるためです。

4-5.「相当の地代」の支払いがある場合

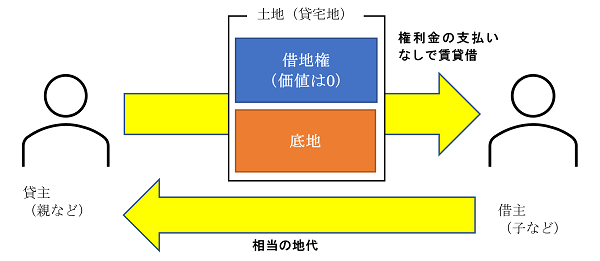

権利金の支払いがない場合、個人間の土地の賃貸借においては、「通常の地代」よりも高額な地代が支払われることがあります。これは「相当の地代」と呼ばれます。

4-5-1.「相当の地代」とは

例えば、親が所有する土地の一部を子が借りて、その土地上に子が自分の住居を建てて住んでいるなど、親族間で土地の貸し借りがおこなわれることもよくあります。

親族間の場合、権利金の支払いはしないことが普通です。その代わりに、地代に権利金部分をプラスして、「通常の地代」よりも高額な地代を支払うのが妥当だと考えられます。

権利金部分もプラスした地代のことを「相当の地代」といいます。

「相当の地代」の目安は、下記のように定義されています。

(※ 土地の価額には、過去3年間の自用地評価額が用いられます)

4-5-2.「相当の地代」が支払われている場合の貸宅地の相続税評価

相当の地代が支払われている場合の貸宅地の相続税評価額は、自用地評価の80%となります。

貸宅地の相続税評価額=自用地の評価額×80%

4-5-3.「通常の地代」超で「相当の地代」未満の金額が支払われている場合の貸宅地の相続税評価

支払われている地代の額が「通常の地代」を超えており、かつ、「相当の地代」に満たない場合は、貸宅地の相続税評価額を以下の方法で計算します。

①②のいずれか低いほうの金額とする

①貸宅地の相続税評価額=自用地の評価額-借地権の評価額(※)

(※)借地権の評価額=自用地の評価額×{借地権割合×(1-(実際の地代-通常の地代)÷(相当の地代-通常の地代))}

②貸宅地の相続税評価額=自用地の評価額×80%

4-6.個人が法人に土地を貸している場合の貸宅地の相続税評価

オーナー社長が自分の所有する土地を自分の会社に貸す場合など、個人が、法人(会社)を相手に土地を貸す場合もあります。

この場合、通常の権利金と通常の地代が支払われていれば、個人の場合と同じく、貸宅地としての評価(自用地評価額×(1-借地権割合))となります。

一方、無償または非常に低額の権利金・地代で貸し借りしている場合は、「借地権の認定課税」という、個人間の貸し借りでは存在しない制度が適用されることがあります。

これは簡単にいえば、「個人が法人に借地権をタダで譲った」と見なす(認定する)というものです。法人がタダでものをもらうと、利益(益金)となり、法人税の課税対象とされます。

この課税を避けるためには、法人が税務署に「土地の無償返還に関する届出書」と呼ばれる書類を提出する必要があります。この届出が受理されていれば、借地権の認定課税を避けることができます。

その場合は、貸宅地の相続税評価額は以下になります。

-

通常の地代程度の地代が支払われている場合

貸宅地の相続税評価額=自用地の評価額×80% -

固定資産税以下の地代しか支払われていない場合

貸宅地の相続税評価額=自用地の評価額

5.貸家建付地の相続税評価

貸家建付地の相続税評価額は、以下の計算式で求めます。

「借家権割合」とは、借家人(家の借主)の権利部分に相当する金額です。現在では、全国共通で30%に設定されています。

また、「賃貸割合」は、その物件の全床面積に対する賃貸している(入居者がいる)床面積の割合です。例えば、10室のアパートで9室に入居者があり、1室が空室なら賃貸割合は90%です。

5-1.貸家建付地の相続税評価額の計算例

貸家建付地の相続税評価の試算してみましょう。10室のアパートを運営しているケースで考えます。

土地の自用地評価額5,000万円

借地権割合60%

借家権割合30%

賃貸割合80%(10室中8室に入居)

なお、これは土地に関する評価だけです。実際にアパートを保有していれば、建物も相続財産として税評されます。

6.評価方法が変われば、土地の相続税評価額は変わる

土地の評価において、実勢価格(実際に売買される際の価格)と、相続税評価額とは、多かれ少なかれ異なっています。相続税評価額は、あくまで何らかの基準による「評価」だからです。

そこで、評価方法を変えることができれば、相続税評価額は変わり、結果として相続税額も増減することになります。

6-1.自用地を貸宅地や貸家建付地にすると相続税評価額は下がる

すでに見たように、貸宅地や貸家建付地は自用地に比べて相続税評価額が下がります。もし、複数の土地を所有しており、更地のまま活用していない土地があるのなら、そのまま相続するよりは、アパートを建てたり、貸宅地にしたりすることを検討する価値はあるでしょう。

6-2.自用地、貸宅地、貸家建付地の相続税評価額の比較

同じ土地が自用地、貸宅地、貸家建付地だった場合に、相続税評価額がどの程度異なるか、比較してみましょう。

自用地評価額1億円の土地を「(1)自宅を建てて住む場合」「(2)他人が家を建てて住む場合」「(3)自分がアパートを建てて第三者に貸す場合」を考えます。借地権割合は60%、借家権割合は30%とします。(3)の賃貸割合は100%とします。

それぞれの評価額は以下の通りです。

| 計算式 | 相続税評価 | |

|---|---|---|

| 自用地評価 | 1億円 | |

| 貸宅地評価 | 1億円-(1億円×60%) | 4,000万円 |

| 貸家建付地評価 |

1億円-(1億円×60%×30%×100%) (賃貸割合100%と過程) |

8,200万円 |

貸家建付地は自用地に比べて1,800万円評価を抑えられました。また、貸宅地は自用地の半額以下に評価が下がりました。

借地権割合は地域によって最高90%まで設定されていますが、上記の計算式から、その割合が高ければ高いほど、評価減が大きくなることがご理解いただけるでしょう。借地権割合の高い地域の土地ほど、貸宅地や貸家建付地として活用することのメリットが大きくなります。

逆にもし、借地権割合が最低(30%)地域の土地ならば、相続税評価額の減額効果は相対的に小さくなります。

6-3.貸宅地や貸家建付地にすることの注意点やデメリット

次に、貸宅地や貸家建付地にすることの注意点やデメリットを確認します。

6-3-1.貸宅地の注意点

貸宅地として普通借地権が付いた土地になると、借主が更新を希望しなくなるまで半永久的に地主は自分の土地を利用できなくなります。また、実質上、売却もできなくなります。

本記事では詳細は割愛しますが、貸宅地にしたいのであれば、普通借地権ではなく、定期借地権の利用も検討されるとよいでしょう。

6-3-2.貸家建付地の注意点

賃貸アパートなどを建てて第三者に貸し出す貸家建付地とする場合、相続税評価の減額とあわせて、建物を建てる際のローンが相続されれば、債務控除による相続税負担減も期待できます。

ただし、賃貸住宅を運営するのは「不動産経営」なので、想定ほど入居者が入らないなどの経営失敗リスクもあります。自分の土地に賃貸物件を建てる場合、賃貸の需要がある土地かどうかなどの見極めが大切です。

また、賃貸住宅経営も、一度建てて入居者が入ってしまえば、簡単に辞めることはできません。相続人が、「アパート経営などしたくない」「別のことに土地を使いたい」と思っても、それは困難になります。

どのように相続をすれば相続人が幸せになるのかは、相続税評価額だけで決められるものではないことにも注意してください。

6-4.貸宅地における小規模宅地等の特例の適用

小規模宅地等の特例とは、土地や相続人が一定の要件を満たすと、土地の相続税評価額を最大で80%減額できる制度です。適用できれば、相続税評価額の圧縮に、非常に大きな効果があります。

小規模宅地等の特例は、適用条件を満たせば、自用地、貸宅地、貸家建付地のいずれでも適用可能です。次のように、限度面積や減額割合が設定されています。

| 対象となる特例 | 限度面積 | 減額割合 | |

|---|---|---|---|

| 自用地 | 特定居住用宅地等 | 330㎡ | 80% |

| 貸宅地 | 貸付事業用宅地等 | 200㎡ | 50% |

| 貸家建付地 | 貸付事業用宅地等 | 200㎡ | 50% |

小規模宅地等の特例はかなり複雑な制度なので、ここでその全体は説明しませんが、以下では、貸宅地について小規模宅地等の特例を受けたい場合のポイントを説明します。

6-4-1.貸宅地で小規模宅地等の特例を受けたい場合のポイント

被相続人が自分の土地を第三者に貸し付け、土地に借地権が設定されていたとします。その土地を取得した相続人が以下の要件を満たすと、土地は「貸付事業用宅地等」に該当し、評価減の適用対象になります。

- 相続税の申告期限までに被相続人の貸付事業(貸宅地として土地を貸す事業)を引き継ぐこと。

- 相続税の申告期限まで貸付事業を続けること。

- 相続開始前3年以内に貸付事業を開始した宅地等でないこと(3年を超えて事業的規模で貸付事業をおこなっていた場合は適用可)。

例えば、200㎡の土地を借地として貸しており、その自用地評価額が1億円、貸宅地としての評価額が4,000万円になるとします。

その土地について、貸付事業用宅地等に該当し、小規模宅地等の特例の適用が受けられれば、

50%の2,000万円まで評価を下げることができます。

ちなみに、もし土地面積が200㎡超であっても、200㎡の部分までは小規模宅地等の特例を適用することができます。

なお、小規模宅地等の特例の全体像については、下記の記事も参考にしてください。

(参考)土地を相続するとき、必ずチェックすべき小規模宅地等の特例とは?

7.まとめ:貸宅地の相続税は、相続税対策は専門税理士に相談しよう

貸宅地を相続した場合、自用地と比べて相続税評価額は大きく下がります。しかし、貸宅地は借地権という複雑な制度と密接に連関しており、契約当事者が個人なのか法人なのか、また、権利金や地代の支払い状況などによって、相続税評価額の計算がいくつものパターンにわかれます。また、そもそも貸宅地として認められない場合もあります。

本記事で示しているのはあくまで概要ですので、実際に貸宅地の相続予定がある、あるいは相続をしたという場合には、相続税専門の税理士に相談するのが問題解決の早道です。

相続税対策に豊富な経験を持つ税理士法人チェスターへぜひご相談ください。

≫≫ 相続税専門の税理士法人チェスターへ相談する

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。