耕作権が設定されている農地(他人が耕作している農地)も、相続税の課税対象となります。

しかし、耕作権のように他人に貸し付けている農地には、所有者(地主)だけではなく、その農地を使用している人(小作)も存在します。

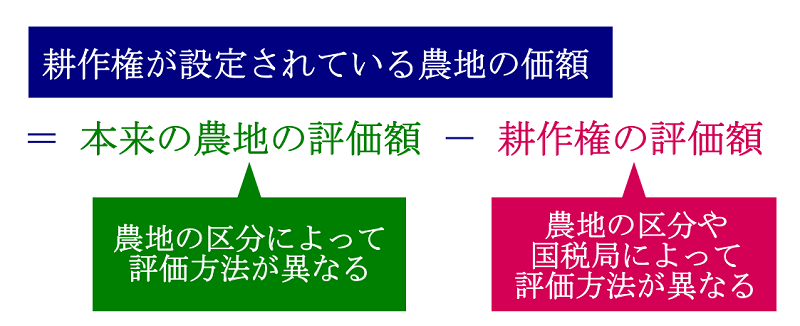

そのため、耕作権が設定されている農地の相続税評価においては、「本来の農地の評価額」から「耕作権の評価額」を控除できます。

このページでは耕作権の概要や、耕作権の目的となっている農地の相続税評価方法についてご紹介します。

~目次~

1.耕作権とは?民法における永小作権や賃貸小作権との違い

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!耕作権(こうさくけん)とは、農地の所有者(地主)に借り手(小作)が小作料(地代)を支払うことによって、その農地で耕作(または牧畜)できる権利のことです。

民法における耕作権は、物権である「永小作権」と債権である「賃借小作権(小作権)」に分類され、権利関係に違いがあります。

永小作人は、小作料を支払って他人の土地において耕作又は牧畜をする権利を有する(民法第270条)

賃貸借は、当事者の一方がある物の使用及び収益を相手方にさせることを約し、相手方がこれに対してその賃料を支払うこと及び引渡しを受けた物を契約が終了したときに返還することを約することによって、その効力を生ずる(民法第601条)

しかし現在は、「永小作権」が設定される農地はほとんどありません。

そのため、農地の相続税評価における耕作権は、「賃貸小作権または小作権」のことを指していると考えていただいて良いでしょう。

2.耕作権(賃貸小作権)は農地法で制限・保護されている

耕作権(賃貸小作権)は民法第601条に規定される権利ですが、農地法においてより強力に制限・保護されています。

そのため、耕作権(賃貸小作権)の相続税評価額を計算する際には、農地法による制限や保護の内容を理解しておく必要があります。

2-1.農地の権利移動の制限(農地法第3条)

農地の権利移動の制限について、農地法第3条では以下のように定められています。

つまり、耕作権(賃貸小作権)を設定する際は、農業委員会の許可を得る必要があります。

仮に農業委員会の許可を得ないで耕作権(賃貸小作権)の設定をした場合は「ヤミ小作(闇小作)」となり、その耕作権は農地法による保護を受けることができず、農地法第64条に定められた罰則の対象となります。

ヤミ小作が行われていた場合と、通常の耕作権が設定されている場合では、相続税評価額の方法が変わりますのでご注意ください(後述します)。

2-2.農地の賃貸借の対抗力(農地法第16条)

農地の賃貸借の対抗力について、農地法第16条では以下のように定められています。

つまり、農地の耕作権(賃貸耕作権)には、物権的効力が認められていることとなります。

2-3.農地の賃貸借の更新(農地法第17条)

農地の賃貸借の更新について、農地法第17条では以下のように定められています。

つまり、当事者が相手方に更新をしない旨の通知をしない限りは、従前と同一の条件で、耕作権(賃貸小作権)が更新されることとなります。

2-4.農地の賃貸借の解約等の制限(農地法第18条)

農地の賃貸借の解約等の制限について、農地法第18条では以下のように定められています。

つまり、農地の耕作権(賃貸耕作権)の解約は、当事者間の合意のみでは成立せず、都道府県知事の許可を得る必要があるということです。

2-5.申請が必要なのは双方の財産の保護のため

農地の耕作権(賃借小作権)を設定する場合、地主と小作の合意だけではできず、農業委員会への申請が必要になります。

同様に、耕作権(賃貸小作権)の解除にも、行政の許可を取らなければなりません。

このように、農地の賃借に行政の許可が必要な理由は、「地主側」と「小作側」の、双方の財産を守るためです。

農地の賃借は、地主からの勝手な耕作権の解除や、小作人が放置することによる農地の悪化など、どちらか一方の振る舞いによって、一方に損害が発生するリスクがあります。

行政はこのようなトラブルを防ぎ、かつ農業の促進をはかるために、耕作権等の管理を担っています。

3.耕作権が設定されている農地の相続税評価方法

土地の相続税評価額は土地の価値や面積に基づいて算出されますが、農地ももちろん例外ではありません。

しかし、耕作権が設定されている農地は、土地の持ち主(地主)以外にも、所有者(小作)が存在している状態です。

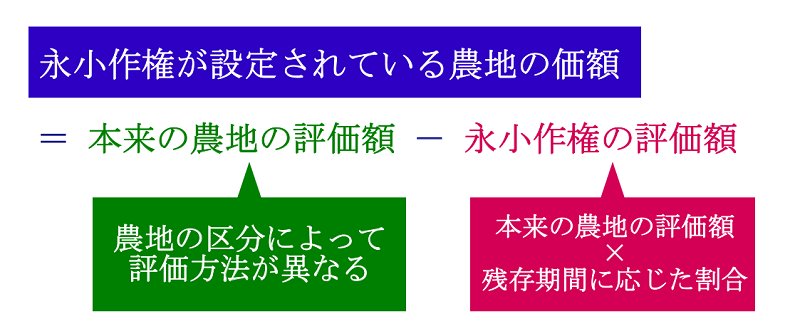

そのため、耕作権が設定されている農地の相続税評価額は、「本来の農地の評価額」から「耕作権の評価額」を控除した金額によって評価することとなります。

本来の農地の評価額は、その農地がどの区分に該当するのかで評価方法が異なります(4章で解説します)。

また、耕作権の評価額は、農地の区分や管轄する国税局によって、評価方法が異なります(5章で解説します)。

3-1.ヤミ小作の場合は耕作権の“ゼロ評価”

この記事の2章でもご紹介しましたが、農地の所有権の移転には、農地法第3条に基づく農業委員会の許可が必要です。

この農業委員会の許可を得ずに、農地を貸し借りする行為のことを「ヤミ小作」と呼びます。

しかし場合によっては、以下のような理由によって、無許可で農地を賃借しているケースもあります。

- 地主と小作が顔なじみであり、口約束で賃借をした

- 地主側が土地の転用をしやすくするために、あえて耕作権を設定しないままにしていた

しかし、ヤミ小作を行った場合は、所有者が小作料を受け取っていた場合でも、耕作権は認められません。

相続税の財産評価においても耕作権は斟酌されないため、控除なしの「自用地(本来の農地の評価額)」として評価されます。

農地の賃貸を行う際は、農業委員会の許可を取るようにしましょう。

3-2.もちろん耕作権も相続できる

余談ですが、他人の農地を借りる権利である「耕作権」も相続が可能です。

耕作権の相続が発生した場合は、農業委員会への届け出が必要となります。

届け出を怠ってしまうと耕作権の解除が複雑化しやすいほか、地主にも迷惑がかかる可能性がありますので、早めに手続きを済ませることが大切です。

4.本来の農地の相続税評価方法

農地は「純農地」「中間農地」「市街地周辺農地」「市街地農地」の4つの区分に分類されています。

これは農地法によって宅地への転用が制限されていたり、都市計画によって地価事情が異なったりするためです。

| 農地の区分 | 特徴 |

|---|---|

| 純農地 | 宅地に転用することがほぼ不可能な農地 |

| 中間農地 |

許可により宅地への転用が可能な農地 (比較的売買できる可能性が高い) |

| 市街地周辺農地 |

市街化傾向が強い場所にある農地 (まだ宅地への転用許可を受けていない) |

| 市街地農地 | 市街地にある農地(既に宅地への転用許可を受けている、もしくは届出だけで転用が可能な状態にある) |

相続税の財産評価において「本来の農地の評価額」を計算する際にも、その農地の区分によってそれぞれ評価方法が異なります。

農地の区分による相続税評価方法について、国税庁「No.4623 農地の評価」や「農地の相続税評価は意外と難解!区分ごとに評価方法を解説します」でも解説しております。

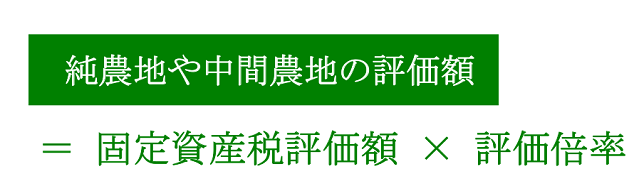

4-1.純農地や中間農地の相続税評価方法

純農地や中間農地に区分される農地の本来の評価額は、「倍率方式」により評価します。

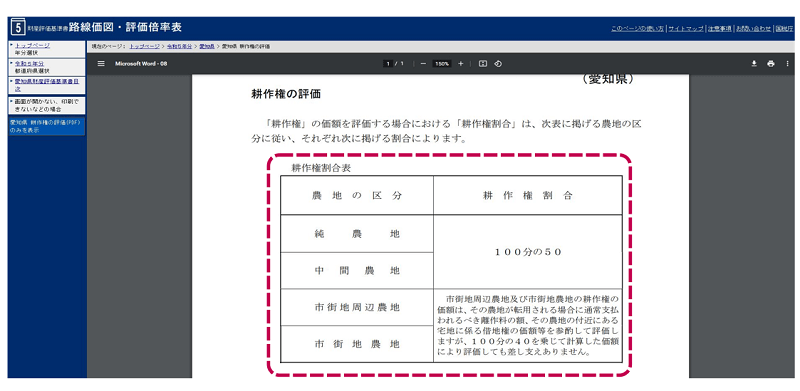

評価倍率については、国税庁「財産評価基準書路線価図・評価倍率表」から調べることとなります。

倍率方式について、詳しくは「倍率地域の宅地を4ステップで評価|評価額を減額する方法」をご覧ください。

4-2.市街地周辺農地の相続税評価方法

市街地周辺農地に区分される農地の本来の評価額は、以下のように計算します。

一旦市街地農地として評価した価額に80%を乗ずる理由は、市街地周辺農地は宅地転用が許可される地域であるものの、まだ許可を受けていないことを考慮しているためです。

市街地周辺農地の評価方法について、詳しくは「市街地周辺農地の財産評価」をご覧ください。

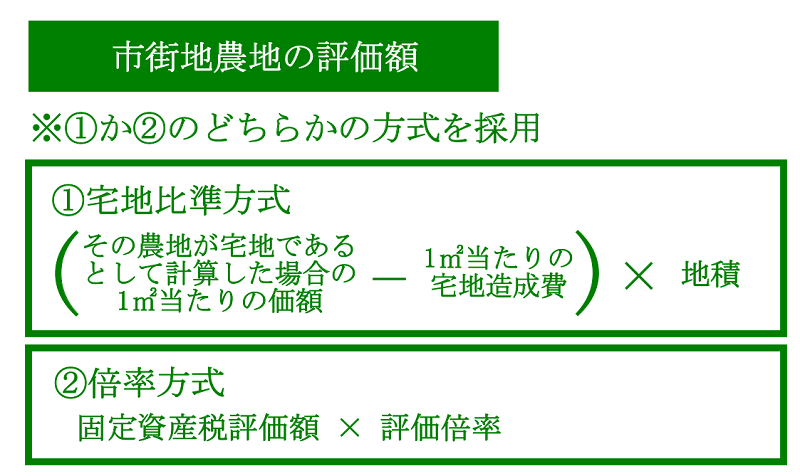

4-3.市街地農地の相続税評価方法

市街地農地に区分される農地の本来の評価額は、「①宅地比準方式」と「②倍率方式」のどちらかの方式で財産評価を行います。

市街地農地の評価方法について、詳しくは「市街地農地・市街地山林・市街地原野の相続税評価」をご覧ください。

5.耕作権の評価方法

耕作権の評価方法は、その農地の区分だけではなく、その農地を管轄している国税局によって異なります。

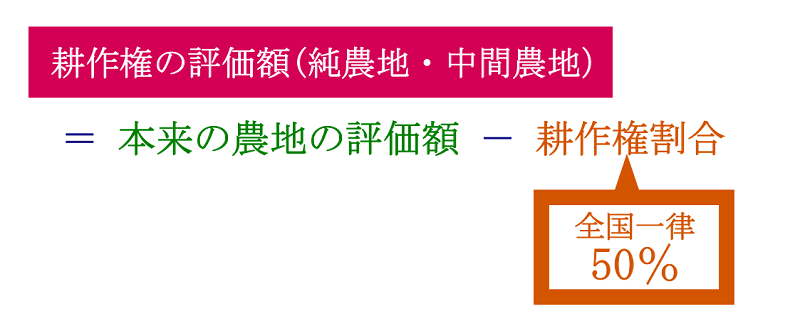

5-1.純農地・中間農地に係る耕作権の評価方法

「純農地」や「中間農地」に係る耕作権の評価額は、その農地の価額に耕作権割合を乗じて計算した金額によって評価することとなります。

なお、純農地・中間農地である場合、耕作権割合は全国一律50%となります(調べ方は次章で解説します)。

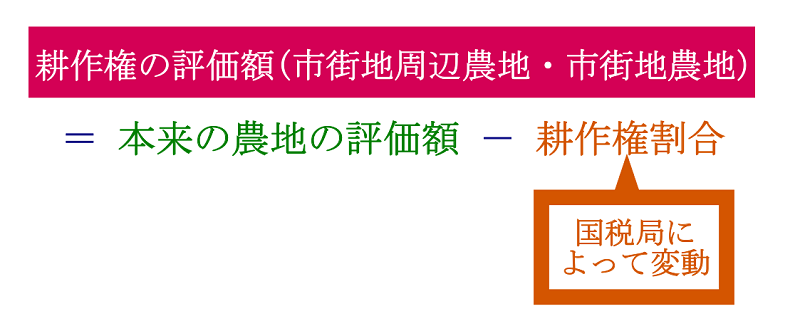

5-2.市街地周辺農地・市街地農地に係る耕作権の評価方法

「市街地周辺農地」や「市街地農地」に係る耕作権の評価額は、その農地が転用される場合に通常支払われるべき離作料の額、その農地の付近にある宅地に係る借地権の価額等を参酌して求めた金額によって評価することとなります。

しかし、農地が所在している都道府県を管轄する国税局によっては、耕作権割合が定められていることもあります。

耕作権割合が設定されている場合は、その農地の価額に耕作権割合を乗じて計算した金額によって評価することとなります。

なお、市街地周辺農地・市街地農地である場合、耕作権割合はその農地の所在地を管轄する国税局によって異なります(調べ方は次章で解説します)。

6.耕作権割合とは?国税庁ホームページからの調べ方

耕作権割合とは、耕作権が設定されていないとした場合の農地の価額に対する、その農地に係る耕作権の価額の割合のことです。

前章でご紹介した通り、「農地の地区区分」や「その農地を管轄する国税局」によって、耕作権割合は変動しますのでご注意ください。

| 純農地・中間農地 | 市街地周辺農地・市街地農地 | |

|---|---|---|

| 札幌国税局 | 全国一律50% | — |

| 仙台国税局 | — | |

| 関東信越国税局 | 30% | |

| 東京国税局 | 35% | |

| 金沢国税局 | 40% | |

| 名古屋国税局 | 40% | |

| 大阪国税局 | 40% | |

| 広島国税局 | — | |

| 高松国税局 | — | |

| 福岡国税局 | — | |

| 熊本国税局 | — | |

| 沖縄国税事務所 | — |

上記は、令和5年分の耕作権割合の一覧表ですので、必ず最新情報を確認してください。

6-1.耕作権割合の調べ方

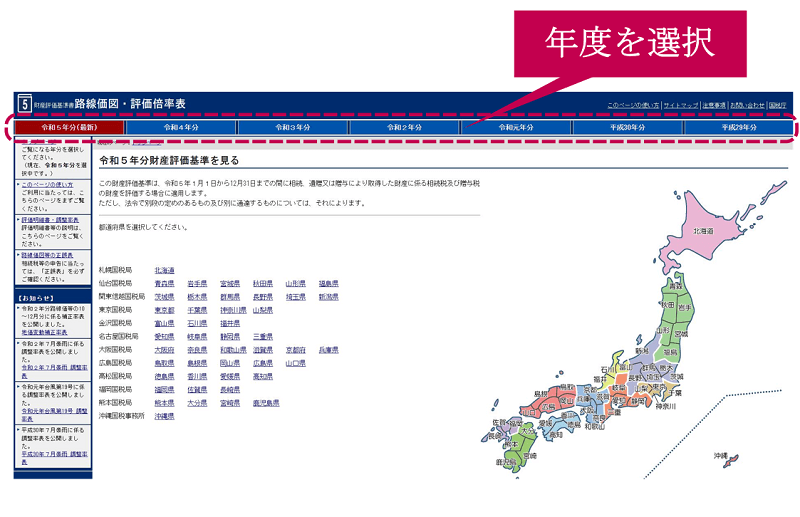

耕作権割合は、国税庁「財産評価基準書路線価図・評価倍率表」で確認します。

国税庁ホームページにおける、具体的な耕作権割合の調べ方をご紹介しますので、参考にしてください。

6-1-1.その年分の財産評価基準を選択

まずは国税庁「財産評価基準書路線価図・評価倍率表」にアクセスし、ページの上部にある「年度」を選択します。

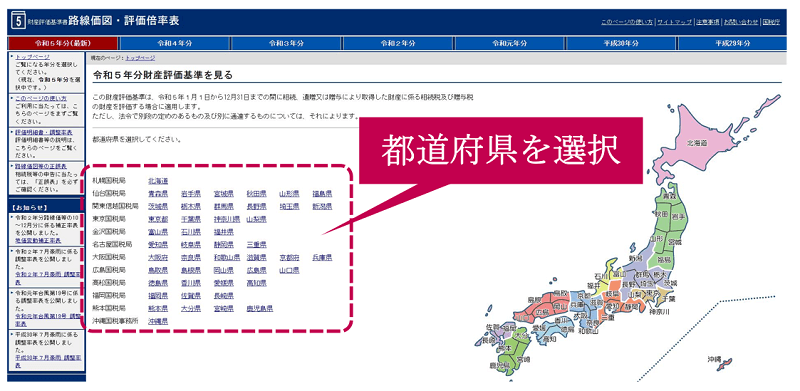

6-1-2.農地が所在している都道府県を選択

次に、評価対象となる農地が所在する、都道府県を選択します。

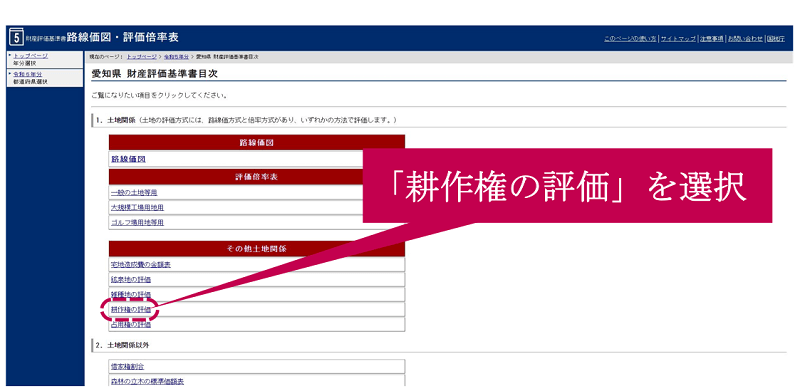

6-1-3.耕作権の評価を選択

次に、「1.土地関係」の欄にある「その他土地関係」の中の、「耕作権の評価」を選択します。

6-1-4.耕作権割合を確認

すると、耕作権の価額を評価する場合における「耕作権割合」が表示されます。

先述したとおり、耕作権割合は農地の区分によって変動しますので、見間違えないようご注意ください。

7.耕作権以外の使用収益権が設定されている農地の相続税評価方法

農地には、耕作権以外の使用収益権が設定されていることもあります。

- 永小作権

- 区分地上権

- 区分地上権に準ずる地役権

この章では、耕作権以外の使用収益権が設定されている農地の、相続税評価についてご紹介します。

なお、1つの土地に2つの使用収益権が同時に設定されている場合は、相続税評価方法が異なります。

詳しくは「土地の上に存する権利が競合する場合の農地の相続税評価」で解説しておりますので、併せてご覧ください。

7-1.永小作権が設定されている農地の相続税評価

永小作権が設定されている農地の価額は、その農地の本来の評価額から、永小作権の評価額を控除した金額によって評価することとなります。

永小作権の評価額は、永小作権が設定されていないとした場合の本来の農地の評価額に、以下の残存期間に応じた割合を乗じて算出します。

なお、残存期間の定めがない永小作権については、残存期間を30年として評価をします(別段の慣習があるときはそれによる)。

| 残存期間 | 残存年数に応じた割合 |

|---|---|

| 10年以下 | 5% |

| 10年超~15年以下 | 10% |

| 15年超~20年以下 | 20% |

| 20年超~25年以下 | 30% |

| 25年超~30年以下 | 40% |

| 30年超~35年以下 | 50% |

| 35年超~40年以下 | 60% |

| 40年超~45年以下 | 70% |

| 45年超~50年以下 | 80% |

| 50年超 | 90% |

7-2.区分地上権が設定されている農地の相続税評価額

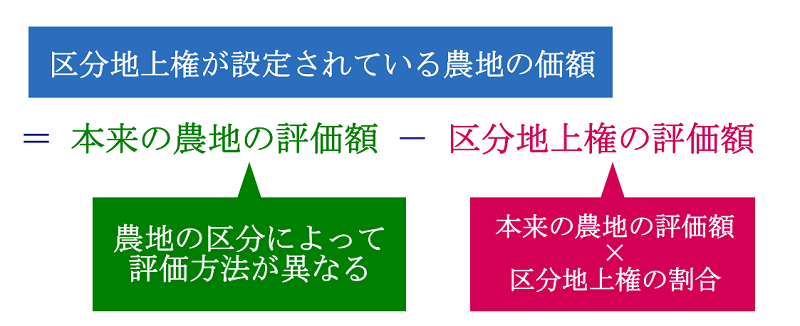

区分地上権が設定されている農地の価額は、その農地の本来の評価額から、区分地上権の評価額を控除した金額によって評価することとなります。

農地に係る区分地上権の価額は、本来の農地の評価額に、区分地上権の割合を乗じて算出します。

この区分地上権の割合とは、区分地上権の設定契約の内容に応じた土地利用制限率を基とした割合のことです。

なお、地下鉄等のずい道の所有を目的として設定した区分地上権を評価するときにおける区分地上権の割合は、100分の30とすることができます。

7-3.区分地上権に準ずる地役権が設定されている農地の相続税評価額

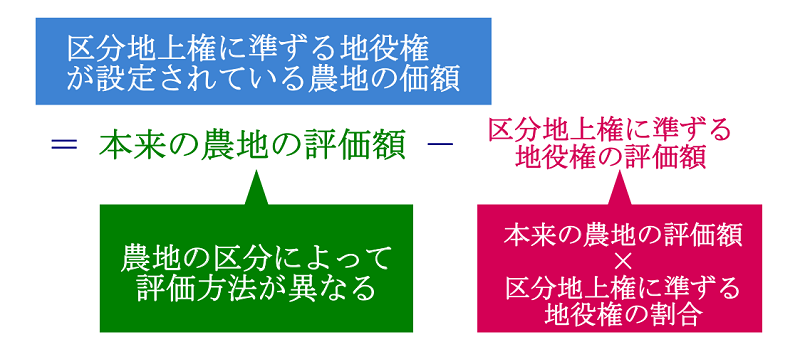

区分地上権に準ずる地役権が設定されている農地の価額は、その農地の本来の評価額から、区分地上権に準ずる地役権の評価額を控除した金額によって評価することとなります。

農地に係る区分地上権に準ずる地役権の価額は、その区分地上権に準ずる地役権の目的となっている承役地である農地の本来の評価額に、区分地上権に準ずる地役権の割合を乗じて計算した金額によって評価することとなります。

区分地上権に準ずる地役権の割合とは、その区分地上権に準ずる地役権の設定契約の内容に応じた土地利用制限率を基とした割合のことです。

区分地上権に準ずる地役権の割合は、承役地に係る制限の内容の区分によって、以下の割合とすることができます。

|

【家屋の建築が全くできない場合】 「50%」もしくは「その区分地上権に準ずる地役権が借地権であるとした場合にその承役地に適用される借地権割合」のいずれか高い方 |

|

【家屋の構造・用途に制限を受ける場合】 「30パーセント」 |

詳しくは「区分地上権に準ずる地役権の相続税評価」で解説しておりますので、併せてご覧ください。

8.まとめ

耕作権が設定されている農地の相続税評価額は、その農地の本来の評価額から、耕作権の評価額を控除した金額によって評価することとなります。

しかし農地は区分によって評価方法が異なる上に、耕作権の評価方法も農地の区分や管轄する国税局によって異なります。

耕作権の目的となっている農地の相続税評価方法は非常に複雑ですので、必ず相続税に強い税理士に相談をしましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。