倍率地域の相続税はいくら?倍率表の見方・評価の計算方法を解説

倍率地域の宅地の評価は、4つのステップで簡単に算出できます。固定資産評価額を調査し、自分の土地が評価基準に該当するかを確認。そのあと評価倍率をみて評価額を計算します。

評価したい土地が雑種地である場合や減額できるケースなど、倍率方式による土地の評価方法を4つの手順で理解しましょう。

動画でも評価の手順について分かりやすく解説しています!

この記事の目次 [表示]

1.倍率地域の宅地は倍率方式にて評価する

相続財産となる土地を評価する方法には「路線価方式」と「倍率方式」の2つがあります。路線価があらかじめ決められている地域の土地は、路線価方式に基づき評価します。倍率方式は、路線価が設定されていない土地の評価方法です。

相続財産となる土地をどちらの方式で評価すればよいかは、国税庁ホームページの財産評価基準で確認できます。財産評価基準書の路線価図に「倍率地域」と記載があれば、倍率方式が相続税評価額の算出方法です。

1-1.倍率方式の計算方法|固定資産税評価額×倍率

倍率地域の土地は「固定資産税評価額×倍率」で相続税評価額を計算します。固定資産税評価額とは、固定資産税と都市計画税を課すために設定された不動産の評価額です。

評価額は毎年送られてくる課税明細書に記載されています。また、固定資産税評価額にかける倍率は国税庁のホームページで確認できます。

例えば固定資産税評価額が3000万円、倍率1.1倍の土地の相続税評価額は「3000万円×1.1倍」で3300万円です。

2.倍率地域の土地を4ステップで評価する

倍率地域の土地の相続税評価額は、4つのステップで算出できる仕組みとなっています。

倍率地域の土地を評価する4ステップ

- 固定資産税評価額の確認

- 倍率地域の土地かどうかの確認

- 土地の評価倍率の確認

- 相続税額の計算

まずは手元に課税明細書を用意して、国税庁のホームページを開きましょう。

2-1.固定資産税評価額を課税明細書でチェック

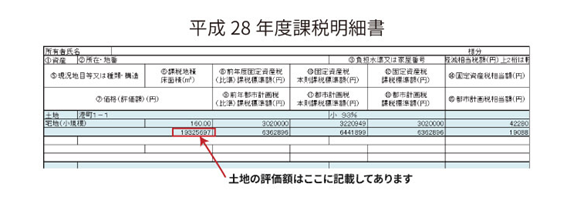

▲課税明細書(引用:倍率地域の評価方法を一から解説!倍率方式評価の3STEPと注意したい5つのこと |税理士法人チェスター)

固定資産税評価額は、課税明細書の「価格(評価額)」欄に記載してあります。同じく課税明細書に併記されている「課税標準額」は、税額計算の基礎となる額です。倍率地域の相続税評価額を算出するためには「価格」欄の数字を見落とさないよう注意しましょう。

課税明細書が手元にない場合は、市町村役場(東京23区は都税事務所)で取得する「固定資産評価証明書」にて評価額を確認可能です。取得する場合は、1枚につき200円~400円ほどの発行手数用がかかります。

なお、固定資産評価証明書を取得するには、不動産の本人または同一世帯の家族や相続人、民事訴訟の申立人であることが条件です。本人からの委任状を持参した人でも取得できます。

固定資産評価証明書を取得できる人の条件

- 固定資産税の納税義務者(共有者も含みます)、その相続人

- 地人、借家人等、賃借権その他の使用又は収益を目的とする権利(対価が支払われるものに限る)を有する人

- 訴えを提起する人 など

2-2.倍率方式に該当する土地かどうかをチェック

相続税評価額を算出したい土地が倍率地域であるかどうかは、財産評価基準書にある評価倍率表で確認します。国税庁の路線価図・評価倍率表のページを開くと都道府県地図が出てくるので、調べたい土地がある都道府県から「路線価図」を選択し、さらに市区町村を選択しましょう。

調べたい市区町村が画面に出なければ、地域全体は倍率地域です。前ページに戻り、評価倍率表の「一般の土地等用」を選択しましょう。市町村があいうえお順に並んだページが表示されるので、任意のものを選択します。

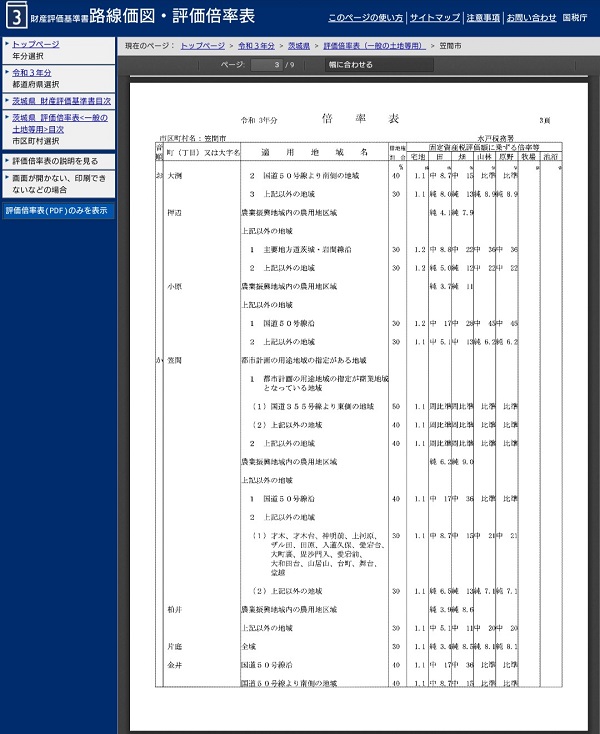

町名または大字名があいうえお順で並ぶ倍率表が表示されます。「固定資産税評価額に乗ずる倍率等」の欄で倍率を確認しましょう。

2-3.評価倍率表で土地の評価倍率をチェック

倍率方式で土地の相続税評価額を算出する場合は、相続があった年の課税明細書に記載されている固定資産税評価額を用いましょう。固定資産税評価額が変更になるのは3年に一度の評価替え時です。古い年度の課税証明書では数字が異なるので、正しい評価額を算出できません。

課税明細書の課税地目と実際の地目が異なる場合は、実際の地目に基づいて相続税評価額を算出します。例えば実際の地目が「宅地」なのに課税明細書の課税地目が「原野」である場合は、評価倍率表の「宅地」の倍率を参照しましょう。

2-3-1.評価倍率表の確認方法

▲都道府県を選択(引用:財産評価基準書|国税庁 )

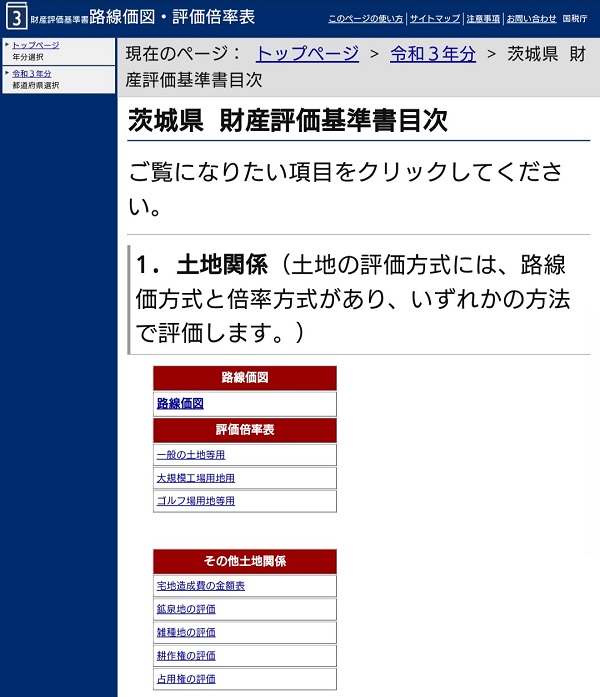

倍率表は順を追って検索すれば、簡単に目的の情報までたどり着けます。具体例として、茨城県笠間市を調べてみましょう。

財産評価基準書のトップページを開くと、日本地図が出てくるので「茨城」を選択します。

▲評価倍率表を選択(引用:財産評価基準書|国税庁 )

次に「財産評価基準書目次」のページで、評価倍率表の「一般の土地等用」を選択します。

▲市町村を選択(引用:財産評価基準書|国税庁 )

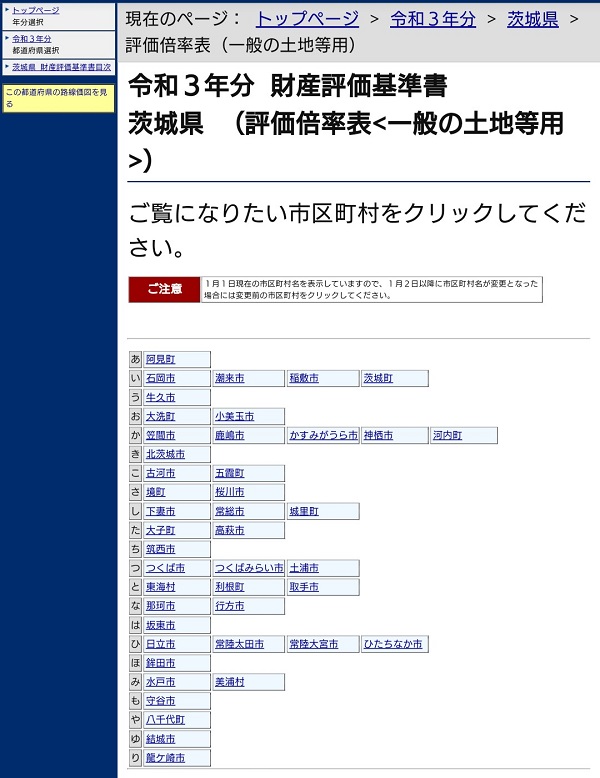

茨城県の市町村があいうえお順に表示されるので「か行」にある笠間市を選択します。さらに丁目または大字が並んだ倍率表が表示されるので、調べたい土地がある地域を探します。一番上の「大渕」を見てみましょう。

▲倍率を確認(引用:財産評価基準書|国税庁 )

該当地域の記載を探し、表の右側にある「固定資産税評価額に乗ずる倍率等」欄の「宅地」を確認します。すると倍率は「1.1」であることがわかります。

2-4.相続税評価額を計算|固定資産税評価額×倍率

倍率表の「固定資産税評価額に乗ずる倍率等」で倍率を確認したら、土地の固定資産税評価額に乗じて相続税評価額を算出します。

固定資産税評価額が2000万円、倍率1.1の土地であれば「2000万円×1.1=2200万円」です。相続税評価額は、2200万円であることがわかります。

3.倍率地域の雑種地を評価する方法|宅地や田や畑等以外の土地

| 雑種地 | 例 |

|---|---|

| 該当する | ゴルフ場、遊園地、運動場、鉄軌道用地、不毛地、駐車場、資材置き場など |

| 該当しない | 宅地、田、畑、山林、原野など |

雑種地は財産評価基本通達により5つに区分され、それぞれ評価方法が決まっています。

- ①ゴルフ場の用に供されている土地の評価(財産評価基本通達83)

- ②遊園地等の用に供されている土地の評価(財産評価基本通達83-2)

- ③文化財建造物である構築物の敷地の用に供されている土地の評価(財産評価基本通達83-3)

- ④鉄軌道用地の評価(財産評価基本通達84)

- ⑤①~④以外の雑種地(財産評価基本通達82)

状況が類似する付近の土地の価額を基礎として、位置や形状などの条件から価額を評価します。まずは、当該雑種地が路線価地域または倍率地域かどうかを確認します。倍率地域であれば、市街化区域か市街化調整区域かどうかをチェックしましょう。

3-1.市街化区域か市街化調整区域かをチェック

倍率地域の雑種地が市街化区域と市街化調整区域のどちらに該当するかは、市町村の都市計画課で調査できます。窓口に申し出れば、都市計画図を閲覧可能です。

役所によっては、ホームページに都市計画図を載せていることもあります。課税明細書に区域の区別が記載されていることもあるので、手元の資料も確認してみましょう。

3-2.市街化区域の場合|宅地比準方式による評価

宅地比準方式とは、宅地開発が可能な地域の農地や雑種地、山林や原野に用いられる評価方法です。その土地が宅地であるとした場合の価額から、宅地に転換するために必要な造成費を控除して評価します。

市街化農地や市街化山林などの市街化区域は、宅地比準方式です。具体的には、次の計算式で求められます。

市街化区域の評価計算式

市街化区域内雑種地の評価額=(近傍宅地の1平方メートル当たりの固定資産税評価額×宅地の倍率×普通住宅地区の画地補正率-1平方メートル当たりの宅地造成費)×地積

「1平方メートル当たりの価額」は、評価する土地に近接し、道路からの位置や形状などが類似する宅地の評価額をもとに計算します。

3-2-1.二方以上の道路に面している場合の評価例

▲二方以上の道路に面している土地の例

(引用:二方路線影響加算率が必要な土地と具体的な計算例を税理士がやさしく解説 |税理士法人チェスター)

相続した土地の正面と裏面の両方が道路に接している場合、相続税評価額の計算では「二方路線影響加算率調整」が必要です。二方路線影響加算率調整は、相続税評価額で価値を上乗せする調整方法です。二方が道路に接している土地は、片方だけ接する土地よりも利便性が高いとされています。

相続税申告にて、二方以上の道路に面しているにもかかわらず二方路線影響加算率調整していない場合、追徴税が課される可能性もあるので注意しましょう。

二方路線影響加算率調整では、裏面路線の路線価に二方路線影響加算率を乗じて加算します。加算率 は下記のとおりです。

| 地区区分 | 加算率 |

|---|---|

| ビル街地域 | 0.03 |

| 高度商業地区 繁華街地区 | 0.07 |

| 普通商業・併用住宅地区 | 0.05 |

| 普通住宅地区 中小工場地区 大工場地区 | 0.02 |

道路が2つ接している土地は人の流れができやすく、利便性が高く評価されます。商業系の地区では、このような土地に高い加算率を設定する傾向にあります。

3-3.市街化調整区域(農地等)の場合|農地等比準方式による評価

市街化調整区域にある雑種地は、地目が農地、山林、原野の場合に「農地等比準方式」で評価します。用いる計算式は、下記のとおりです。

市街化区域の評価計算式

市街化区域内雑種地の評価額=(近傍宅地の1平方メートル当たりの固定資産税評価額×宅地の倍率×普通住宅地区の画地補正率-1平方メートル当たりの宅地造成費)×地積

山林から雑種地にするためには、森林伐採のような造成費が必要です。農地等比準方式では、雑種地にするための費用を宅地造成費として加算して評価します。

4.相続税評価額を減額できる3つのケース

土地の相続税評価額は、以下のような条件がそろえば減額可能です。

固定資産相続税評価額を減額できる3ケース

- セットバックが必要となる宅地

- 地積規模が大きい宅地

- 都市計画道路予定地

具体的な条件や減額の幅は、土地の状態により異なります。建築基準法や国税庁の通達などを確認しながら計算しましょう。

4-1.セットバックが必要となる宅地

土地計画区域内の幅員4メートル未満の道で、建築基準法42条2項に該当する道路に接する土地は、セットバックの必要性が考慮されて減価できる場合があります。

原則として道路の中心線から左右に2メートルずつ後退した線が道路の境界線とみなされ、将来、建物を建て替える場合は、その境界線まで後退(以下「セットバック」とします)しなければなりません。

特定行政庁から「みなし道路」に指定されると、セットバックが必要となります。セットバックが必要な部分は、通常通りの評価額から70%相当額を控除しての評価が可能です。

建築基準法では、幅員が2メートル未満の道路では、防災面での安全性に問題を指摘されるケースも。そのような場合は、中心線から左右に2メートル取ることで幅員4メートルのとして安全性を確保します。セットバックが必要な宅地は、自用地評価額を70%減額可能です。

4-2.地積規模が大きい宅地

地積規模が大きい宅地には、財産評価基準通達20-2 「地積規模の大きな宅地の評価」にて評価します。(課税時期が平成30年1月1日以降の場合に適用)

地積規模の大きな宅地とは「戸建住宅用地としての分割分譲が法的に可能であり、かつ、戸建住宅用地として利用されるのが標準的である地域に所在する宅地」です。具体的な条件は、下記のとおりです。

「地積規模の大きな宅地の評価」適用条件

- 三大都市圏では500平方メートル以上の地積の宅地であり、他の地域では1,000平方メートル以上の地積の宅地であること

- 路線価地域は、普通商業・併用住宅地区および普通住宅地区に所在するものであること

- 倍率地域は、大規模工場用地に該当しないこと

- 都市計画法の用途地域が工業専用地域に指定されている地域に所在する宅地ではないこと

- 指定容積率が400%(東京都の特別区内は300%)以上の地域に所在する宅地ではないこと

4-3.都市計画道路予定地

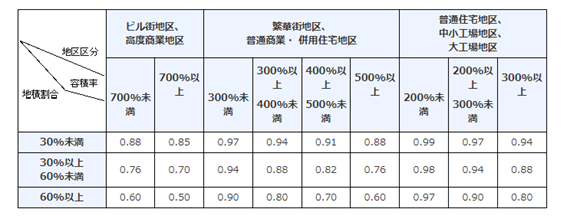

▲都市計画道路予定地の倍率方式(画像引用:倍率方式|国税庁)

都市計画道路予定地の区域内にある宅地は、地積割合に応じて補正率を適用し減額できる場合があります。補正率は財産評価基本通達により、地区区分・容積率に応じて定められています。

都市計画道路予定地の地積割合に応じて、図に定める地区区分・容積率に応じた補正率を適用可能です。自用地評価額に補正率を乗じて計算した価額によって評価します。

5.倍率地域の相続税について気になるQ&A

倍率地域は、土地の状態によって扱い方がさまざまです。扱い方や相続に慣れていない場合は、よくある疑問や不安を把握しておきましょう。事前に不安要素を解決しておくことで、土地の評価や扱いに慌てることなくスムーズに対応できます。

押さえておきたい倍率地域の基本事項

- 路線価が設定されない理由

- 片側のみ路線価が設定されている道路の評価方法

- 倍率地域に買い手がつかない場合の対策法

- 倍率地域を相続したくない場合の対策法

相続税の評価方法だけでなく、相続したくない場合や土地を売却したい場合の対策も知っておくと、不動産相続の負担を減らせます。

5-1.なぜ倍率地域には路線価が設定されていないのですか?

倍率地域に路線価が設定されていない理由は、地方や郊外にまで細かく路線価を定めることが実務上困難なためです。路線価は、正確に土地を評価するために定められています。しかし、地方や郊外の場合は、住宅地や商業地、田畑など利用形態がさまざまです。

また人口が多いほど、土地の利用形態は細分化されていきます。そのような複雑な土地にまで、明確な路線価を規定することは困難です。地方や郊外でも簡単に評価額を計算できるように、倍率方式が用いられています。

また、近年では、税務職員の事務量効率化のため、路線価を付さず倍率地域に指定する地域も出てきました。

5-2.片側の接道のみ路線価がある場合はどのように計算しますか?

路線価が土地に接する道の片側のみの場合でも、固定資産評価額に倍率を乗じた金額が相続税評価額となります。倍率地域に土地がある場合、路線価での計算は不要です。

5-3.売却したい倍率地域に買い手がつかない場合の対策はありますか?

買い手がつかない土地は、不動産業者に相談しながら売り出し価格を見直しましょう。なぜなら、売り出し価格が買い手の希望と一致していない可能性があるからです。

売り出し価格見直しするときに検討すべきポイント

- 価格が周辺相場と一致しているかどうか

- 購入時の税金や手数料など買い手の事情を考慮しているかどうか

- 売り手の利益ばかりを優先していないかどうか

- 自分なら購入したいと思える価格帯かどうか

上記のポイントを土地の売却手続を依頼する不動産業者に相談し、価格を調整してもらいましょう。

売却手続を依頼した不動産業者が、該当する土地の周辺事情に疎く、適切な価格帯を設定できない可能性もあります。そのような場合は、不動産業者を変えるのも一つの手です。なるべく早く不動産を売却するためには、土地の周辺事情に詳しい業者選びをおすすめします。

5-4.倍率地域を相続したくない場合の対処方法はありますか?

倍率地域を相続したくない場合の適切な対処法は、相続人の状況によってさまざまです。具体的な方法としては、下記のものがあります。

| 期限 | 費用 | 注意点 | |

|---|---|---|---|

| 相続放棄 | 相続開始から3ヵ月以内 | 印紙代など3000円~ | すべての遺産を放棄して問題ないかどうか |

| 事業者による引取り | 特になし | 引取料10万円など、物件に応じて変動 | 信頼できる事業者かどうか |

| 遺産分割協議による分割 | 特になし | - | トラブルになる可能性があるかどうか |

相続放棄は、相続人が相続開始を知った日から原則3ヵ月以内に裁判所へ申述することで可能となります。ただし、すべての相続財産を放棄することに注意が必要です。不要な土地のみを放棄できません。

あくまで土地のみを放棄したい場合は、引取事業者に費用を支払うことで引き取ってもらう方法もあります。ただし土地に建物があったり抵当権が付いたりしていると、引き取ってもらえないこともあるため注意が必要です。

相続人間で遺産分割協議できる場合は、土地の扱いについて納得できる方法を話し合いましょう。例えば、土地を「相続したい」という相続人がいれば、引き取ってもらい、他相続人は別財産を分け合う方法です。当該土地を売却し、換金した財産を相続人間で分配する方法もあります。

相続人が複数いる場合は、トラブルに発展しないよう土地の扱いをしっかりと話し合うようにしましょう。

6.倍率地域の土地は簡単に評価できる|不安な場合は専門家に相談

倍率地域の土地の評価額は「固定資産税評価額×倍率」で算出できるため、それほど難しい作業ではありません。しかし、同じ土地を複数の用途で利用している場合は、複雑な計算が必要です。測量が必要になり、計算の基礎となる価額を新たに割り出すため、土地の評価に詳しい専門家に依頼することをおすすめします。

土地の売却を考えている場合も、不動産売買に詳しい専門家に相談したほうが売却の手間がかかりません。詐欺的な業者に引っかかってしまう不安も解消できます。

司法書士法人チェスターであれば、土地の評価について経験豊富な司法書士が正確な価額を算出可能です。土地の売却や活用に関する悩みに適切なアドバイスを行います。倍率地域の評価でお悩みであれば、司法書士法人チェスターへ気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編