使用貸借とは、無償でモノを借りる契約のことです。「友人から傘を借りた」「自宅を建てるために親からタダで土地を借りている」といった貸し借りで賃料を支払っていない場合、使用貸借となります。

対して、賃料などの対価を支払ってモノの貸し借りをすることを「賃貸借」といいます。よく検討せずに使用貸借で不動産を家族に貸してしまうと、あとになってトラブルになるかもしれません。

また、相続が発生したとき、使用貸借と賃貸借で土地の相続税評価の方法も異なります。

他人にモノを貸すときは、使用貸借と賃貸借の違いを理解し、状況に適した方法を選択することが大切です。この記事では、使用貸借の内容や賃貸借との違い、相続税評価の方法や、トラブルを防ぐ方法を相続税専門の税理士がわかりやすく解説します。

~目次~

1.使用貸借とは?賃貸借との違い

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!まずは、使用貸借と賃貸借の違いをみていきましょう。

1-1.使用貸借は無償での貸し借り

使用貸借とは、モノを貸して無償で使わせる契約のことです。民法では、使用貸借が以下のように規定されています。

民法593条(使用貸借)

使用貸借は、当事者の一方がある物を引き渡すことを約し、相手方がその受け取った物について無償で使用及び収益をして契約が終了したときに返還をすることを約することによって、その効力を生ずる。

使用貸借は口約束のみで成立するとされているため、契約書の作成は必須ではありません。たとえば、借主が「自転車をタダで貸してください」と言い、貸主が「わかりました。使い終わったら返してくださいね」と返答すると、使用貸借契約は成立します。

使用貸借の貸主は、原則として借主にいつでも契約の解除と貸したモノの返還を要求することが可能です。契約期間を決めたときは、期間満了時に使用貸借は終了します。

使用貸借の契約中に貸主が亡くなっても、契約は終了しません。ただし、借り手側が亡くなると、使用貸借は自動的に終了します。

1-2.賃貸借は有償での貸し借り

賃貸借とは、誰かにモノを貸して、対価として現金などを得ることです。賃貸借の例としては「料金を支払ってレンタカーを借りる」「賃料を支払ってアパートに住む」といったケースが挙げられます。

賃貸借契約では、借主がお金を支払ってモノを利用する権利を得ます。そのため、借主の権利はある程度保護されており、貸主が一方的に契約を解除することは原則としてできません。

また、賃貸借では借主が亡くなったときは、相続人に借主としての立場が相続されると契約は継続します。

たとえば、夫が借主となっている賃貸物件に妻と2人で住んでいるとしましょう。夫が亡くなったとき、妻は借主として立場を相続すると引き続き賃貸物件に住むことができます。

2.親子間における土地の使用貸借

「親が所有する土地を子どもが借りて、その土地に建物を建てた」といったケースでは、使用貸借と賃貸借のどちらに該当するのでしょうか。ここでは、親子間で土地の貸し借りが行われたときの貸借契約について解説します。

2-1.多くのケースで「使用貸借」が適用される

親が子どもに土地を貸すケースのほとんどが、使用貸借にあたります。親子間で地代のやりとりが発生するケースはあまりないためです。

また、子どもが親の土地の固定資産税を代わりに支払っていたとしても、賃料を支払っていないのであれば、使用貸借の範囲内とされています。

使用貸借は「対価を支払わずに他人のモノを使用する」という契約であるため、土地の権利や地代に相当する財産を贈与されていると考えることもできるでしょう。しかし、使用貸借では地代や権利金を支払っていなくても、贈与税はかかりません。

土地の賃貸借契約を結んだ場合、借主は借地借家法に規定された「借地権」という強い権利で保護されます。そのため、借主は地代や権利金を支払う代わりに借地権という財産を得ていると解約することが可能です。

一方、使用貸借では借地借家法が適用されず、土地を借りた人は借地権を持ちません。無償で経済的な利益を得られたとはいえないため、贈与税はかからないとされています。

2-2.地代を支払う場合は「賃貸借」

土地を借りた子どもが親に地代を支払った場合、賃貸借契約となるため、借主は借地借家法による借地権を持つことになります。

ただし、よく検討することなく親に地代を支払うのはおすすめできません。地代を支払っても権利金を支払わないと、贈与税が課税される可能性があるためです。

土地の賃貸借契約を結ぶと、地主の権利が借地権に相当する分だけ低くなってしまいます。そこで、借主は地主に土地を借りる対価として権利金を支払うのが一般的です。

しかし、親子間の貸し借りで地代を支払うことはあっても、権利金まで支払うケースはほぼありません。地代だけ親に支払うと、権利金に相当する金額が贈与されたとみなされて、借主である子どもに贈与税が課税される可能性があります。

3.使用貸借を解消する方法

使用貸借契約を解消するときの手順は、以下のとおりです。

- 「期間」や「使用及び収益の目的」を確認する

- 借主に契約の解消を伝える

- 必要に応じて原状回復を依頼する

手順を1つずつみていきましょう。

3-1.「期間」や「使用及び収益の目的」を確認する

使用貸借を解消したいときは、契約時に取り決めた「期間」や「使用及び収益の目的」を確認しましょう。民法では「契約期間の満了」または「使用及び収益の目的の達成」によって、使用貸借が終了すると定められているためです。

民法597条(期間満了等による使用貸借の終了)

- 当事者が使用貸借の期間を定めたときは、使用貸借は、その期間が満了することによって終了する。

- 当事者が使用貸借の期間を定めなかった場合において、使用及び収益の目的を定めたときは、使用貸借は、借主がその目的に従い使用及び収益を終えることによって終了する。

- 使用貸借は、借主の死亡によって終了する。

たとえば「令和6年3月31日まで使用する」という期限を決めていたのであれば、その期限が到来すると使用貸借は終了します。また、契約期間を決めていなかったとしても、使用及び収益の目的を達成したとき、貸主は使用貸借を解除することが可能です。

使用及び収益の目的とは、借りたものを使用する目的のことです。たとえば「書類を作成するためにパソコンを貸す」という使用貸借契約を結んだ場合、書類を作り終えたときに使用及び収益の目的を達成したといえます。

3-2.借主に契約の解消を伝える

契約期間が終了している場合や、使用及び収益の目的が達成していると考えられるときは、借主に使用貸借の解除を伝えることで契約は終了となります。

一方で、契約期間中や使用及び収益の目的を達成していないときに使用貸借契約の解除を求める場合は、借主と交渉しなければなりません。

たとえば、使用貸借で土地を貸していた場合は、借主と交渉をして立ち退いてもらう必要があります。話し合い次第では、立ち退き料の支払いが必要になることもあるでしょう。

立ち退き料が必要かどうかはケースによって異なるため、話がまとまらないときは不動産専門の弁護士に相談することをおすすめします。

3-3.必要に応じて原状回復を依頼する

使用貸借で貸した物に破損や損耗があるとき、借主はそれを元通りにして貸主に返還しなければなりません。これは、以下の通り民法で定められています。

第599条(借主による収去等)

- 借主は、借用物を受け取った後にこれに附属させた物がある場合において、使用貸借が終了したときは、その附属させた物を収去する義務を負う。ただし、借用物から分離することができない物又は分離するのに過分の費用を要する物については、この限りでない

- 借主は、借用物を受け取った後にこれに附属させた物を収去することができる

- 借主は、借用物を受け取った後にこれに生じた損傷がある場合において、使用貸借が終了したときは、その損傷を原状に復する義務を負う。ただし、その損傷が借主の責めに帰することができない事由によるものであるときは、この限りでない。

使用貸借が終了したとき、貸したモノに壊れている箇所があるときは、借主に修理の依頼や修理費の請求をすることが可能です。

4.使用貸借の貸主が亡くなったとき土地の相続税評価

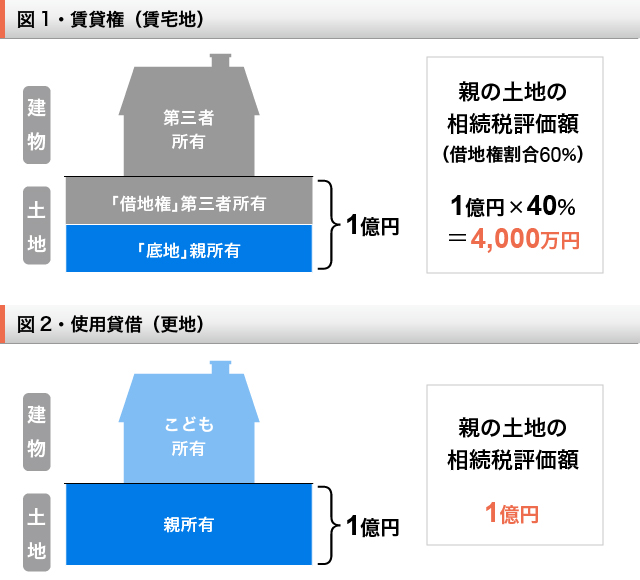

使用貸借で貸している土地の所有者が亡くなって相続が発生したとき、無償で貸し付けられている土地は「自用地」として評価されます。一方で、対価を受け取って第三者に貸している土地は、相続では「貸宅地」となり自用地よりも低く評価されます。

貸宅地の評価額が自用地よりも低いのは、借主に借地権が認められる分、地主の権利が低くなるためです。

それに対し、使用貸借では借主に借地権が与えられないため、貸していた土地は相続が発生したときに自用地として評価されます。

使用貸借契約を結んでいた場合、親が亡くなったときに子どもが無償で借りている土地は自用地として評価されるため、相続税評価額はそのまま1億円となります。〇賃貸借の場合

もし子どもが親に地代を払って賃貸借契約で借りていた場合、相続税評価額は「1億円×(1−60%)=4,000万円」です。

このように、使用貸借では贈与税がかかることなく土地を無償で利用できますが、賃貸借と比較して相続税の評価額が高くなってしまいます。

土地を親族に貸すときは、相続税専門の税理士に相談し、使用貸借と賃貸借のどちらを契約した方がよいかを総合的に判断することが大切です。

使用貸借の貸主が亡くなったときの相続について詳しくは、以下の記事をご覧ください。

(参考)使用貸借は貸主死亡で相続される―相続税はいくらかかる?注意点・ポイントも解説

5.使用貸借における相続トラブルの事例

使用貸借で契約書を交わさずに土地の貸借を行うと、相続のときにしばしばトラブルに発展するケースがあります。ここでは、使用貸借における代表的なトラブルの事例をご紹介します。

Aさんは、所有する土地をお隣のBさんに無償で貸しました。Bさんは、借りた土地を駐車場として利用します。

その後、20年以上の月日が経ち、Aさんは亡くなり息子のCさんが土地の所有者となりました。また、Bさんも2年前に死亡しており、娘のDさんが引き続き駐車場として土地を利用しています。

Cさんは、息子夫婦と同居することになり、駐車スペースが必要になったため、Dさんに土地を返して欲しいといいました。しかし、Dさんは駐車場として利用している土地が、借りていたものだとは知らず「この土地は自分のものだ」と主張し始めます。

取得時効とは、所有の意思をもって物を一定期間占有したとき、その物の所有権を取得することができるという時効の制度(民法第162条)です。占有を開始した時に自己のものであると信じ、そう信じるにつき、善意かつ無過失であれば、10年間の時効期間の経過により所有権を取得することができます(民法第162条第2項)。

そのため、Dさんの所有の開始は、かつての借り手のBさんが亡くなってから、2年経過しただけであるため、時効取得は成立しないと考えられます。実際には、Dさんが自分の土地と認識するに至った時期や経緯、その土地の固定資産税の負担者などの事実関係を確認した上で取得時効が成立しているか否か検討することになるでしょう。

Dさんが時効取得の要件を満たしていなければ、現在の所有者であるCさんから土地を返して欲しいと言われたDさんは、これに応じる必要があります。ところが、DさんはBさんの土地と思い込んでいたため、納得がいかずCさんに返還しようとせず、揉めてしまいました。

このように、使用貸借では対価のやりとりが発生せず、契約書も作成されていない場合は、契約が曖昧になってトラブルに発展してしまうケースがあります。

6.使用貸借のトラブルを防ぐ方法

使用貸借でのトラブルを防ぐための方法は、以下のとおりです。

- 契約書を作成する

- 家族や親族に使用貸借を周知する

1つずつ解説します。

6-1.契約書を作成する

使用貸借は口約束でも成立しますが、できる限り契約書を作成しておくことをおすすめします。

契約書を作成し、貸借の目的や返却するタイミング、貸したものが壊れたときの対処方法などを書面に残していれば、時間が経っても契約内容が曖昧になりにくいためトラブルを防ぎやすくなります。

親子間や友人同士であっても、使用貸借でモノの貸し借りをするときは契約書を作成して、条件をまとめておくとよいでしょう。

6-2.家族や親族に使用貸借を周知する

土地など金額が大きな財産を使用貸借で特定の親族に貸すと、他の親族が不平等に感じてしまい、相続が発生したときに遺産の引き継ぎで揉めてしまうかもしれません。

また、新たに土地の所有者となった親族が、使用貸借で土地を借りている人に「土地を今すぐ返却して欲しい」と言ってトラブルになるケースも想定されます。

そのため、使用貸借で親族に土地などの財産を無償で貸すときは、事前に他の親族の了承を得ておくのが望ましいです。

健在なうちに家族の承諾を得ておき、亡くなったあとに貸したモノをどのようにするのかを決めておくと、親族間でのトラブルは発生しにくくなるでしょう。

7.相続対策は相続税専門の税理士に相談を

使用貸借契約は、貸主が亡くなったときも契約期間の満了または使用及び収益の目的が達成されるまで継続されます。その一方で、借主が亡くなったときは使用貸借契約が終了するため、無償でモノを借りられる権利は相続の対象になりません。

また、使用貸借で貸し出された土地は、相続税の評価では自用地とみなされます。土地を貸したときに贈与税がかかることはありませんが、賃貸借契約を結んだときよりも相続税の負担が重くなる可能性があります。

そこで、子どもや孫などに使用貸借で土地を貸すべきかどうかは、相続や贈与のことも踏まえて検討するとよいでしょう。相続税専門の税理士に相談することで、どのような形で土地を貸した方が相続対策に有効であるかが判断しやすくなります。

税理士法人チェスターでは、相続税を得意とする税理士が、お客さまの相続対策を全力でサポートいたします。遺産分割での揉め事を減らしたい方や、相続税の負担を軽減して少しでも多くの財産を引き継ぎたい方は、税理士法人チェスターまでお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。