チェスターNEWS

相続登記・住所等の変更登記が義務化へ~不動産登記法の改正~

1.はじめに

令和3年4月21日に「民法等の一部を改正する法律(令和3年法律第24号)」が成立しました(公布は同月28日、以下「改正法」)。

改正法においては、近年社会問題となっている、所有者不明土地の「発生の予防」と「利用の円滑化」の両面から、民事基本法制の見直しが行われています。

全国的に「所有者不明土地」が増えている背景として、現行法では「相続登記の申請」や「住所等の変更登記の申請」が義務付けされておらず、仮に申請をしなくても不利益を被ることが少ないことなどが指摘されています。

そこで所有者不明土地の発生の主要原因である「相続登記の未了」や「住所等の変更登記の未了」に対応するため、相続登記や住所等の変更登記などの申請が義務付けられると共に、申請義務の実効性を確保するための環境整備策が導入されます。

本稿では、不動産登記法等の改正における、「相続登記の申請の義務化」や「住所等の変更登記の申請の義務化」についてご紹介します。

法務省「所有者不明土地の解消に向けた民事基本法制の見直し」や「民法等の一部を改正する法律案新旧対照条文」、チェスターニュース「所有者不明土地の解消に向けた民事基本法制の見直し~相続登記の申請義務化へ~」でも、詳細をご確認いただけます。

2.相続登記の申請が義務化

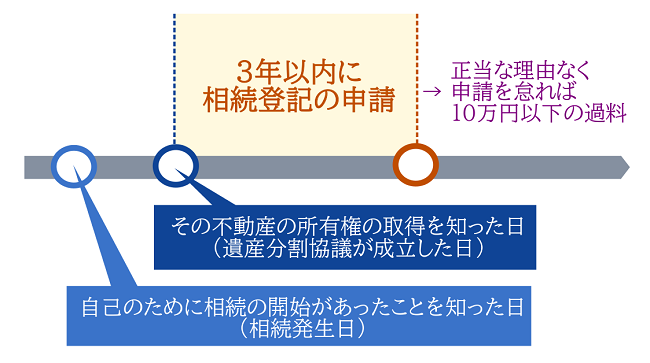

相続等によって不動産の所有権を取得した相続人に対し、「自己のために相続の開始があったことを知り」かつ「その不動産の所有権の取得を知った日」から3年以内に、相続登記の申請が義務付けられます(新不動産登記法76条の2)。

仮に正当な理由なく相続登記の申請を怠れば、10万円以下の過料に処するとされています(新不動産登記法164条)。

なお、遺言書による遺贈により所有権を取得した人(相続人への遺贈に限る)や、法定相続分での相続登記後に遺産分割をした場合において法定相続分を超えて所有権を取得した相続人も、相続登記の申請が義務付けられます(新不動産登記法76条の2 第1項、第2項)。

2-1.「相続人申告登記」の新設

相続登記の申請の義務化に伴い、相続人が申請義務を簡易に履行できるよう、「相続人申告登記」という制度が新設されます。

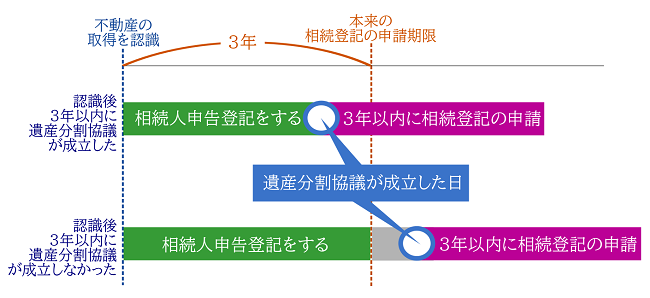

「相続人申告登記」とは、相続登記の申請の義務期間内(所有権の取得を知った日から3年以内)に、相続人が「①所有権の登記名義人について相続が開始した旨」と「②自らがその相続人である旨」を登記官に申し出ることで、相続登記の申請義務を履行したとみなす制度のことです(新不動産登記法76条の3 第1項、第2項)。

登記官は相続人申告登記の申出をした相続人の氏名・住所・その他法務省で定める事項を、所有権の登記に職権的に付記することが可能となります(新不動産登記法76条の3 第3項)。

例えば「不動産を取得するが持分が決まらない」「遺産分割協議が終わらない」などの事情がある場合は、3年以内に相続登記の申請義務を履行することが難しくなります。

こういった事情がある場合は、相続登記の申請期限までに「相続人申告登記」の申出を行い、その後遺産分割協議によって所有権を取得した時から3年以内に相続登記の申請をすることとなります(新不動産登記法76条の3 第4項)。

相続人申告登記の申出手続きの詳細は、今後法務省令で定められますが、添付書面の簡略化はされると想定されます(新不動産登記法76条の3 第6項)。

相続人申告登記は「相続の発生や法定相続人」を公示するものであり、持分は登記されない「報告的登記」であるため、被相続人の出生から死亡までの連続した戸籍謄本(除籍謄本)の提出は必要ないであろうと想定されます。

なお、不動産の所有権を取得する相続人が複数人いる場合でも、各相続人が単独で相続人申告登記の申出が可能となりますが、他の相続人を代理して1人の相続人が他の相続人を含めて申出をすることも可能となります。

2-2.「所有不動産記録証明制度」の新設

相続登記の申請の義務化に伴い、相続人が申請義務を簡易的に履行できるよう「所有不動産記録証明制度」が新設されます(新不動産登記法119条の2)。

「所有不動産記録証明制度」とは、特定の人が所有権の登記名義人として記録されている不動産を一覧化した、証明書の交付を請求することができる制度のことです(手数料あり)。

現行の不動産登記法では、登記記録は土地や建物毎に作成されており、特定の人物が所有権の登記名義人となっている不動産を網羅的に抽出する仕組みは存在しません。

その結果、「被相続人がどこに土地や建物を所有しているのか」を相続人が把握しきれず、気付かないうちに相続登記が未了のまま放置されてしまったケースが少なからずあります。

「所有不動産記録証明制度」の新設により、相続人は被相続人名義の不動産を把握しやすくなり、相続登記の漏れを防ぐことに繋がります。

また、特定の人が登記名義人となっている不動産を一覧的に把握するニーズは、相続に限定されず、生存中の自然人や法人にも認められると指摘されており、請求範囲は限定されるものの、何人でも所有不動産記録制度を利用して、自らが所有権の登記名義人として記録されている不動産の証明書の交付の請求が可能となります(新不動産登記法119条の2 第1項)。

相続においては、被相続人の相続人等が証明書の交付を請求できることとなります。

3.住所等の変更登記の申請の義務化

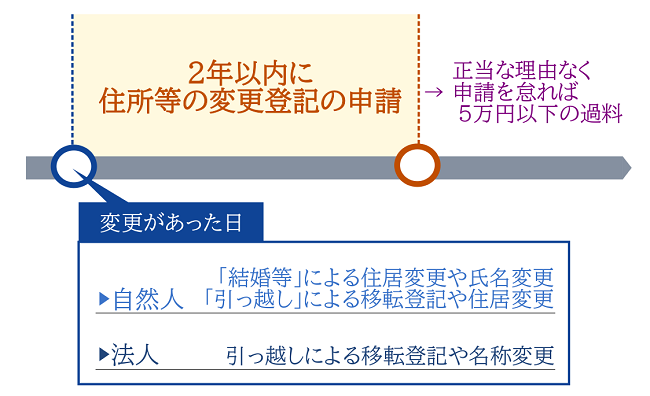

所有権の登記名義人(自然人・法人)に以下のような変更があった時は、その変更があった日から2年以内に、その変更登記の申請が義務付けられます(新不動産登記法76条の5)。

なお、正当な理由なくその住所等の変更登記の申請を怠ったときは、5万円以下の過料に処するとされています(新不動産登記法164条第2項)。

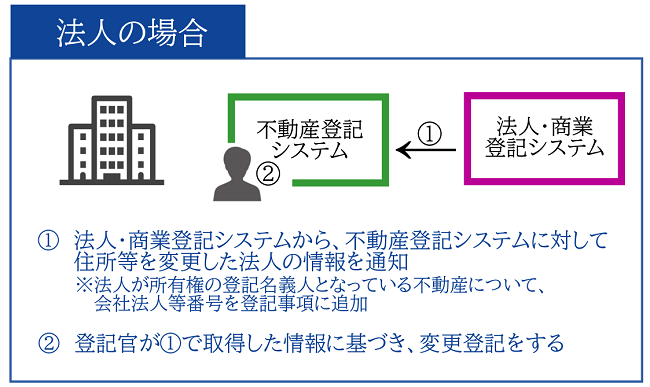

3-1.職権による住所などの変更登記

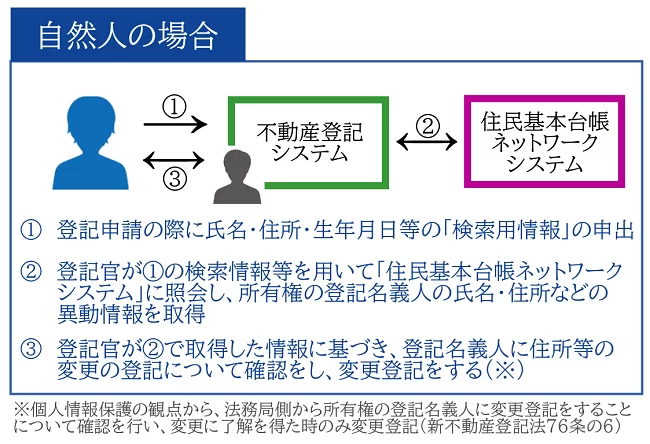

住所等の変更登記の申請の義務化に伴い、手続きの簡素化や合理化を図るため、登記官が他の公的機関から取得した情報に基づき、職権的に変更登記をする方策が導入されます。

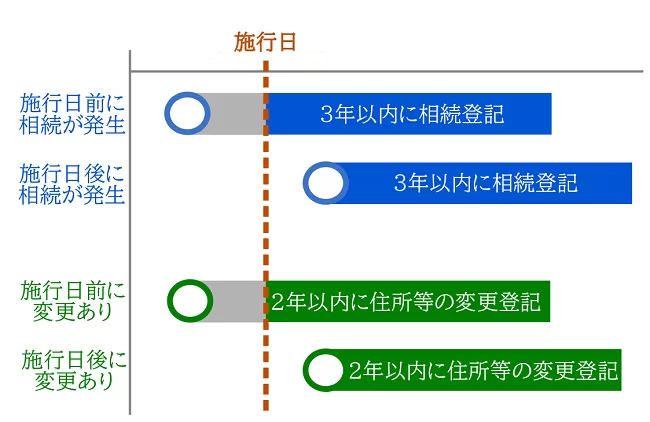

4.相続登記と住所等変更登記の施行日

相続登記の申請の義務化の施行日は公布日から3年以内、住所等の変更登記の申請の義務化の施行日は公布日から5年以内とされています(公布日は令和3年4月28日)。

(その後、 相続登記の申請の義務化の施行日は令和6年4月1日に、所有不動産記録証明制度の施行日は令和8年2月2日に、住所等の変更登記の申請の義務化の施行日は令和8年4月1日にそれぞれ決定しました。)

経過措置も設けられますが、改正法の施行日前に発生した相続や住所等の変更についても、今後登記の申請義務が課されますので、長期間相続登記や住所等の変更登記を放置している方は、今からでも登記の申請に向けて準備をされることをおすすめします。

5.登録免許税の負担の軽減も図られる

相続登記や住所等の変更登記の義務化にあたり、申請人の費用面(登録免許税)の負担の軽減を図ることが重要であると指摘されています。

令和3年度与党税制改正大綱においては、「相続等に係る不動産登記の登録免許税のあり方については、所有者不明土地等の問題の解決に向けて、相続発生時における登記申請の義務化、新たな職権的登記の創設などを含めた不動産登記法の見直しについて…(略)…その成案を踏まえ、令和4年度税制改正において必要な措置を検討する。」とされています。

よって登録免許税の負担軽減については、令和4年度の税制改正に向けて取り組みが進められる予定です。

( 令和4年度税制改正では、登録免許税の免税措置について、従来は市街化区域以外の10万円以下の土地が対象であったものを、区域を定めず100万円以下の土地まで対象が拡充されました。)

6.さいごに

所有者不明土地の発生を予防するため、不動産登記法が改正され、「相続登記」や「住所等の変更登記」の申請が義務化されると共に、実効性を確保するための環境整備策や申請手続きの簡素化や合理化が図られています。

施行日前に発生した相続や住所等の変更にも申請義務が課されますので、この点には留意が必要です。

また、登記申請の義務化に伴い、登録免許税の負担軽減も図られますので、今後最新の情報を確認していく必要があります。

チェスターニュースにおいては、引き続き今後の動向についてお伝えいたします。

※本記事は記事投稿時点(2021年11月8日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:住宅取得等資金贈与の非課税特例~適用要件の期限に注意~