チェスターNEWS

住宅取得等資金贈与の非課税特例~適用要件の期限に注意~

2021/11/22

関連キーワード: 住宅取得等資金の贈与 贈与税 住民所得資金贈与

1.はじめに

令和3年の税制改正において、「直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税(以下、住宅取得等資金贈与の非課税特例)」の一部が見直されました。

新型コロナウイルス感染症対策の影響などを背景に、本特例の拡充が行われましたが、適用期限の延長は行われず、令和3年12月31日で終了となる見通しです。

駆け込みで本特例を利用されたい方は、満たすべき各種要件の期限を確認しておきましょう。

2.住宅取得等資金贈与の非課税特例とは

住宅取得等資金贈与の非課税特例とは、合計所得金額が2,000万円以下である20歳以上の受贈者が、直系尊属(父母・祖父母など)から住宅取得等資金の贈与を受けた際に、一定の要件を満たせば、非課税限度額までの金額(最大1,500万円)については、贈与税が非課税となる特例のことです(租税特別措置法第70条の2)。

令和3年の税制改正においては、贈与税の非課税限度額の据え置きや、床面積要件の下限が40㎡に引き下げられるなど、本特例拡充措置が講じられました。

令和3年の税制改正における本特例の拡充措置について、詳しくは「住宅取得等資金に係る贈与税の非課税措置が拡充【令和3年度改正】」で解説をしております。

なお、本特例の概要については、以下の各省庁ホームページや、税理士法人チェスターのコラムをご覧ください。

>>国税庁「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

>>国土交通省「住宅取得等資金に係る贈与税の非課税措置」

>>チェスター「父母・祖父母から住宅取得資金を贈与されたときに非課税になる制度とは?」

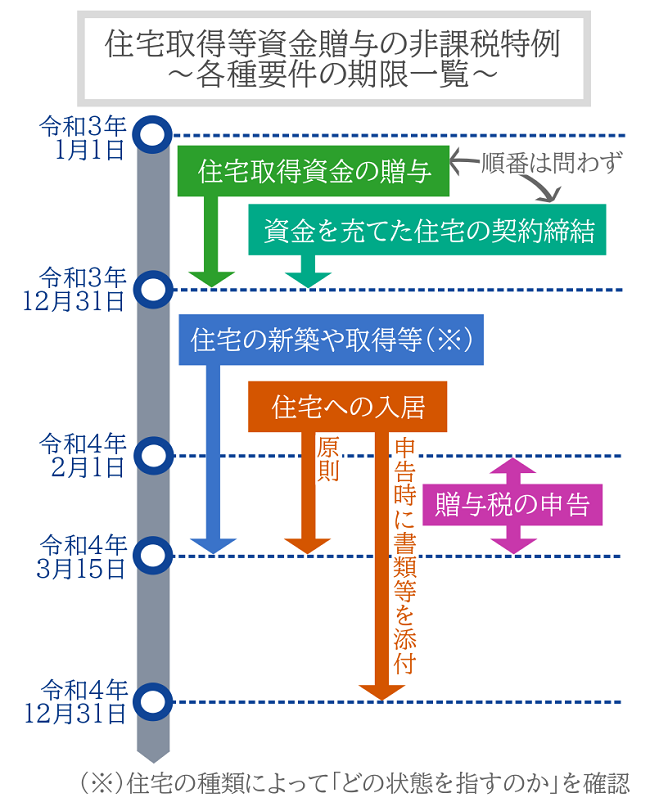

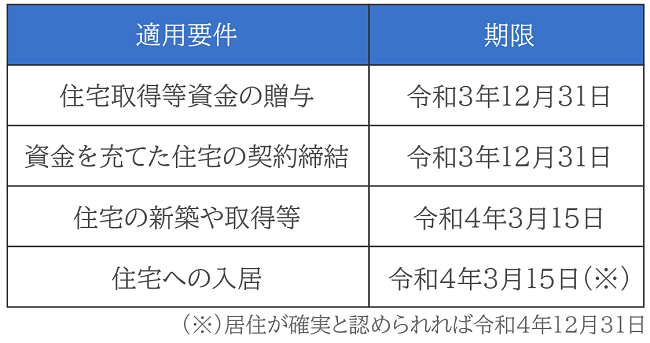

3.住宅取得等資金贈与の非課税特例の適用要件の期限

住宅取得等資金贈与の非課税特例には、満たすべき適用要件があり、それぞれに期限が設けられています。

これらの適用要件の期限を遵守しないと、本特例を適用することができませんのでご注意ください。

3-1.住宅取得等資金の贈与と契約締結の期限は令和3年12月31日まで

住宅取得等資金贈与の非課税特例を適用させるためには、令和3年12月31日までに住宅取得等資金に係る贈与を受け、なおかつ、その資金を充てた住宅の新築・取得・増改築等に係る契約を締結させる必要があります。

なお、住宅取得等資金の贈与を受けることと、資金を充てた住宅の新築・取得・増改築等の契約を締結させる順番は問われません。

3-2.住宅の新築や取得等の期限は贈与年の翌年3月15日まで

住宅取得等資金贈与の非課税特例を適用させるためには、贈与年の翌年、つまり令和4年3月15日までに住宅の新築や取得等をする必要があります(租税特別措置法第70条の2 第1項)。

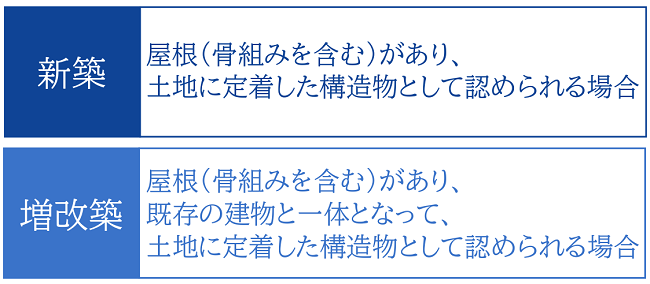

しかし、取得する住宅の種類によって、「どの状態が新築や取得等に値するのか」が異なりますのでご注意ください。

【住宅の新築や増改築をする場合】

令和4年3月15日までに住宅の新築や増改築をする必要がありますが、これは新築や増改築の工事の全工程が完了することではありません。

住宅の新築や増改築をするにあたり、令和4年3月15日までに以下の状態であれば、本特例を適用できます。

この「屋根(骨組みを含む)」というのは、「棟上げまで完了した状態」のことを指します。

棟上げとは、木造住宅の建築工事において、柱・梁・屋根などの骨組みを最後まで作り上げることです。

新築や増改築の工事の全行程が完了している場合ではありませんので、覚えておきましょう。

【建売住宅を購入する場合】

建売住宅、つまり「戸建て」や「分譲マンション」などを購入する場合は、令和4年3月15日までに、その住宅の引き渡しを受けていることが条件となります。

3-3.住宅への入居期限は原則贈与年の翌年3月15日まで

住宅取得等資金贈与の非課税特例を適用させるためには、原則として贈与年の翌年、つまり令和4年3月15日までにその住宅へ入居する必要があります。

しかし、令和4年3月15日以降であっても、延滞なくその住宅に居住することが確実であると見込まれる場合は、本特例の申告時に書類等を添付し、なおかつ令和4年12月31日までにその住宅に居住すれば、同特例の適用が認められます。

令和4年12月31日までにその住宅に居住していない場合は、本特例は適用されませんので、修正申告が必要となります(租税特別措置法第70条の2 第4項)

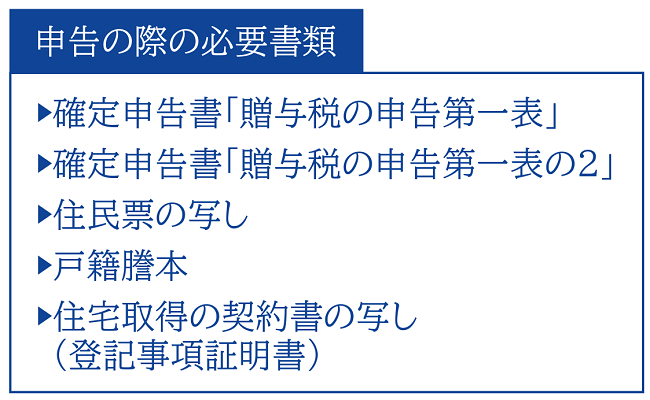

4.住宅取得等資金贈与の非課税特例の申告期限

住宅取得等資金贈与の非課税特例を適用させるためには、贈与年の翌年、つまり令和4年2月1日~3月15日までの間に、贈与税の申告をする必要があります。

具体的には、本特例の適用を受ける旨を記載した贈与税の申告書に、戸籍謄本や住宅取得の契約書の写しなどを添付し、納税地の所轄税務署に提出します。

5.さいごに

住宅取得等資金贈与の非課税特例は、令和3年12月31日で終了する見込みです。

駆け込みで本特例の適用を受けられる方は、適用要件に設けられている期限に留意しましょう。

しかし、8月末公表の国土交通省の令和4年度税制改正要望において、この贈与税の非課税制度について所要の措置を講じる要望が提出されていますので、今後の改正動向も要注目です。

チェスターニュースにおいては、引き続き今後の動向についてお伝えいたします。

※本記事は記事投稿時点(2021年11月22日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:令和3年1月~6月分の路線価等の減額補正なし【国税庁発表】