生きているうちに少しずつ財産を贈与して相続税対策をするときは「名義預金」とみなされないようにする必要があります。孫や子供などの名義で預金口座を作ってお金を入れていたとしても、名義預金とみなされてしまえば相続税の課税対象となってしまうためです。

名義預金には時効がないため、口座に入金してから何年が経過しようとも相続税の課税対象となります。また、名義預金の存在を隠して相続税を申告しても、税務調査が入ると高確率で露見するでしょう。

今回は、名義預金に時効がない理由や、名義預金と認定されないためのポイント、発覚時のペナルティなどを相続税専門の税理士がわかりやすく解説します。

~目次~

1.名義預金とは?時効はある?

>>無料会員に入会すると、実務で使えるオリジナル書式をプレゼント!!名義預金とは「口座の名義人」と「実際の所有者」が異なる預金のことです。

孫や子供、配偶者などが口座の名義人ではあるものの、実質的には名義人以外の人が管理している預金口座や、名義人以外の財産が原資となる預金は名義預金となります。

1-1.名義預金は相続税の課税対象になることがある

相続税の課税対象となる相続財産は、財産の名義ではなく真の所有者が誰であるかで判定されます。

名義預金は、自分自身のお金を別人の名義で開設した口座で管理しているだけにすぎません。そのため、口座の真の所有者が亡くなったとき、口座内にあるお金は相続財産となり相続税の課税対象となります。

たとえば、孫が名義人である預金口座に、祖父が毎年100万円ずつを10年間にわたって計1,000万円を入金していたとしましょう。

生前贈与であれば、孫に贈与された財産の合計金額が年間110万円以内であれば、贈与税はかかりません。また、祖父から贈与された財産は孫のものです。祖父が亡くなったとき、孫が相続人にならないのであれば、生前贈与された1,000万円は相続税の課税対象にもなりません。

しかし、税務調査において、この預金口座が名義預金と判断されると、祖父が亡くなって相続が発生したときに1,000万円のすべてが相続税の課税対象になります。

1-2.名義預金に贈与税の時効は成立しない

贈与税を申告しなかったときは、法定申告期限の翌日から6年(悪質な場合には7年)で時効を迎えます。そのため、贈与税を申告しないまま7年が経過すれば、納税義務はなくなります。

しかし、名義預金は被相続人の預金を相続人名義の口座で預かっていたという事実として認定されるため、生前贈与として贈与税の時効が成立することはありません。口座の開設から20年や30年などの長期間が経ったあとに相続が発生したとしても、名義預金は相続税の課税対象となります。

贈与税の時効が成立するケースや成立することがあまりない理由については、以下の記事で詳しく解説していますので、ご一読ください。

(参考)贈与税の時効は原則6年!時効が成立しない理由や申告漏れについても解説

2.名義預金とみなされるケース

名義預金とみなされる代表的なケースは、以下のとおりです。

- 被相続人が実質的な預金者であった

- 被相続人が通帳や印鑑を管理していた

- 口座の名義人が預金口座の存在を知らない

- 口座を開設した金融機関や口座の届出印などが不自然

- 生前贈与が成立していない

1つずつ解説します。

2-1.被相続人が実質的な預金者であった

預金口座の名義人が子供や孫などであったとしても、被相続人が口座にお金を入れていた場合は名義預金となる可能性があります。預金の資金源が被相続人であれば、口座にあるお金は実質的には被相続人のものになるためです。

たとえば、孫が口座の名義人である口座に祖父が毎年50万円ずつ、5年間にわたって入金していたとしましょう。この場合、祖父と孫との贈与契約が成立していなければ、祖父が亡くなったとき、口座にある計250万円は相続税の課税対象となります。

また、夫婦間でも名義預金とみなされるケースがあります。代表的な事例が「へそくり」です。収入を得ていない専業主婦である妻が、夫からもらった生活費の一部を内緒で自分名義の口座に入金していると、そのへそくりは名義預金とみなされる可能性があります。

夫婦のどちらが稼いだものか判断しにくい場合を除き、基本的には夫が稼いだお金は夫の財産、妻が稼いだお金は妻の財産です。そのため、夫が亡くなったとき、専業主婦が持っているへそくりは、夫の財産であるとみなされ、相続税の課税対象と判断される可能性があります。

2-2.被相続人が通帳や印鑑を管理していた

被相続人が通帳や印鑑、キャッシュカードなどを管理しており、口座の名義人が自由にお金を引き出せる状態になかった場合、名義預金とみなされる可能性が高いです。

将来的に預金通帳やキャッシュカードなどをわたす意思があったとしても、相続が発生した時点で名義人が口座のお金を自由に管理できる状態になかったのであれば、名義預金として相続税の課税対象と判断される可能性があります。

2-3.口座の名義人が預金口座の存在を知らない

名義人となる人物に知らせることなく口座を開設し、被相続人が預金していた場合も名義預金と判断される可能性があります。

たとえば、祖父が孫に内緒で孫名義の預金口座を開設し、預金をしていたとしましょう。祖父が亡くなり相続が発生した時点で、孫は自分の名義で口座を開設されていることを知らなかった場合、祖父と孫との贈与契約は成立していないと考えられるため、孫名義の預金口座は名義預金となり 相続税の課税対象となる可能性が高いです。

2-4.口座を開設した金融機関や口座の届出印などが不自然

「口座の名義人が孫であるにもかかわらず、届出印が祖父や祖母のものである」というように、口座の名義人と金融機関の届出印の所有者が異なる場合、税務署から名義預金と判断される可能性があります。

また、口座の名義人である人が住んでいる場所とは異なるエリアにある地方銀行や信用金庫などで、口座が開設されていると、さらに名義預金と判断される可能性が高いでしょう。

2-5.生前贈与が成立していない

財産を渡す側と受け取る側の意思が合致しておらず、生前贈与が成立していない場合も、名義預金とみなされます。

父親が子供に財産を渡すケースで考えてみましょう。父親は子供の名義である口座にお金を入れていましたが、その事実を子供は知りません。

この場合、父親には「財産をあげた」という認識はあるものの、子供には「財産をもらった」という認識はなく、生前贈与は成立しません。したがって、子供名義の預金口座に父親が入れたお金は、名義預金であるといえます。

3.名義預金が発覚する理由

名義預金は、主に相続税の税務調査で発覚します。相続税の税務調査では、被相続人や相続人の預金口座の入出金履歴が徹底的に確認されるためです。

税務署には、本人の了解を得ることなく被相続人やその親族の預金口座を閲覧できる権限があります。税務調査では金融機関に保管されている過去10年間の取引履歴が厳しくチェックされるため、名義預金は高確率で発覚します。

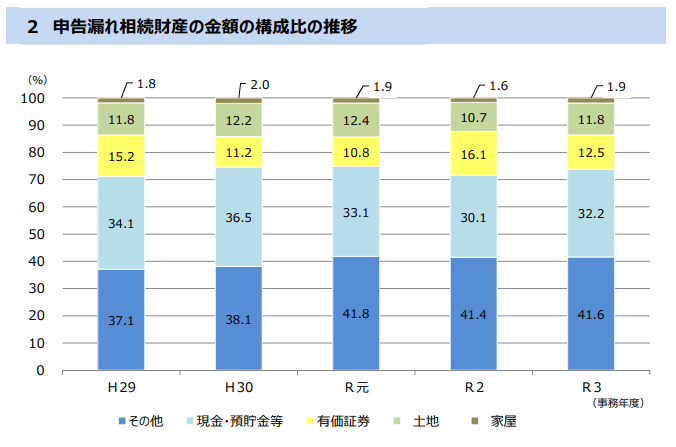

国税庁の発表によると、平成29〜令和3事務年度の申告漏れ相続財産のうち「現金・預貯金等」が占める割合は、以下のとおり30.1〜36.5%となっています。

上記の調査結果にはタンス預金も含まれ、税務調査で名義預金が発覚する可能性は、決して低くないといえるでしょう。

税務調査で名義預金の存在が発覚すると、重いペナルティが課せられてしまいかねません。残された家族に迷惑をかけないためにも、適切な方法で生前贈与をすることが大切です。

税務調査がどのように行われているのかが気になる方は、以下の記事で詳しく解説していますので、あわせてご覧ください。

(参考)税務調査はどのように行われる?日程調整~当日まで。

4.相続税申告期限後に名義預金が発覚したときのペナルティ

相続税の申告期限後に名義預金の存在が発覚したときは、以下のペナルティが課せられる可能性があります。

- 過少申告加算税

- 無申告加算税

- 重加算税

- 延滞税

ペナルティの内容を1つずつ見ていきましょう。

4-1.過少申告加算税

過少申告加算税は、相続税の期限内に申告をしたものの、申告額が本来よりも少なかったときに課せられるペナルティです。過少申告加算税の税率は、以下のとおりです。

過少申告加算税の税率(申告期限が平成29年1月1日以降の場合)

| 追加で納める税額のうち | 税務調査の事前通知を受ける前に自主的に修正申告した場合 | 税務調査の事前通知を受けてから税務調査を受けるまでに修正申告した場合 | 税務調査を受けてから修正申告した場合または更正を受けた場合 |

|---|---|---|---|

| 当初の納税額と50万円のいずれか多い方以下の部分 | |||

| 当初の納税額と50万円のいずれか多い方を超える部分 |

過少申告加算税がかかるのは、税務調査の事前通知を受けたあとに修正申告をしたときや、税務署から申告税額の更正を受けたときです。税務調査の事前通知を受ける前に相続税を本来よりも少なく申告していることに気が付き、自主的に修正申告をしたのであれば、過少申告加算税は課せられません。

4-2.無申告加算税

無申告加算税は、相続税の期限までに申告をしなかったときに課せられるペナルティです。無申告加算税が課せられる場合、追加で納める税額は以下の税率を用いて計算します。

無申告加算税の税率(申告期限が平成29年1月1日以降の場合)

| 相続税額のうち | 税務調査の事前通知を受ける前に自主的に申告した場合 | 税務調査の事前通知を受けてから税務調査を受けるまでに申告した場合(※1) | 税務調査を受けてから申告した場合(※1) |

|---|---|---|---|

| 50万円以下の部分 | |||

| 50万円を超える部分 | |||

| 【申告期限が令和6年1月1日以降の場合】 300万円を超える部分(※2) |

(※1)過去に無申告加算税または重加算税を課されたことがある場合は税率が加算されることがあります。

(※2)納付すべき税額が300万円を超えることに納税者の責めに帰すべき事由がない場合は、「50万円を超える部分」の税率が適用されます。

4-3.重加算税

重加算税は、相続財産を仮装・隠ぺいしていたときに課せられるペナルティです。税務調査の結果「相続財産をあえて少なく申告した」「意図的に相続税を申告しなかった」などと認められる場合に課せられます。

重加算税の税率は、以下のとおりです。

重加算税の税率

| 申告書提出の有無 | 税率 |

|---|---|

| 申告書を提出していた場合(過少申告) | |

| 申告書を提出していなかった場合(無申告) |

過去に無申告加算税または重加算税を課されたことがある場合は税率が加算されることがあります。

4-4.延滞税

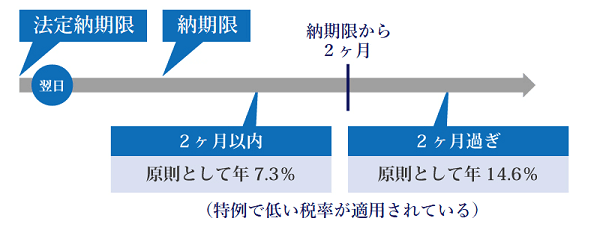

延滞税は、相続税の納税が遅れたことに対するペナルティです。税率は、相続税の申告期限(法定納期限)の翌日から2ヶ月を境として、2段階に分かれています。

- 法定納期限の翌日から2ヶ月まで:原則年7.3%

- 法定納期限の翌日2ヶ月以降:原則年14.6%

原則の税率は以上のとおりですが、近年の日本は低金利ということもあり、特例が適用されて低い税率が適用されます。たとえば、令和4年(2022年)1月1日から令和6年(2024年)12月31日までの期間については、法定納期限の翌日から2ヶ月間は年2.4%、それ以降は年8.7%となります。

※参考:国税庁「No.9205 延滞税について」

その他の期間における税率は「国税庁 タックスアンサー No.9205 延滞税について」をご確認ください。

また、延滞税の額は「本来の納付期限の翌日」から「追徴税額を納めた日までの日数」で日割り計算して求めます。

5.名義預金とみなされないようにする方法

名義預金とみなされないようにするためには、以下の点を押さえることが重要です。

- 口座内のお金を名義人が自由に使えるようにする

- 贈与契約書を作成する

- 銀行振込をして記録を残す

- 必要に応じて贈与税を申告する

それぞれについて解説します。

5-1.口座内のお金を名義人が自由に使えるようにする

自分とは異なる名義で口座を開設した場合は、名義人に通帳やキャッシュカードなどをわたしておきましょう。

通帳やキャッシュカードなどを名義人にわたし、自分自身で口座を管理できる状態にしておけば、 名義預金と疑われるリスクを抑えることができます。

5-2.贈与契約書を作成する

名義預金とみなされないようにするためには、贈与契約が成立していなければなりません。贈与契約は口頭でも成立しますが、できれば贈与契約書を作成しておくとよいでしょう。財産を渡す側ともらう側で合意していたことを、客観的に証明できるためです。

夫婦のどちらかが稼いだお金を、もう片方に贈与するときも贈与契約書を作成しておくと安心です。

贈与契約書の書き方に決まりはありませんが、以下5つの項目については漏れなく記載をしておきましょう。

- いつ贈与するのか(贈与契約締結日や贈与履行日)

- 誰が贈与するのか(贈与者の住所と氏名)

- 誰が贈与されるのか(受贈者の住所と氏名)

- 何を贈与するのか(贈与財産に関する情報)

- どうやって贈与するのか(贈与する方法)

贈与契約書は手書きとパソコンのどちらでも作成が可能です。ただし、署名と日付については手書きで記入した方が、贈与契約書に信憑性を持たせることができます。

また、信憑性を持たせるという意味では、贈与者と受贈者の実印を贈与契約書に押しておくとよいでしょう。印鑑証明書を添付できれば理想です。

贈与契約書の作成方法や記載項目について詳しくは、以下の記事で解説していますので、あわせてご一読ください。

(参考)【雛形つき】贈与契約書とは?書き方・生前贈与の注意点を解説!

5-3.銀行振込をして記録を残す

生前贈与があったことを証明するためには、銀行振込で入金をするのも有効です。

銀行振込であれば、贈与者と受贈者それぞれの口座に資金が移動したという記録が残ります。そのため「誰が誰に入金した」のかを客観的に証明することができます。

5-4.必要に応じて贈与税を申告する

1月1日から12月31日までに贈与された財産の金額が110万円を超える場合、贈与税がかかります。贈与された人の贈与財産が合計で110万円を超えるときは、忘れずに贈与税を申告してもらうようにしましょう。

贈与税の申告は、贈与があったことを税務署に認めてもらうための一つの証拠といえます。孫や子供などの名義である口座に110万円を上回る金額を贈与したときは、名義人に贈与税を申告・納税してもらうことで名義預金と判断される可能性は低くなるでしょう。

贈与税がかかる場合、財産が贈与された翌年の2月1日〜3月15日に申告書を提出しなければなりません。また、贈与税の納税期限も翌年の3月15日となります。

申告書の提出先は、財産を贈与された人が住んでいる場所を管轄する税務署です。

贈与税申告書の作成方法や添付書類については、以下の記事で詳しく解説していますのでご覧ください。

(参考)自分で出来る?贈与税申告書の作成・提出方法をすべて解説!

6.すでに名義預金をしているときの対処方法

すでに名義預金をしてしまっている場合、考えられる対処法は以下のとおりです。

- 名義人の口座にお金を戻す

- 預金口座の名義を変更して贈与する

- 生命保険に加入する

対処方法を1つずつ解説します。

6-1.名義人の口座にお金を戻す

1つ目は、名義預金の口座にあるお金を、もとの持ち主が名義人である口座に戻す方法です。自分自身とは異なる人の名義となっている口座から、本来の持ち主の口座に戻すだけであるため、贈与税がかかることはありません。

ただし、持ち主の口座に戻すべきかどうかはケースによって異なるため、相続税に精通した税理士に相談することをおすすめします。

6-2.預金口座の名義を変更して贈与する

2つ目は、名義預金の名義人を自分自身に変更したうえで、改めて贈与する方法です。名義預金の金額が大きく、持ち主の口座に戻してしまうと、相続が発生したときに多額の相続税がかかる可能性があるのなら、正式に生前贈与をするとよいでしょう。

贈与する金額が年間で110万円以内であれば贈与税はかかりませんが、財産をあげる側ともらう側で合意していることを証明するために贈与契約書を作成することが大切です。

年間の贈与額が110万円を超える場合は、贈与税が非課税となる制度を利用する方法があります。

たとえば、父母や祖父母などの直系尊属が、子供や孫などに住宅を新築・購入・増改築するための資金を贈与するときは「住宅取得等資金贈与の非課税の特例」を利用すると、最高1,000万円までの贈与が非課税となります。

贈与税が非課税となる制度の種類や内容について詳しくは、以下の記事にまとめてありますので、ご一読ください。

(参考)贈与税が非課税になる!?生前贈与全8パターンを徹底解説!

6-2-1.名義預金を贈与する際の注意点

相続税には「相続が開始される前の一定期間内に相続人に対して贈与された財産は、相続財産に加算する」というルールがあります。これを生前贈与加算といいます。

生前贈与加算の対象となるのは、相続開始前の一定期間内に、被相続人から暦年課税制度によって相続人に贈与された財産です。たとえば、被相続人である父親が亡くなる2年前に、300万円を長男に贈与したとしましょう。亡くなった父親の遺産を長男が相続する場合、生前贈与された300万円も相続税の課税対象に加えます。

生前贈与加算の対象期間はこれまで3年でしたが、税制改正により令和6年(2024年)1月1日以降に行われる暦年贈与から随時延長されて最終的に7年間となります。

一方で、法定相続人や受遺者(遺言によって財産を受け取る人)とならない人に贈与された財産は、生前贈与加算の対象になりません。そのため、生前贈与加算の対象にならない人に生前贈与をするのも1つの方法です。

生前贈与加算によって、相続財産に加えられる金額の計算方法や対象期間については以下の記事をご確認ください。

(参考)生前贈与加算とは?対象者・相続税改正内容・生前贈与の注意点を解説

6-3.生命保険に加入する

3つ目は、名義預金の口座にあるお金で保険料を支払って生命保険に加入するという方法です。

生命保険の契約者と被保険者(保険の対象になる人)が被相続人であり、保険金の受取人が別の人物である場合、死亡保険金は相続税の課税対象となります。しかし、死亡保険金を受け取ったのが相続人であれば「500万円×法定相続人の数」まで、相続税の課税対象になりません。

たとえば、法定相続人が配偶者と長男の2人であった場合「500万円×2人=1,000万円」までの死亡保険金に相続税がかからなくなります。

また、生命保険の死亡保険金は受取人固有の財産であるため、遺産分割協議の対象になりません。さらには、被相続人が亡くなったとき、受取人はすぐに保険会社に請求できるため、葬儀費用や遺品の整理費用などを支払うための資金や相続税の納税資金を確保するときにも役立ちます。

相続税対策における生命保険の活用方法や注意点は、以下の記事でご確認ください。

(参考)節税対策として生命保険が優れている理由とは?相続税金対策に注意すべきこと

7.名義預金を使ったときはどうなる?

口座の実質的な所有者が存命であり、名義預金の口座内にあるお金を使った人が名義人であれば、使った時点で贈与が成立します。1年間で贈与された金額が110万円を超える年があったのであれば、速やかに贈与税を申告しましょう。ただし、お金が入金される度に生活費や教育費として都度利用したのであれば、贈与税はかかりません。

一方で、口座の実質的な所有者が亡くなったあとに名義預金が発覚した場合は、口座のお金を使ったかどうかにかかわらず対応しましょう。すでに相続税の申告を済ませていた場合は「修正申告」、そもそも申告をしていなかった場合は「期限後申告」をします。

申告した税額が本来よりも少なかったときや、申告義務が必要であるにもかかわらず申告しなかったときは、ペナルティが課せられます。しかし、自ら修正申告や期限後申告をすることで、ペナルティを抑えることが可能です。

新たに発覚した名義預金のお金をすべて使い切ったとしても、税務署は被相続人や相続人の財産を詳細に把握できるため、税務調査が入ると高確率で露見するでしょう。そのため、相続税の申告期限後に名義預金が見つかったときは、速やかに修正申告または期限後申告をすることが大切です。

8.名義預金は相続対策にはならない!正しい方法は相続税専門の税理士に相談を

名義預金は生前贈与が成立しないため、贈与税の時効も適用されません。何十年もかけてコツコツと口座に入金したとしても、名義預金とみなされてしまえばすべてが相続税の課税対象になります。

生前贈与をする際は「口座内のお金を名義人が自由に使えるようにする」「贈与契約書を作成する」などの方法で、名義預金とみなされないようにすることが大切です。

名義預金とみなされることなく生前贈与をするときや、より効果的な相続税対策を検討したい方は、相続税専門の税理士法人であるチェスターまで、お気軽にご相談ください。

税理士法人チェスターは、相続税専門の税理士法人として、これまで20,000人※を超えるお客様に選ばれてきました。※平成20年6月開業以来、相続税申告をご依頼いただいた相続人様の累計人数

ご自身が亡くなったあとに名義預金の存在が発覚すると、残された家族に多額のペナルティが課せられてしまうかもしれません。そういった事態を防ぐためにも、相続税対策として生前贈与をする際は、税理士法人チェスターまでお気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。

なお、ご指摘がある場合にはお手数おかけ致しますが、「お問い合わせ→記事内容に関するお問い合わせ」よりお問合せ下さい。

但し、記事内容に関するご質問や問い合わせにはお答えできませんので予めご了承下さい。