【贈与税時効は原則6年】時効が成立しない理由と申告漏れリスクは?

過去に父母や祖父母から財産の贈与を受けた際、贈与税の申告をしておらず、贈与税の「時効」について気になっている方がいらっしゃるかもしれません。

贈与税の時効は原則として6年、偽りその他不正行為がある場合等は7年です。それでは、7年を超えていればもう課税される恐れはないかといえば、実際には、それ以後も何らかの形で課税される可能性があります。それはどうしてなのでしょうか?

本記事では、まず税金の時効の考え方について確認します。その上で、贈与税の時効は成立しにくいこと、また、贈与税の時効を過ぎたとしても課税される可能性があること、その場合のペナルティなどについて、わかりやすく説明します。

この記事の目次 [表示]

- 1 1.贈与税の時効とは

- 2 2.贈与税の時効が成立しない2つの理由

- 3 3.年間110万円以下の贈与でも時効にならず課税されるケースとは?

- 4 4.贈与税の無申告や申告漏れに対するペナルティ

- 5 5.贈与税の支払いが難しい場合に検討できる「延納」制度

- 6 6.贈与税申告の特殊なケースへの対応法

- 7 7.贈与財産が相続財産と判断されて、相続税が課税されるのを避ける方法

- 8 8.贈与税の時効に関する裁判例

- 9 9.まとめ

1.贈与税の時効とは

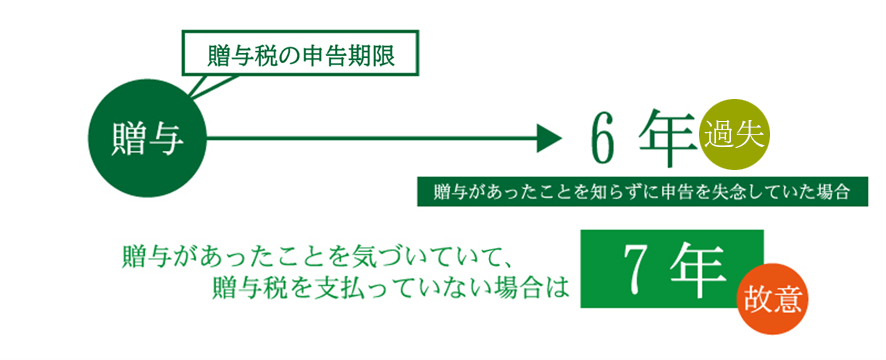

一般的に、「贈与税の時効は6年。ただし、偽りその他不正行為があった場合には7年」とされています。

本章では、贈与税が時効となるまでの期間やその数え方について説明します。あわせて、やや専門的になりますが、税金の時効の考え方を紹介します。

1-1.贈与税の基本

贈与税には、暦年課税と相続時精算課税の2つの課税方法があります。

通常用いられている暦年課税の場合、年間110万円の基礎控除があるため、1年間に受けた贈与が110万円以下であれば贈与税は課税されません。1年間に110万円を超える贈与を受けた場合は、その超える分の金額について、受贈者(贈与を受けた人)に贈与税が課税されます。

相続時精算課税の場合、累計で2,500万円まで贈与税がかからないほか、令和6年1月1日以降は年間110万円の基礎控除もあります。

相続時精算課税は、父母や祖父母から贈与を受け、贈与者と受贈者が一定の年齢要件を満たす場合に適用できる制度です。贈与者の死亡時に贈与財産の価額を相続財産の価額に加えて相続税の対象とし、贈与時に納税した贈与税額は相続税額から控除します。

これらの課税について、受贈者は、定められた申告期限までに、贈与財産の金額を税務署に申告して、それに応じた贈与税を納税する義務があります。

以下、本記事での「贈与」は、すべて贈与税の申告・納税の義務がある贈与であることを前提にして説明します。

1-2.贈与税の時効は原則6年! 不正行為などがある場合は7年

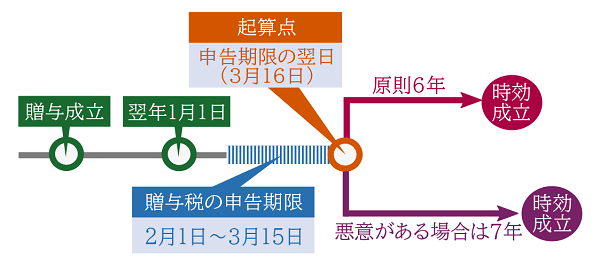

税金の時効は、法定申告期限の翌日から起算して原則「5年」と定められています(国税通則法第70条第1項)。しかし、贈与税については、5年の時効では賄いきれない場面が想定されるため、特別に時効を「6年」とすることとされています(相続税法第37条)。

さらに、これは贈与税だけに限りませんが、「偽りその他不正の行為」により課税を免れるような場合には、時効は「7年」に延長されます(国税通則法第70条第5項)。

この「偽りその他不正の行為」とは、「正当な納税義務を免れる行為で社会通念上不正と認められる一切の行為」、つまり課税を回避するために嘘をついたり、隠したりすることです。

一般的な納税者にとって、「偽りその他不正の行為」に該当するかの判断は難しいところです。しかし、贈与税が課税されることを承知しながら、故意に無申告でいたような場合は、該当する可能性が極めて高いといえるでしょう。

1-3.贈与税の時効の起算点(起算日)はいつから?

税金の時効を考える上で、その起算点(起算日)がいつであるかを確認します。

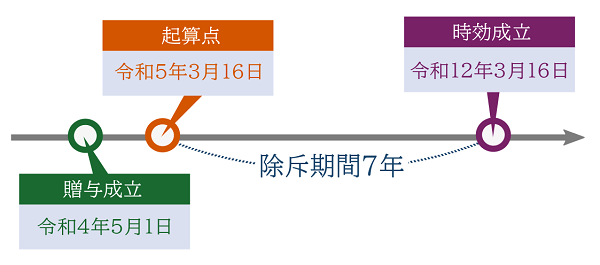

この点、国税通則法では、法定申告期限の翌日から起算すると定められています。贈与税の場合、申告期限は「贈与を受けた年の翌年3月15日」なので、その翌日の「3月16日」が時効の起算点となります。

1-4.贈与税の時効シミュレーション

具体的な例で、贈与税の時効について考えてみましょう。

令和4年5月1日に贈与を受けた方の場合、贈与税の申告期限は令和5年3月15日となります。時効の起算点は令和5年3月16日となりますので、その6年後の令和11年3月16日(偽りその他不正の行為がある場合は7年後の令和12年3月16日)になれば、時効が成立したということになります。

1-5.贈与税の時効の基礎的な考え方

ここまで、「贈与税の時効は6年。不正行為があった場合には7年」であることを説明しました。

しかし、この説明は間違いではないのですが、やや不正確です。なぜなら、厳密にいえば税金には「2種類の時効」があるためです。

本項では、贈与税の時効について正確に理解するための「2種類の時効」の考え方について説明します。

1-5-1.税務署が納税者に対して持つ2つの権利

税金は、まず金額が確定され、次に納付されます。それぞれのプロセスにおいて、税務署(税務署長)には、納税者に対して以下のことを行う権限が与えられています。

この2つの権限に対して、それぞれ別の考え方の時効が設定されているところが、先に述べた「2種類の時効」という意味です。まず、それぞれの権限を確認しましょう。

徴収権:税金を徴収する権限

1-5-1-1.課税を決定する賦課権

受贈者が「贈与税の申告義務があることを知らなかった」「知っていたけれど、うっかり忘れていた」または「申告しなくてもバレないと思って、申告しなかった」などの理由で、本来申告すべき贈与税を申告していない場合、どうなるでしょうか。

贈与税の申告が必要と見込まれる端緒を税務署が把握した場合には、納税者への問い合わせや税務調査などを経て、贈与税を課す「決定」を行うことができます。

国税通則法では、決定について以下のように定めています。

国税通則法 第二十五条 税務署長は、納税申告書を提出する義務があると認められる者が当該申告書を提出しなかつた場合には、その調査により、当該申告書に係る課税標準等及び税額等を決定する。(後略)

引用:e-Gov法令検索「国税通則法 第25条」

この「決定」には、後で説明する加算税のペナルティも含まれます。つまり、税務署長は、申告書を提出していない納税者に対して、「あなたの納税額は何円です」と課税を決定する権利を持つのです。

この税務署の権利は、「賦課権」(ふかけん)と呼ばれます。

1-5-1-2.税金を納めさせる徴収権

一方、税務署の決定などにより課税額が確定した後、その税金が納付されない場合には、税務署は納税者にその税金を納めさせる権限を持ちます。例えば、納税者に対して請求をしたり、請求をしても納税しない人に対しては、差し押さえによる強制執行をしたりできます。

この権限は、「徴収権」(ちょうしゅうけん)と呼ばれます(国税通則法第72条第1項)。

1-5-2.賦課権には「除斥期間」、徴収権には「消滅時効」の2つの時効

税務署が納税者に対して持つ2つの権利のうち、賦課権については「除斥期間」という時効が定められています(国税通則法第70条第1項)。

また、徴収権については、民法で規定される「消滅時効」という時効が適用されます(国税通則法第72条第1項)。

1-5-2-1.「除斥期間」とは

「除斥」(じょせき)とは法律用語で、除外することを意味します。「除斥期間」とは、その期間内に権利を行使しなければその権利が除外される、つまりそれを過ぎると権利が消滅する期間のことです。

国税の賦課権についての除斥期間は、法定申告期限の翌日から起算して原則「5年」とされています(国税通則法第70条第1項)。ただし、贈与税だけは例外で、除斥期間は原則として「6年」です(相続税法第37条)。

つまり、申告されていない贈与税に対して、申告期限から原則として6年が経過すれば、税務署は贈与税を課すことができなくなるというわけです。一般的に「贈与税の時効は6年間」といわれるのはこの点ですが、正しくは「贈与税の賦課権の除斥期間が6年間」ということです。

1-5-2-2.「消滅時効」とは

確定した課税に対する徴収権には、民法に定められた「消滅時効」の考え方が適用されます(民法第166条)。消滅時効も、その期間内に権利を行使しなければ権利が消滅する期間のことです。その点では除斥期間と共通ですが、違いもあります。

大きな違いは、消滅時効には、「時効の完成猶予・更新」(改正前の旧民法では「時効の中断・停止」)という考え方がある点です。これは、簡単にいえば、時効期間中に裁判上の請求や督促、強制執行、支払いの催告、債務の承認などがあると、時効期間が延びたり、ストップしたりするということです(民法第147条ほか、国税通則法第73条)。

なお、消滅時効は、「権利を行使できることを知った時から5年、または、権利を行使できる時から10年」と定められています(民法第166条)。

ただし、消滅時効は、裁判上の請求などがあれば延長されます。税金の徴収権を持つ税務署が、確定した課税に対して督促や強制執行などをしないということは考えられないので、消滅時効が成立して徴収権が消滅することは、現実的にはあり得ないということになります。

1-5-3.贈与税で主に問題になる時効は「除斥期間」

除斥期間と消滅時効は似ていますが、異なる考え方であり、税金には「2種類の時効」があるとされています。

| 時効の種類 | 関係する 税務署の権利 | 期間 | 完成猶予や更新 |

|---|---|---|---|

| 除斥期間 | 賦課権 | 原則5年、贈与税は原則6年。 不正がある場合は7年 | ない |

| 消滅時効 | 徴収権 | 権利を行使できることを知った時から5年、 または、権利を行使できる時から10年 | ある |

「贈与税の時効」というテーマで主に問題になるのは、「過去に申告をしていなかった贈与があったが、これはもう時効になっているのか。今後課税がされないのか」といった点、つまり、賦課権についての除斥期間の話でしょう。

これ以降は、特に断りのない限り、贈与税の時効は除斥期間であるものとして説明します。

2.贈与税の時効が成立しない2つの理由

贈与税の時効は最長で7年であることから、贈与税を申告せず、「7年間やりすごせば、そのまま贈与税を払わなくて済むのでは…」と、課税逃れを考える人もいるかもしれません。

当然ですが、贈与税が課税されることを知りながら故意に隠して申告をしないことは、脱税行為であり許されません。

一方、過去についうっかり申告を忘れていて、すでに年月が経ってしまった場合などで、時効が成立しているのか気になることもあるでしょう。上述のように申告期限の翌日から7年を経過していて、その間に税務署からの「お尋ね」書類の送付や税務調査などがなければ、その後に贈与税を課税されることは原則的にありません。

しかし、このように贈与税の時効を待って課税を逃れようとすることは、現実には意外と困難です。これには、以下の2つの理由があります。

本章では、贈与税の時効が成立しない理由について説明します。

2-1.多額の財産が動いたことを、税務署は把握している

現預金や不動産など多額の財産をやり取りすると、多くの場合、税務署に把握されます。これは、税務署があらゆるネットワークを駆使して、財産の動きの把握に努めているためです。

2-1-1.税務署は全国民の所得や財産をKSKシステムで管理している

税務署は、国民の所得や財産に関する以下のようなデータをすべて把握しています。

- 確定申告等の申告データ

- 給与等の源泉徴収データ

- 金融機関等から提出される法定調書のデータ

- 過去の相続で取得した遺産のデータ

- 不動産の移転登記、貴金属の売買、海外への送金など、多額の財産が動く取引に関するデータ

これらのデータは、全国の国税局と税務署をネットワークで結んだ、国税総合管理システム(KSKシステム)に記録されることになります。

このKSKシステムのデータを分析することで、税務署は国民1人1人の所得や財産の保有状況などについて、高い精度で把握しています。また、近年はマイナンバー制度の導入により、データの名寄せ処理等の正確性や効率性も、かつてに比べ大幅に向上しているといわれています。

国税局や税務署は、そのデータをもとに多額の財産の動きと納税情報を照らし合わせてチェックしており、不自然な点があれば調査を開始します。

例えば、不動産の移転登記が行われれば、税務署は必ずその事実を把握しています。そして、贈与税の申告・納税がなされていなければ、「お尋ね」という形で質問されたり、税務調査が行われたりする可能性もあります。

2-1-2.タンスにしまった現金も、使う時に税務署に把握される

もし銀行振込ではなく、現金で贈与をした場合はどうなるでしょうか?

この場合、そもそもその現金がどこから出てきたのかという問題が生じます。銀行、証券会社など金融機関の口座からの引き出しなら、必ずその記録が残っており、それを税務署は把握しています。

それでは、父が毎月1万円札を2枚ずつ貯める「タンス預金」を30年間続けて、1万円札が720枚(720万円)になった時に、それを子に贈与したらどうでしょうか? 金融機関からまとまった現金を引き出した記録は残っていません。

子が、贈与された現金を自分の家のタンスにしまって使わなければ、いわば家庭内で現金の保管場所が移動しただけであり、外部に記録は残りません。この場合は、さすがに税務署がすぐに把握することは難しいでしょう。

しかし、後日、子がその現金を頭金にして不動産を購入したとします。子の預金状況と照らして、その現金の出所が不自然だと税務署が感じたら、「このお金はどこから出たものですか」と、調べられる可能性が高いでしょう。

あるいは、その子に近しい人からの情報提供などにより、贈与の事実が明らかになることもあります。

2-1-3.多額の財産が動いた痕跡を税務署は見逃さない

このように、多額の財産の動きがあれば、その「入口」か「出口」においてどこかに痕跡が残ります。ほとんどの場合、税務署はその痕跡に気づくため、贈与の事実を時効まで隠し通すことは困難なのです。

2-2.相続の際に、贈与ではなく名義預金であったと判断される

生活費の援助や孫の教育資金のために、親が子の銀行口座に200万円、300万円といったお金を振り込むことは、数多く行われていることでしょう。

1億円を超えるような大金であれば別でしょうが、数百万円の振り込みについて、税務署がいちいち「これは生活費ですか、贈与ですか。何に使うのですか」と尋ねることは、現実にはありません。

しかし、そのような細かい預金の移動などを洗いざらい調べてチェックされる機会が、実際にあります。

それが、相続が発生した時です。相続による財産移転は一生に一度しか発生せず、金額も大きくなるため、税務署は過去にわたって非常に細かく入念に調べます。過去の贈与についても、必ずチェックされます。

2-2-1.名義預金のチェックは必ず行われる

例えば、働いている夫が、給料の中から毎月30万円の生活費を専業主婦の妻に渡して、そのお金を妻が食費などの生活費に充てているとします。

この場合、夫が妻に渡すお金は年間360万円になりますが、贈与税は課税されません。扶養家族である妻に、通常の生活費の範囲内で現金を与えることは、贈与税の課税対象にはならないのです。

もし、そのお金の中からいくらかを、妻が自分個人の「へそくり」として貯めていても、そこに課税が発生することはないでしょう。

しかし仮に、専業主婦の妻の預金口座に5,000万円もの貯金が残されていたとすれば、税務署調査官も無視できません。その状態で相続が発生すれば、当然、相続人となる妻の収入源や、5,000万円の出所はどこなのかが尋ねられるでしょう。

ここで妻が「夫から生活費として渡された一部を貯めた、自分のへそくりです」と答えても、扶養親族に与える通常の生活費としては金額が大きすぎて不自然です。

この場合、妻名義の預金口座にある5,000万円は、夫が配偶者の預金口座を借りているだけの「名義預金」とみなされる可能性が高いでしょう。「名義預金」とは、その預金口座の名義人(このケースでは妻)と、実質的に預金を所有・管理している人(このケースでは夫)が異なると判断される預金のことです。

預金の名義は妻であっても、実質的に夫の財産だと判断されれば、夫の死亡時に相続財産に組み入れられて、相続税の課税対象になります。

2-2-2.贈与税を申告・納税していなければ、贈与であったことを否定されやすくなる

ここで、妻が「これは生活費ではなく、夫から贈与された私の財産です」と主張したらどうなるでしょうか。

贈与契約書などの書面が取り交わされており、かつ、妻が贈与をきちんと申告して贈与税を納税していれば、贈与された妻の財産であるということを、税務署が否定することは困難です。

一方、妻が贈与税の申告・納税をしていなかった場合は、この時点で、贈与税の時効期間(除斥期間)の途中であれば、「それなら贈与税を課税します」ということになるでしょう。加算税・延滞税などのペナルティも課せられます。

すでに贈与税の時効が成立している場合は、税務署は「贈与として申告・納税されていない以上は、これは贈与ではなく、名義預金です」といい、贈与の成立を認めないことがあります。

そもそも贈与が成立していなければ、贈与税の時効は関係ありません。贈与が否定されれば、それは夫の財産であり、夫の死亡時に相続財産に組み入れられて、相続税の課税対象になります。

仮に妻がそのお金を使ってしまっていたとしても、「夫が立て替えた(貸した)お金を使っていた」として、やはり相続税の課税対象とされることもあり得ます。

簡単にいえば、税務署は贈与税では課税できなくても、相続税で課税できるというわけです。

2-2-3.一律に贈与が否定されるわけではないが、注意は必要

ただし、贈与税の申告・納税がされていなかったことによって、必ず贈与が否定されるわけではありません。そうであるなら、贈与税の時効という制度自体が無意味になるでしょう。

贈与税を申告・納税していない場合でも、裁判によって時効が認められたケースもあり、これは個々の事案の状況により、一律には判断できません(「8.贈与税の時効に関する裁判例」も参照してください)。

いずれにしても、贈与税の申告・納税をせずに「時効を迎えられた」と思っていても、贈与者の相続が発生し、相続税の申告において、その財産が申告されていない場合には、相続財産として課税される可能性が高いといえます。

3.年間110万円以下の贈与でも時効にならず課税されるケースとは?

先に述べたとおり、年間110万円以下の贈与であれば贈与税は課税されません。

しかし、過去に贈与された財産が以下のいずれかに該当する場合は、課税されないはずの年間110万円以下の贈与も課税の対象になります。

本章では、年間110万円以下の贈与でも時効にならず課税されるケースについて説明します。

3-1.名義預金と判断された場合

前章では、夫から妻に渡した生活費の一部を妻が「へそくり」として貯めていた場合に、名義預金と判断されるケースを紹介しました。

このほか、親から子へ贈与をしていた場合では、以下のような時に名義預金と判断されることがあります。

- 親から贈与されたことを子が知らなかった

- 贈与されたお金を子が自由に使える状態ではなかった

前章の夫婦間のケースと同じように、贈与は成立せず名義預金と判断された場合、贈与税の時効は成立しません。そもそも贈与自体がなかったものとなるため、贈与した“つもり”の財産は依然として親のものとして扱われ、親の死亡時に相続財産に組み入れられて、相続税の課税対象になります。

贈与税が課税されないように年間110万円の範囲内で贈与された財産も、名義預金と判断されれば相続財産に組み入れられて、相続税が課税される可能性があります。

3-2.「生前贈与加算」により相続財産に組み入れられる場合

相続税の生前贈与加算では、贈与者が死亡する前の一定期間内に贈与を受けた財産は、その金額が贈与者の相続財産に組み入れられて相続税の課税対象になります。一定期間とは、従来は3年でしたが、令和6年1月1日以降に贈与を受けた財産については7年と延長されています(相続税法第19条)。

この生前贈与加算は、年間110万円以下の贈与も対象になります(死亡前3年を超え7年までの4年間に贈与を受けた財産は、100万円まで加算の対象になりません)。

贈与が成立していたとしても、贈与から年数が浅いうちに贈与者が死亡すると、相続税の課税対象とされることがあるのです。

4.贈与税の無申告や申告漏れに対するペナルティ

これまでの説明で、贈与税を故意に逃れることは難しいことが理解してもらえたと思います。

本章では、贈与税を申告期限までに申告・納税せず、その後で税務署に贈与税の申告漏れの指摘を受けた場合などのペナルティについて説明します。この場合、本来の贈与税額に加えて、「加算税」や「延滞税」がペナルティとして課せられることになります。

贈与税に関する加算税には、「無申告加算税」「過少申告加算税」「重加算税」の3種類があります。期限までに申告しなかった、または申告した税額が少なかったなどの事由によって、課せられる加算税の種類が変わります。

4-1.無申告加算税

無申告加算税とは、税金の申告自体をしなかった場合に課せられるペナルティです(国税通則法第66条)。

税率は、申告期限を過ぎてからどのタイミングで申告をしたのかによって変動します。具体的には、下記の3通りのタイミングで区分されます。

- 税務署から「税務調査をします」という事前通知がない段階で、自分から自主的に申告をした場合。

- 税務署から「税務調査をします」という事前通知があった後で、実際に税務調査が実施される前に申告をした場合。

- 税務調査が実施された後に申告をした場合。

また、納付すべき税額によっても税率が変動します。下記の表からわかるように、税額が少なく早く申告するほど、無申告加算税の税率は低く済むようになっています。

4-2.過少申告加算税

過少申告加算税とは、申告はしたものの、申告税額に不足があった場合に課せられるペナルティです(国税通則法第65条)。

過少申告加算税も、修正申告のタイミングと追加で納税すべき税額によって税率が変動します。やはり早いタイミングで申告をすれば、それだけ加算税の税率は低く済みます。

4-3.重加算税

重加算税とは、意図的に申告をしなかった場合や、あえて少なく申告した場合に課せられる、最も重いペナルティです(国税通則法第68条)。

税務調査によって「あえて贈与を隠していた」と判断されたような場合には、この重加算税が課せられる可能性があります。重加算税の税率は、以下のように申告書の提出の有無によって変動します。

4-4.延滞税

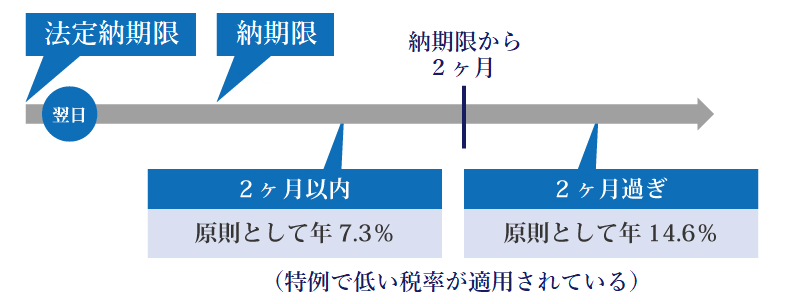

延滞税とは、税金の納付が法定納期限(贈与税の場合、贈与翌年の3月15日まで)に間に合わなかったことに対するペナルティです(国税通則法第60条)。

延滞税の税率は2段階に分けられており、法定納期限(期限後申告、修正申告の場合は申告をした日)の翌日から2か月後までであれば原則年7.3%、2か月経過以降であれば原則年14.6%となります。

しかし、現状の低金利の状況下でこの税率はあまりに高すぎるため、特例が設けられています。最新の延滞税の税率は、以下の国税庁ホームページを参照してください。

国税庁「延滞税の割合」

4-5.刑事罰

上記の加算税や延滞税のほか、相続税法には贈与税や相続税の無申告者等に対する刑事罰も設けられています。

例えば、偽りその他不正の行為により相続税または贈与税を免れた場合には、10年以下の拘禁刑(法改正前は懲役)もしくは1,000万円以下の罰金、またはその両方が科せられることとされています(相続税法第68条第1項)。

また、上記のような事情がなくとも、正当な理由がないのに期限内に申告をしなかった場合は、1年以下の拘禁刑または50万円以下の罰金が科せられることとされています(相続税法第69条)。なお、こちらについては、情状によりその刑が免除されることがあります。

(参考)【ケース別】贈与税を支払わなかった場合の加算税のすべてを解説!

(参考)相続税申告をしないとどうなる?無申告の罰金やバレる理由を解説

5.贈与税の支払いが難しい場合に検討できる「延納」制度

贈与税は納期限までに現金で一括納付するのが原則ですが、難しい場合もあるでしょう。例えば、評価額の高い不動産の贈与を受けた場合には、贈与税額も相応に高額になりますが、それに見合う現金を保有していないと納付が困難になります。

このような場合、一定の条件に該当すれば、贈与税を分割で納付する「延納」が認められる場合もあります(相続税法第38条第3項)。

本章では、贈与税の延納の条件や手続きについて説明します。

5-1.延納の条件

贈与税の延納が認められるためには、次の条件を満たす必要があります。

- 贈与税額が10万円を超えること

- 期限までに一括納付が困難であること

- 延納税額に相当する担保を提供すること(ただし、延納税額が100万円以下、かつ延納期間が3年以下の場合は担保不要)

- 贈与税の納期限までに「延納申請書」および「担保提供関係書類」を提出すること

5-2.延納できる期間と利子税

贈与税を延納できる期間は、5年以内です。また、延納する贈与税額には利子税が課税されます。

5-3.延納の手続き

贈与税を延納したい場合は、贈与翌年の3月15日(期限後申告、修正申告の場合は申告をする日)までに税務署に申請します。

5-3-1.提出書類を用意する

まず、本来の贈与税額を計算し、そのうちいくら延納するかを決めます。担保が必要な場合は、担保を選定して見積額を算定し、「担保提供関係書類」を作成します。あわせて、「贈与税の延納申請書」を作成します。

延納の申請では、これらの書類を税務署に提出します。

5-3-2.書類を提出して審査を受ける

延納は申請すれば必ず認められるものではなく、税務署長による審査があります。審査により、担保の変更や追加書類の提出などが求められることもあります。

審査を通過して延納が許可されると、「贈与税延納許可通知書」が送付されます。

延納の手続きの詳細について、詳しくは以下の国税庁ホームページを参照してください。

国税庁「延納・物納申請等」

6.贈与税申告の特殊なケースへの対応法

次に、贈与税の申告に関する特殊なケースへの対応法について説明します。

6-1.海外に移住する場合

贈与を受けて贈与税の納税義務を負う人が、海外勤務や移住により海外に住所を移すケースもあるでしょう。

この場合、納税義務者は、贈与税の申告のため納税管理人を定めて所轄税務署に届け出なければなりません(国税通則法第117条)。

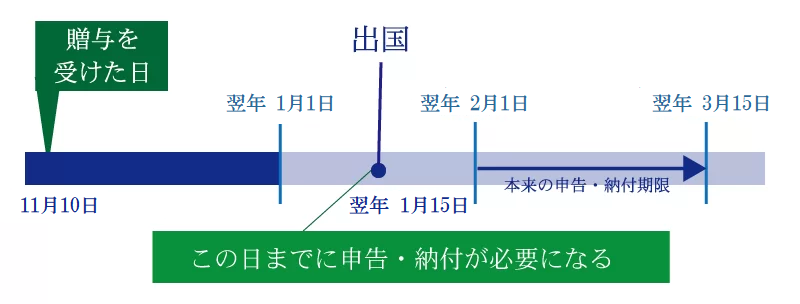

なお、贈与の翌年の1月1日から3月15日までの間に納税管理人を定めないで出国する場合は、出国日までに贈与税の申告・納付をしなければならないこととされています(相続税法第28条第1項)。

6-2.贈与を受けた人が死亡した場合

贈与を受け、贈与税の納税義務を負う人が、贈与税の申告期限前に申告をしないで亡くなってしまうこともあり得ます。

この場合、亡くなった納税義務者の相続人が、代わりに申告手続きをする必要があります。具体的には、納税義務者の相続人は、相続開始があったことを知った日の翌日から10か月以内に、贈与税の申告書を納税義務者の納税地の所轄税務署に提出しなければならないこととされています(相続税法第28条第2項第3号)。

(参考)贈与税申告の手続きについてのまとめ

(参考)贈与税申告にも申告期限はあるの?贈与税の申告期限と罰則について

7.贈与財産が相続財産と判断されて、相続税が課税されるのを避ける方法

贈与した“つもり”の財産が名義預金と判断されるといったように、贈与者が亡くなった後で、税務調査によって、贈与財産が相続財産と判断されて、相続税の課税対象となってしまうことは少なくありません。

本章では、贈与財産に相続税が課税される事態を防ぐためのポイントを説明します。

7-1.贈与契約書を作成しておく

贈与契約が有効に成立するには、贈与者と受贈者の合意がなければなりません。この合意は、口約束でも成立しますが、税務署などの第三者に証明するためには、「贈与契約書」などの書類を証拠として残しておいたほうがいいでしょう。

贈与契約書は、以下のような事項が記されていれば、用紙1枚のものでも構いません。なお、受贈者が未成年の場合には、贈与契約書に親が代理署名することも認められています。

- 贈与契約書であることがわかるタイトル

- 贈与契約締結日や贈与履行日

- 贈与者の住所と氏名

- 受贈者の住所と氏名

- 贈与する財産の価額や内容

- 贈与の方法

ただし、贈与契約書さえあれば、贈与が認められるというものではないことに注意してください。

あくまで、実質的に贈与であることが必要であり、贈与契約書はその根拠を補強するための、1つの素材に過ぎず、決して万能ではありません。贈与契約書があっても、実質的に贈与がされていないと判断されたケースもあります。詳しくは、次章の裁判例を参照してください。

(参考)【雛形つき】贈与契約書とは?書き方・生前贈与の注意点を解説!

7-2.贈与税の申告・納付をしておく

贈与税の申告・納付をすることも、贈与が実際に行われたことの証明の補強になります。

先に述べたように、贈与税の暦年課税には110万円の基礎控除があるため、年間の贈与額が110万円以下の場合、受贈者には贈与税の申告・納税義務がありません。

そこで、あえてこの110万円の基礎控除を超える贈与を行い、贈与税の申告と納税を行うという方法があります。

例えば、115万円を贈与した場合、基礎控除額110万円を差し引いた5万円が贈与税の課税対象となります。この5万円に税率10%を乗じた5,000円が納税額となります。

面倒で多少のコストがかかる方法ではありますが、実施しておけば安心です。

7-3.贈与財産を受贈者が実際に管理する

贈与財産が名義預金と判断されないために大切なのが、贈与された預貯金を受贈者が実際に管理することです。

例えば、子に贈与をした預金口座の通帳や印鑑、キャッシュカードなどを、贈与者である親などが管理しているケースは多いものです。このような実態があれば、いくら贈与契約書などの体裁が整っていたとしても、贈与は成立していないと判断される可能性が高いでしょう。

(参考)名義預金とは│条件や相続税が課税されない方法、時効も解説

7-4.非課税の特例・制度を活用する

贈与税の基礎控除額は、受贈者ごとに年間110万円と、さほど大きな金額ではありません。一方、以下のように、特定の使途に限った贈与に関して大きな非課税枠が設定された特例や制度があります。

- 贈与税の配偶者控除の特例(おしどり贈与)

- 住宅取得等資金の贈与を受けた場合の非課税制度

- 教育資金の一括贈与を受けた場合の非課税制度

- 結婚・子育て資金の一括贈与を受けた場合の非課税制度

それぞれの制度には適用要件が定められていますが、要件に合致するのなら、これらの制度を使えばまとまった金額を、一度に非課税で贈与することが可能です。

本記事では各制度の詳細は省きますが、詳しくは下記の記事を参照してください。

(参考)相続税対策には生前贈与!税制改正後のやり方や非課税特例について【最新版】

8.贈与税の時効に関する裁判例

贈与税の時効が成立するかどうかは、その財産の授受が「贈与であったかどうか」がポイントになります。

その財産の授受について贈与で成立していれば、たとえ申告漏れがあっても最長7年の時効を過ぎれば、贈与税を課税されることはありません。

しかし、税務署は、安易に時効成立を認めるのではなく、その実態は「被相続人の所有である」と判断する傾向にあります。その財産の授受についてそもそも「贈与が成立していない」と判断されれば、贈与税の時効は関係なくなり、相続税の課税対象となるからです。

税務署がそのような判断を示した時に、納税者があくまで「贈与は成立している」と主張して譲らなければ、税務署は課税処分を行います。これに対して、納税者は、国税不服審判所の審査請求を経て最終的には訴訟で決着をつけるしかありません。

裁判になれば、「贈与税が申告・納税されていなかったから、贈与として認められない」「贈与契約書があったから贈与として認める」などと、単純に判断されるわけではありません。個々の事実関係等により、裁判所の判断は異なることとなります。

本章では、贈与税の時効が裁判によって判断された事例を2つ紹介します。

8-1.贈与税を申告していなかったが、贈与税の時効が認められた裁判例

静岡地裁 平成17年3月30日判決の事例です。

8-1-1.裁判の内容と結果

【経緯】

会社社長である父、役員である長男、次男、三男がいました。

長男は、昭和63年に会社から2億円を借りて株式投資をしましたが、失敗して、会社にお金を返せなくなりました。社長である父が、自分の個人口座から2億円を長男の口座に振り込み、長男はそれで会社からの借金を返済しました。

同じように、次男は10億円、三男は20億円を、会社から借りて投資を行い、やはり失敗して返せなくなったので、父がそれぞれの口座にお金を振り込みました。

父は、3人の子へ合計で32億円を振込みましたが、3人の子は、贈与税の申告・納税をしていませんでした。また、贈与契約書などの書類も、一切作成していませんでした。

その後も、子3人は父にこのお金を返済していませんでした。

平成8年に父が死亡して相続が発生した際に、この贈与の課税関係が問題とされました。

【国の主張】

贈与税の申告・納税がされておらず、贈与契約書などもないことから、これは子3人が会社に対して借金をしていたのを、父が代わりに支払った『立替金』を死因贈与したものであって、相続財産として相続税の課税をする。

【納税者の主張】

父から返済を求められたこともないので、立替金ではなく贈与である。贈与税の時効が過ぎているので、課税は発生しない。

【裁判所の判断】

この32億円は父が自ら築き上げた企業グループの信用維持を図り、実子である子の急場を救うため、その借入金の返還資金として、贈与したと認められる。したがって相続財産ではなく、相続税の課税対象とはならない。また、贈与税の時効が成立しているので、贈与税も課税されない。

贈与税の申告をしなかったことは、「贈与」がなかったことに直接結びつくものではない。

8-1-2.本事例のポイント

32億円もの大きな金額なので、税務署としても見過ごすわけにはいかなかったのでしょう。しかし、結果的には、贈与税を申告・納税していなくても、また、贈与契約書がなくても、贈与が成立していると認められる結果になりました。

8-2.納税者の主張した時効が認められなかった裁判例

名古屋高裁 平成10年12月25日判決の事例です。

8-2-1.裁判の内容と結果

【経緯】

昭和60年3月に、父が所有する不動産を子に贈与するという内容の贈与契約書が公正証書により作成されました。しかし、贈与税の申告・納税はされていませんでした。また、所有権の移転登記もされず、登記上は父の名義のままでした。

実際にその不動産の所有権移転登記がされたのは、贈与税の除斥期間(7年間)が経過した後の、平成5年でした。

不動産の所有権移転登記が行われたことにより、税務署は贈与の事実を把握して、平成7年に贈与税の賦課を決定しました。納税者は贈与税の時効を主張し、その賦課の取り消しを求めて裁判を起こしました。

【国の主張】

贈与が行われたのは、不動産の所有権移転登記が行われた平成5年であるから、贈与税の時効は成立していない。

【納税者の主張】

贈与が行われたのは、贈与契約書が作成された昭和60年であるから、贈与税の時効は成立している。

【裁判所の判断】

そもそも本件の場合、公正証書で契約書を作成する必要はなく、贈与税を逃れるために作成したものと判断できる。不動産の贈与は、不動産の引き渡し、または所有権移転登記がされた時点でその履行があったと解されるため、贈与の時期は平成5年であり、納税者の主張を棄却する。

8-2-2.本事例のポイント

贈与契約書があったからといって、必ずその時点での贈与が認められるわけではないということです。本事例では、契約書の作成は、贈与税の課税逃れのためだけに作られたものだと判断されました。あくまで、実態により判断されます。

9.まとめ

贈与を受けた場合、納税義務があるのなら、正しく申告・納税をしておくことが最善です。後で、加算税や延滞税が課税されるという心配もありません。

しかし、ついうっかり忘れてしまう場合もあるでしょう。その時に「もう10年近く前のことだから大丈夫だろう」などと安易に自己判断をするのは非常に危険であることは、本記事によりご理解いただけたかと思います。

贈与税の時効についての判断には、高度な税務知識と経験を必要とします。過去に無申告の贈与がある場合は、必ず相続税に強い税理士に相談することをおすすめします。

9-1.税理士法人チェスターにご相談を

贈与税対策や相続税対策については、税理士法人チェスターにご相談ください。

税理士法人チェスターは、年間3,000件超えの相続税申告実績を誇る、相続税と贈与税を専門とする税理士法人です。

お客様の資産状況や家族構成に最適な、贈与税の非課税制度の活用や相続税対策をご提案させていただきます。

贈与や相続税の生前対策についてお考えの方は、まずはお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編