生前贈与加算とは?対象者・相続税改正内容・生前贈与の注意点を解説

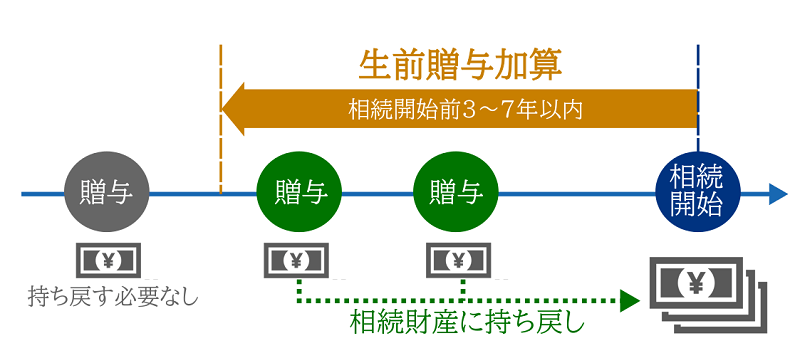

生前贈与加算とは、相続開始前に被相続人から受けた贈与財産の価額を「相続財産の価額に持ち戻して」相続税を計算する制度です。

これにより、亡くなる直前の贈与によって相続税を軽減することを防ぐ仕組みとなっています。

従来は「相続開始前3年以内」の贈与が持ち戻しの対象でしたが、令和6年(2024年)の税制改正により7年以内まで拡大されました。

つまり、相続税の計算では最大7年前までの生前贈与が“持ち戻し”の対象となる点に注意が必要です。

この記事の目次 [表示]

1.生前贈与加算とはどういう制度?

生前贈与加算とは、相続開始前の一定期間内に、被相続人から暦年課税制度による生前贈与を受けていた場合、この生前贈与財産を相続財産に加算(持ち戻し)して、相続税を課税する制度のことです。

一定期間に行われた生前贈与を相続財産に加算して、相続税額を計算するルール…と覚えておくと良いでしょう。

この「一定期間」は、これまで「3年以内」でしたが、令和6年1月1日以降は段階的に延長され、最終的には「7年以内」に延長されます(詳しくは次の章で解説します)。

なお、贈与の際に納税した贈与税額については、「贈与税額控除」を適用して、相続税額から差し引きます。

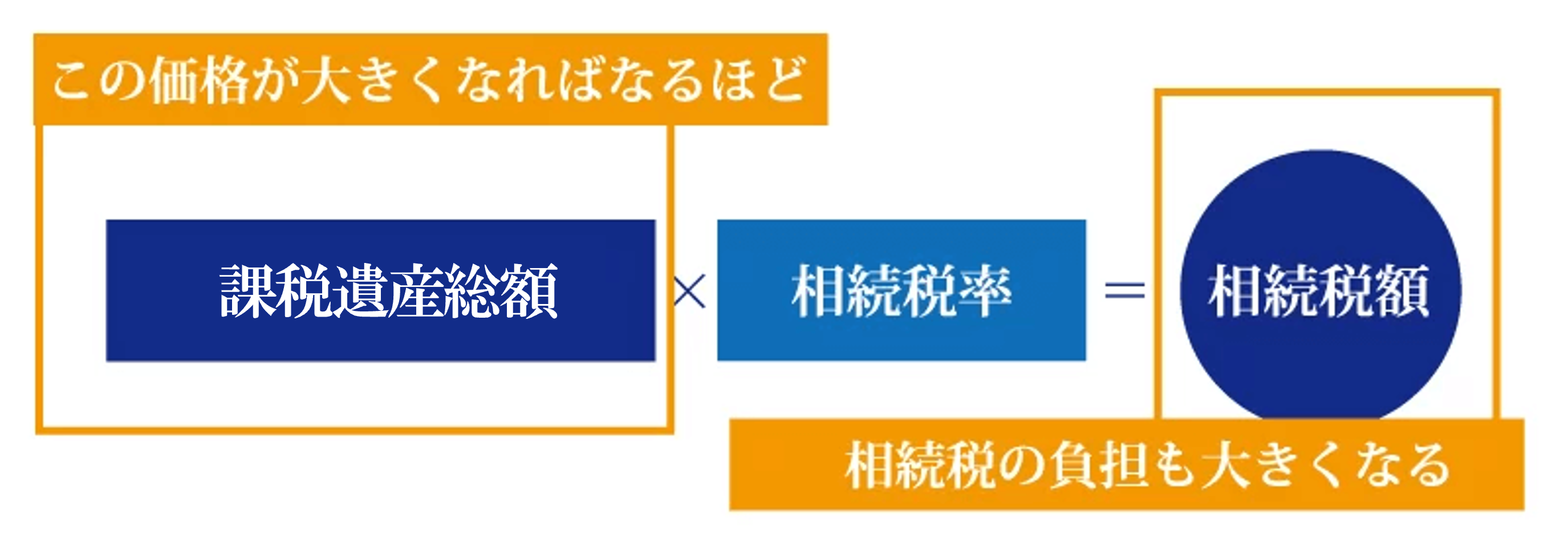

相続税は「相続税の課税遺産総額」に、「相続税率」をかけて計算します。

そのため、生前贈与加算によって相続税の課税遺産総額が大きくなれば、結果として相続税の負担も大きくなります。

(ここでは、相続税の計算を簡略化して説明しています。正確には「相続税の課税遺産総額を相続人の法定相続分で按分した金額」に「相続税率」をかけて税額を計算し、その税額の総額を、相続人が実際に相続した遺産の割合で按分します。)

1-1.生前贈与加算のシミュレーション例

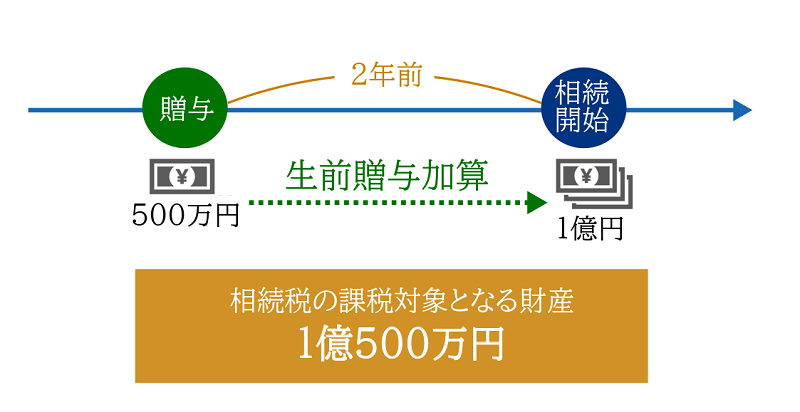

父親(被相続人)から息子(法定相続人)に、暦年課税によって500万円を生前贈与し、その2年後に父親が亡くなり、父親が所有していた相続財産1億円を、息子が1人で相続したとします。

このケースの場合、父親が亡くなる2年前に息子へ生前贈与した財産は、生前贈与加算の対象となるため、相続財産に持ち戻す必要があります。

結果として相続税の課税対象となるのは合計1億500万円(相続財産1億円+生前贈与500万円)となり、息子が納めるべき相続税額は1,370万円となります。

しかし、生前贈与を受けた際に、息子は贈与税(約49万円)を支払っているはずです。

そのため、父親の相続に係る相続税負担1,370万円から、生前贈与の際に納付した贈与税約49万円を贈与税額控除として差し引いた約1,321万円が、最終的に息子が納付するべき相続税額になります。

1-2.生前贈与加算が作られた理由は?そもそもなぜある制度?

生前贈与加算というルールが作られた理由は、被相続人が死亡直前に駆け込みで贈与を行うことによる、相続税の負担回避を防止するためです。

生前贈与によって財産が次世代に移転することは、社会全体の経済にとっては望ましいことです。

しかし、生前の分割贈与を行って相続財産を減らすことは、実質的に相続税が減少することになってしまいます。

そのため、亡くなる前の一定期間に行った生前贈与に関しては、実質的に相続税の対象となるものとして制限を設けているのです。

2.令和5年度税制改正で「生前贈与加算」の持ち戻し期間が7年に

令和5年度税制改正により、令和6年1月1日以降に行われる暦年贈与については、生前贈与財産を相続財産に加算する期間が「7年」に延長されました(令和5年12月31日までは3年)。

「生前贈与加算が10年に延長」と勘違いされている方もいらっしゃいますが、これは令和5年度の税制改正が決まる前に、報道で伝えられていた噂レベルの話です。

正しくは「生前贈与加算の期間が7年に延長された」ですので、誤解されないようご注意ください。

令和5年度税制改正について、詳しくは「令和5(2023)年度税制改正大綱(資産税関連)」や「【令和5年度税制改正】暦年課税と相続時精算課税制度の見直し」をご覧ください。

2-1.生前贈与加算の持ち戻し期間が「3年」から「7年」に延長された

令和6年1月1日以降に行われる暦年贈与から、持ち戻し期間が「3年」から「7年」に延長されました。

この加算期間の延長に伴って「経過措置」が設けられており、加算期間は段階的に延長されることとなります。

つまり「生前贈与」と「相続開始」のタイミングによって、加算期間が変動するということです。

2-2.経過措置による適用スケジュール

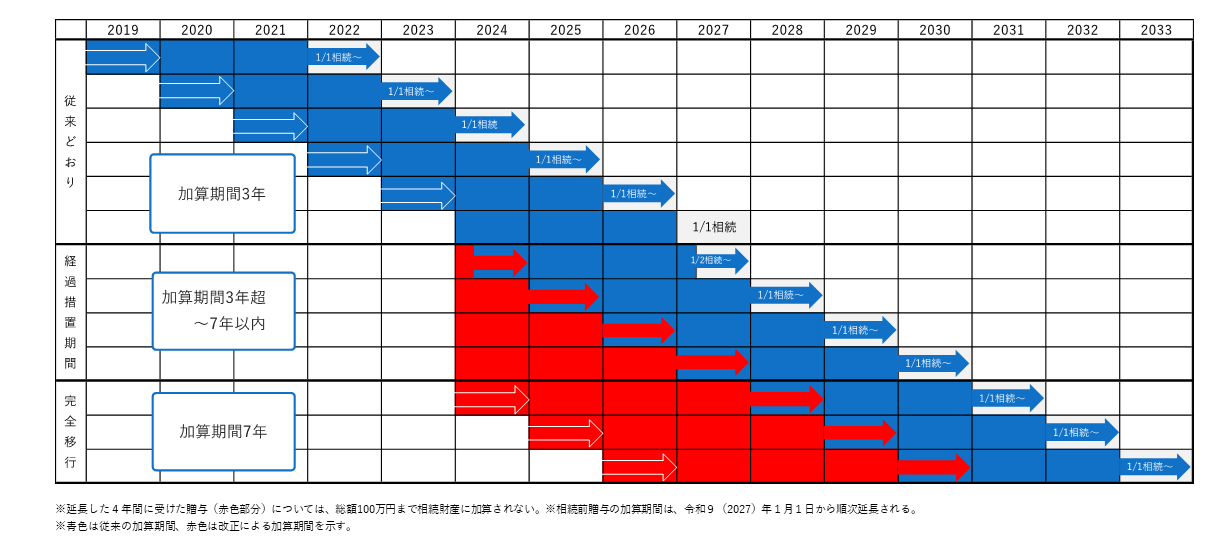

生前贈与加算の加算期間は、令和9年1月2日以降に開始した相続から、段階的に延長されます。

具体的には、以下のような適用スケジュールとなります。

上記イラストの赤色部分が、税制改正によって延長される期間です。

上記イラストの赤色部分が、税制改正によって延長される期間です。

なお、令和13年1月1日以降に開始した相続からは、加算期間が7年となります。

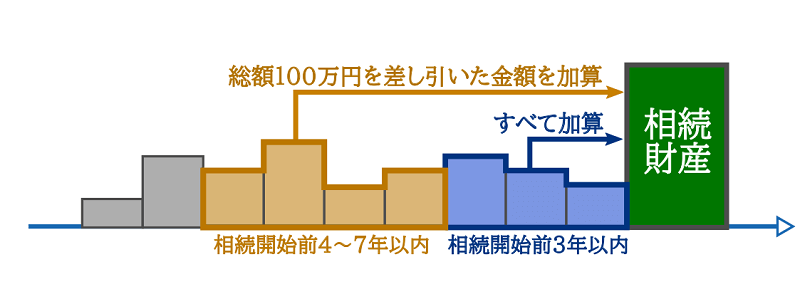

2-3.相続開始前4~7年以内は総額100万円を差し引く

先ほどご紹介したイラストの赤色部分の延長される期間、つまり相続開始前4~7年以内(3年超7年以内)に行った生前贈与については、生前贈与財産から総額100万円を差し引いた金額を相続財産に持ち戻します。

つまり、令和5年度税制改正により、加算期間だけではなく、相続財産に加算する生前贈与額も変動するということです。

具体的な計算方法などは、相続税に強い税理士に相談されることをおすすめします。

2-4.生前贈与加算の持ち戻し期間が延長される理由

生前贈与によって、相続税の負担回避を防止する観点から、贈与税は相続税に比べて高い税率が設定されています。

しかし、税率の違いによって、財産が少ない層では生前贈与が抑制されるものの、財産が多い層では、相続税負担を回避しつつ、多額の財産を移転することが可能です。このように、適切な負担がなく財産が引き継がれると、格差の固定化につながりかねません。

資産移転の時期の中立性を高める観点から、生前贈与加算の期間が3年から7年に延長されることになりました。

3.生前贈与加算の対象者とは

生前贈与加算の対象者は、被相続人の相続発生前3年以内(改正後は7年以内)に贈与を受けた人で、なおかつ、相続または遺贈によって財産を取得している人です。

具体的には、以下のケースに当てはまれば、生前贈与加算の対象者となります。

3-1.相続によって財産を取得した人

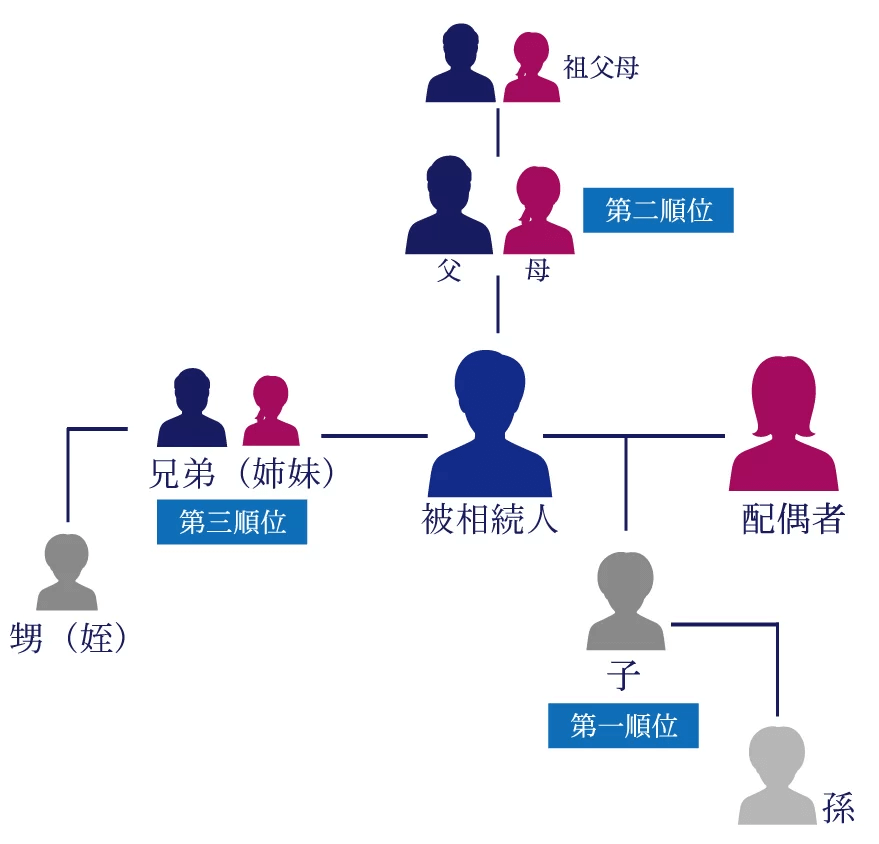

生前贈与加算の対象者となるのは、相続によって財産を取得した人で、具体的には「法定相続人」や「代襲相続人」が該当します。

代襲相続とは、法定相続人が死亡などの事由で相続できない場合に、その人の子供が代襲相続人となって相続をすることを指します。

代襲相続人となるのは、被相続人の「孫」や「甥姪」が該当します。

代襲相続人について、詳しくは「【図解】代襲相続とは?孫や甥・姪が代襲相続人になる場合や相続割合を解説」をご覧ください。

3-2.遺言によって財産を遺贈された人

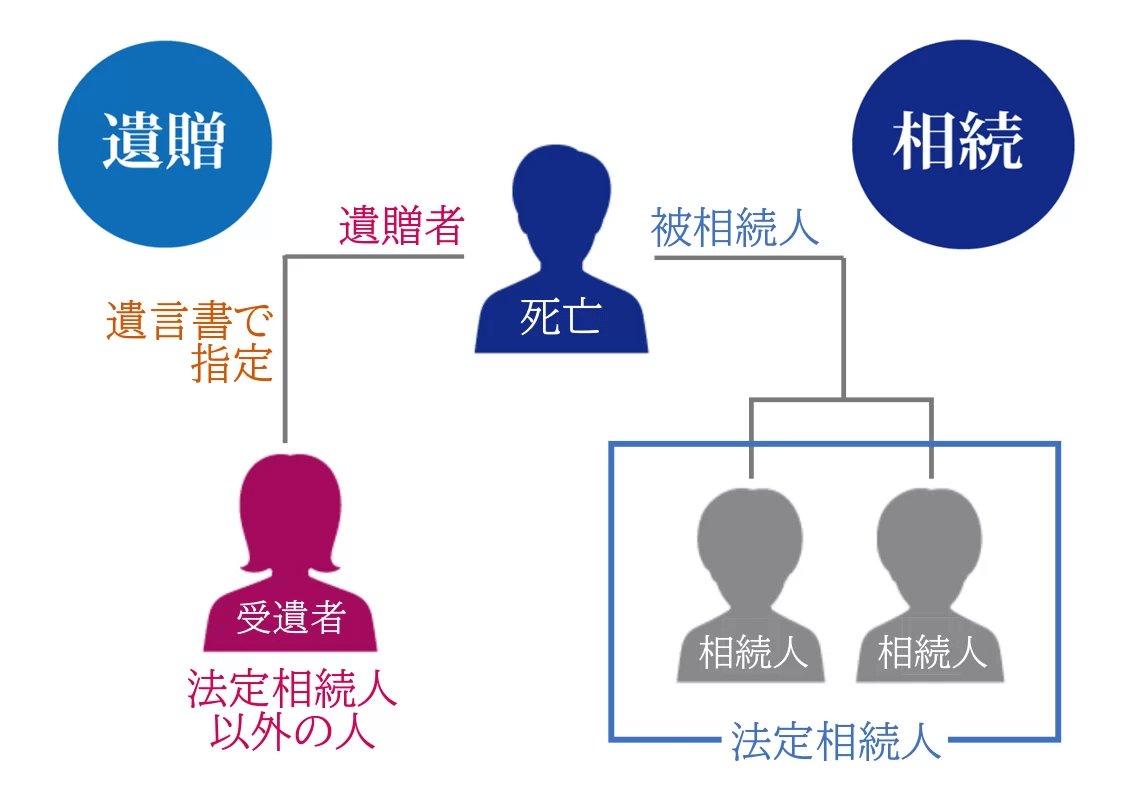

遺言によって財産を遺贈された人も、生前贈与加算の対象者となります。遺言によって財産を遺贈された人は、「受遺者(じゅいしゃ)」と呼びます。

受遺者となる人に制限はないため、遺言書に記載された人であれば誰でも受遺者になります。

つまり、法定相続人以外の親族(例:孫や子供の配偶者)だけではなく、内縁関係のパートナーや愛人、友人知人といった第三者も受遺者となり得ます。

受遺者については「【受遺者とは】受贈者・相続人との違いは?相続税はどうなる?」をご覧ください。

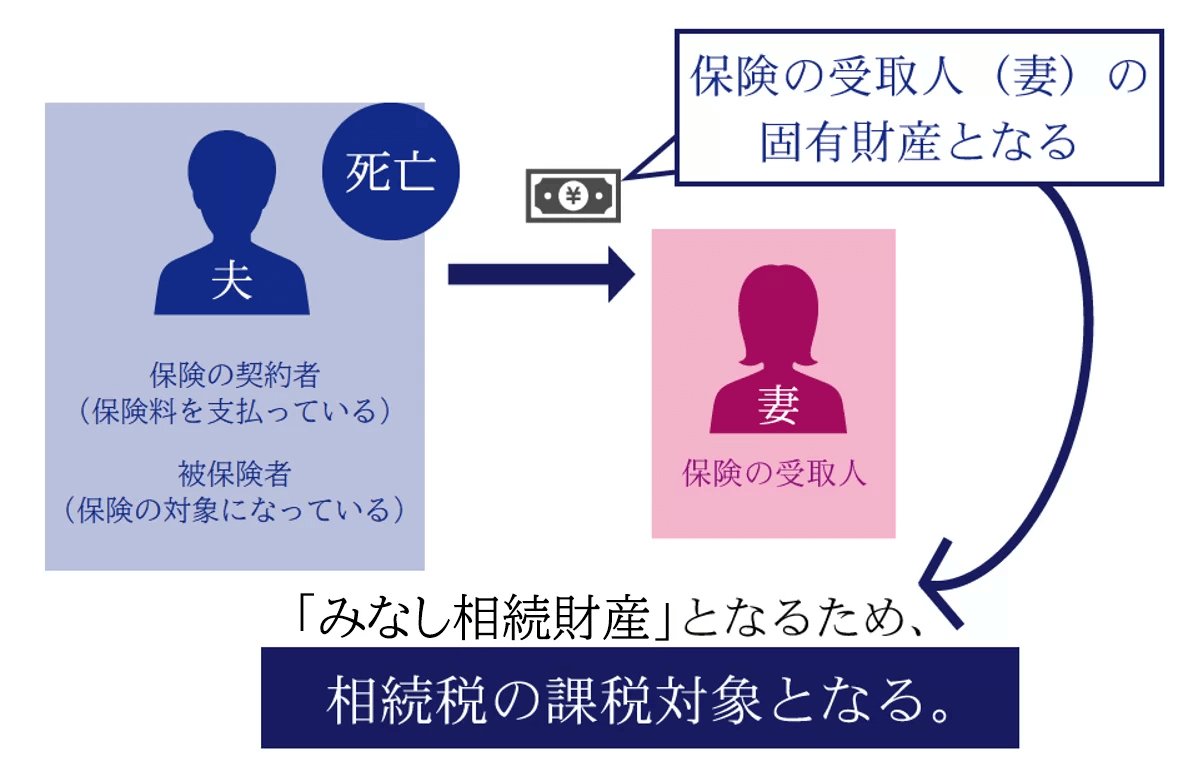

3-3.みなし相続財産を取得した人

みなし相続財産を取得した人も、生前贈与加算の対象者となります。具体的には「生命保険金や死亡退職金などの受取人」のことを指します。

生命保険金や死亡退職金などは、民法上の相続財産ではなく「受取人の固有財産」です。そのため、遺産分割の対象にはなりません。

しかし、被相続人の死亡を事由として支払われるため、相続税の課税対象となります。

よって、被相続人のみなし相続財産を取得した人が、被相続人から加算期間内に生前贈与を受けていた場合は、生前贈与加算の対象者となります。

みなし相続財産について、詳しくは「【相続税】みなし相続財産とは?課税対象になる種類と非課税枠の計算方法」をご覧ください。

4.こんな人は生前贈与加算の対象者にならない

生前贈与加算の対象にならない人は、相続または遺贈によって財産を取得していない人や、みなし相続財産を取得していない人です。

なお以下のケースに当てはまる場合、たとえ加算期間中に被相続人から贈与されていたとしても、生前贈与加算の対象にはなりません。

×相続放棄をした法定相続人

×法定相続人以外の親族

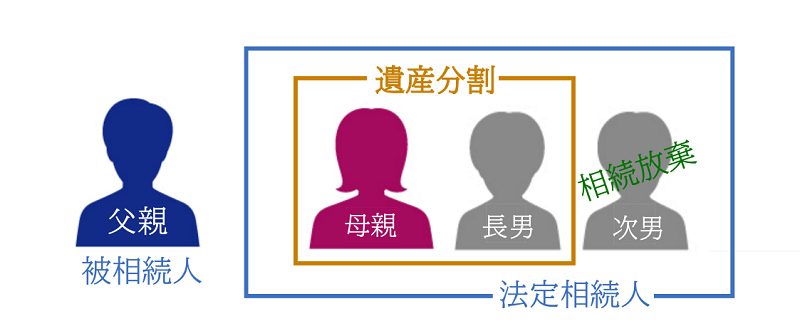

4-1.相続放棄をした法定相続人

生前贈与加算の対象者にならないのは、相続放棄をした法定相続人です。

相続放棄をした法定相続人は、被相続人の財産を相続する権利を失い、相続によって財産を取得することはありません。

そのため、相続放棄をした法定相続人は、たとえ生前贈与を受けていたとしても、生前贈与加算の対象にはなりません。

相続放棄をすれば代襲相続も発生しませんので、相続放棄をした人の子供が代襲相続人になることもありません。

ただし、相続放棄をした法定相続人であっても、みなし相続財産を受け取っているならば、生前贈与加算の対象になりますのでご注意ください。

相続放棄とみなし相続財産について、詳しくは「相続放棄しても生命保険金(死亡保険金)は受け取れる?条件や税金の注意点」をご覧ください。

4-2.法定相続人や受遺者とならない親族

法定相続人や受遺者とならない親族も、生前贈与加算の対象者になりません。ただし、みなし相続財産も受け取らない場合に限ります。

代表的な例をあげると、「代襲相続人にならない被相続人の孫」や「被相続人の子供の配偶者」などです。

相続財産やみなし相続財産を受け取らない人は、被相続人の生前にまとまった生前贈与を受けていたとしても、生前贈与加算の対象にはなりません。

4-2-1.生前贈与加算における孫の考え方

生前贈与加算の対象者となるか否かで、みなさんが悩まれるのは被相続人の「孫」です。

代襲相続や遺贈によって財産を取得したり、みなし相続財産の受取人となったりしている孫であれば、子供など相続人と同じように生前贈与加算についても考慮する必要があります。

しかし、相続や遺贈によって財産を取得していない孫であれば、その孫へまとまった金額を贈与していたとしても、生前贈与加算の対象にはなりません。

5.生前贈与加算の対象となる財産

生前贈与加算の対象となる財産は、以下の通りです。

- 加算期間内に行った暦年課税における贈与

- 被相続人が死亡した年に行った暦年課税における贈与

これらの財産は、贈与時に贈与税が課されていなくても、生前贈与加算の対象になります。

それでは、詳しく確認していきましょう。

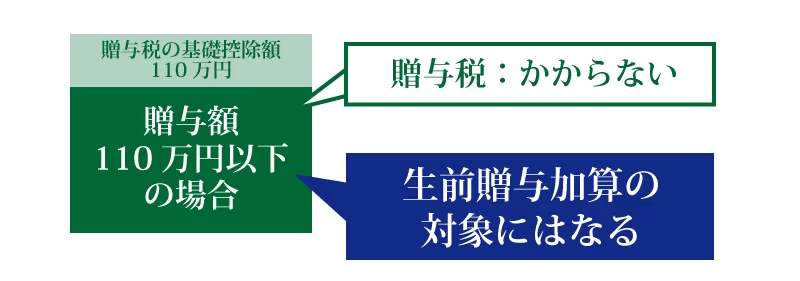

5-1.生前贈与加算と暦年課税の基礎控除110万円の関係

贈与税には「暦年課税制度」と「相続時精算課税制度」という2種類の制度があり、受贈者がどちらを適用するのかを選択できます。

前者の「暦年課税制度(通称:暦年贈与)」については、贈与税の基礎控除が「年110万円」認められています。そのため、贈与された金額が年110万円以下の場合、贈与税の申告・納税義務はありません。

しかし、生前贈与加算について考える場合には、この暦年贈与における基礎控除以下の金額の財産であっても、加算の対象となります。

例えば、父親が相続発生の1年前に、暦年贈与によって100万円を息子に贈与したとしましょう。

この場合、基礎控除である年110万円以下ですので、贈与税の申告・納税は不要ですが、生前贈与加算の対象となります。

5-2.贈与税額控除で二重課税は防止される

年110万円を超える生前贈与を行い、贈与税を申告・納税したケースもあるでしょう。

生前贈与加算の対象となれば、すでに贈与税を納税した贈与財産も、相続財産に加算しなければなりません。

しかし、贈与税と相続税の二重課税を回避するために、相続税には「贈与税額控除」が設けられています。

つまり、暦年贈与による生前贈与が生前贈与加算の対象となっても、相続税額を計算する際に、すでに納税した贈与税額を差し引くことができるのです。

つまり、暦年贈与による生前贈与が生前贈与加算の対象となっても、相続税額を計算する際に、すでに納税した贈与税額を差し引くことができるのです。

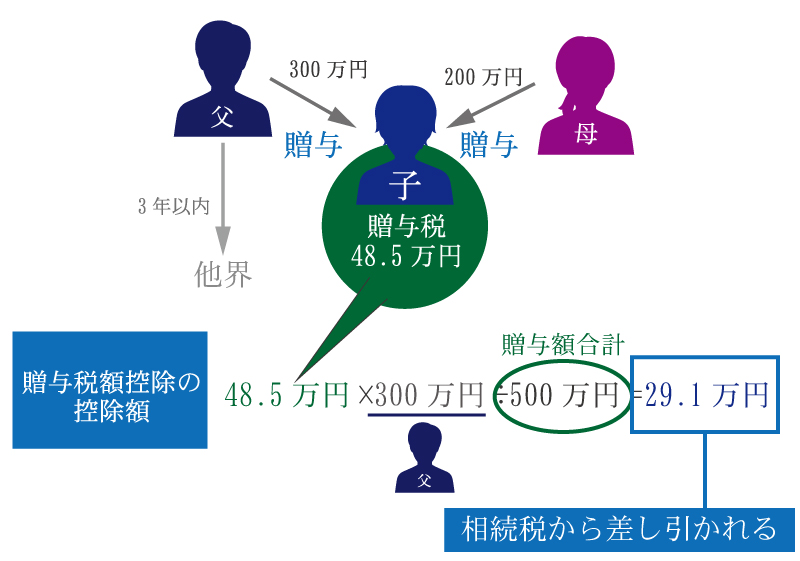

【例】複数の贈与者から贈与を受けた後にそのうちの1人の贈与者が死亡した場合

ある年に父から300万円、母から200万円の贈与を受け、その年の贈与税は48万5,000円でした。

その後、生前贈与加算期間内に父が死亡した場合は、父からの贈与額300万円を相続財産に加えて相続税を計算します。

贈与税額控除で相続税から控除できる金額は、すでに納税した贈与税48万5,000円のうち、父からの贈与にあたる部分だけとなります。

具体的に計算すると、贈与税48万5,000円×300万円(父からの贈与額)÷500万円(贈与財産の合計)=29万1,000円となります。

相続税の贈与税額控除について、詳しくは国税庁「No.4161 贈与財産の加算と税額控除(暦年課税)」をご覧ください。

5-3.生前贈与加算の評価額

暦年課税による生前贈与では、有価証券や不動産など、評価額が変動する資産を贈与することもあります。

しかし、生前贈与加算について考えるとき、贈与財産は「贈与を受けた時点での評価額」で計算することになります。

相続が発生した日(亡くなった日)における、評価額ではありませんのでご注意ください。

例えば、評価額100万円の有価証券を非課税で贈与されたものの、被相続人の相続発生時点で評価額が500万円に跳ね上がったとしましょう。

この場合、相続時にどんなに価額がアップしていたとしても、生前贈与加算に適用されるのは「贈与時の評価額」です。逆に評価額が下がった場合も、贈与時の評価額が適用されます。

6.生前贈与加算の対象外となるもの

生前贈与加算の対象外となるのは、以下のようなケースに該当する場合です。

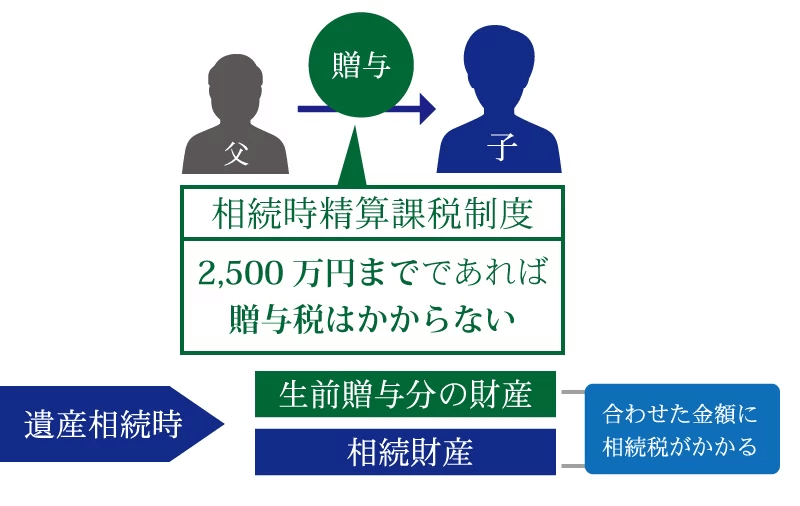

6-1.相続時精算課税制度を適用した生前贈与

相続時精算課税制度とは、原則60歳以上の父母や祖父母から、18歳以上の子供や孫に対して、生前贈与をしたときに選択できる贈与税の制度のことです。

相続時精算課税制度を選択すれば、累計2,500万円の特別控除を適用することができます。また、令和5年度税制改正により設けられた相続時精算課税制度の基礎控除110万円を利用することもできます(令和6年1月1日以降に贈与した場合)。

相続時精算課税制度においては、贈与時には2,500万円の特別控除があるため、特別控除の枠内であれば、基礎控除額110万円を超えた価額の贈与財産には、贈与税は課税されません。

なお、相続開始時には、基礎控除額を超えた価額について相続財産に加算して相続税を計算します。

ただし相続時精算課税制度を選択する前の暦年課税による贈与が、生前贈与加算の加算期間に該当する場合は、生前贈与加算の対象になります。

相続時精算課税制度について、詳しくは「【相続時精算課税制度とは】メリット&デメリット、手続きまで解説」や「【令和5年度税制改正】暦年課税と相続時精算課税制度の見直し」をご覧ください。

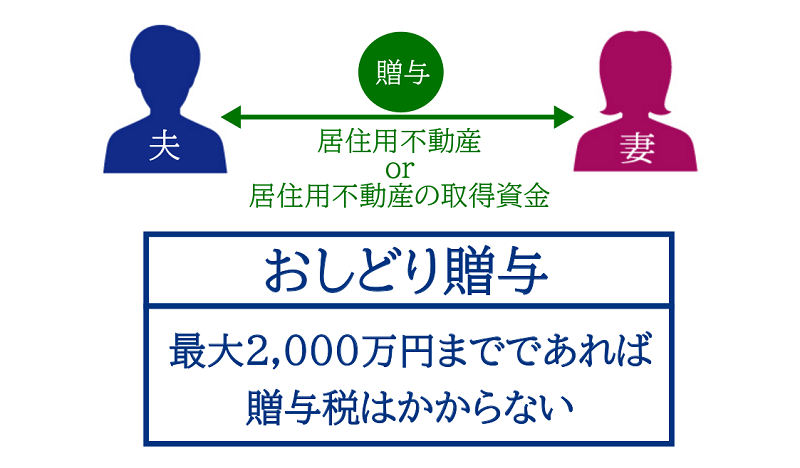

6-2.贈与税の配偶者控除により控除された金額

贈与税の配偶者控除(通称:おしどり贈与)とは、婚姻期間が20年以上の配偶者(夫または妻)に対して、居住用不動産または居住用不動産を取得するための資金の贈与があった場合、最大2,000万円まで控除できるという特例のことです。

この贈与税の配偶者控除によって控除できる最大2,000万円は、生前贈与加算の対象にはなりません。

おしどり贈与について、詳しくは「おしどり贈与とは?特別受益になる?要件やメリット、注意点も解説」をご覧ください。

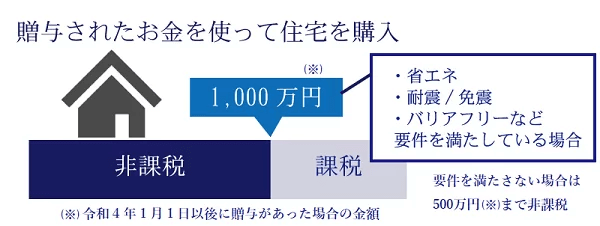

6-3.住宅取得等資金の贈与の非課税額

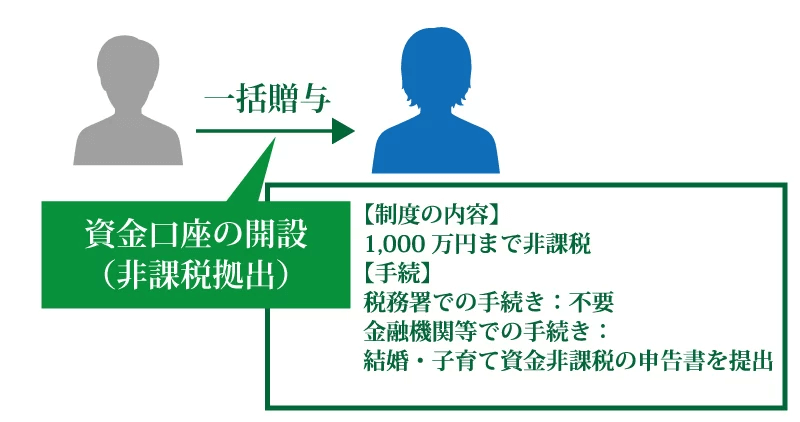

住宅取得等資金の贈与とは、父母や祖父母から住宅取得等資金の一括贈与を受けた場合に、一定の要件を満たしていれば、最大1,000万円までは贈与税が非課税となる特例のことです(令和8年12月31日まで)。

この住宅取得等資金贈与の非課税額は、生前贈与加算の対象にはなりません。

住宅取得等資金贈与について、詳しくは「住宅取得等資金と暦年贈与の併用で贈与税1,110万円が無税に!?」をご覧ください。

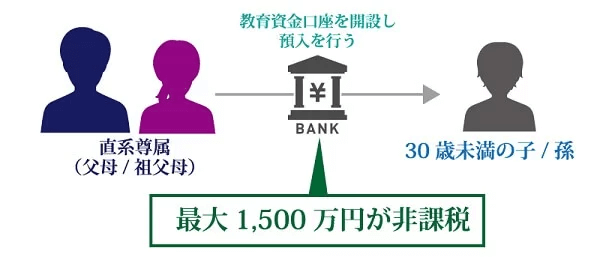

6-4.教育資金の一括贈与の非課税額

教育資金の一括贈与とは、父母や祖父母から教育のための資金の一括贈与を受けた場合に、一定の要件を満たしていれば最大1,500万円まで贈与税が非課税となる特例のことです(令和8年3月31日まで)。

この教育資金の一括贈与における非課税枠は、生前贈与加算の対象にはなりません。

教育資金の一括贈与について、詳しくは「教育資金の一括贈与は本当にお得?条件・期限などを解説」をご覧ください。

6-5.結婚・子育て資金の一括贈与の非課税額

結婚・子育て資金の一括贈与とは、父母や祖父母から結婚・子育てのための資金の一括贈与を受けた場合に、一定の要件を満たしていれば、最大1,000万円まで贈与税が非課税となる特例のことです(令和9年3月31日まで)。

この結婚・子育て資金の一括贈与における非課税枠は、生前贈与加算の対象にはなりません。

結婚・子育て資金の一括贈与について、詳しくは「結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!」をご覧ください。

6-6.贈与税の非課税財産

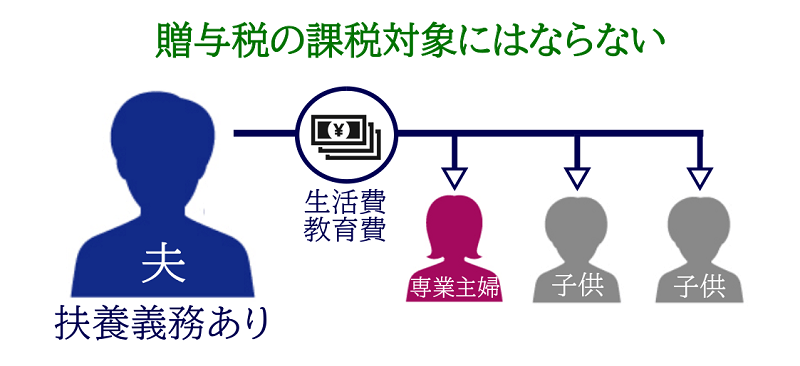

贈与税の非課税財産とは、贈与税の課税価格の計算の基礎に含めない財産のことです。

そのため、以下の贈与税の非課税財産については、生前贈与加算の対象外となります。

- 扶養義務者からの生活費や教育費

- 離婚による財産分与

- 法人からの贈与によって取得した財産

- 公益事業用の財産

- 特定公益信託から交付される学術奨励金や学資金

- 心身障害者扶養共済制度によって支給される給付金の受給権

- 選挙候補者が選挙運動に関して贈与によって取得した金銭など

- 個人からの香典、花輪代、年末年始の贈答、祝物または見舞いなどのための金品で社会通念上相当と認められるもの

- 特定障害者扶養信託契約に基づく信託受益権

注目すべきは、扶養義務者からの生活費や教育費です。

親子間や夫婦間などには扶養義務があり、生活上必要とされる生活費や教育費(仕送り等も含む)を、その都度渡している場合は、贈与税の課税対象にはなりません。

仮に、子供の入学費用などまとまった金額を支払った後に、扶養義務者が亡くなったとしても、その金銭は贈与税の課税対象とならないため、生前贈与加算する必要はありません。

詳しくは「仕送りに贈与税がかかるのはどんな時?控除や節税方法も解説」で解説しておりますので、あわせてご覧ください。

7.暦年課税における生前贈与の注意点

暦年課税における生前贈与では、年間110万円の基礎控除以下であれば、贈与税の申告・納税は必要ありません。

生前贈与加算の加算期間に該当する場合のみ、相続税の課税対象となります。

しかし、贈与が成立していなければ、暦年贈与とは認められません。

税務調査において、贈与が成立していないと判断されれば、その財産は、贈与者の死亡時に相続財産として相続税の課税対象になります。つまり、相続税対策としての効果がなくなってしまいます。

この章では、暦年贈与における生前贈与の注意点についてまとめましたので、参考にしてください。

「暦年贈与とは?改正点と相続税を減らすためのポイントを解説」でも詳しく解説しております。

7-1.名義預金は贈与が成立していない

名義預金とは、家族名義の預金口座を指します。

例えば…

- 配偶者名義で管理している預金口座

- 子供名義で管理している預金口座

- 孫のために孫名義で貯金している預金口座

- 専業主婦のへそくり用預金口座

そもそも贈与契約は、「あげます」「もらいます」という双方の意思に基づいて成立する契約です。そのため「贈与した」「贈与された」という認識がない場合、税務署は「原資の所有者の資産」と判断することもあるのです。

名義預金と判断されないための対策法について、詳しくは「「名義預金」とは?相続税がかかる判定基準や対策を解説」をご覧ください。

7-2.定期贈与と判断される可能性あり

暦年贈与は、定期贈与と判断される可能性があるので注意が必要です。

この定期贈与とは、一定期間において一定額の給付を目的とする贈与のことを指します。

例えば、毎年1月1日に110万円を息子に暦年贈与し、これを10年続けたとしましょう。

このケースの場合、同じ日付・同じ金額の贈与を10年間行っているため、定期贈与と判断され、総額1,100万円に対して贈与税が課税されてしまうのです。

暦年贈与と定期贈与について、詳しくは「定期贈与(連年贈与)と判断されない3つの回避方法│税理士が解説」をご覧ください。

7-3.贈与契約書の作成は必須

名義預金や定期贈与と判断されないためにも、贈与契約書の作成は必須です。

この理由は、贈与契約書を作成しておけば、贈与者が亡くなった後でも「贈与した」「贈与された」という証拠が残るためです。

贈与契約書の書き方について、詳しくは「【雛形つき】贈与契約書とは?書き方・生前贈与の注意点を解説!」をご覧ください。

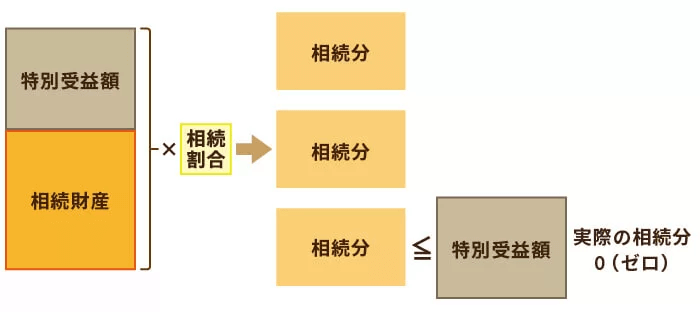

7-4.遺留分を侵害しないように注意

生前贈与をする際は、遺留分を侵害しないように注意をしましょう。

遺留分とは、一定の範囲の法定相続人に認められた「遺産を最低限相続できる割合」のことです。

例えば、長男・次男・三男の3人兄弟で、父親が長男に多額の生前贈与をした結果、父親の相続財産が大幅に減ったとしましょう。

この場合、長男への生前贈与は「特別受益」とみなされ、生前贈与財産を相続財産に持ち戻し、長男・次男・三男で遺産分割をすることとなります。

仮に遺産分割がまとまらなければ、遺留分侵害額請求調停に発展し、兄弟間で争うこととなります。

このような相続トラブルへの発展を防ぐためにも、生前贈与をする際は、法定相続人の遺留分を侵害しない配慮が必要となります。遺留分について、詳しくは「遺留分とは何のこと?「遺留分」を知って相続トラブルを最小限に-計算や万が一の対応まで」をご覧ください。

8.暦年贈与を効果的に利用するにはどうしたらいい?

相続開始前3年以内(改正後は7年以内)に行った暦年贈与は、生前贈与加算の対象となります。

では、この生前贈与加算を避けて、暦年贈与を効果的に利用した相続税対策をするには、どうしたら良いのでしょうか?

8-1.なるべく早い段階で暦年贈与を利用する

相続税対策として生前贈与を利用するなら、贈与者の年齢が少しでも若い時期から贈与を行うことが節税につながります。

贈与から一定の期間を過ぎていれば、暦年贈与による生前贈与は、生前贈与加算の対象にはならないためです。もちろん、贈与契約書を作成して、名義預金や定期贈与とみなされないための工夫も必須です。

贈与者の年齢を考えて、可能な限り早いうちから計画的に暦年贈与を検討しましょう。

8-2.法定相続人以外の人に贈与をする(孫など)

相続税対策として生前贈与を利用するなら、法定相続人以外の人に贈与をしましょう。

法定相続人以外の人とは、代襲相続人とならない孫やひ孫、子供の配偶者などです。

これらの人が遺贈を受けない場合やみなし相続財産を取得しない場合には、生前贈与加算の対象とはなりません。

8-3.贈与税の非課税特例の適用を検討する

記事の中盤でもご紹介しましたが、贈与税には様々な非課税特例があります。

例えば、「おしどり贈与」「住宅取得等資金の贈与」「教育資金の一括贈与」「結婚・子育て資金の一括贈与」です。

これらの贈与税の非課税特例における控除・非課税額は、生前贈与加算の対象にはなりません。

贈与者と受贈者の属性や贈与の目的にあわせて、最適な非課税特例を適用させると良いでしょう。

9.令和5年度税制改正における「生前贈与加算」延長後の対策

令和5年度税制改正により、生前贈与加算の持ち戻し期間が7年に延長されました。

延長後の対策としては、相続時精算課税制度を適用することが考えられます。

令和5年度税制改正により、相続時精算課税制度に「基礎控除(年110万円)」が創設され、年110万円までであれば届出書のみ提出するだけでOKです。もちろん、累計2,500万円の特別控除も引き続き適用できます。

ただし相続時精算課税制度は、「父母や祖父母」から「子供や孫」への生前贈与でしか適用できず、税務署への届出が必須となります。

暦年課税制度と相続時精算課税制度のどちらを適用するべきかの判断基準は、各ご家庭によって異なります。

必ず相続税や贈与税に強い税理士に相談をした上で、どちらの制度を適用するか考えましょう。

詳しくは「暦年課税とは?相続時精算課税制度との違い・ポイントや注意点も解説」もあわせてご覧ください。

10.まとめ

生前贈与加算を正確に理解していないと、相続税対策のつもりで生前贈与をしたのに、結果として相続税が発生し、何の意味も無くなるケースがあります。

贈与の目的によっては「贈与税の非課税特例」を適用した方が良いケースもありますし、贈与者と受贈者の属性によっては「相続時精算課税制度」を適用した方が良いこともあります。

また、令和5年度の税制改正により、生前贈与加算の加算期間が延長され、贈与と相続のタイミングによって、持ち戻し期間が異なる点にも留意が必要です。

生前贈与をご検討の方は、必ず最新情報を確認した上で、相続税や贈与税に強い税理士に相談されることをおすすめします。

10-1.税理士法人チェスターにご相談を

税理士法人チェスターは、年間3,000件超の相続税申告実績を誇る、相続税専門の税理士法人です。

お客様のお悩みにあわせて、最適な生前対策のアドバイスをさせていただきます。

生前贈与をお考えの方は、まずはお気軽に税理士法人チェスターまでご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編