相続税申告の期限は、相続の開始(死亡日)より10カ月以内です。もし、申告期限ギリギリになってしまったら、場合によっては間に合わないこともあります。期限内に申告・納税できなかった場合のペナルティは大きいものです。申告を間に合わせるために知っておきたいことをまとめてみました。 1.相続税の申告期限(10カ月以内)に間に合わなかったときのペナルティ等 1-1.延滞税、無申告加算税等の追加税額が発生 ……

記事を見る

相続税申告の期限は、相続の開始(死亡日)より10カ月以内です。もし、申告期限ギリギリになってしまったら、場合によっては間に合わないこともあります。期限内に申告・納税できなかった場合のペナルティは大きいものです。申告を間に合わせるために知っておきたいことをまとめてみました。 1.相続税の申告期限(10カ月以内)に間に合わなかったときのペナルティ等 1-1.延滞税、無申告加算税等の追加税額が発生 ……

記事を見る

相続税の税務代理権限証書とは、税理士が相続税の申告に携わった場合、申告書に添付する必要のある書類です。 これは、相続税に限らず、税理士が法人や個人の申告に関わった場合に必要な書類になります。 相続税の税務代理権限証書の添付が必要な場合、どのように記載していくのか手順を確認していきましょう。 1.税務代理権限証書とは? 税務代理権限証書とは、税理士が申告者の代わりに税務を行った証拠として各申……

記事を見る

故人の相続財産の中に未登記の不動産がある場合、そのままにしておくとその相続権利者が亡くなり次の相続が発生した際に権利関係が複雑化します。一次相続での遺産分割が行われていなかった場合の相続の取り扱い方法についてご説明します。 1.一次相続で遺産分割未了であれば関係者全員で再度遺産分割協議が必要になる 1-1.遺産分割未了の財産は一旦共有財産として扱われる 故人Aの相続が発生した場合、一旦故人A……

記事を見る

扶養義務者とは、自分自身の収入や資産だけでは生活していくことができない親族を、経済的に援助する義務がある人のことをいいます。父母や祖父母、兄弟姉妹など血のつながりのある親族だけでなく、配偶者や家庭裁判所による審判で指定された3親等以内の親族も扶養義務者となります。 また、相続税を計算するときや遺産の分け方を決めるとき、親族に財産を贈与するときなど、さまざまな場面で扶養義務者が関係することがあ……

記事を見る

「家族が残した不動産を相続した」「夫婦で購入費用を負担し合って住宅を購入した」といったケースでは、取得した不動産が共有名義となることがあります。不動産が共有名義になるとき、それぞれの所有者が持っている権利の割合を「共有持分」といいます。 共有名義の不動産を売却したり賃貸に出したりするときは、共有持分を持つ所有者の同意を得なければなりません。そのため不動産を共有する場合は共有持分を理解していな……

記事を見る

【説例の前提条件】 推定被相続人の財産の不動産はマンション1室(敷地権割合1/20)と青空駐車場があります。 青空駐車場は、あまり手入れしていないため、雑草が所々生えています。 土地には建物を建てる予定はありません。 その土地は、整地に近いため、建物を建てる以外に、土地の評価を下げる要因を見つけることができません。 1. 青空駐車場の評価方法の概要 青空駐車場の相続税評……

記事を見る

相続に対して権利を放棄する相続放棄を選択した場合、当該相続の被相続人が被保険者となる死亡保険金を受取ることは可能でしょうか? 相続放棄と保険金非課税枠についてご紹介します。 1.相続放棄しても死亡保険金の受取人の地位は失われない 被相続人が保険契約者で被保険者である死亡保険金は民法上では受取人固有の財産となり、相続財産とは別の扱いとなります。 受取人固有の財産となるため、当該相続を……

記事を見る

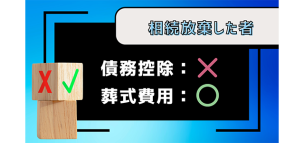

相続税の計算を行う際にプラスの財産からマイナスの財産を差し引く債務控除を行います。 債務控除の対象は負債だけでなく、被相続人の葬式費用も含まれます。 相続放棄をした人が葬式費用を負担した場合、債務控除の扱いはどのようになるのでしょうか? 1.債務控除とは 相続税の算出を行う際に、相続税の課税対象価額を求める必要があります。 預貯金や有価証券、不動産などのプラスの財産から、借金等の負債……

記事を見る

相続税の課税対象を算出する際に、預貯金や不動産等のプラスの財産から債務や葬式費用などを控除することが出来ます。 これを相続税の債務控除と言います。 債務控除の対象となる債務には『確実な債務』という決まりがあります。 この確実な債務が何かを理解しておかなければ、正しい相続税の課税対象価額を算出することが出来ません。 確実な債務とは何を指すのかを確認しておきましょう。 1.相続財産か……

記事を見る

被相続人から引き継ぐ財産を相続財産と言い、相続財産には相続税が課税されます。 ただし、例外として相続税が課税されない財産があります。 今回は相続税が非課税となる財産のうち祭具等についての詳細をご紹介したいと思います。 1.祭具等(仏壇、庭内神し、位牌、仏具など)は相続税が非課税 相続とは亡くなった方の財産や財産に関した権利義務を引き継ぐことを言います。 引き継ぐ財産の中には、系譜……

記事を見る