相続税の納税猶予制度とは?適用条件・免除要件・注意点と利子税も解説

農地・山林、医療法人の持ち分および非上場株式を相続したときは、一定の条件のもと、相続税の納税猶予を受けることができます。

この制度は、相続税の納税が先延ばしされるだけでなく、農業を続けるなど、最終的に相続税が免除されるという特徴があります。

この記事では、主に農地に対する相続税の納税猶予制度の内容や注意点について詳しく解説します。

この記事の目次 [非表示]

1.農地を相続したときの相続税の納税猶予制度とは

相続税の納税猶予制度は、農業を営んでいた人から農地を相続した人がその農地で農業を継続することを条件に、農地にかかる相続税の一部の納税を猶予する特例です。

農地は面積が広く、相続税が課税されると税額は高くなります。相続税を納めるために農地を処分することになれば、後継者は農業を続けられなくなってしまいます。

この制度は、農業の後継者を税制の面から支援することで、農業離れや農地の零細化を防ぐことを目的としています。

なお、贈与税についても同様の納税猶予制度があり、生前に後継者を定めて農地を一括で贈与する場合に適用することができます。

1-1.納税が猶予される税額

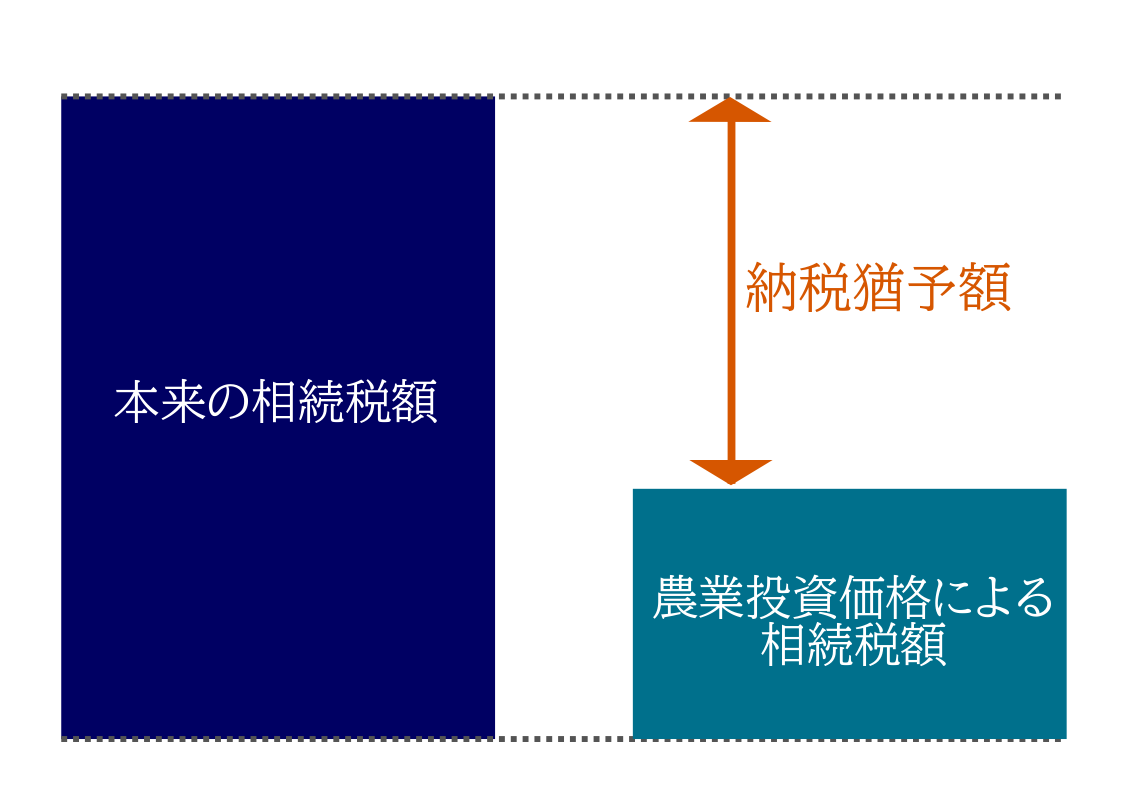

相続税の納税猶予制度で納税が猶予される税額は、次の方法で計算します。

- 通常の相続税評価額で計算した場合の相続税額-農業投資価格で計算した場合の相続税額

農業投資価格とは、農業に使用されることを前提にした取引価格として国税局が定める価格のことです。

通常の宅地評価額の数百分の1程度(10アール(1,000㎡)あたり約2万円~90万円)と、非常に低く設定されています。

都道府県ごとの農業投資価格は、国税庁ホームページに掲載されています。

(参考)国税庁ホームページ 財産評価基準書 路線価図・評価倍率表

1-2.納税は事実上免除される

相続税の納税猶予制度では、農地を相続した相続人が一生涯(一部地域では20年間)農業を続けることで、納税猶予された相続税の納税が免除されます。

つまり、納税猶予制度とはいうものの、事実上「納税が免除される」と考えてよいでしょう。

どのような場合に納税が免除されるかについては、「6.納税猶予税額の免除要件」で解説します。

2.相続税の納税猶予の適用条件

相続税の納税猶予を受けるためには、亡くなった被相続人、農地を相続する相続人、相続する農地のそれぞれについて、指定された適用条件を満たさなければなりません。

2-1.被相続人の条件

亡くなった被相続人は、次のいずれかの条件を満たす必要があります。

- 死亡の日まで農業を営んでいた

- 農地等の生前一括贈与をして贈与税の納税猶予を受けていた

- 死亡の日までに特定貸付けまたは認定都市農地貸付け等を行っていた

2-2.相続人の条件

農地を相続する相続人は、次のいずれかの条件を満たす必要があります。

- 相続税の申告期限までに農業経営を開始し、引き続き農業経営を行う

- 農地等の生前一括贈与を受けた

- 相続税の申告期限までに特定貸付けまたは認定都市農地貸付け等を行った

2-3.農地の条件

相続する農地は、被相続人が農業を行っていたか、特定貸付け、認定都市農地貸付け等を行っていた農地で、次のいずれかの条件を満たす必要があります。

- 被相続人から相続して、相続税の申告期限までに遺産分割されている農地

- 贈与税の納税猶予の特例を適用していた農地

- 相続があった年に被相続人から生前一括贈与を受けた農地

なお、三大都市圏の特定市の市街化区域内にあって、都市営農農地(生産緑地地区、田園住居地域)以外にある農地は納税猶予の対象になりません。

また、相続時精算課税制度を適用して贈与された農地も納税猶予の対象になりません。

3.生産緑地も納税猶予制度を適用できる?

生産緑地とは、市街化区域内の農地のうち、良好な生活環境を確保するために宅地化せず残すことが望ましいとして市町村に指定されたものです。

生産緑地を相続した場合も、その他の要件を満たせば納税猶予制度を適用することができます。

ただし、「買取の申出がされたもの」、「特定生産緑地の指定(及び指定の延長)がされなかったもの(※)」、「特定生産緑地の指定の解除がされたもの」については適用できません。

(※)特定生産緑地の指定(及び指定の延長)がされなかった農地について、すでに納税猶予制度を適用している場合は、そのまま継続して猶予されます。

生産緑地について詳しい解説は、下記の記事をご覧ください。

生産緑地とは?指定のメリット・デメリットや指定解除の流れを解説

4.相続税の納税猶予の手続き

続いて、農地に対する相続税の納税猶予を受けるための手続きをご紹介します。

相続税の納税猶予を受けるためには、必要書類を添付して相続税申告書を提出する必要があります。

また、納税が猶予されている間は、3年ごとに継続の届け出も必要です。

4-1.相続税の申告手続き

農地に対する相続税の納税猶予を受けるときは、被相続人の死亡の翌日から10か月以内に相続税の申告書を提出します。このとき、納税猶予額と利子税に見合った担保を提供する必要があります。

手続きには、通常の相続税申告に必要な書類(戸籍謄本や遺言書、遺産分割協議書など)のほかに、次のような添付書類が必要です。

- 農業委員会による「相続税の納税猶予に関する適格者証明書」

- 都市営農農地等または市街化区域内農地等がある場合は、市区町村長による「納税猶予の特例農地の農地等該当証明書」など農地が特例の対象になることを証明する書類

- 特定貸付け等を行っている場合は「相続税の納税猶予の特定貸付けに関する届出書」

- 担保として提供する財産の明細書およびその他担保の提供に関する書類

(登記事項証明書、固定資産評価証明書、抵当権設定登記承諾書など)

4-2.納税猶予期間中の継続届出

相続税の納税が猶予されている間は、3年ごとに次の書類を税務署に提出して継続の届け出をしなければなりません。

- 相続税の納税猶予の継続届出書

- 農業(または貸付)を引き続き行っていることを証明する農業委員会の証明書

- 特例農地等の異動明細書

- 特例農地等に係る農業経営(または貸付)に関する明細書

5.相続税の納税猶予を受ける場合の注意点

農地に対する相続税の納税猶予を受ける場合は、いくつか注意点があります。

納税猶予を受けるときには担保を提供する必要があるほか、納税猶予を受けたのちに農業をやめた場合は納税猶予が打ち切りになります。

5-1.担保の提供が必要

相続税の納税猶予を受けるためには、納税が猶予される税額と利子税に見合った担保を提供する必要があります。

相続税を申告するときに、担保として提供する財産の登記事項証明書、固定資産評価証明書、抵当権設定登記承諾書などを提出します。

(参考)国税庁ホームページ [手続名]納税の猶予等に係る担保の提供手続(不動産、船舶、航空機等)

5-2.農業をやめれば相続税の納税猶予は打ち切りになる

農業をやめた場合や相続税の納税猶予の対象となった農地を譲渡した場合など一定の事由にあてはまる場合は、相続税の納税猶予は打ち切りになります。

納税猶予が打ち切りになれば、納税が猶予されていた税額と利子税を納めなければなりません。

3年ごとの継続の届け出をしなかった場合も、同様に打ち切りになります。

5-2-1.納税猶予が全額打ち切りになる場合

次のいずれかにあてはまる場合は、相続税の納税猶予は全額打ち切りになります。

- 納税猶予の対象となった農地のうち、面積の20%超を譲渡、貸付、転用、耕作放棄した場合(特定貸付け・営農困難時貸付けなどの一定の貸付は除く)

- 相続人が農業をやめた場合

- 相続税の納税猶予の継続届出書を提出しなかった場合

- 担保価値の減少による増担保や担保の変更に応じなかった場合 など

5-2-2.納税猶予が一部打ち切りになる場合

次のいずれかにあてはまる場合は、相続税の納税猶予は一部が打ち切りになります。

- 納税猶予の対象となった農地のうち、面積の20%以下を譲渡、貸付、転用、耕作放棄した場合(特定貸付け・営農困難時貸付けなどの一定の貸付は除く)

- 収用交換等による譲渡等を行った場合

- 都市営農農地等について買取の申出や指定の解除があった場合

- 都市計画の変更等により農地が適用対象から外れることになった場合 など

5-3.納税猶予が打ち切りになると利子税が加算される

納税猶予が打ち切りになって相続税を納税することになった場合は、納税すべき税額に対して利子税が加算されます。利子税は、国税の延納が認められた場合にかかる利息のようなものです。

5-3-1.利子税の割合(税率)

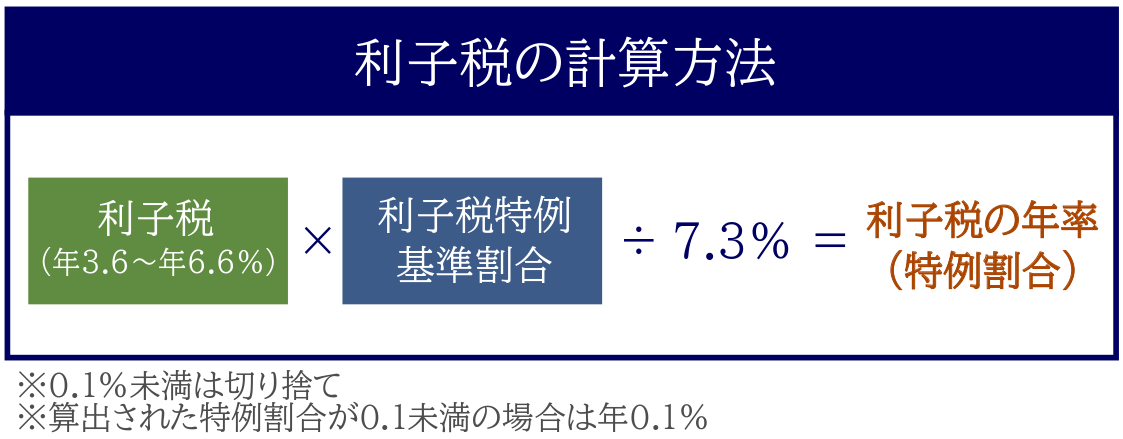

相続税の納税猶予が打ち切られた場合の利子税は、相続税の申告期限の翌日から納税猶予の期限(打ち切りの日)までの日数に応じて課税されます。

利子税の割合(税率)は、原則として年3.6%(市街化区域内農地等(特定のものを除く)は年6.6%)です。

ただし、各年の利子税特例基準割合が年7.3%に満たない場合は、以下の計算方法で算出されます。

- 利子税の割合=3.6%(または6.6%)×利子税特例基準割合÷7.3%

令和4年、令和5年分の利子税特例基準割合は0.9%であり、上記の算式に当てはめて計算すると、利子税の割合は年0.4%(市街化区域内農地等は年0.8%)となります。

各年の利子税特例基準割合は、国税庁ホームページに掲載されています。

(参考)国税庁ホームページ 延滞税の割合

6.納税猶予税額の免除要件

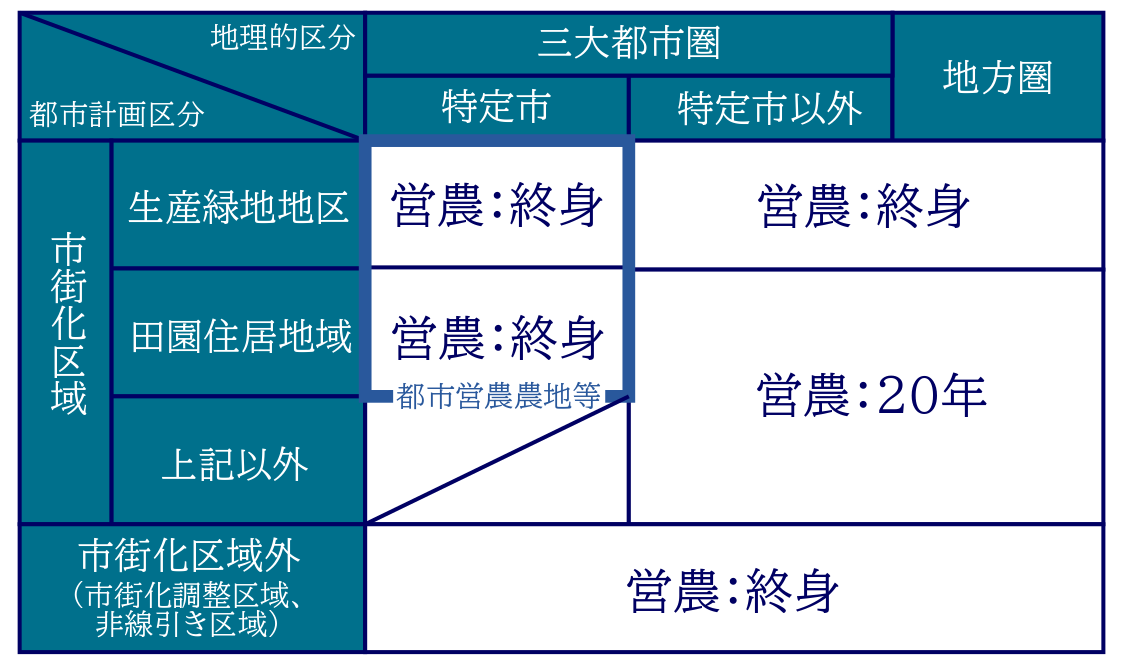

相続税の納税猶予制度では、農地を相続した相続人が一生涯(一部地域では20年間)農業を続けることで、納税猶予された相続税を納めなくてよくなります。

つまり、納税猶予とはいうものの、事実上納税が免除されることになります。

納税猶予されていた税額の免除要件は次のとおりです。

- 農地を相続した相続人が死亡したとき

- 三大都市圏特定市以外の市街化区域内の農地(生産緑地を除く)については、農地を相続した相続人が20年間農業を継続したとき

- 農地を相続した相続人が後継者に生前一括贈与したとき

農地を相続した相続人が後継者に生前一括贈与したときは、その後継者は贈与税の納税猶予を受けることができます。

納税が免除されるまでの期間を農地の区分ごとに示すと、次の図のとおりです。

7.その他の相続税の納税猶予の特例

相続税の納税猶予は、農地を相続した場合のほか、山林、医療法人の持分、非上場株式等を相続した場合にも特例があります。

最後に、これらの納税猶予の特例について簡単にご紹介します。

7-1.山林を相続した場合の納税猶予の特例

山林を相続した場合の納税猶予の特例では、山林を相続して林業を継続する場合に、一定の要件のもとで相続税の一部の納税が猶予されます。

この特例でも、林業を継続する相続人が死亡した場合に、猶予された相続税の納税は免除されることになります。

詳しい内容は、国税庁ホームページをご覧ください。

(参考)国税庁ホームページ No.4149 山林を相続した場合の納税猶予の特例

7-2.医療法人の持分についての納税猶予の特例

医療法人の持分についての納税猶予の特例では、医療法人の持分を相続した場合に、その価額に対応する相続税の納税が一定の要件のもとで猶予されます。

この特例では、医療法人の持分を放棄したなど一定の場合に、猶予された相続税の全部または一部の納税が免除されます。

詳しい内容は、国税庁ホームページをご覧ください。

(参考)国税庁ホームページ No.4150 医療法人の持分についての相続税の納税猶予の特例

7-3.非上場株式等についての相続税の納税猶予の特例(法人版事業承継税制)

法人版事業承継税制は、中小企業の株式など非上場株式を相続した場合に、一定の要件のもとで相続税の納税が猶予される制度です。猶予された相続税の納税は、後継者の死亡などにより免除されます。

平成30年から令和9年までの10年間は、自社株式の承継にかかる相続税は全額納税猶予の対象になり、事実上、税負担なく自社株式を後継者に承継することができます。

法人版事業承継税制の詳しい内容は、下記の記事をご覧ください。

自社株式の生前贈与・相続税が無税になる事業承継税制の特例を徹底解説

8.まとめ

ここまで、農地に対する相続税の納税猶予制度について解説しました。

この制度では、農地を相続した相続人が農業を継続する限り、農地にかかる相続税の大部分の納税が猶予され、最終的には免除されることになります。

しかし、農業をやめたり農地を譲渡したりした場合は、猶予されていた税額と利子税を納税しなければなりません。

農地に対する相続税の納税猶予を受けたい場合は、ぜひ相続税専門の税理士にご相談ください。

相続税の納税猶予の特例は適用条件が複雑で、適用できるかどうかをご自身だけで判断することは困難です。

相続税専門の税理士法人チェスターは、年間の相続税申告件数が2,300件を超え、業界トップクラスの実績があります。実際に農地の納税猶予を適用した事例も多数あります。

相続税申告が必要な方の初回面談は無料で承っております。農地の相続税申告が必要な方はお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が0.6%であることも強みの一つです。

相続税申告実績は年間2,300件超、税理士の数は70名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編