相続税の延滞税・加算税はいくら?税率・計算方法・免除特例も解説

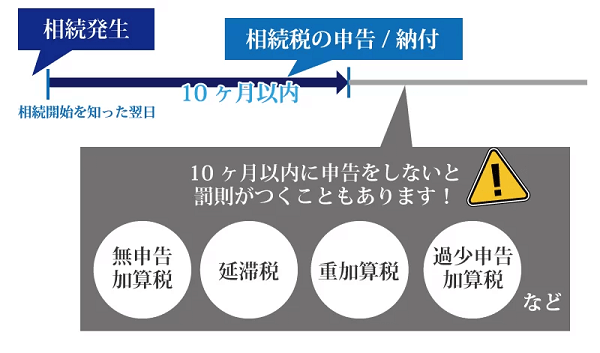

相続税の申告と納付は、被相続人の死亡を知った日の翌日から10か月以内に済ませなければなりません。

相続税の納税が遅れた場合や申告に不備があった場合は、ペナルティとして延滞税や加算税が課税されるため税負担が重くなります。

この記事では、相続税の延滞税と加算税について「どのようなときに何%の税率で課税されるか」はもちろん、具体的な計算方法や免除特例について詳しく解説します。

あわせて、延滞税・加算税を課税されないようにするための対策もご紹介しますので、ぜひ参考にしてください。

この記事の目次 [表示]

1.相続税の申告・納付が期限内にできないと延滞税・加算税が課税

相続税の申告・納付の期限は、被相続人の死亡を知った日の翌日から10か月以内です(土日祝や年末年始にあたる場合は休み明けの平日)。

例えば、被相続人が8月10日に死亡した場合、相続税の申告・納付の期限は「翌年の6月10日(土日の場合は次の月曜日)」となります。「相続税の期限は10か月後の月命日」と、覚えておくとよいでしょう。

相続税の申告・納付が期限までに正しくできなかった場合は、ペナルティとして「延滞税」と「加算税」が課税されます。

延滞税は「納付(納税)」が遅れたことに対するペナルティ、加算税は「申告」に不備があったことに対するペナルティです。

なお、加算税は3種類あり、申告の不備の内容によって種類・税率が異なります。

| 無申告加算税 | 期限内に申告をしなかった場合 |

|---|---|

| 過少申告加算税 | 本来より少ない額で申告した場合 |

| 重加算税 | 意図的な脱税など特に悪質な場合 |

なお、脱税行為が特に悪質な場合は重加算税がかけられるほか、刑事罰が科されることもあります。

2.相続税の延滞税は納付の遅れに対するペナルティ

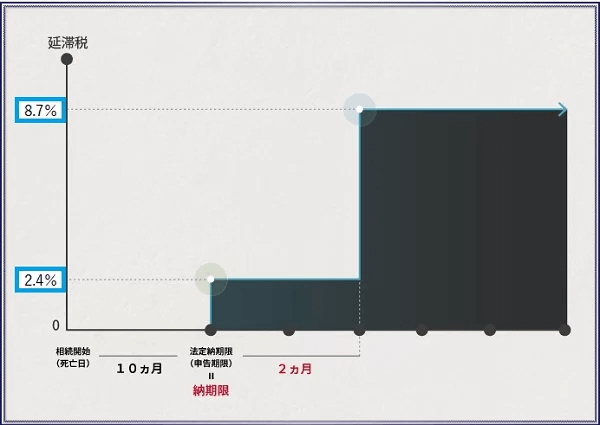

延滞税は相続税の納付(納税)が遅れたことに対するペナルティで、法定納期限(申告期限)の翌日から完納までの日数に対して課税されます。

相続税の延滞税が課税されるのは、以下のようなケースです。

相続税の延滞税が課税されるケース

- 期限までに申告をしたものの相続税の納付が遅れた

- 修正申告や期限後申告をした

- 税務調査によって更正・決定処分を受けた

相続税の延滞税は、納めるべき相続税の額に対して年率で課税されるため、納税が遅れれば遅れるほど延滞税は高くなります。

この章では、相続税の延滞税の税率や、納期限の考え方について解説します。

(参考)国税庁ホームページ「No.9205 延滞税について」

2-1.相続税の延滞税の税率は2段階ある

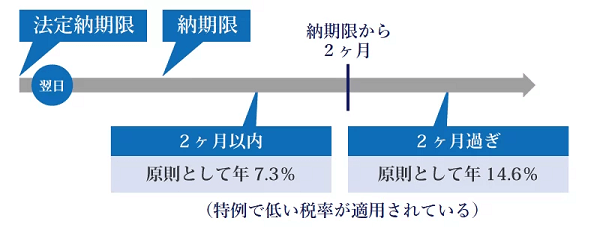

相続税の延滞税の税率は、納期限の翌日から2か月後を境に「2段階」に分かれます。

延滞税の税率は、原則として「納期限の翌日から2か月を経過する日までは年7.3%」「納期限の翌日から2か月を経過した日以後は年14.6%」です。

しかし、長らく金利の低い状態が続いているため、平成12年からは異なる基準で税率が定められており、税率が変動しています。

(参考)国税庁ホームページ 延滞税の割合

2-1-1.直近の延滞税の税率(令和6年・7年分)

令和6年1月1日~令和7年12月31日の相続税の延滞税の税率は、以下の通り定められています。

納期限の翌日から2か月を経過する日まで:年2.4%

納期限の翌日から2か月を経過した日以後:年8.7%

2-1-2.過去の延滞税の税率(令和5年以前)

参考として、延滞税の税率を平成26年までさかのぼってご紹介します。

延滞税の税率

| 期日 | 納期限の翌日から2か月を経過する日まで | 納期限の翌日から2か月を経過した日以後 |

|---|---|---|

| 令和5年1月1日~令和5年12月31日 | 年2.4% | 年8.7% |

| 令和4年1月1日~令和4年12月31日 | 年2.4% | 年8.7% |

| 令和3年1月1日~令和3年12月31日 | 年2.5% | 年8.8% |

| 平成30年1月1日~令和2年12月31日 | 年2.6% | 年8.9% |

| 平成29年1月1日~平成29年12月31日 | 年2.7% | 年9.0% |

| 平成27年1月1日~平成28年12月31日 | 年2.8% | 年9.1% |

| 平成26年1月1日~平成26年12月31日 | 年2.9% | 年9.2% |

| (参考)原則 | 年7.3% | 年14.6% |

2-1-3.延滞税の税率の基準

平成12年以降は、原則とは異なる方法で相続税の延滞税の税率が定められているとご紹介しました。

この相続税の延滞税の税率の基準も時期によって異なりますので、参考程度にご覧ください。

A.平成12年1月1日から平成25年12月31日までの期間の税率

| 納期限の翌日から2か月を経過する日まで | 前年の11月30日において日本銀行が定める基準割引率+4% |

|---|---|

| 納期限の翌日から2か月を経過した日以後 | 年14.6% |

B.平成26年1月1日から令和2年12月31日までの期間の税率

| 納期限の翌日から2か月を経過する日まで | 「年7.3%」と「特例基準割合+1%」のいずれか低い割合 |

|---|---|

| 納期限の翌日から2か月を経過した日以後 | 「年14.6%」と「特例基準割合+7.3%」のいずれか低い割合 |

特例基準割合は、銀行の新規の短期貸出金利の平均値をもとにした割合で毎年改定されますが、平成30年分から令和2年分は同じ割合が示されています。

C.令和3年1月1日以後の期間の税率

| 納期限の翌日から2か月を経過する日まで | 「年7.3%」と「延滞税特例基準割合+1%」のいずれか低い割合 |

|---|---|

| 納期限の翌日から2か月を経過した日以後 | 「年14.6%」と「延滞税特例基準割合+7.3%」のいずれか低い割合 |

延滞税特例基準割合は、銀行の新規の短期貸出金利の平均値をもとにした割合で毎年改定されます。

2-2.延滞税の税率が上がる基準となる「納期限」とは

相続税の延滞税の税率は、納期限の翌日から2か月後を境に「2段階」に分かれる、とお伝えしました。

延滞税を計算するためには、起算点となる「納期限」がいつのことであるかを正しく理解しておかなければなりません。

- 法定納期限=申告・納付期限(死亡日の10ヶ月後)

- 納期限=延滞税の税率の起算点

相続税の申告書を申告期限内に提出した場合、納期限は法定納期限(申告・納付の期限=死亡日の10か月後)と同じ日になります。

しかし、期限後申告や修正申告をした場合のほか、税務署による更正・決定を受けた場合、納期限は法定納期限とは異なる日になります。

| 申告の種類 | 納期限 |

|---|---|

| 申告期限内に申告書を提出した場合 | 法定納期限(申告期限=死亡日の10か月後)と同じ日 |

| 期限後申告または修正申告の場合 | 申告書を提出した日 |

| 税務署による更正・決定を受けた場合 | 更正通知書を発した日から1か月後の日 |

ここでは、申告の種類ごとに図を示して、相続税の延滞税の計算の元となる「納期限」がいつになるかを解説します。

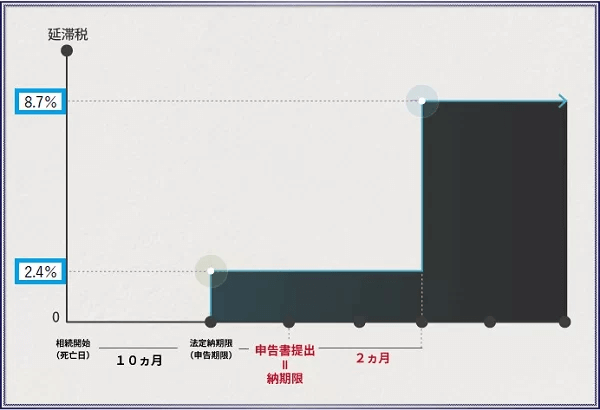

2-2-1.申告期限内に相続税の申告書を提出していた場合

申告期限内に相続税の申告書を提出、つまり相続税の納付のみが期限を過ぎた場合、納期限は「法定納期限(申告・納付期限=死亡日の10か月後)と同じ日」になります。

したがって、法定納期限(申告期限)から2か月以内に相続税を納付した場合には、法定納期限の翌日から納付日までの期間について年2.4%の延滞税がかかります。

法定納期限から納付まで2か月を超えた場合は、法定納期限の翌日から2か月間は年2.4%、2か月経過後の期間は年8.7%の延滞税がかかります(延滞税の税率は令和5年のものです)。

2-2-2.自主的に期限後申告または修正申告をした場合

申告期限を過ぎて自主的に相続税の申告書を提出した場合(期限後申告)、または一度申告した内容を修正した場合(修正申告)、納期限は「申告書を提出した日」となります。

したがって、法定納期限(申告期限)の翌日から申告書を提出した日までの間と、申告書提出日(納期限)の翌日から2か月間は年2.4%の延滞税がかかります。

申告書提出日から2か月経過した後の期間は、年8.7%の延滞税がかかります(延滞税の税率は令和5年のものです)。

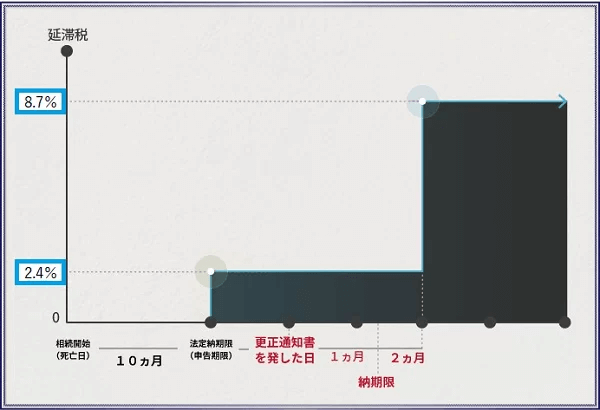

2-2-3.税務署による更正・決定を受けた場合

税務署による更正・決定を受けて納税する場合、納期限は「更正通知書を発した日から1か月後の日」となります。

したがって、法定納期限(申告期限)の翌日から納期限までの間と、納期限の翌日から2か月間は年2.4%の延滞税がかかります。

納期限から2か月経過した後の期間は、年8.7%の延滞税がかかります(延滞税の税率は令和5年のものです)。

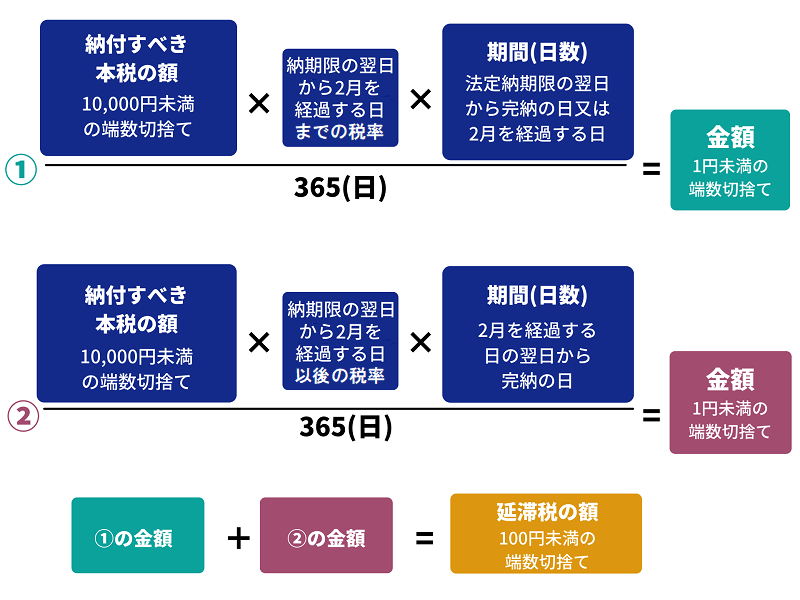

3.相続税の延滞税の計算方法

相続税の延滞税は、法定納期限の翌日から、相続税を納付する日までの日数に応じて計算します。

相続税の延滞税の計算方法は以下の通りですが、ケースによって計算式に当てはめる「税率」や「日数」が異なりますのでご注意ください。

延滞税=以下の①+②の金額(100円未満は切捨)

①相続税の額×納期限の翌日から2か月を経過する日までの税率×納期限の翌日から2か月を経過する日までの日数÷365日

②相続税の額×納期限の翌日から2か月を経過した日以後の税率×2か月を経過した日の翌日以後の日数÷365日

※①と②はそれぞれ1円未満の端数は切捨

なお、相続税を納期限までに一部だけ納付した場合は、納付していない残りの部分が延滞税の対象になります。

3-1.延滞税の計算例

少しイメージしづらいかと思いますので、シミュレーション例を元に、相続税の延滞税の計算をしてみましょう。

このシミュレーション例では、申告期限内に相続税の申告書を提出したものの、相続税1,000万円の納付を90日延滞したと仮定します(法定納期限は令和5年3月1日、完納日は令和5年5月30日)。

【税率と日数の考え方】

- 税率…法定納期限から2ヶ月以内は年2.4%、2ヶ月以降は年8.7%

- 日数…法定納期限から2ヶ月以内は61日(3月2日~5月1日)、2ヶ月以降は29日(5月2日~30日)

【延滞税の計算式】

①1,000万円×2.4%×61日÷365日=40,109円(1円未満は切捨)

②1,000万円×8.7%×29日÷365日=69,123円(1円未満は切捨)

③40,109円+69,123円=109,232円 → 109,200円(100円未満は切捨)

上記シミュレーション例の場合、相続税の延滞税は109,200円となります。

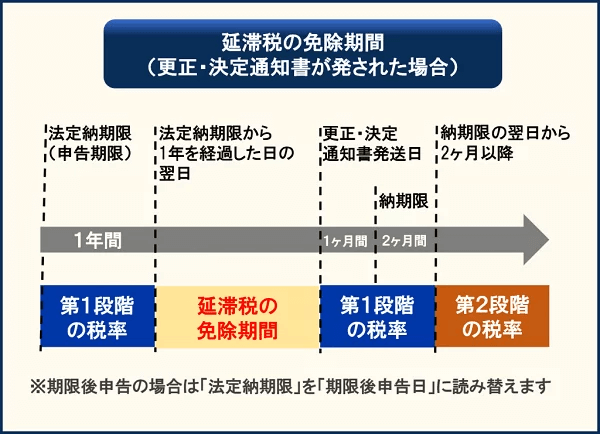

4.延滞税の計算期間の特例(免除期間)

延滞税の計算期間の特例とは、延滞税の計算期間が1年以上の長期にわたる場合、計算期間から一定の期間を除く特例のことです(国税通則法第61条)。

つまり、法定納期限から完納まで数年経過した場合であっても、一部の期間は延滞税の計算から除外されるということです(重加算税を課税されたケースを除く)。

延滞税の計算期間の特例は、申告期限から税務調査の実施までに時間がかかり、原則のとおりに計算すると延滞税が多額に及ぶことから設けられました。納税者ごとに税務調査の時期が異なることによる、不公平を救済する目的もあります。

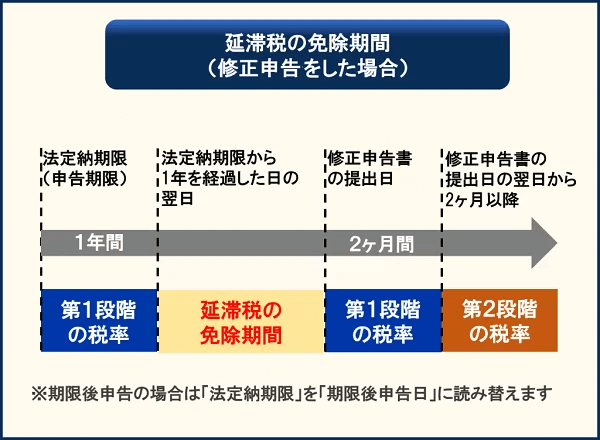

4-1.自主的に修正申告をした場合の免除期間

期限内申告または期限後申告をしたのちに、自主的に修正申告をしたとしましょう。

この場合は、「法定納期限(期限後申告日)から1年を経過した日の翌日」から「修正申告書等の提出日」までの期間が、延滞税の計算期間から除かれます。

4-2.税務署による更正・決定を受けた場合の免除期間

期限内申告または期限後申告をしたのちに、税務署による更正・決定を受けたとしましょう。

この場合は、「法定納期限(期限後申告日)から1年を経過した日の翌日」から、「更正通知書が発された日」までの期間が、延滞税の計算期間から除かれます。

4-3.申告後に減額更正がありその後修正申告・増額更正があった場合の免除期間

申告後に減額更正があり、その後さらに修正申告または増額更正があった場合も、延滞税の計算期間の特例が適用されます。

減額更正が職権による場合は、修正申告・増額更正があるまで延滞税は課されません。

減額更正が更正の請求による場合は、減額更正から1年間は延滞税が課され、その後は修正申告・増額更正があるまで延滞税は課されません。

この規定の対象になる本税の税額は、修正申告・増額更正により納付すべき税額のうち、当初の申告で納付されていた部分に限られます。

この規定は、平成29年1月1日以後に法定納期限が到来する国税について適用されます。

4-4.重加算税が課された場合は免除期間なし

税務調査によって仮装・隠ぺいがあったと判断されて「重加算税」が課された場合は、延滞税の計算から除外される期間はありません。

つまり、「本来の法定納期限(被相続人の死亡から10ヶ月)」から「完納」するまでの期間に対して、延滞税が課税されます。

4-5.災害などやむを得ない理由があれば延滞税は免除される

延滞税の計算期間の特例ではありませんが、「やむを得ない理由」があれば、相続税の申告・納税期限の延長が認められるため、その間、延滞税は免除されます。

4-5-1.やむを得ない理由とはどのようなケース?

災害その他やむを得ない理由による申告・納税期限等の延長は、国税通則法第11条で定められています。

国税通則法基本通達では、次のとおり「災害その他やむを得ない理由」の例が示されています。

(1) 地震、暴風、豪雨、豪雪、津波、落雷、地すべりその他の自然現象の異変による災害

(2) 火災、火薬類の爆発、ガス爆発、交通途絶その他の人為による異常な災害

(3) 申告等をする者の重傷病、申告等に用いる電子情報処理組織(情報通信技術を活用した行政の推進等に関する法律第6条第1項《電子情報処理組織による申請》に規定する電子情報処理組織をいう。)で国税庁が運用するものの期限間際の使用不能その他の自己の責めに帰さないやむを得ない事実

これらの理由により手続きができない場合には、申告・納税期限等の延長が認められます。

4-5-2.延長の期間はどれぐらい?

災害その他やむを得ない理由による申告・納税期限等の延長期間は、その理由がやんだ日から2か月以内です(国税通則法第11条)。

延長の期間は、国税庁が地域や対象者を指定して決定する場合と、納税者からの申請により決定する場合の二通りがあります。

納税者が申請する場合は、原則として災害などがやんだ日から1か月以内に申請をする必要があります。

4-5-3.申告と納付の順序に注意

災害その他やむを得ない理由で申告・納付期限が延長された場合は、申告と納付の順序に注意が必要です。

やむを得ない理由で申告・納付期限が延長された場合は、期限後申告や修正申告と同様に申告書を提出した日が納期限となります。

相続税の申告書を提出して1週間後に納付した場合は、1週間分の延滞税がかかってしまいます。

したがって、期限の延長が認められた場合は、相続税を納付してから申告書を提出するようにしましょう。申告書を提出する前に納付をしても問題はありません。

5.相続税の延滞税でよくある質問

相続税の延滞税について、よくある質問をまとめました。

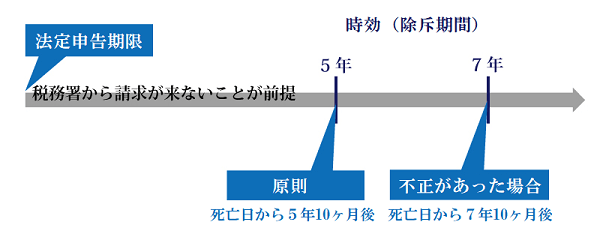

5-1.相続税の延滞税に時効はある?

相続税の時効は、原則として相続税の法定納期限(申告期限)から5年、意図的に仮装・隠ぺいをしていたなど悪質な場合は7年です。

延滞税は遅れている相続税額に対して課税されるため、相続税の時効と同じく5年または7年が時効と考えられます。

しかし、時効を迎えるのを待って相続税と延滞税を納税しないで済ませることは、ほぼ不可能と言ってよいでしょう。

税務署は被相続人の財産内容や相続人の口座情報を調査する権限を持っており、時効を待っている間に必ず税務署から指摘があります。

時効を迎えるのを待っている間に税務調査が行われ、悪質と判断されれば、延滞税に加えて重加算税が課されることになります。

詳しくは「延滞税の時効は迎えられない|税金を納めるのが困難な場合に利用できる制度」をご覧ください。

5-2.延滞税を未納のまま放置するとどうなる?

延滞税を未納のまま放置しても、延滞税に延滞税が課税されることはありません。

ただし、相続税の延滞税は延滞した日数を元に計算するため、相続税を未納のまま放置すると、延滞税額はどんどん加算されてしまいます。

それにもかかわらず、相続税も延滞税も未納のまま放置し続けると、どうなるのでしょうか?

5-2-1.督促状が送られてくる

相続税も延滞税も未納のまま放置をすると、税務署から督促状が送られてきます(国税通則法第37条)。

国税は自ら申告・納付するという「申告納付制度」であるため、督促状を発送することにより、自発的な納付を促します。

督促状が届いたにもかかわらず放置を続けると、納税コールセンターからの電話催促が入り、それでも放置をし続けると、税務署徴収職員から電話や書面による納税催促がなされます。

5-2-2.滞納処分が執行される

税務署からの督促には回答期限が決められていますが、それでも放置し続けた場合は、滞納処分へと移行します。

滞納処分とは、財産を強制的に差し押さえて売却し、そのお金を相続税や延滞税として徴収することを指します。

この滞納処分には、差し押さえ・換価・配当の3段階があります。

A.差し押さえ

差し押さえとは、滞納者に財産の処分を禁じることを指します。

差し押さえられる財産の種類は、滞納者が所有する不動産・動産・有価証券・預金・給与など、金銭へ換えられるものは全て対象となります。

なお、差し押さえる財産は徴収職員が決定しますが、「滞納者の生活の維持等」というルールがあるため、生活の維持や事業の継続に影響が少ない財産から選択されます。

B.換価

換価とは、差し押さえた滞納者の財産を、公売して換価(売却等)することを指します。

| 不動産等 | 登記簿上に「差押」と記載されて売却 |

|---|---|

| 給与 | 勤務先へ「差押通知書」を送付した上で毎月の給与などから一定額を差し引く |

| 預貯金 | 金融機関へ「差押通知書」を送付した上で取り立て |

C.配当

配当とは、換価したお金を相続税や延滞税として回収・充当することを指します。

この段階に来るまでに税務署から何度も連絡があるはずですので、必ず早い段階で対応するよう心がけましょう。

5-3.相続税を納付しない相続人がいる場合はどうなる?

相続人が複数名いるケースにおいては、一般的に連名で相続税の申告をすることとなります。

そして相続税の納税については、各相続人が取得した財産に応じて、それぞれ納付書を作成した上で納税をします。

ここで相続人のうちの1人が相続税を納税しない場合、どうなるのでしょうか?

5-3-1.他の相続人に通知が届く

相続人が複数名いるケースにおいて、相続人のうちの1人が相続税を納税しない場合、他の相続人に「完納されていない旨等のお知らせ」という通知が届きます。

もちろん、相続税の納税を延滞している本人にも、税務署から督促状が届いているはずですので、自主的な相続税と延滞税等の納税を促しましょう。

5-3-2.連帯納付義務とは

連帯納付義務とは、他の相続人や遺言で財産をもらった人が相続税を滞納した場合、相続で得た財産を限度にその人の分を代わりに納付する義務のことです。

連帯納付義務が発生するのは、相続税の申告・納税期限から5年間です。

そのため、自分の相続税を納税したとしても、5年の間に「連帯納付義務の通知」が届いた場合は、他の相続人の相続税を納税する義務が生じます(5年以内に通知が届かない場合は免除)。

他の人がきちんと納税しているかどうかを、確認することも重要と言えるでしょう。

相続税の連帯納付義務について、詳しくは「相続税の連帯納付義務とは。概要や注意点、事前の対策を解説」をご覧ください。

6.加算税は相続税申告の不備に対するペナルティ

相続税の加算税は、税金の申告が遅れたり申告金額が少なかったりと、相続税申告に不備があったことに対するペナルティです。

相続税の申告に係る不備の内容に応じて、以下のいずれかの加算税が課税されます。

| 無申告加算税 | 期限内に申告をしなかった場合 |

|---|---|

| 過少申告加算税 | 本来より少ない額で申告した場合 |

| 重加算税 | 意図的な脱税など特に悪質な場合 |

加算税は納めるべき税額に対して所定の税率で課税されますが、税率は申告のタイミングや納めるべき税額によって変動します。

6-1.期限内に申告しなかった場合は「無申告加算税」

無申告加算税は、申告期限までに申告しなかったことに対するペナルティです。

期限を過ぎてから自主的に申告したときや、税務調査やその事前通知を受けてから申告したときに課税されます。

6-1-1.無申告加算税の税率(~令和5年12月31日)

無申告加算税の税率は、以下の表の通りです(申告期限が平成29年1月1日~令和5年12月31日の場合)。

| 相続税額のうち | 税務調査の事前通知を受ける前に自主的に申告した場合 | 税務調査の事前通知を受けてから税務調査を受けるまでに申告した場合 | 税務調査を受けてから申告した場合(※) |

|---|---|---|---|

| 50万円以下の部分 | 5% | 10% | 15% |

| 50万円を超える部分 | 15% | 20% |

(※)過去5年以内に相続税で無申告加算税または重加算税を課されたことがある場合は税率が10%加算され、50万円以下の部分は25%、50万円を超える部分は30%となります。

税務調査の事前通知を受ける前に自主的に申告した場合は税率が低く、税務調査を受けてから申告した場合は税率が高くなります。

さらに、過去5年以内に無申告があった場合には税率が加算されます。

なお、申告期限から1か月以内に自主的に申告した場合は、法定納期限までに納税されていることや過去に無申告がなかったことなどを条件に無申告加算税は免除されます。

6-1-2.無申告加算税の税率(令和6年1月1日~)

高額または連続の無申告が多くなっていることから、令和5年度税制改正では無申告加算税の税率が引き上げられることになりました。

納付すべき税額のうち300万円を超える部分については税率が10%加算されることになります。

ただし、納付すべき税額が300万円を超えることに納税者の責めに帰すべき事由がない場合は、税率は加算されません。たとえば相続税では、他の相続人の財産が事後的に発覚した場合などが考えられます。

また、3年連続して同じ税目で無申告加算税(または無申告の重加算税)が課される場合に、3年目の無申告加算税の税率が10%加算されます(事前通知前の自主的な申告を除く)。これは、3年以上にわたる無申告が一度に発覚した場合などが考えられます。

改正後の無申告加算税の税率は、以下の表の通りです(申告期限が令和6年1月1日以降の場合)。

| 相続税額のうち | 税務調査の事前通知を受ける前に自主的に申告した場合 | 税務調査の事前通知を受けてから税務調査を受けるまでに申告した場合(※1) | 税務調査を受けてから申告した場合(※1、※2) |

|---|---|---|---|

| 50万円以下の部分 | 5% | 10% | 15% |

| 50万円を超え300万円以下の部分 | 15% | 20% | |

| 300万円を超える部分(※3) | 25% | 30% |

(※1)前年度及び前々年度の国税に無申告加算税・重加算税が課され、さらに同じ税目で無申告があった場合は、当年度分の税率が10%加算されます。

(※2)過去5年以内に相続税で無申告加算税または重加算税を課されたことがある場合は、税率が10%加算されます(※1とのいずれかが適用)。

(※3)納付すべき税額が300万円を超えることに納税者の責めに帰すべき事由がない場合は、「50万円を超え300万円以下の部分」の税率が適用されます。

6-2.本来の税額より少なく申告した場合は「過少申告加算税」

過少申告加算税は、期限までに相続税申告をしたものの、当初の申告が本来の税額より少なかったことに対するペナルティです。

修正申告で税金を追加で納めるときや、税務署による更正を受けて税金を納めるときに課税されます。

6-2-1.過少申告加算税の税率

過少申告加算税の税率は、以下の表の通りです(申告期限が平成29年1月1日以降の場合)。

| 追加で納める税額のうち | 税務調査の事前通知を受ける前に自主的に修正申告した場合 | 税務調査の事前通知を受けてから税務調査を受けるまでに修正申告した場合 | 税務調査を受けてから修正申告した場合または更正を受けた場合 |

|---|---|---|---|

| 当初の納税額と50万円のいずれか多い方以下の部分 | なし | 5% | 10% |

| 当初の納税額と50万円のいずれか多い方を超える部分 | 10% | 15% |

税務調査の事前通知を受ける前に自主的に修正申告した場合は、過少申告加算税は免除されます(延滞税は課税されます)。

6-3.意図的な脱税など悪質なケースは重加算税

重加算税は、課税を免れるために財産を隠した場合や証拠書類を偽装した場合など特に悪質な場合に、過少申告加算税や無申告加算税の代わりに課税されます。

6-3-1.重加算税の税率

重加算税の税率は、以下の表の通りです(申告期限が平成29年1月1日以降の場合)。

| 申告書提出の有無 | 税率 |

|---|---|

| 申告書を提出していた場合(過少申告) | 35% |

| 申告書を提出していなかった場合(無申告) | 40% |

過去5年以内に相続税で無申告加算税または重加算税を課されたことがある場合は、重加算税の税率が10%加算されます。

また、前年度及び前々年度の国税に無申告加算税・重加算税が課され、さらに同じ税目で無申告があった場合は、当年度分の税率が10%加算されます(申告期限が令和6年1月1日以降の場合)。

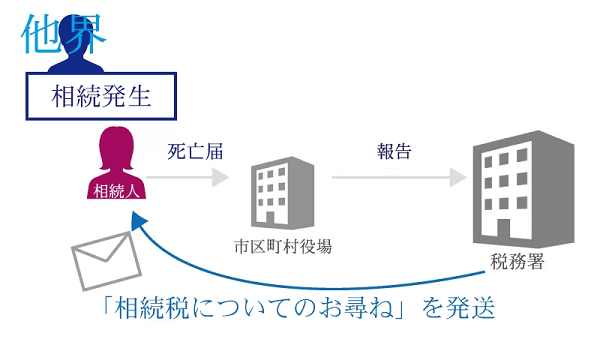

7.「相続税についてのお尋ね」が届いたら要注意!

家族が亡くなってしばらくたった頃に、税務署から「相続税についてのお尋ね」という文書が届く場合があります。

この文書は、一定以上の相続財産があり、相続税の申告が必要である可能性が高い人に対して送られます。

「相続税についてのお尋ね」が届いたら、遺産の内容を確認して、必要であれば相続税申告や期限後申告をしましょう。

具体的な対処法について、詳しくは「税務署から相続税についてのお尋ねが届いた時の対応方法とポイント」をご覧ください。

8.延滞税・加算税を課税されない(軽減する)ための対策

相続税の延滞税や加算税といったペナルティを、課税されないための対策をご紹介します。

万一課税されることになった場合でも、速やかに対応すれば納付額を軽減することができます。

8-1.できるだけ早く納税する

延滞税を課されないようにするには、相続税の税額が計算できれば申告書の提出前であっても納税することをおすすめします。

相続税の納税の期限は申告期限と同じ日ですが、申告と納税の順番は決められていません。

先に納税しておけば、申告を済ませたのに納税を忘れて延滞税が発生するのを回避できます。

なお、相続税には連帯納付義務があるため、他の人がきちんと納税しているかどうか確認することも重要です。

8-2.生前から相続税の納税資金を確保しておく

相続税をできるだけ早く納税するためには、生前から相続税の納税資金を確保しておくことも重要です。

生前の相続税対策では、税額を軽減することに注力するあまり、納税資金の準備は忘れられがちです。

生前から財産を現金に換えておくほか、生前贈与や生命保険の活用といった対策が考えられます。

詳しくは「相続税の支払いに慌てないために、納税資金の準備方法」で解説しているので、あわせてご覧ください。

8-3.特例の適用は納付がなくても申告する

「配偶者の税額軽減」や「小規模宅地等の特例」を適用して相続税が0円になる場合は、納付はなくても申告が必要です。

相続税の申告書が提出されていなければ、これらの特例を適用したことにはなりません。

のちに税務調査で申告漏れが発覚すれば、追徴される相続税は特例を適用しないで計算され、さらに、その税額をもとに延滞税・無申告加算税が計算されます。

特例を適用して相続税が0円になると安心していても、申告に不備があれば多額の税金を払うことになります。申告が必要か不要かどうかは、十分に確認しましょう。

詳しくは「相続税申告が不要なケースとは?基礎控除額の計算方法・非課税の特例・注意点」で解説しているので、あわせてご覧ください。

8-4.無申告・税額の誤りに気づいたらすぐ自主的に申告する(時効まで乗り切ることは不可能)

相続税の時効は申告期限の翌日から5年が原則ですが、意図的に申告しなかったなど特に悪質な場合は7年に延長されます。

時効を迎えると税務署は税務調査ができなくなりますが、相続税を申告しないで時効まで乗り切ることは不可能です。

税務署には強力な調査権限があり、時効を迎えるまでには必ず税務調査が行われます。

相続税の無申告に気付いたときは期限後申告をして納税し、税額の誤りに気付いたときは修正申告をして不足分を納税しましょう。

税務申告を受けてからでは加算税が高くなるため、自主的に申告することをおすすめします。

8-5.相続税専門の税理士に依頼する

相続税の申告を相続税専門の税理士に依頼すると、延滞税や加算税を課されるリスクは極めて少なくなります。

ここで注意しなければならないのは、相続税の申告実績が豊富な税理士に依頼するということです。

税理士の多くは主に所得税や法人税の申告を扱っており、相続税には詳しくない場合があります。

相続税申告の経験が浅い税理士に依頼すると、財産評価や税額計算を誤り、延滞税や加算税を課されるリスクが高くなります。

9.現金で納付できない場合の対処法

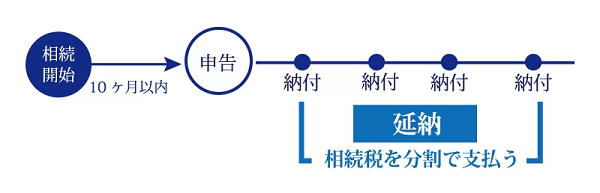

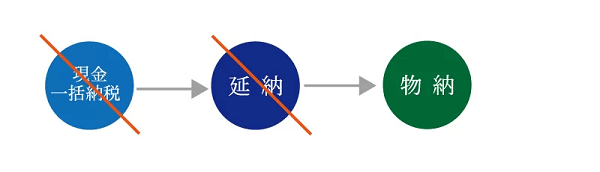

相続税は納期限までに現金一括で納付することが原則ですが、現金で納付できない場合は延納や物納で納めることができます。

実際には財産を換金したり融資を受けたりといった対処法もありますが、ここでは、相続税の延納と物納について簡単にご紹介します。

「相続税の延納・物納とは?国が定めた相続税支払いの猶予策」や「【相続税】延納・物納はどうしたら使える?国税庁の審査方法とは。」でも解説しているので、あわせてご覧ください。

9-1.延納制度とは

延納とは、一定の条件のもと相続税を分割して納付できる制度です。

相続税が多額になっても一括納付しなくてよく、納付を先延ばしできますが、利息に相当する利子税がかかります。

相続税の延納ができる条件は、次のとおりです。

- 相続税の税額が10万円を超えること

- 金銭で納付することが困難な金額の範囲内であること

- 延納税額・利子税額に相当する担保を提供すること

(延納税額が100万円以下でかつ延納期間が3年以下の場合は不要) - 申告期限までに延納申請書と担保提供関係書類を税務署に提出すること

申告期限から10年以内であれば、延納から物納に切り替えることもできます(特定物納)。

相続税の延納について、詳しくは「相続税は延納できる?全額払えないときの「延納」7つのポイント」や「相続税の延納とは?4つの要件や手続き方法をわかりやすく解説」をご覧ください。

9-2.物納制度とは

物納は、現金一括で納税ができず、延納をしても現金で納税できない場合に認められる納税方法です。

「現物」で納税する物納は、相続税にだけ認められており、様々な要件が設けられています。

- 延納によっても金銭で納付することが困難であり、その納付困難な金額の範囲内であること

- 物納する財産は、相続税の対象になった財産で一定の要件を満たすものであること

- 申告期限までに物納申請書と物納手続関係書類を税務署に提出すること

物納する財産は、相続税の課税対象となった相続財産のうち日本国内にあるものに限られ、財産の種類ごとに優先順位があります。

不動産、船舶、国債、地方債、上場株式等が第1順位であり、非上場株式等は第2順位、動産は第3順位となります。

担保として差し出されているものや権利に争いがあるもの、遺産分割ができていない財産などは、物納することができません。

なお、物納する財産の価格は相続税評価額で評価されるため、財産を換金して納税するほうが有利になる場合もあります。

物納について、詳しくは「相続税の支払い方には、物納がある!?物納を理解するための7つのポイント」をご覧ください。

10.まとめ

相続税の延滞税と加算税について解説しました。

延滞税は納税が遅れたことに対するペナルティで、加算税は申告に不備があったことに対するペナルティです。

相続税の申告誤り・無申告・滞納に気づいた場合は、速やかに申告・納税の手続きをしましょう。

自ら申告・納付をすることで、延滞税や加算税を低く抑えることができます。

ご自身で手続きをすることが難しいときは、相続税を専門にしている税理士にご相談ください。

税理士法人チェスターは、相続税申告を専門に行う税理士法人です。年間の相続税申告件数は3,000件を超え、業界トップクラスの実績があります。

すでに相続が発生している方は初回無料でご相談いただけますので、お気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編