チェスター相続税実務研究所

生前贈与の取扱い ~財産の取得日の考え方~

2023/02/15

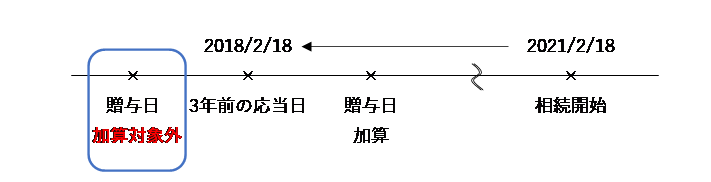

現行の相続税法第19条において、相続又は遺贈により財産を取得した者が、相続開始前3年以内に暦年課税制度による贈与で財産を取得していた場合には、その贈与財産については相続税の課税価格に算入し、相続税の対象とすることとしています。

ここで言う相続開始前3年以内とは、相続開始日から起算して3年前の応当日とされています。

そのため相続税を計算する上で、贈与により財産を取得したタイミングが重要なポイントとなります。

1.財産の取得時期とは?

相続財産に加算される贈与財産については、上記の通り「贈与により財産を取得した時期」により、計上有無の判断が分かれることとなります。

では、贈与による財産の取得時期はどのように考えれば良いでしょうか。

この点については、相続税法基本通達1の3・1の4共-8に以下の通り規定されています。

(財産取得の時期の原則)

相続若しくは遺贈又は贈与による財産取得の時期は、次に掲げる場合の区分に応じ、それぞれ次によるものとする。

(1) (略)

(2) 贈与の場合 書面によるものについてはその契約の効力の発生した時、書面によらないものについてはその履行の時

この通達から、贈与契約書を作成した上での贈与か否かにより取得時期が異なるということがわかります。

それでは、「効力発生時」と「履行時」とはどの時点を指しているのか確認したいと思います。

2.民法上の贈与の成立要件

贈与者が無償で受贈者へ財産を与える意思を表示し、受贈者が受諾することで、贈与はその効力を生ずるものとされています(諾成契約、民法549条)。

つまり贈与の成立には、贈与契約書の有無は要件とされていないということになりますので、口頭による契約であっても贈与は成立するということがわかります。

次に民法550条では、書面によらない贈与の解除について規定されています。

この規定によると贈与契約書のない贈与(口頭による贈与)は履行の終わった贈与を除き、当事者間が解除することができるとされています。

そうするとお互いの意思表示により贈与の効力は発生するものの、贈与契約書がない場合、財産の引き渡しがないうちは財産を取得できるかがわからないことや効力発生日の贈与契約日が客観的に把握しにくいため、税法上は上記1で示した取り扱いをしていると考えられます。

3.事例検討

ここまでの内容を理解した上で、以下の事例について検討してみたいと思います。

(前提)

相続発生日:2021年1月5日

被相続人:父

相続人:母、長男、長女

※ 遺産分割協議により全員財産を取得することとしている。

過去の生前贈与:毎年一定額の贈与を行っている(贈与は適法に成立しているものとします。)

【生前贈与加算の判断が必要な贈与】

- 2018年1月1日

長男は当日に父との間で贈与契約書を作成した。

その後同年1月7日に父から長男へ振り込みにより同契約に基づく金銭の贈与を受けた。 - 2018年1月7日

長女は2018年1月1日に実家を訪れることができなかったため、贈与契約は締結しないまま、電話により贈与することを伝えた上で(同日電話している。)、同年1月7日に長男と同様に振り込みの形で金銭の贈与を受けた。

【検討】

- まず加算対象となる期間は相続開始日の3年前の応当日となりますので、2018年1月5日以降の贈与が対象となります。

- 長男は贈与契約書の作成により贈与を受けることについて受諾し、長女は電話により口頭で贈与を受けることを受諾しているため、贈与契約は成立しています。

- 《1の贈与について》

贈与契約日は2018年1月1日ですが、贈与の履行日は1月7日となっており、加算対象期間に金銭の移動がされていることになります。ですが、上記で示した相続税法基本通達において、書面による場合にはその効力発生日、すなわち贈与契約書の調印日となりますので、1月1日が財産の取得日となるため、相続税の計算上生前贈与加算をする必要はないことになります。《2の贈与について》

2018年1月1日に口頭による契約はしていますが、書面によらない贈与のため、その履行日が財産の取得日となります。

そうすると父から長女へ金銭が振り込まれた1月7日が財産の取得日となりますので、加算対象期間の贈与となり、相続税の計算上、生前贈与加算を行うこととなります。

贈与契約書の作成日と実際の振込日が異なることは良くあります。

今回の事例のように生前贈与加算の判断が分かれるタイミングでこのような贈与が行われている場合、取り扱いに迷うケースもあるかと思います。今回ご紹介した通達等の考え方に加え、贈与が適法に成立しているかどうかといった観点も重要な論点となりますので、事実関係に留意しながら総合的に判断していくことが大切です。

4.終わりに

令和2年12月10日に自由民主党及び公明党より発表された令和3年度税制改正大綱において、「相続税と贈与税をより一体的に捉えて課税する観点から、現行の相続時精算課税制度と暦年課税制度のあり方を見直すなど、(中略)本格的な検討を進める。」と明示されました。

その後令和5年度税制改正大綱において、暦年課税制度は存続したうえで生前贈与加算の対象を相続開始前「3年以内」から「7年以内」に延長することになりました。令和6年以降の贈与が対象となりますが、ただちに7年以内まで延長されるのではなく経過措置があります。令和9年から令和12年の間に相続が開始する場合においては、「令和6年1月1日以降の贈与」が生前贈与加算の対象になります。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。