- TOP

- 税理士法人チェスターの6つの強み

税理士法人チェスターの

6つの強み

税理士法人チェスターはグループ総勢400人以上の相続専門スタッフによって、徹底した節税と税務調査対策によってお客様へご満足頂けるサービスをご提供しております。

相続税申告実績 業界トップクラス

事務所全体取扱い年間相続申告実績

3,076件/令和7年度

在籍税理士一人当たり年間申告実績 約37件

相続税申告件数は累計19,000件超!

税理士業界トップクラスの豊富な実績

税理士法人チェスターでは、現在、年間3,000件を超える相続税申告の取り扱い実績があります。年間3,000件を超える相続税申告を行っている事務所は非常に珍しく、日本全体でも指を数えるほどの事務所しかありません。

税理士法人チェスターでは開業以来、累計19,000件を超える相続税申告のご相談を頂いており、高い専門性とノウハウでお客様の相続税申告のお手伝いをすることが可能です。

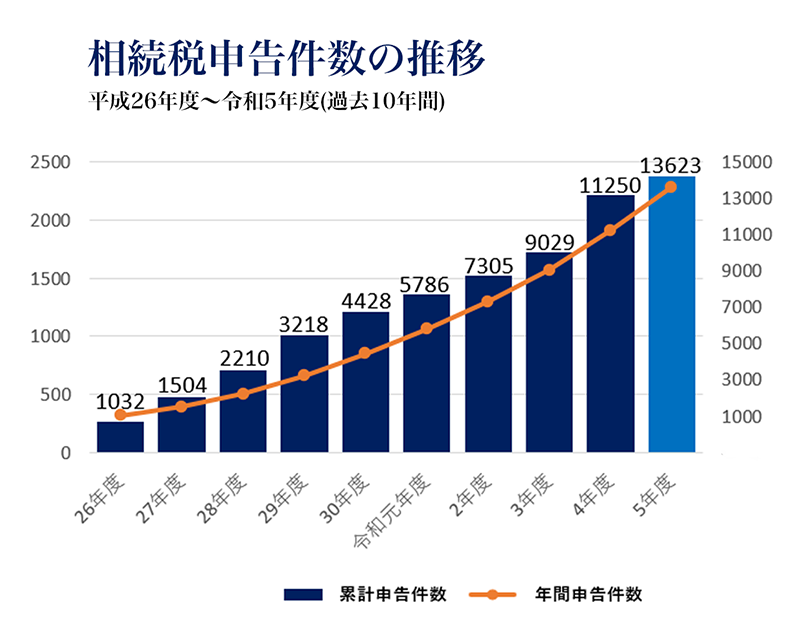

相続税申告件数の推移

平成28年度~令和7年度(過去10年間)

上記のグラフ推移にもありますように、毎年ご依頼頂く相続税申告の件数が増加していることが、お客様からの何よりの「信頼の証」だと考えております。各種メディア掲載や口コミ、ご紹介、HP、書籍等、様々な方面から ご相談を頂いております。

チェスターの相続税申告は年間3,000件以上、

業界平均は年間わずか6件程度。

国税庁と税理士会の統計情報をもとにした算式が次のものとなります。

年間相続税申告件数

申告件数 約19万件※1

事務所数 約2.9万軒※2

年間相続税申告件数 約6件

※1 令和5年事務年度の日本全国の相続税申告件数。国税庁発表資料より。

※2 令和3年度経済センサス基礎調査データより

この計算では、一般的な税理士事務所では1年に6件程度の申告実績しかないことが分かります。

相続税専門の税理士法人チェスターでは1年に3,000件以上の豊富な取り扱い実績があります。

5億円以上の大型案件についても豊富な実績

不動産が多い地主様の案件や企業オーナー様の相続では遺産総額が大きくなり、相続税の納税が多額になることもあります。

そこで、豊富な土地評価や自社株式評価の経験を活かして、できる限り相続税の節税を行いながら申告サポートを行っております。

また、遺産総額が大きくなりますと税務調査対策が重要となりますので、将来の税務調査や追徴課税を回避するための対策を十分に行った上で申告書提出を行うような体制を構築しています。

2025年 遺産総額5億円以上の

申告相談実績

【超富裕層】のための相続対策も万全。詳細なサービスはこちら ››

専門外の内科医に外科の手術をお願いできますか?

お医者さんにも外科・内科・皮膚科といった専門分野があるように、税理士にも法人税、国際税務、相続税といった専門分野が分かれています。内科医に外科手術をお願いしないのと同じように、相続税については相続税専門の事務所に相談することが大切です。

チェスターは相続税の専門家集団です

チェスターが『相続税専門』である5つの理由

1.相続税申告の年間実績3,000件超。業界トップクラス

2.特例の適用をフル活用。大幅節税を実現。

3.どの税理士が担当しても不動産の適正な評価ができる

4.相続税に関する難解な事例を多数蓄積。HP上にも公開

5.税務調査に入られる確率1%を実現

相続税申告に自信があります!

専門家のご紹介はこちら ››

税務調査率1%

書面添付制度導入で

税務調査対策も万全

税理士法人チェスターでは、相続税申告に書面添付制度を導入し、高品質で適正な申告を行うことで、安心の税務調査対策を行っております。

その結果、税務調査率1%という業界の中でも低い数値を実現し、お客様からも安心要素の1つとして選ばれています。

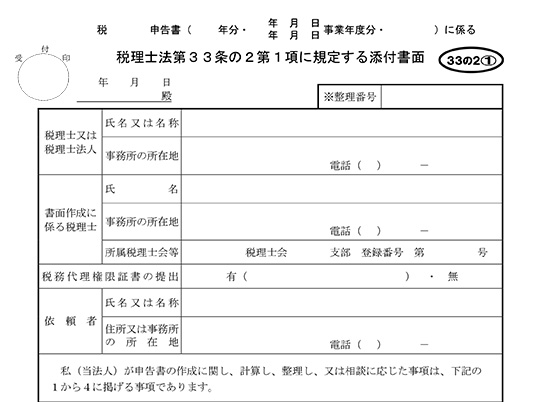

書面添付制度とは、税理士法第33条の2に規定されている制度であり、この制度を利用する税理士は、申告書に”その内容が正しいということを税務署へ説明する書類”を添付し申告を行うことになります。

なぜこの書面添付制度が税務調査対策に繋がるかといいますと、通常税務調査は、申告内容の不明点や疑問点、申告漏れ財産が存在する可能性等を総合的に勘案して、調査を行うかどうかを決めます。

そこでこの書面添付制度を導入し、申告時に事前に税務調査でチェックされそうな事項について税理士が税務署に対して説明を行います。

これにより、この申告書はきちんとした税理士が適正に作成したものであり、不明点等も解決されているので、税務調査は行わないでおこうとなる可能性が高まります。

しかし、この書面添付制度は、その資料の作成に事務的な負担がかかったり、また、適正でない申告書を提出した場合にはその税理士まで責任が問われてしまうおそれもあります。そのため、この制度を相続税申告で導入し申告を行なっている税理士事務所はごく少数で、僅か21.5%(令和元年事務年度国税庁実績評価書より)となっています。

書面添付制度によって税務調査のペナルティを回避できます

書面添付制度を適用せずに、相続税申告を行い、その結果、税務調査により指摘を受けた場合には、過少申告加算税等のペナルティが課せられます。

しかし書面添付制度を利用した場合、事前に税務署から意見聴取の機会が税理士に与えられるため、まず税理士が税務署からの申告内容についての質疑に対応します。その結果、誤り等が発見され修正申告を行った場合であっても、ペナルティが課されないことになっています(平成24年12月19日 国税庁事務運用指針より)。

これは非常に大きな書面添付制度のメリットであり、書面添付制度の適用により税務調査の回避、ペナルティの加算税の回避といったお客様の負担を軽減することが可能となります。

書面添付制度のメリット

税務署からの信頼が高まり、税務調査が入る確率が減ります。

※令和5年度における税務調査件数は全国で8,556件。一方、令和4年度における相続税申告件数は全国で189,138件。

よって一般的には8,556件÷189,138件=約5%の確率で行われている。

(通常は突然、税務調査の連絡があり、調査が始まります。)

税務調査についてはこちらをご覧下さい。

税理士報酬の透明性

料金の公開、お見積りは事前提出

選ばれる理由の1つ。

明朗会計かつ書面添付制度※を基本報酬内で対応

お客様の要望に応じた分かりやすく、

適切な税理士報酬のご提供

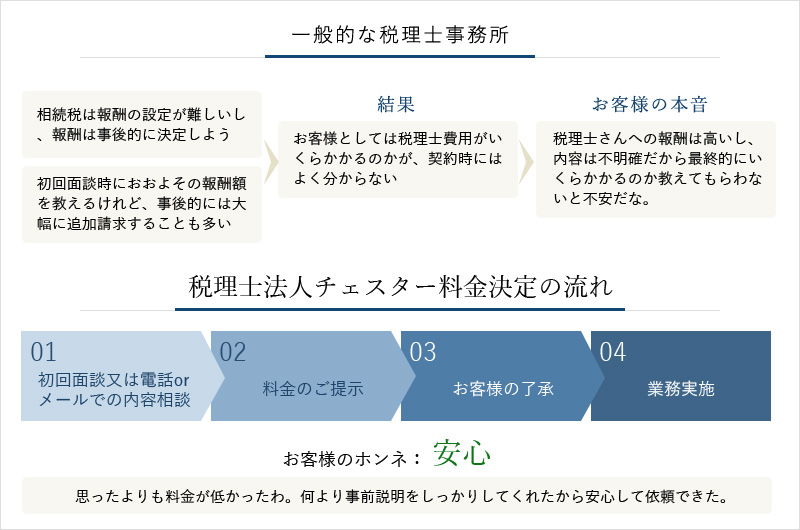

今でこそ各事務所のHPには当たり前のように料金が掲載されていますが、少し前までは不透明で、お客様の不安要素でもありました。

チェスターの創業者でもある現代表はそんな業界に対して一石を投じるべく、いち早く料金の公開へ踏み切りました。

※書面添付制度に関する詳細な説明は本ページ内の「強み4」、こちらをご参照ください。

また、書面添付制度※を基本報酬内に含めており、税務調査対策をオプションにはせず、当たり前にやるべき業務としてご提供しています。

お客様を不安にさせない料金の透明性

チェスターでは相続税申告報酬(税理士報酬)を25万円(税込27.5万円)~と、遺産額別に料金を明確に提示しています。

初回面談後に報酬額を提示し、なぜこの金額になるのかを丁寧にご説明致します。一般に不明瞭と言われている税理士報酬の内容をお客様にご説明することで、安心してご依頼して頂ける体制を構築しております。

相続税申告に係る税理士報酬は多額になることもあり、契約後の報酬提示でお客様が不安になることもありますが、ご安心ください。

料金が決定する前に業務開始することはございません。税理士報酬についてお客様に事前に内容を丁寧にご説明し、了承を得た上で業務を実施致しますので、料金がいくらになるのだろうと心配せずに安心してお任せください。

相続税専門の税理士80名超

書籍出版やマスメディアからの取材も多数

税理士80名超。専門家総勢212名の相続専門プロ集団

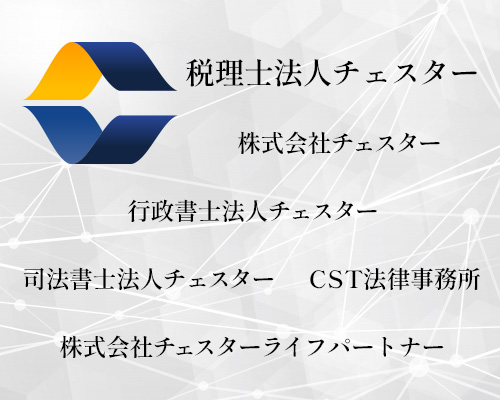

税理士法人チェスターは相続専門の税理士88名・公認会計士7名・相続診断士17名が在籍しています。さらに相続に紐づくご相談や対応をよりスムーズに行うべく、チェスターのグループ会社に弁護士6名・司法書士8名・行政書士35名・宅地建物取引士51名が在籍、お客様をグループ全体で全力サポート致します。(※令和8年3月現在)

相続業界でどこよりも税理士が多いことも強み

「相続税」というのは法人税などと比較すると多くの専門知識や経験、税理士事務所としての知見やノウハウが溜められていることも重要になってきます。税理士法人チェスターは税理士の数が80名超と相続業界ではトップクラスであり、多くのお客様からの申告をお受け出来る裏付けにもなっております。また、難解な案件、遺産額が巨額の場合でも強力な体制がしっかり作られているので、高品質な申告業務をご提供することが可能となっております。

| チェスター | 大手A社 | 大手B社 |

|---|---|---|

| 従業員総数 318名のうち 税理士88名 |

従業員総数 140名のうち 税理士30名 |

従業員総数 1000名のうち 税理士10名 |

◆初回面談から申告完了まで担当スタッフが対応します

チェスターでは初回面談を担当したスタッフが申告業務、完了まで責任を持って対応致します。

そのため、お客様からのお問い合わせに対してもスムーズに対応を行うことができるので、安心しておまかせ頂ければと思います。

相続税のプロとして、相続税の専門書籍を多数出版

税理士法人チェスターは、今まで相続税のプロとして相続税の専門書籍を多数出版しております。

一般の方を対象にしたものから、専門家である税理士向けの難解な書籍まで累計20冊以上執筆しております。

また、上場会社向けのパンフレット等の監修等も多く手掛けており、税理士法人チェスターが相続税のプロとして認められている証でもあります。

相続税のプロとして、各種マスメディアから認められています。

税理士法人チェスターは開業以来、日本でも数少ない相続税申告専門の事務所として多数のメディアから取材や記事掲載の依頼を頂いております。主な掲載内容としましてはやはり相続税関係が多く、他には不動産や資産家の税金関係のものが多くなっています。このように多くのメディアからの取材や雑誌掲載の実績も、弊社が相続税の専門家として認められている信頼の証だと考えています。

税理士業界に向けて相続の専門知識を発信

相続税という分野は他の税理士業務の中でも特殊で専門知識や経験が無ければ対応することが難しい業務です。

税理士法人チェスターでは相続に特化し続けていることから、これまで携わった全てのお客様の案件をデータベース化することで相続税申告の精度を高め続けています。

そして、現在に至るまでの膨大なノウハウを社内に留めるだけはなく、同じ税理士の先生方へのセミナーや研修を通して情報を共有、発信をし続けてきました。そうすることで、同業界の税理士へ業務や勉強として役立ててもらい、同時に信頼をされ、中長期的なお付き合いへと繋がり相続業務の相談をされるまでになりました。

相続に関する難解な情報やノウハウを提供できるということは相続にそれだけ精通しているという証です。これは相続専門として築き上げてきた誇りの1つです。

◆同業の税理士の先生からも認められる実力

お客様目線で親切にかつ丁寧に申告処理していただけてるので、とても信頼してお任せできます。

後藤会計事務所

税理士:後藤 英房 先生

相続に関する情報を惜しみなく提供してくださっているので、税理士法人チェスター様は私にとってなくてはならない存在です。

佐藤史郎税理士事務所

税理士:佐藤 史郎 先生

選ばれる高品質な申告業務

徹底した節税ノウハウ

きめ細やかな資料のファイリング

安心と信頼に繋がるお客様への7つの約束

きめ細やかな資料のファイリング

安心と信頼に繋がるお客様への7つの約束

常に「高品質」なサービスを提供し続けられる理由は、

徹底した節税ノウハウ・きめ細やかなファイリング

税理士法人チェスターは相続に関する業務のみに特化した専門事務所です。

相続税申告業務の品質の高さには自信があります。開業から現在に至るまで「相続税」業務のみにこだわり続け、お客様へサービス提供をしてきました。

申告件数が増え続けることで、ノウハウや経験が社内の知見として積み重なっていくため、それらを人材育成へ活かすことで「より質の高いものを、より効率的に」提供する体制が整えられています。

この仕組みをしっかりと構築することで、チェスターのスタッフであれば誰でも高品質なサービスを提供することが可能となりました。

税務署へ提出する申告書の作成においては、よくイメージされるのがA4サイズ15枚ほどの書類を作成して提出するのではと思われます。

しかし、実際には税務調査に入られないための根拠となる資料を詳細に作成していくので、最終的に税務署へ提出する書類は百科事典のような厚さになることが多くあります。

ここまで徹底的に作り込むことは、税務調査にも入られにくい=税務調査率が低くなっている理由の1つとなります。

国税OBが部長を務める

内部審査部による万全のチェック体制

税理士法人チェスターでは、複数税理士のチェック体制に加え、国税の審査経験豊富な国税OB(元税務署長、元国税不服審判所部長審判官)の審査部長率いる審査部が、相続税申告書の審査を行うことで、その品質を一層担保しています。

複雑な税務事案や税務署との見解の相違が生じる可能性がある事項について所内で対処・検討した上で対応しているため税務調査対策にもなります。相続税申告においては時に判断に迷うグレーな税務論点が出現することもあります。そういった際も、国税不服審判所や国税庁・国税局・税務署で課税側の経験があるメンバーが在籍する審査部があることで、相続税専門ではない総合型の税理士事務所や個人事務所では通常、保守的にならざるを得ないような税務処理を、税理士法人チェスターでは適正に、また、お客様がより満足していただけるよう徹底的に検討する体制を構築しています。

審査部部長

税理士

河合 厚 Atsushi Kawai

国税OB税理士。

国税在籍時には、2か所の税務署長、国税不服審判所で部長審判官、税務大学校で主任教授、国税局訟務室で主任訟務官、さらには国税庁で審理担当課長補佐を経験。

2020年7月に税理士法人チェスター審査部部長に就任。

グループの顧問弁護士による

法務面での支援体制

税理士法人チェスター内の審査部及び外部顧問の国税OBによる審査体制に加え、チェスターグループ内のCST法律事務所の顧問弁護士による法務面での相談体制も整っています。相続税申告、相続対策、事業承継対策といった相続関連の業務は税金だけではなく、法律面での知見が非常に重要となってきます。

チェスター顧問の山田弁護士は、法律面の知見に加え、国税不服審判所での約4年に渡る貴重な経験を有しています。チェスターグループでは税務面だけではなく、法律面でのサポートにも力を入れてお客様の相続全般のご相談に対応させて頂いております。

外部顧問

CST法律事務所 弁護士

山田 庸一 (東京弁護士会所属)

1992年3月 私立灘高校卒業

1996年11月 司法試験合格(旧試験)

1997年3月 東京大学法学部卒業

1999年4月 東京弁護士会登録、都内法律事務所就職

2014年7月 国税不服審判所国税審判官(任期付公務員)

2018年8月 CST法律事務所

■主な取扱い分野

一般民事(契約、不動産、不法行為、相続等)、税務訴訟、会社法務

さらにもっと詳しくチェスターの高い実務スキルの理由を知りたい方は…

税理士報酬の「安い」だけを求めるとリスクもあります。

「安かろう悪かろう」という言葉がありますが、お客様一人ひとりへの徹底した節税と税務論点の突き詰め、それに税務署対策をすべて意識した申告業務を「格安!」「業界最安値!」で、本当に行えるのか、その裏側についてちょっと考え直してみても良いかもしれません。

税理士法人チェスターではプロとして、お客様に安心頂けるサービスを提供する立場として、申告業務を行うにあたり、すべてのスタッフがお客様へ以下7つのお約束を致します。

- 【約束1】最大限の節税を考慮、各種財産評価の論点検討

- 【約束2】税務調査で指摘を受けないためのあらゆる対策

- 【約束3】税理士2 名がダブルチェック

- 【約束4】徹底した期限管理

- 【約束5】最新鋭の調査機器・ソフトウェアによる土地評価

- 【約束6】常時最新の相続税に関する専門書籍からのスキル担保

- 【約束7】400名以上の相続税専門の精鋭チームによる対応

相続税申告アフターフォローサービスも充実

- 1万が一、税務調査になった場合(チェスターの場合:1%)でも責任を持って対応

- 2次の相続(2次相続)に向けた対策も専門部署(財産コンサル部)でしっかり対応

- 3相続された不動産の活用や売却などに関する相談もグループの相続専門不動産会社で対応

- 4相続財産である不動産や預金の名義変更もグループの司法書士法人で対応

- 5争族問題にもグループの法律事務所で対応可能

業務終了後も10年間品質を保証

相続税申告書は税務署に提出して終了ではなく、提出から5年の間であれば税務署から誤りを指摘されたり、税務調査が入る可能性があります。

税理士法人チェスターでは、仮に相続税申告後に税務署との見解の相違等により修正申告が必要になった場合や、追加で財産が発見された場合等も責任をもってしっかりと対応させて頂きます。

また相続税の申告期限から5年を経過した後も、お客様の申告データや情報を厳格なセキュリティ環境のもとで保存管理させて頂き、万が一お客様が申告書原本を紛失したり、内容面について問合せやご相談がある場合等には迅速に対応できる体制を構築しています。

こういった相続税申告の品質保証を10年にわたってお約束できるのも、作成する相続税申告書の品質面と業務体制に自信があるからです。

≪情報管理の徹底(マイナンバー対応)≫

税務署に提出する相続税申告書には、平成28年に相続が開始した分から、相続人のマイナンバーを記載することが必要になりました。

税理士法人チェスターではお客様のマイナンバーについて、所内で厳重に取り扱う方針を定めています。

またその他、お客様の個人情報や財産情報についても個人情報保護法及び税理士法38条、54条の守秘義務にもとづき第三者に漏らすことはございませんので、安心してご相談ください。

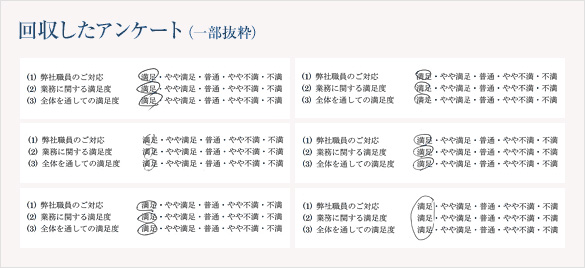

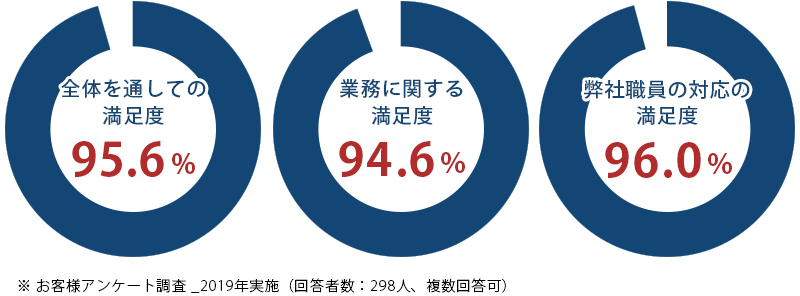

お客様満足度96.6%

お客様満足度No.1を目指します

税理士法人チェスターは、開業以来、敷居が高いイメージのあった税理士事務所のイメージを一新し、常にお客様目線、お客様の満足度を最優先に、相続税申告業務のお手伝いを行ってきました。お客様から業務終了後に、感謝のお言葉を頂けることが、何よりの私たちの喜びであり、やりがいになっています。また次のお客様にも、満足して頂けるよう、質の高いサービスを提供していこうと、事務所全体で様々な取り組み、改善活動を行っております。時には厳しいお声を頂くこともありますが、多くのお客様からの満足度の評価は、私たちの自信になっています。「全てのお客様にとって、最良の相続税申告のために」という理念を今後も成長させていくためにも、お客様の声に耳を傾け、相続税申告サービスを提供し続けてまいります。

実際にご依頼を頂いた

お客様のインタビューをご紹介します

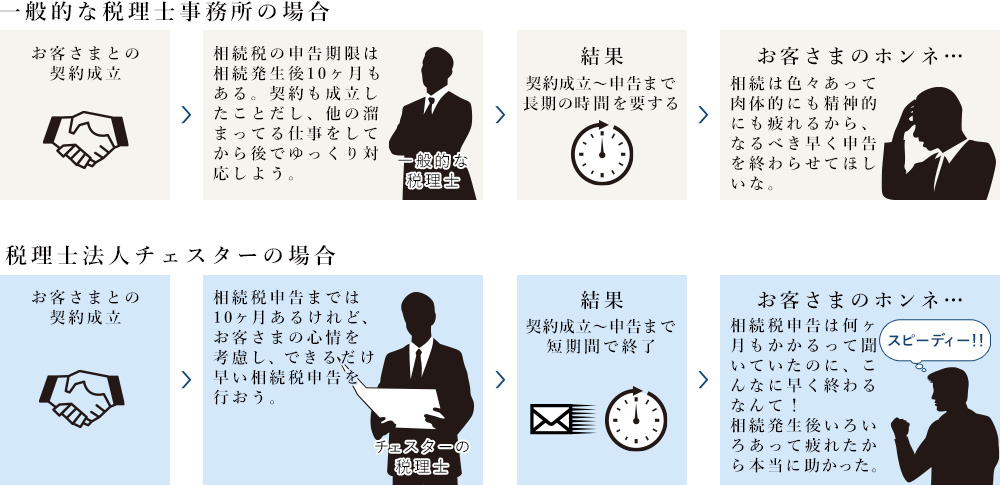

スピード申告最短1ヶ月!

質だけでなく、申告完了までの期間を早くすることにも配慮

当法人では初回面談時におおよその納期をお知らせ致します。

また納期の最短は1ヶ月~となっており、他の一般的な税理士事務所に比べてスピーディーな申告を行っております。

より高品質な相続税申告を実現するために

本ページでご紹介した高品質な相続税申告はほんの一部に過ぎません。

「質が高い」と自負し、お客様からもご納得頂ける質の徹底については以下ページでご紹介しておりますので、こちらもぜひご覧ください。

相続税の質が高い理由はまだまだあります!

お約束いたします

チェスターの相続税申告は、税金をただ計算するだけではありません。

1円でも相続税を低く、そして税務署に指摘を受けないように、

また円滑な相続手続きを親身にサポートします。

![生前相続対策[頻出]ケーススタディ](/assets/images/top/media-ph33.png)