チェスター相続税実務研究所

小規模宅地等の特例の適用可否について(特定居住用宅地等の判定)

2014/10/13

【事実関係】

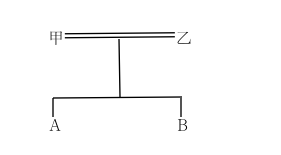

- ●甲は以前に死亡している。

- ●今回、乙の子であるAが死亡した(乙とAは別生計)。

- ●乙及びBは、マンションに住んでおり、そのマンションの登記名義人は甲である(未登記)。

- ●甲死亡の際に遺産分割協議を行っておらず、甲の相続人(乙・A・B)の共有状態となっている。

- ●今回の相続で、Aの相続人である乙がマンションの内、共有持ち分を相続する。

- ●租法第69条の4第3項第2号ロには、「相続開始前三年以内に自己又は配偶者の所有する家屋に居住したことがない」ことが要件として記載されていますが、このように共有状態となっている場合は、どのように考えれば良いでしょうか。

【取扱い】

民法第898条は、相続人が数人であるときは、相続財産はその共有に属すると定めており、分割されていないときであっても相続財産は数人の相続人による共有(いわゆる遺産共有)に属することとしており、一般にその共有状態は、民法第249条以下に定める共有と性質が同じものであると考えられます。

つまり、乙とBは共有持分を有する家屋に居住していることになり、「相続開始前三年以内に自己の所有する家屋に居住したことがない」という要件を満たさないこととなります。

従いまして、当該宅地は特定居住用宅地等に該当しないこととなります。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。