チェスター相続税実務研究所

マンション通達の適用範囲等が明らかになりました!

2024/06/25

令和6年1月1日以後に相続、遺贈又は贈与によって取得したマンションについては、マンション通達(注1)が適用されます。

このマンション通達の適用にあたり、令和6年5月14日付でマンション通達Q&A(注2)が発出され、マンション通達に記載された「一棟の区分所有建物」についての考え方、マンション通達を適用してマンションの評価額を算定し相続税又は贈与税の申告を行った場合の「評価基本通達6項の適用」についての考え方が明らかにされましたので解説します。

(注1)令和5年9月28日付課評2-7ほか1課共同「居住用の区分所有財産の評価について」(法令解釈通達)

(注2)令和6年5月14日付資産評価企画官情報・資産課税課情報「居住用の区分所有財産の評価に関するQ&A」について(情報)

この記事の目次 [表示]

1.「3階建て以上の二世帯住宅」についての考え方

マンション通達では、「一棟の区分所有建物」から、(1)地階を除く階数が2以下のもの及び(2)居住の用に供する専有部分一室の数が3以下であってその全てを区分所有者又はその親族(注)(以下「区分所有者等」といいます。)の居住の用に供するものを除くこととしており、これらのものは、マンション通達の適用対象外とされます(問4関係)。

(注)「親族」とは、六親等内の血族、配偶者及び三親等内の姻族(民法725条)をいいます。

(1) 地階を除く階数が2以下のもの

「地階を除く階数が2以下のもの」とは、地階(注)を除く2階建て以下の区分所有建物のことをいい、2階建て以下の低層マンションなどが該当します。

(注)「地階」とは、「地下階」をいい、登記簿上の「地下」の記載により判断されます。

(2) 居住の用に供する専有部分一室の数が3以下であってその全てを区分所有者等の居住の用に供するもの

上記(1)により、2階建て以下の低層マンションは、マンション通達の適用対象外とされますが、3階建て以上のマンションについては、次のとおりとなります。

➀ 3階建てのマンション

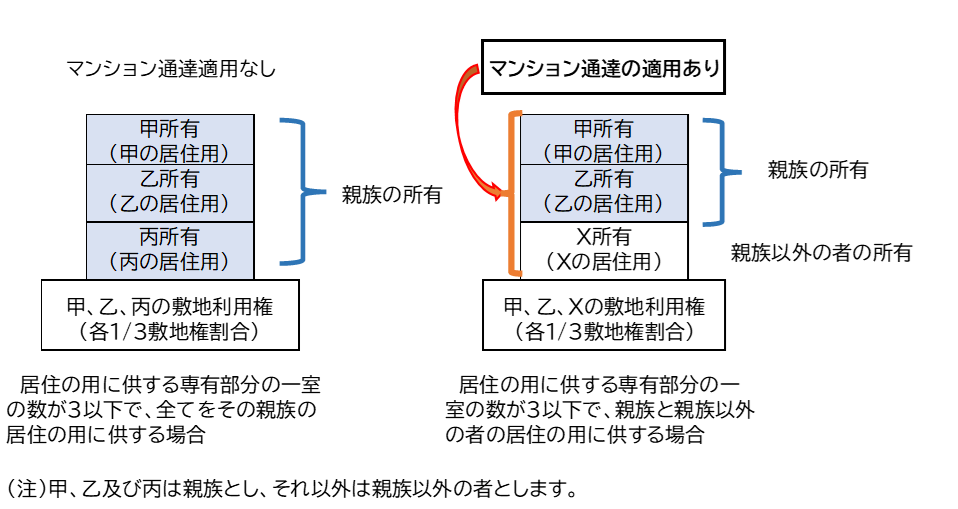

各階が1戸(室)ごとに区分所有されており、その各階が居住の用に供する専有部分であったときは、親族の所有であるか、親族及び親族以外の者の所有であるかにより、マンション通達の適用が異なります。

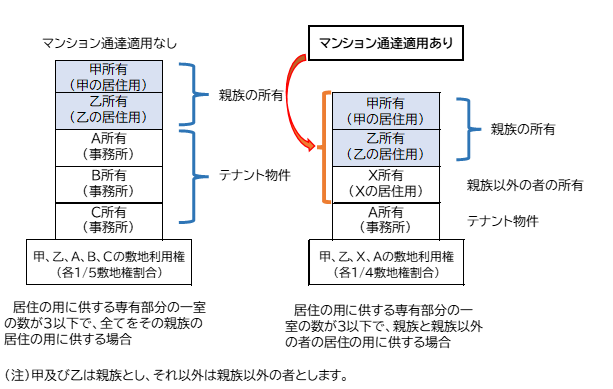

➁ 3階建てを超えるマンション

各階が1戸(室)ごとに区分所有され、そのうち4階と5階のみが居住の用に供する専用部分で、それ以外は事業用のテナント物件であった場合も、居住の用に供する専有部分一室の数は3以下となり、マンション通達の適用外となります。

○マンション通達の定め

1 この通達において、次に掲げる用語の意義は、それぞれ次に定めるところによる。

(7) 一棟の区分所有建物 区分所有者(区分所有法第2条((定義))第2項に規定する区分所有者をいう。以下同じ。)が存する家屋(地階を除く階数が2以下のもの及び居住の用に供する専有部分一室の数が3以下であってその全てを当該区分所有者又はその親族の居住の用に供するものを除く。)で、居住の用に供する専有部分のあるものをいう。(下線は筆者による。)

引用:「居住用の区分所有財産の評価について」(法令解釈通達)

○マンション通達Q&A(問4抜粋)

(1) 地階を除く階数が2以下のもの 「地階を除く階数が2以下のもの」とは、地階(注)を除く2階建て以下の区分所有建物のことであり、2階建て以下の低層マンションなどが該当します。

(注)「地階」とは、「地下階」をいい、登記簿上の「地下」の記載により判断されます。(2) 居住の用に供する専有部分一室の数が3以下であってその全てを区分所有者等の居住の用に供するもの 「居住の用に供する専有部分一室の数が3以下」とは、例えば、3階建ての区分所有建物について各階が1戸(室)ごと区分所有されている場合に、その各階が居住の用に供する専有部分であったときには、これに該当します。また、例えば、5階建ての区分所有建物について各階が1戸(室)ごと区分所有され、そのうち4階と5階のみが居住の用に供する専有部分で、それ以外は事業用のテナント物件であった場合も、居住の用に供する専有部分一室の数は3以下となりますので、これに該当します。

そして、「その全てを区分所有者又はその親族の居住の用に供するもの」とは、具体的には、区分所有者が、その区分所有者等の居住の用に供する目的で所有しているものをいい、居住の用以外の用又はその区分所有者等以外の者の利用を目的とすることが明らかな場合(これまで一度も区分所有者等の居住の用に供されていなかった場合(居住の用に供されていなかったことについて合理的な理由がある場合を除きます。)など)を除き、これに該当するものとして差し支えないこととしています。

これは、マンション通達の適用対象となる不動産は、その流通性・市場性や価格形成要因の点で分譲マンションに類似するものに限定されるべきところ、これと異なるものとしていわゆる二世帯住宅を除く趣旨ですから、評価対象となる不動産がこの二世帯住宅に該当するものであるかどうかは、課税時期において、区分所有建物に存する居住の用に供する専有部分一室の全て(の戸(室))を被相続人(若しくは贈与者)又はその親族がそれらの者の居住の用に供する目的で所有していたかどうかで判断することが相当です。

したがって、例えば、被相続人が被相続人及びその子の居住の用に供する目的で、一室の区分所有権等を2戸(室)所有し、それぞれ居住の用に供していたものの、その子は仕事のため、一時的に居住の用に供することができず、課税時期において貸付けの用に供しているような場合には、その2戸(室)全ての専有部分が「区分所有者又はその親族の居住の用に供するもの」に該当するものとして差し支えありません。

出典:「居住用の区分所有財産の評価に関するQ&A」

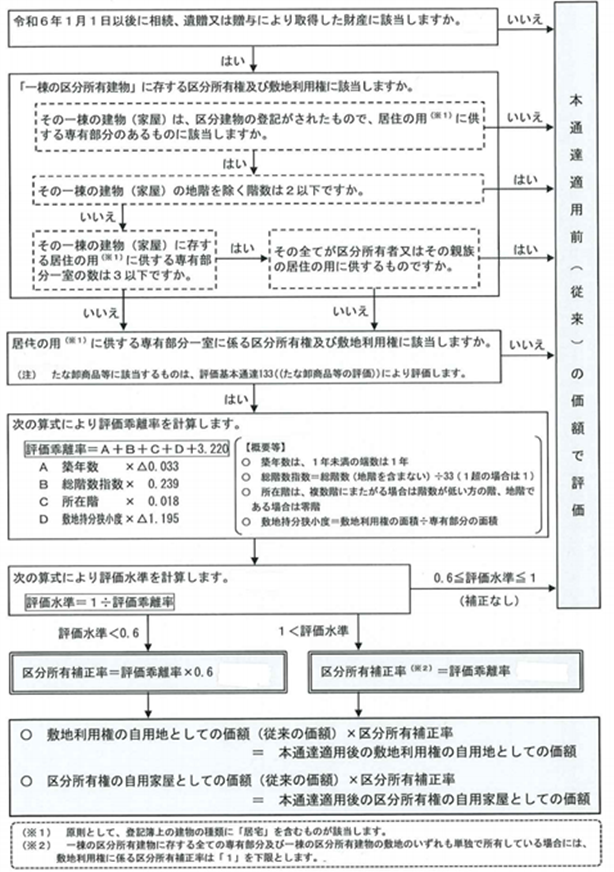

○マンション通達Q&A「○居住用の区分所有財産の評価方法のフローチャート(概要)」(一部加工)

出典:「居住用の区分所有財産の評価に関するQ&A」

2.「評価基本通達6項の適用」についての考え方

マンション通達では、評価基本通達6項の規定の適用について触れられていませんでしたが、今回のマンション通達Q&Aで明記されました(問9関係)。

- マンション通達は評価基本通達とは別な個別通達であるが、評価基本通達6項の適用により、 本通達を適用した価額よりも高い価額により評価されることもある。

○評価基本通達6項の定め

6 この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。

引用:「財産評価基本通達6項(総則6項)」

○マンション通達Q&A(問9抜粋)

評価基本通達6((この通達の定めにより難い場合の評価))は、評価基本通達の定めによって評価することが著しく不適当と認められる場合には、個々の財産の態様に応じた適正な時価評価が行えるよう定めており、これは、本通達を適用した場合であっても同様に適用があるため、一室の区分所有権等に係る敷地利用権及び区分所有権の価額について、評価基本通達6の定めにより、本通達を適用した価額よりも高い価額により評価することもあります。(下線は筆者による。)

引用:「居住用の区分所有財産の評価に関するQ&A」

3.時価(市場流通価額)が、通達評価額よりも低い場合

これまで、地価の大幅な下落その他路線価等に反映されない事情が存することにより路線価等を基として評価基本通達の定めによって評価することが適当でないと認められる場合には、個別に課税時期における地価を鑑定評価その他の合理的な方法により算定することについては、国税庁から示された通達、情報、Q&Aなどでは明らかにされていませんでしたが、今回のマンション通達Q&Aで明記されました(問9関係)。

- 地価の大幅な下落その他路線価等に反映されない事情が存することにより路線価等を基として評価基本通達の定めによって評価することが適当でないと認められる場合には、個別に課税時期における地価を鑑定評価その他の合理的な方法により算定することができる。

- マンションの市場価格の大幅な下落その他本通達の定める評価方法に反映されない事情が存することにより、マンション通達及び評価基本通達によって評価することが適当でないと認められる場合には、個別に課税時期における時価を鑑定評価その他合理的な方法により算定することができる。

○マンション通達Q&A(問9抜粋)

地価の大幅な下落その他路線価等に反映されない事情が存することにより路線価等を基として評価基本通達の定めによって評価することが適当でないと認められる場合には、個別に課税時期における地価を鑑定評価その他の合理的な方法により算定することがあり、これと同様に、マンションの市場価格の大幅な下落その他本通達の定める評価方法に反映されない事情が存することにより、一室の区分所有権等に係る敷地利用権及び区分所有権の価額について、本通達及び評価基本通達の定める評価方法によって評価することが適当でないと認められる場合にも、個別に課税時期における時価を鑑定評価その他合理的な方法により算定することができます。(下線は筆者による)。

引用:「居住用の区分所有財産の評価に関するQ&A」

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。