チェスター相続税実務研究所

無道路地の開設通路②

2015/12/07

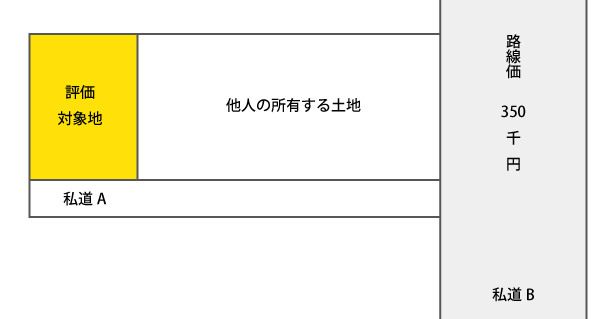

以下のような土地は、どのように評価したら良いでしょうか?

評価対象地は、建築基準法上の道路ではない私道Aに面し、私道Aを通って道路Bへと通じています。

私道Aは通り抜けできる私道で幅員は1.4mです。

私道Aの被相続人の持ち分はありません。

道路Bは建築基準法上の道路で、路線価350千円です。

評価対象地は、建築基準法上の道路に接道していないため、無道路地に該当します。

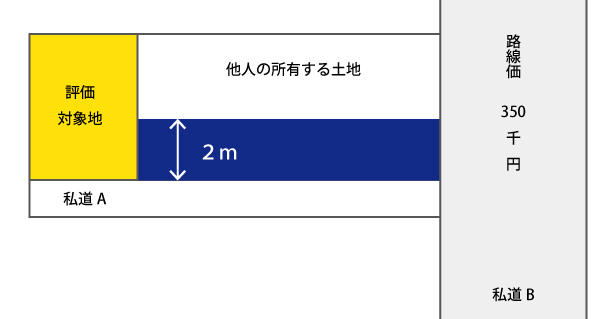

無道路地の評価は、実際に利用している路線(B道路)の路線価に基づいて評価した評価額から、「最小限度の通路を開設する場合のその通路(以下、開設通路という)に相当する部分の価額」を控除して評価します。

開設通路は法令において規定されている最小限の間口(この地域の場合は2m)で、建築基準法上の道路に接道するように設ける必要があります。

では評価対象地の場合、開設通路の幅員は次の1と2のどちらと考えるべきでしょうか。

1.法令において規定されている最小限の間口である2mの幅員で開設道路を設ける。

2.評価対象地が面している私道Aの幅1.4mを利用して、2m-1.4m=0.6mの開設通路を設ける

正解は1.の2mです。

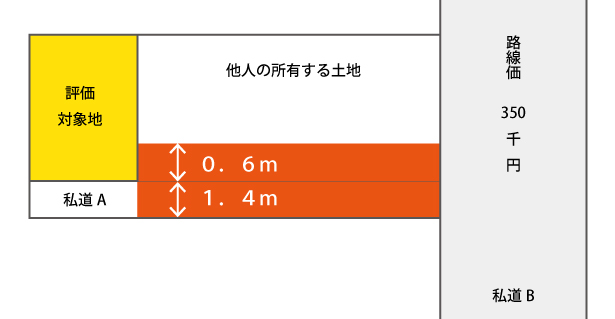

私道Aの幅員は含めず、幅員2m開設通路を設ける理由は、被相続人が私道Aの持ち分をもっていないからです。

では、私道Aが被相続人の所有する私道であった場合はどうでしょうか。

その場合は、私道Aの幅員1.4mを 差し引いた0.6mの開設通路を設けることになります。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。