チェスター相続税実務研究所

固定資産税評価の減額要因は相続税評価に反映できるのか Ⅰ

2016/02/29

路線価地域の土地の相続税評価は、相続税の路線価を用いて評価しますが、相続税評価額は概ね固定資産税評価額の1.14倍程度になることが多く、相続税評価額と固定資産税評価額を1.14倍したものを比較し、大きな差異がある場合には、何か減額要因を発見することが出来ることがあります。

≪ケースⅠ≫「急傾斜地崩壊危険区域」により固定資産税評価額が減額されていたケース

机上評価により算出した相続税評価額が、固定資産税評価額の1.14倍と比較してかなり高い状況でしたので、何か評価減できる要素があるのではないかと思われました。役所調査をした結果、「急傾斜地崩壊危険区域」に指定されている事がわかりました。

「急傾斜地崩壊危険区域」とは、「がけ地」のうち、都道府県が以下に該当する区域を指定するものです。

・斜面の角度が30度以上であること

・がけの高さが5m以上であること

・がけ崩れの被害をうけるおそれのある人家が5戸以上であること

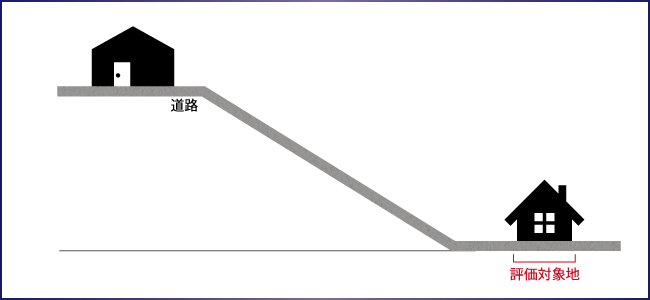

このようなケースでは、路線価図や地図上では路線価の設定されている道路に接しているように見えますが、実際に現地を確認すると、道路からがけになっており、がけ下に建物が建設されている場合があります。

そうしますと、がけ下の土地と、道路と高さの変わらない土地の評価が変わらないことになってしまいます。その為、固定資産税評価については「急傾斜地崩壊危険区域」を考慮し、10%の減額が行われていることが分かりました。

相続税評価においても、このような状況ですと「利用価値が著しく低下している宅地」に該当し、10%の評価減を適用できます。

土地の相続税評価では、現地調査だけでなく役所調査が重要です。役所調査の時には、

相続人から委任状をもらっておき、区役所で固定資産税評価額の内容を開示してもらうことができます。

最後に固定資産税の減額要因が相続税路線価に反映されていないことを確認します。その周辺全体が「急傾斜地崩壊危険区域」である場合には、既に路線価にそれが考慮されている場合もあるからです。

今回は固定資産税評価額と相続税評価額の双方に同様の減額要因があったので、相続税評価額の減額要因の発見につながりましたが、必ずしも固定資産税評価額の減額要因が相続税評価額を減額出来るとは限りません。

次回は、固定資産税評価額の減額要因が相続税評価額の減額要因とはならない例をご紹介します。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。