チェスター相続税実務研究所

不動産の名義と住宅ローンの名義が異なる場合

2023/05/22

以下の事情の下、父の相続が開始した場合、税務上どのように扱われるのでしょうか。

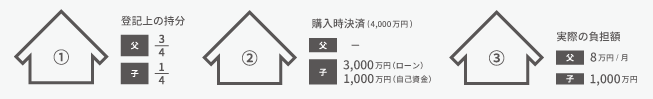

➀ 20年前土地・建物を4,000万円で購入し、持分を父3/4、子1/4として登記した。

② 購入時の決済にあたっては、子が1,000万円を自己資金で支払い、残額の3,000万円については、子のみが住宅ローンを組み支払った。

③ 毎月8万円のローンは子の口座から引き落とされているが、その口座の通帳は父が管理しており、返済の当初から、父が同口座にローン支払いのため毎月8万円を振り込み、ローンの返済に充てていた。

【父の持分は相続財産となるか】

結論 相続財産となる

相続税法基本通達9-9に基づいて考えると、

土地・建物を購入した時点で子から父への持分の贈与があったものと扱われるため、3/4の持分は父の相続財産と考えられます。

(相続税法基本通達9-9)

不動産、株式等の名義の変更があった場合において対価の授受が行われていないとき又は他の者の名義で新たに不動産、株式等を取得した場合においては、これらの行為は、原則として贈与として取り扱うものとする。(昭39直審(資)22改正)

【住宅ローンを父の債務として控除できるか】

結論 控除できない

支払いの実態からすると、父が住宅ローンの返済をしていることになりますが、あくまで金融機関に住宅ローンの債務を負っているのは子のみです。

したがって、父の債務として債務控除をすることはできないことになります。

【父の負担してきたローンはどのように扱うか】

結論 子の口座に振り込んだ時点での子への贈与と扱う

相続開始から3年以内の贈与は、生前贈与加算として相続税申告に反映させる必要が出てきます。

(なお、この「3年以内」という期間は令和9年以降段階的に延長され、令和13年以降は「7年以内」となります。)

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。