チェスター相続税実務研究所

相続人の配偶者に貸付けている物件を当該相続人が承継した場合

2014/05/07

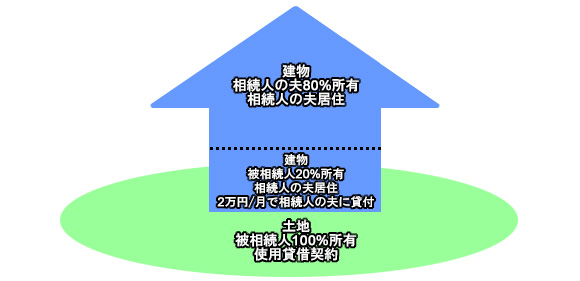

下記の権利関係の下、被相続人が相続人の夫居住の不動産を所有していた場合に、相続人が当該土地建物を相続により取得し、不動産の貸付を継続しました。この場合に、土地建物の評価及び小規模宅地等の特例の適用は、どのようになるでしょうか。

※ 前提条件として、近隣の家賃相場は12~15万円/月とします。

① 土地建物の評価について

土地の評価については、80%を自用地評価、20%を貸家建付地として評価して差支えないと考えられます。また、建物についても、20%を貸家として評価して差支えないと考えられます。

② 小規模宅地等の特例について

相続開始後に貸付を継続した場合には、「相続人」が「相続人の夫」に不動産を貸付けていることになります。一般論として、夫婦間で家賃を収受することは若干違和感がありますが、親族間の賃貸借を小規模宅地等の特例から除く旨の規定はありませんので、現実に家賃を収受しており、貸付を継続していれば適用は可能であると考えられます。

また、「相当の対価を得る」ことが条件となりますが、一つの指標として租税特別措置法通達37-3(事業に準ずるものの範囲)の(2)イ(イ)を準用することが考えられます。ここで、今回の事例における賃料を近隣相場と比較すると、賃貸部分が20%なので、近隣相場の家賃は2.4万円~3万円/月、実際家賃は2万円/月となり、若干相場家賃を下回っているものの、小規模宅地等の特例の適用は可能であると思われます。なお、今回のケースは夫婦間の貸付であるため、家賃の収受は金融機関の口座を通じて行う必要があると考えられます。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。