チェスター相続税実務研究所

遺産分割協議書の書きぶりによって、代償分割に係る取得費加算の調整計算を回避できるか

2018/06/12

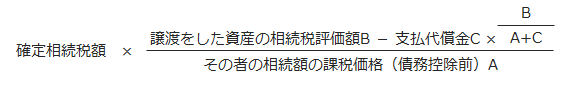

代償分割があった場合には、相続税額の取得費加算の特例(租税特別措置法39条)に一定の調整計算(措置法通達39-7)が必要になります。

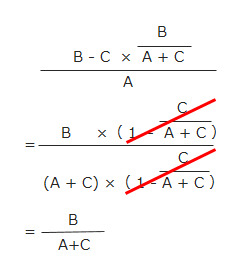

この分数式を変形して約分すると、単純に「B/(A+C)」になることがわかります。

これは、代償分割があった場合には、課税価格(A)以上の財産を譲渡する可能性があり得るからであり、分数式を単純に「B/A」とすると、これが1を超過して、相続税額以上の取得費が算出される場合に対応した計算式であると考えられます。

ここで盲点になるのは、「預貯金の解約・精算手続を容易にするために、預貯金を全て1人(例えば「太郎さん」)の相続人に相続させ、解約(現金化)した後に、相続した1人から他の相続人(例えば「次郎さん」)に代償金として交付する」旨の代償分割をしているケースです。

こういった事務手続の至便のために代償分割をしているケースでも、上記の調整計算が必要になり、単純に「B/A」によって取得費を算出していると、税務署から、取得費が過大である旨の指摘を受けることになります。

通常、遺産分割協議書においては、「太郎さんが財産(全般)を取得する代償として、太郎さんが次郎さんに対して現金を交付する」と定められていることが多いです。

それでは、「太郎さんが『預貯金』を相続する代償として、」というように、太郎さんが取得する財産を特定しておけば、単純に事務手続の至便のために代償分割という形態を採っただけであることがわかるため、上記調整計算は不要になると考えて良いでしょうか。

上記のケースでは、代償として交付する財産は、被相続人の相続財産を原資としていますが、代償分割それ自体は、交付財産を被相続人の相続財産に限定しておらず、「太郎さんが土地を取得する代償として、次郎さんに対して、太郎さん保有の現金を交付する」ケースと何ら取扱いは変わりません。

そうすると、遺産分割協議書の文言を工夫したところで、上記の「B/(A+C)」が「B/A」になる(すなわち調整計算が不要になる)ことはないと考えるべきでしょう。

相続税額の取得費加算の特例は、不動産や有価証券といった含み損益のある財産の譲渡において適用されるケースが多いためか、含み損益が生じない預貯金の代償分割の影響を受けることに違和感を覚えられるでしょうが、将来的に相続財産の一部を譲渡する予定のある方は、たとえ預貯金の解約・精算手続が煩雑になるとしても、代償分割を安易に採用されない方が良いと考えられます。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。