チェスター相続税実務研究所

『借地権の取引慣行があると認められる地域以外の地域』をどのように判断すべきか

2018/07/02

評価通達27に、「『借地権の取引慣行があると認められる地域以外の地域』にある借地権の価額は評価しない。」とありますが、実務上どうやって識別するのが良いのでしょうか。

「慣行」には、「以前からの『ならわし』として通常行われる」という意味があり、取引慣行が「ある」か「ない」かについて峻別することは難しいのですが、その一方、税務には「課税の公平」の要請があり、評価する人(税理士)によって、同じ土地の評価額が異なることは望ましくありません。

「借地権の取引慣行があると認められる地域」であるか否かは、路線価図と倍率表によって明確に判断することができます。

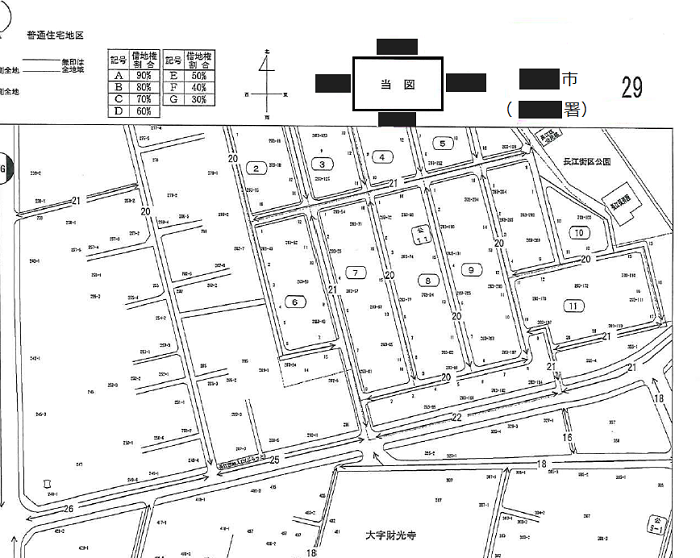

下記は、ある地域の路線価図ですが、あることにお気づきでしょうか。

通常、千円単位の数字の後ろには、Aから始まる借地権割合を示す記号が付されますが、数字しか付されない路線価もあります。

この記号がある地域が、「借地権の取引慣行があると認められる地域」であり、この記号がない地域が、「借地権の取引慣行があると認められる地域以外の地域」です。

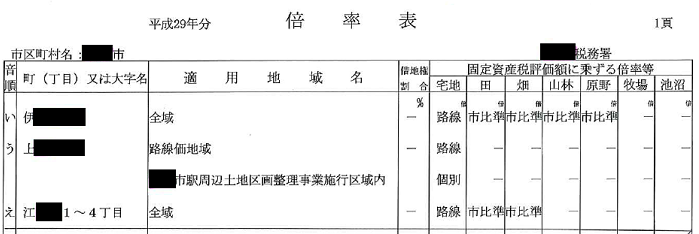

倍率地域でも倍率表によって判明します。

「借地権割合」欄が「-」になっていますが、これが「借地権の取引慣行があると認められる地域以外の地域」であり、「借地権の取引慣行があると認められる地域」であれば、この欄に「50(%)」などの数字が記載されています。

税理士である我々が「取引慣行がある」か否かを判断することは難しく、その判断に必要な資料の収集すら難しいのですが、「取引慣行がある」か否かを「認める」のは国税局長(国税事務所長)であり、その判断が、路線価図・倍率表の中に顕れていますので、課税の公平の要請からは、これに依ることが望ましいでしょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。