チェスターNEWS

平成26年4月1日からの相続税の農地の納税猶予制度

1.改正のあらまし

農地等に係る相続税の納税猶予とは、相続により農地を引き継いだ相続人が農業続けている等、一定の要件の下、その農地に係る相続税の負担が猶予されるといった制度です。

猶予されているまま、引き継いだ農業相続人が死亡して新たな相続が発生した場合、その他一定の場合には、猶予されている相続税が免除されます。

しかし、農地を売却、農業をやめるといった一定の場合には、猶予されていた相続税を支払う必要があります。猶予されていた相続税を支払う際には、利子税を合わせて支払わなければなりません。

農業を続ける等の要件を満たさなくなり、納税猶予が打ち切られる際、利息部分(利子税)の負担が大きいため、納税猶予を打ち切る決断は容易なものではありません。

収用で譲渡した場合の利子税の負担が、平成26年4月1日~平成33年3月31日までの譲渡については、全

宅地の価額は「1画地の宅地」を評価単位とします。この1画地の判定は、相続等による取得者ごとに行うのが原則です。したがって、1筆の宅地であっても、遺産分割によって2以上の相続人が取得した場合は、その分割された各土地を「1画地の宅地」として評価できることになります。しかし、贈与、遺産分割等による宅地の分割が親族間等で行われた場合において、その分割が著しく不合理であると認められるときは、その分割前の画地を「1画地の宅地」とします。

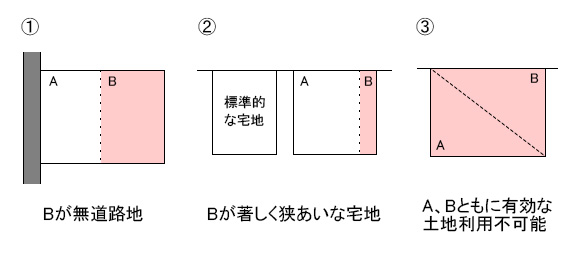

・不合理な分割とは

不合理な分割とは、具体的にどのような分割のことをいうのでしょうか。実務では個々の事例ごとに判断しますが、おおむね次の3点で判断することになります。

- ①分割後の宅地が無道路地となる

- ②その地域の標準的な宅地の面積から見て著しく狭あいな宅地となる

- ③現在及び将来において、有効な土地利用が不可能と認められる

分割後の宅地がこれらに該当する場合は、いずれも不合理な分割とされます。

・遺言書で不合理な分割を指定された場合

不合理な分割に関する上記の評価は「贈与、遺産分割等による宅地の分割が親族間等で行われた場合」に行われます。遺産分割は共同相続人間の協議によることが原則ですが、被相続人の遺言による指示があればそれが優先されることとなっており、遺言書で不合理な分割が指定されていた場合も「贈与、遺産分割等による宅地の分割が親族間等で行われた場合」に該当すると考えられ、共同相続人間の協議による場合と同様に評価することとなります。

額免除されることになりました。

額免除されることになりました。

2.改正の背景

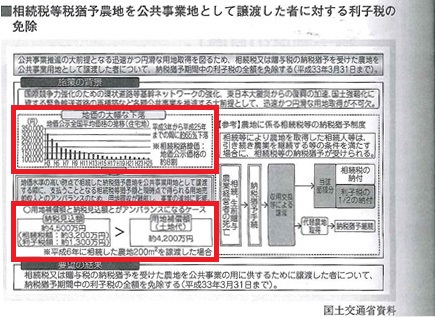

バブル期の地価水準が高い時点で相続した納税猶予農地を公共事業用地として譲渡する際、支払うこととなる税額と現状の時価で算定された譲渡収入とのアンバランスで、用地買収が難航している現状があるようです。

≪用地補償額と納税見込額がアンバランスになるケース

※平成6年に相続した農地200㎡を譲渡した場合≫

納税見込額:約4500万円(相続税額:約3200万円、利子税額:約1300万円)

>

収用代金(用地補償額):約4200万円

⇒収用代金では税金が支払えない!

この改正には、道路等基幹ネットワークの強化、震災からの復興等の公共事業を推進するため、国等が迅速かつ円滑に用地取得が出来るように、といった背景があるようです。

3.免除される利子税

納税猶予が打ち切りになった際に支払う利子税の額は、相続税の申告期限の翌日から納税猶予の期限までの日数に応じ、年3.6%(一定の部分は年6.6%)の割合で計算されます。

しかし、平成26年1月1日以降は、各年の前々年の10月から前年の9月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の12月15日までに財務大臣が告示する割合に、年1%の割合を加算した割合で計算されます。

改正により、収用による場合には、この利子税が全額免除されることになります。

※本記事は記事投稿時点(2014年9月5日)の法令・情報に基づき作成されたものです。

現在の状況とは異なる可能性があることを予めご了承ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続対策」も「相続税申告」もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

【次の記事】:専業主婦である妻名義の預金(名義預金)の計算方法

【前の記事】:遺産分割がまとまらない場合の未分割での相続税申告