- TOP

- はじめての相続 ~必要な知識と実務のすべて~

- 相続税における税務調査のすべて

- 税務調査対策の要は預金移動調査

税務調査対策の要は預金移動調査

1)税務署が勝手に預金口座を調べます

相続税の税務調査の指摘事項の多くは、被相続人名義の預金口座の漏れ、家族名義預金口座の漏れ、生前の預金引き出し、生前贈与等、預金に関係するものです。

よく相続人の方から、次のような質問を受けます。

「少しくらい、申告書に載せなくても、税務署には、ばれないでしょ?」

「3年前に、300万円くらい贈与を受けたけれど、税務署は知らないでしょ?」

といったご質問です。

このようにお考えの方は注意が必要です。

税務署は、相続人の許可・了承なく、次のようなことを職権で調べることができるためです。

・被相続人名義の預金口座の残高

・被相続人名義の預金の入出金履歴(過去5年~10年分程度)

・相続人や親族名義の預金口座の残高

・相続人名義の預金の入出金履歴(過去5年~10年分程度)

税務調査が行われる季節は、通常8~11月

相続税の税務調査は、実施される時期がおおよそ決まっています。

ほとんどのケースで、毎年8月~11月の時期にまず税務署から日程調整の連絡の電話が入ります。その後、調査結果、やりとりを踏まえ、調査終了は通常年内というのが一般的な流れとなります。

この時期の理由として、税務署の人事異動の時期の問題があります。

税務署の人事異動は、7月にあります。そして、7月は引き継ぎでバタバタしているので、落ち着いた8月頃に相続税の税務調査をスタートさせます。年末や年明けは所得税の確定申告等で忙しくなるのでそれまでには相続税は解決させたいという感覚があるようです。

但し、あくまで上記は原則、通常の調査の事例ですので、例外もあります。例えば、ノルマが達成できないために、ちょっとイレギュラーな時期に実施する場合や、税務署の新人研修のために1件やってみる場合、また緊急性を要する脱税の疑いがある場合などは上記の定形パターンに関係なく税務調査が行われる可能性があります。

2)いったん預金に入ったお金は税務署が把握できます。

上記のように、税務署は職権で、相続発生後に預金口座の流れをほぼ追跡することが可能となります。

例えば、3年前の11月10日に300万円のお金が、故人名義の口座から相続人名義の口座に移動していれば、贈与の関連性が明らかになります。

さらに、相続開始直前に引き出した預金についても、同様に全て分かってしまいます。

相続税の対象になるからといって、慌てて、預金をATMで引き出しても、後で全て税務署に分かってしまうのです。

3)相続人名義の預金口座も調べられる点に注意

また相続税の税務調査は、故人名義だけではなく、ご家族名義の預金口座全体に及ぶことも少なくありません。

これは、生前に、故人から多額のお金の贈与を受けていたり、サラリーマンの子の預金としては不相応に高額な預金口座があれば、贈与の事実を疑うといった判断のために調査されます。

4)相続税申告の段階で預金移動調査を行っておくことがベター

このように、相続税申告書を提出した後に、結局は税務署に全て丸裸にされてしまいますので、事前に周到な準備・対策が必要です。

具体的には、税理士事務所側で、相続人から約5年分程度の預金通帳をお預かりして、入出金履歴を確認し、あらかじめ税務署に指摘されそうな入出金について相続人への質問内容確認を行います。

こういった事前調査をしっかりしておくことで、当初の相続税申告の段階で明らかに計上が必要なものを漏らさずに申告することが可能となります。

税務署もこういった調査がしっかりされている申告書を見ると、調査に行っても無駄足になると思い、税務調査の回避にも繋がり、相続人の方の余計な心身負担を軽減することが可能となります。

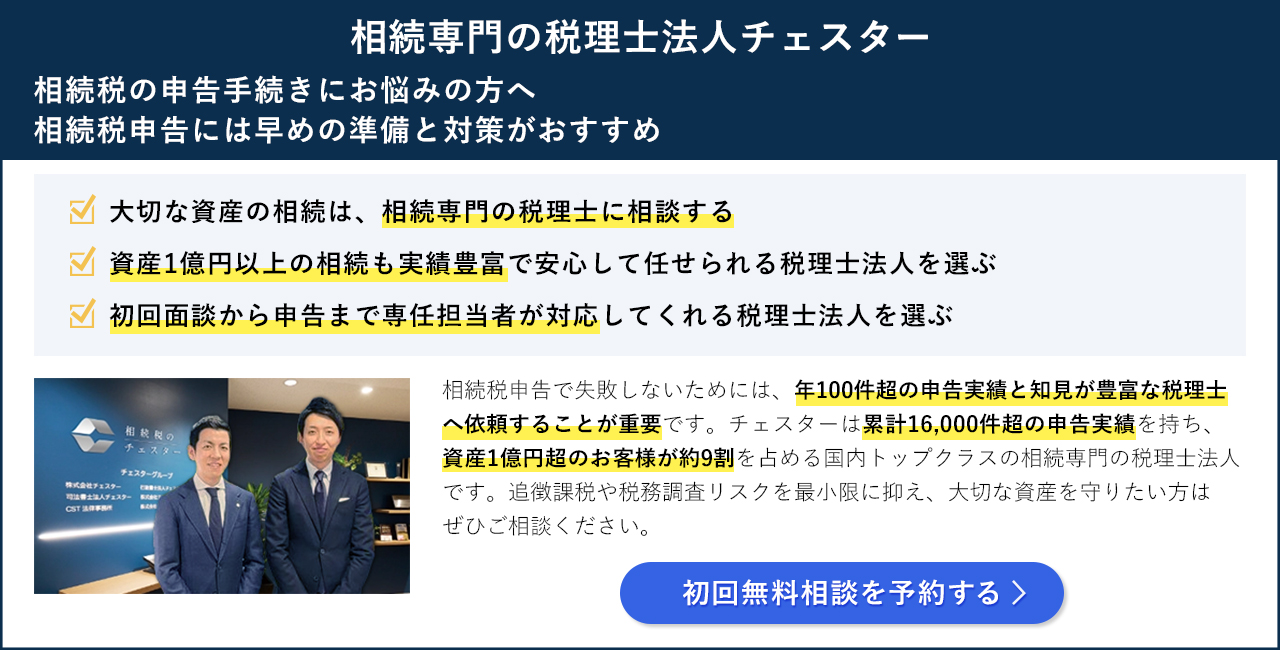

相続税における税務調査のすべて

- 自分で相続税の申告を行った

- 相続が専門でない税理士に相続税の申告を依頼した

上記2つに当てはまる方は税務調査を行われる確率が極めて高いです。

なぜ税務調査を受けることになるのか?当日、何を聞かれるのか?追加で課税されることはあるのか?

税務調査前にやるべき準備から当日の受け答え、さらには後日の対応まで税務調査を難なくこなすための方法を弊社の実務から得た経験からご紹介します。

相続税の税務調査対策を見る