- TOP

- はじめての相続 ~必要な知識と実務のすべて~

- 相続税の納税・延納・物納のすべて

- 【相続税】延納・物納はどうしたら使える?国税庁の審査方法とは。

【相続税】延納・物納はどうしたら使える?国税庁の審査方法とは。

延納・物納は納税者が延納・物納をしたいと思っても税務当局による審査がありますので、許可されないケースもたくさんあります。

例えば、延納・物納を利用するには、いずれも現金で納付することが困難であることが必須の要件ですので「現金納付が困難ではない」と税務署から判定された場合。

この「現金納付が困難ではない」の解釈もその時々によって変わりますので、あなたが確実に延納・物納を使用できるように、税務署がどのような判定基準をとって延納・物納の審査を行っているか詳しくご説明します。

財産あるなら即納税。自分都合の延納・物納は不可能

現金で相続税を納めることが出来る方は、この制度を使うことはできません。

国の延納・物納に対する基本的な考えは「納税資金があるなら、延納・物納の前に納付してほしい」です。

ここでいう納税資金とは、個人の預金や相続財産を指し、納税時期に現金化できる支払手段があるなら、とにかくそれを使って納税を完了してほしいという意図があります。

国としては、納税が引き延ばされることで、税収が確保できない事態を極力避けるため、納税者に対し早期の納付を促しています。

現金納付が困難で年賦による支払いをする場合には、まず税務署の審査があり、これにパスすること、そして延納による支払の場合には所定の利子率に応じた利息を合せて納めなければなりません。

延納額の支払いは年一回。利率や延納期間については相続した財産の種類によってきまりがあります。

では、国が延納・物納に対して、どういった基準をもって審査を行っているか見ていきましょう。

1-1. 延納許可限度額:延納の審査の基準になる基礎概念

税務署がどのようにして延納の審査を行っているか知るためには、延納許可限度額という概念を知らなければいけません。

延納許可限度額とは延納をすることが出来る金額です。

言い換えると、あなたがいくら国から借金できるのかという金額です。

この許可限度額がいくらになるかによって、延納の適用の可否が決まります。

極端な話ですが、許可限度額(借金できる額)が0円だった場合、延納制度は使えません。

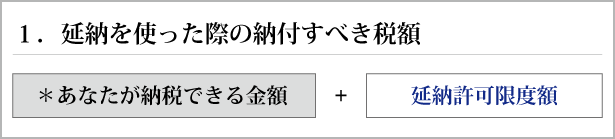

許可限度額が具体的にどのような計算によって決まるか、まず延納の場合から図を使ってみていきましょう。

1-2. 延納許可限度額の計算方法

延納許可限度額は

・相続税を納付する日にどのくらいの金融資産を所有しているか

・そのうちいくらを納付しても生活や事業に差し障らないか

を計算して算出します。

平成18年の税制改正において、物納手続を一新する法改正が行われ、物納手続と同様の仕組みを持つ延納手続についても物納に準じた見直しが行われ明確化が図られました。

相続人固有の財産や、相続により取得した金融資産、その他換金が容易な財産については、生活費や事業に必要な資金を控除した残額を、現金で納税することが原則、というのが税務署の基本的な考え方です。

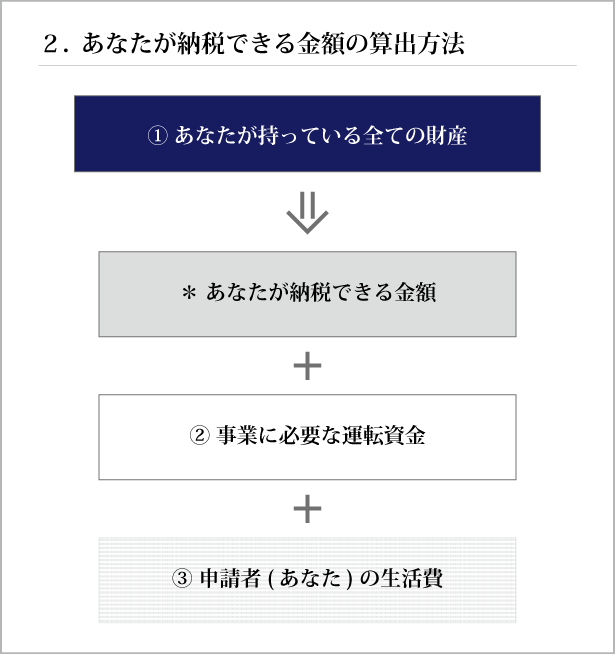

算出の方法は以下の図のようになります。

納付するべき税額から「あなたが納税できる金額」を差し引いた額が延納許可限度額になります。

ポイントは「あなたが納税できる金額」の算出で、今どの財産が納税できると判断されるのかを知ることです。

1-3. あなたが納税できる金額の算出方法

あなたが納税できる金額は、現在所有している財産から事業に必要な運転資金や生活費などを差し引いて算出します。

① あなたが所有しているすべての財産

「すべての財産」とは、3つの資産を合計したものです。

また、ここであげる資産は、相続した財産だけでなく相続人となるあなたが所有している財産も含めます。

A. 納付すべき日に相続人が所有している現金

財布や家の中にあるお金を指します。

B. 納付すべき日に相続人が所有している預貯金

預貯金は金融機関等に預けている預金、貯金、積金、預託金、貯蓄金をいいます。

C. 納付すべき日に相続人が所有する換価容易な財産

換価容易な財産とは、評価が容易であり、かつ市場ですみやかに売却できるものです。

例えば、確実に取立てができる債権、積立金や保険金等の金融資産のうち契約解除が容易でかつ、解約による負担が少ないものになります。

② 事業に必要な運転資金

申請の事業継続のために当面(3か月分)必要な運転資金の額

運転資金の額とは、事業資金の循環期間において、事業経費の支払いのため資金繰りが最も厳しくなる日に備えて、確保しておかなければならない資金の額をいいます。

③ 生活費

申請者及び生計を一にする配偶者その他の親族の3か月分の生活費

生活費は前年の収入額から税金や社会保険料等を引いた額を12分の1した額に基づいて1ヶ月分の生活費を算出します。

1-4. 延納の申請書

延納の申請に当たっては、「金銭納付を困難とする理由書」に金額を計算の上、延納申請書と共に所定の期日までに税務署に提出することが必要です。

2-1. 物納の許可限度額?

次に物納の許可限度額について解説します。

物納は現金納付や延納によっても税金の納付が困難な場合に許可されます。

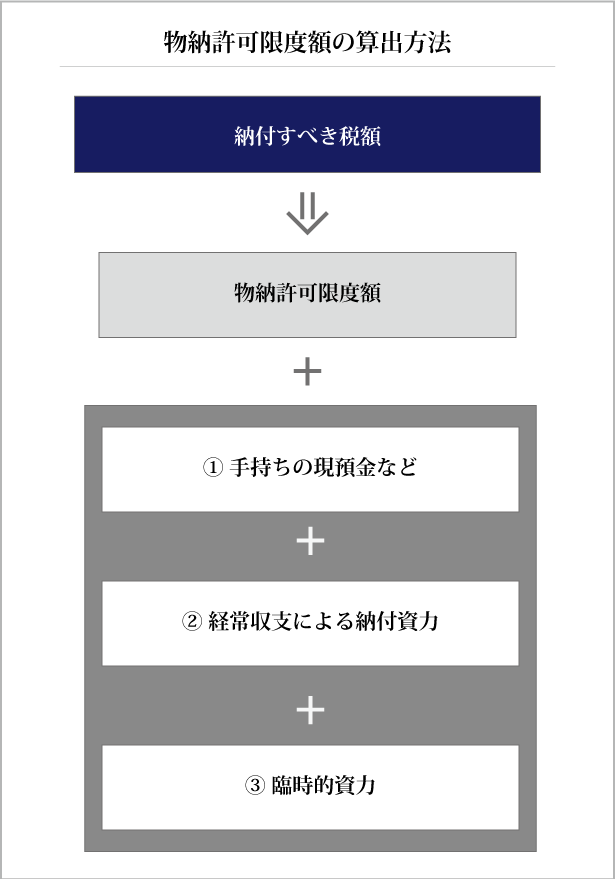

物納の許可限度額は、延納の許可限度額と同様に、「納付するべき税額」から「すぐに納付できる金額」を差し引いて決定します。

しかし、国としては、極力現金での納税を求めているため、「納税できる金額」の算出方法が延納のときとは異なります。

物納は、相続税についてのみ認められている特殊な制度です。相続はいつ発生するか予測が難しく、しかも相続が発生すると多額の税金が突如として発生し、10か月という期限で納付が求められます。

評価額ばかりが高くて換金性に乏しい財産が遺産の中にある場合など、相続税を現金や年賦でも収めきれない時に限り、適用することが出来ます。

地方公共団体への処分をする場合を除き、国は一般競争入札で市場で売却します。売却するまで手間暇がかかりますので、当然物納が認められる金額は納税者が現金納付や延納でも払えない金額に限定されます。

2-2. 物納の許可限度額の算出方法

物納の許可限度額の算出方法は、資産のストックや相続人がいくら稼いでいるのか、キャッシュフローの余剰等により、物納しなくても年賦により納付できる金額を積算し、これと納税額との差額を物納の許可限度額とします。

具体的には、次の図をご覧ください。

納付すべき相続税額から現金納付額(すぐに納付できる金額)と延納によって納付できる金額を差し引き、これに延納期間終了後の当面の生活費及び事業経費を加算して算出されます。

① 延納によって納付することができる金額

この金額は、基本的に以下の⑴から⑷を合算して計算されます。

-

⑴

収入減少がない期間の納付資力

年間の納付資力(収入見込額 - 生活費 - 運転資金)×収入が減少するまでの年 -

⑵

収入減少後の期間の納付資力:

減少後の年間の納付資力(減少後の収入見込額 - 生活費 - 減少後の運転資金) -

⑶

臨時的な収支

おおむね1年以内に見込まれる臨時的な収入−おおむね1年以内に見込まれる臨時的な支出 -

⑷

延納許可限度額の計算時に控除した額:

生活費及び事業経費の3か月分

② 当面の生活費等の加算

延納期間終了後における当面の生活費及び事業経費を加算した額が、物納許可限度額とされます。

まとめ

次回は、延納の場合の担保物件について不適格なもの、物納の場合の物納申請財産として不適格なものについて解説していきます。

相続税の納税・延納・物納のすべて

相続税は相続の発生から10ヶ月以内に金銭で一括納付が原則です。

相続した財産が予想以上に多かったり、現金の用意が難しいなど期限内での支払いが難しい場合は、延納・物納を利用し、相続税の支払いを先延ばしにする制度があります。

しかし、延納・物納を利用するためには”ある”条件を満たしていなければいけません。

あなたが延納・物納を確実に使うために必要な情報や判断方法を全てご紹介しています。

相続税の納税・延納・物納のすべてをみる