- TOP

- гҒҜгҒҳгӮҒгҒҰгҒ®зӣёз¶ҡ пҪһеҝ…иҰҒгҒӘзҹҘиӯҳгҒЁе®ҹеӢҷгҒ®гҒҷгҒ№гҒҰпҪһ

- зӣёз¶ҡзЁҺгҒ®зҙҚзЁҺгғ»е»¶зҙҚгғ»зү©зҙҚгҒ®гҒҷгҒ№гҒҰ

- 延зҙҚгҒ«й–ўгҒҷгӮӢеҲ©еӯҗзЁҺгҒ®пј…гҒҜпјҹ

延зҙҚгҒ«й–ўгҒҷгӮӢеҲ©еӯҗзЁҺгҒ®пј…гҒҜпјҹ

д»ҠеӣһгҒҜ延зҙҚгҒ—гҒҹе ҙеҗҲгҒ«дҝӮгӮӢеҲ©еӯҗзЁҺ(еҲ©жҒҜ)гҒ«гҒӨгҒ„гҒҰи§ЈиӘ¬гҒ—гҒҰгҒ„гҒҚгҒҫгҒҷгҖӮ

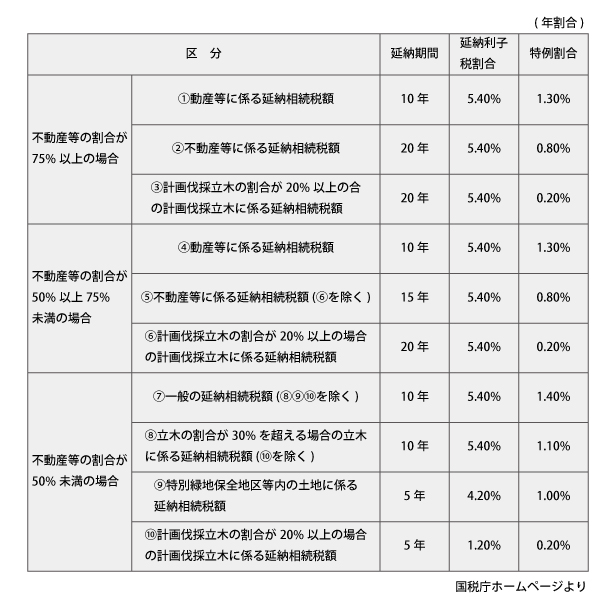

еҲ©еӯҗзЁҺгҒ®еүІеҗҲ(е№ҙеҲ©зҺҮ)гҒҜзӣёз¶ҡиІЎз”ЈгҒ«еҚ гӮҒгӮӢдёҚеӢ•з”ЈзӯүгҒ®еүІеҗҲгҒ«гӮҲгҒЈгҒҰ10зЁ®йЎһгҒ«еҲҶгҒӢгӮҢгҒҰгҒ„гҒҰгҖҒгҒқгӮҢгҒһгӮҢгҒ®дёҚеӢ•з”ЈеүІеҗҲгҒ«гӮҲгӮҠ延зҙҚгҒ§гҒҚгӮӢжңҹй–“гӮӮе®ҡгӮҒгӮүгӮҢгҒҰгҒ„гҒҫгҒҷгҖӮ

гҒ•гӮүгҒ«гҒқгҒ®дёӯгҒ§еӢ•з”ЈгҒ®дҫЎйЎҚгҒ«еҜҫеҝңгҒҷгӮӢзЁҺйЎҚгҒЁдёҚеӢ•з”ЈгӮ„з«ӢжңЁгҒ®дҫЎйЎҚгҒ«еҜҫеҝңгҒҷгӮӢзЁҺйЎҚгҒ§еҲ©еӯҗзЁҺгҒ®еүІеҗҲгҒҢз•°гҒӘгҒЈгҒҰгҒ„гҒҫгҒҷгҖӮдёҚеӢ•з”ЈзӯүгҒ®еүІеҗҲгҒҢеӨҡгҒ„гҒ»гҒ©жҸӣйҮ‘жҖ§гҒ«д№ҸгҒ—гҒ„гҒ“гҒЁгҒӢгӮү延зҙҚжңҹй–“гҒҜй•·гҒҸиЁӯе®ҡгҒ•гӮҢгҒҰгҒҠгӮҠеҲ©еӯҗзЁҺгҒ®еүІеҗҲгӮӮе®үгҒҸгҒӘгҒЈгҒҰгҒ„гҒҫгҒҷгҖӮ

еҹәжә–гҒЁгҒӘгӮӢйҮ‘еҲ©

еӣҪгҒҜеҲ©еӯҗзҺҮгҒ®иЁҲз®—гҒ«еҪ“гҒҹгҒЈгҒҰгҖҒзү№дҫӢеҹәжә–еүІеҗҲгҒЁгҒ„гҒҶзү№ж®ҠгҒӘгғ¬гғјгғҲгӮ’еҹәжә–гҒЁгҒ—гҒҰгҒ„гҒҫгҒҷгҖӮдҪҶгҒ—гҖҒзҸҫеңЁгҒ®ж—Ҙжң¬гҒ®йҮ‘еҲ©гҒҜи¶…дҪҺйҮ‘еҲ©гҒҢз¶ҡгҒ„гҒҰгҒҠгӮҠгҖҒеӣҪгҒҢжұәгӮҒгҒҹзү№дҫӢеҹәжә–еүІеҗҲгҒ§гҒҷгҒЁеёӮе ҙгҒ®е®ҹеӢўйҮ‘еҲ©гҒЁгҒӢгҒ‘йӣўгӮҢгҒҰгҒ—гҒҫгҒҶгҒ®гҒ§иӘҝж•ҙгҒ—гҒҰдҪҺгҒ„йҮ‘еҲ©гҒ«жҠ‘гҒҲгҒҰгҒ„гҒҫгҒҷгҖӮ

зү№дҫӢеҹәжә–еүІеҗҲ

延зҙҚзү№дҫӢеҹәжә–еүІеҗҲгҒЁгҒҜгҖҒгҒқгҒ®еҲҶзҙҚжңҹй–“гҒ®й–Ӣе§ӢгҒ®ж—ҘгҒ®еұһгҒҷгӮӢе№ҙгҒ®еүҚгҖ…е№ҙгҒ® 10 жңҲгҒӢгӮүеүҚе№ҙ гҒ®9жңҲгҒҫгҒ§гҒ®еҗ„жңҲгҒ«гҒҠгҒ‘гӮӢйҠҖиЎҢгҒ®ж–°иҰҸгҒ®зҹӯжңҹиІёеҮәзҙ„е®ҡе№іеқҮйҮ‘еҲ©гҒ®еҗҲиЁҲгӮ’ 12 гҒ§йҷӨгҒ—гҒҰеҫ—гҒҹ еүІеҗҲгҒЁгҒ—гҒҰеҗ„е№ҙгҒ®еүҚе№ҙгҒ® 12 жңҲ 15 ж—ҘгҒҫгҒ§гҒ«иІЎеӢҷеӨ§иҮЈгҒҢе‘ҠзӨәгҒҷгӮӢеүІеҗҲгҒ«гҖҒе№ҙпј‘пј…гҒ®еүІеҗҲгӮ’еҠ з®—гҒ—гҒҹеүІеҗҲгӮ’гҒ„гҒ„гҒҫгҒҷгҖӮ

延зҙҚеҲ©еӯҗзЁҺ

гҒ“гҒ®зү№дҫӢеҹәжә–еүІеҗҲгҒҜе№іжҲҗ27е№ҙ1жңҲ1ж—ҘгӮҲгӮҠе№ҙ1. 8%гҒ§гҒҷгҖӮзү№дҫӢеҹәжә–еүІеҗҲгҒҢе№ҙ7.3%гҒ«жәҖгҒҹгҒӘгҒ„е ҙеҗҲгҒ«гҒҜж¬ЎгҒ®з®—ејҸгҒ§иЁҲз®—гҒ—гҒҫгҒҷгҖӮ(1.8%гҒЁ7.3%гҒ®й–“гҒ«гҒҜзӣёеҪ“гҒӘй–ӢгҒҚгҒҢгҒӮгӮҠгҒҫгҒҷгҒ®гҒ§гҖҒеҪ“еҲҶгҒ®й–“гҒҜж¬ЎгҒ®иЁҲз®—ејҸгҒ§з®—еҮәгҒ—гҒҹеүІеҗҲгҒҢ延зҙҚгҒ®йҡӣгҒ®еҲ©еӯҗзҺҮгҒЁгҒӘгӮҠгҒҫгҒҷгҖӮ)

иЁҲз®—ејҸпјҡ延зҙҚеҲ©еӯҗзЁҺеүІеҗҲ×延зҙҚзү№дҫӢеҹәжә–еүІеҗҲГ·7.3%гҖҖ (0.1%еҲ»гҒҝгҖҒе°‘ж•°зӮ№д»ҘдёӢ2жЎҒжңӘжәҖгҒҜеҲҮжҚЁ)

дҫӢгҒҲгҒ°дёӢгҒ®иЎЁгҒ§гҖҒдёҚеӢ•з”ЈзӯүеүІеҗҲ75%гҒ®еӢ•з”ЈгҒ«еҜҫеҝңгҒҷгӮӢеҲ©еӯҗзҺҮв‘ гҒҜж¬ЎгҒ®гӮҲгҒҶгҒ«иЁҲз®—гҒ•гӮҢгҒҫгҒҷгҖӮ

5.4%Г—1.8Г·7.3=1.331вҖҰгӮҲгӮҠ1.3%

иЎЁгҒ®еҸіз«ҜгҒ®ж•°еӯ—гҒҢе®ҹйҡӣгҒ«йҒ©з”ЁгҒ•гӮҢгӮӢе№ҙеҲ©зҺҮгҒЁгҒӘгӮҠгҒҫгҒҷгҖӮ

жҳ”延зҙҚгҒ®жүӢз¶ҡгҒҚгӮ’гҒ—гҒҹж–№гҒ§гҖҒгҒҶгҒЎгҒ®йҮ‘еҲ©гҒҜгӮӮгҒЈгҒЁй«ҳгҒ„гҒЁгҒ„гҒҶгӮұгғјгӮ№гӮӮгҒӮгӮӢгҒЁжҖқгҒ„гҒҫгҒҷгҖӮ

йҮ‘еҲ©гҒҜеӣәе®ҡгҒ•гӮҢгҒҰгҒ„гҒҫгҒҷгҒ®гҒ§гҖҒжүӢз¶ҡгҒҚгҒ—гҒҹжҷӮгҒ®йҮ‘еҲ©гҒ«гҒӘгҒЈгҒҰгҒ„гҒҫгҒҷгҖӮ

зӣёз¶ҡзЁҺ延зҙҚгҒ®еҲ©жҒҜгҒҜеҸҺзӣҠзү©д»¶гҒ®еҖҹе…ҘгҒ®гӮҲгҒҶгҒ«зөҢиІ»жүұгҒ„гҒ§гҒҚгҒҡгҖҒзЁҺеј•еҫҢгҒ®жүӢеҸ–гӮҠйҮ‘йЎҚгҒӢгӮүж”Ҝжү•гҒЈгҒҰгҒ„гҒӢгҒӘгҒ‘гӮҢгҒ°гҒӘгӮҠгҒҫгҒӣгӮ“гҖӮ

дҪҷи«ҮгҒ§гҒҷгҒҢгҖҒгҒҫгҒ ж®ӢгӮҠгҒ®е№ҙж•°гҖҒжңӘзҙҚд»ҳж®Ӣй«ҳгҒҢеӨҡгҒҸеҲ©жү•гҒ„йЎҚгҒҢеӨҡйЎҚгҒ«гҒ®гҒјгӮӢе ҙеҗҲгҒ«гҒҜгҖҒйҮ‘иһҚж©ҹй–ўгҒ§гҒ®еҖҹгӮҠжҸӣгҒҲгӮӮжӨңиЁҺгҒҷгӮӢгҒЁгӮҲгҒ„гҒ§гҒ—гӮҮгҒҶгҖӮ

еҲҶзҙҚжңҹйҷҗгҒҫгҒ§гҒ®еҲ©еӯҗзЁҺгҒ®иЁҲз®—ж–№жі•

延зҙҚгҒ®е ҙеҗҲгҖҒеҸ–еҫ—гҒ—гҒҹиІЎз”ЈгҒ®еҶ…е®№гҒ«гӮҲгҒЈгҒҰ延зҙҚжңҹй–“гӮӮеҲ©еӯҗзҺҮгӮӮз•°гҒӘгӮӢгҒҹгӮҒгҖҒе…·дҪ“зҡ„гҒӘиЁҲз®—гҒҜгҒқгӮҢгҒһгӮҢгҒ®з•°гҒӘгӮӢеҲ©еӯҗзҺҮжҜҺгҒ«иЎҢгҒ„гҒҫгҒҷгҖӮ

дҫӢгҒҲгҒ°гҖҒдёҚеӢ•з”ЈзӯүгҒ®еүІеҗҲгҒҢ75%д»ҘдёҠгҒ®е ҙеҗҲ

дёҚеӢ•з”ЈзӯүгҒ«еҜҫеҝңгҒҷгӮӢ延зҙҚйЎҚгҒҢ1000дёҮеҶҶгҖҒе№ҙиіҰйЎҚ50дёҮеҶҶ

(20е№ҙгҒ®е№ҙиіҰвҮ’1000дёҮГ·20е№ҙ=50дёҮеҶҶ)

еӢ•з”ЈгҒ«еҜҫеҝңгҒҷгӮӢйғЁеҲҶгҒҢ100дёҮеҶҶе№ҙиіҰйЎҚ10дёҮеҶҶ

(10е№ҙгҒ®е№ҙиіҰвҮ’100дёҮеҶҶГ·10е№ҙ)гҒЁгҒҷгӮӢгҒЁж¬ЎгҒ®гҒЁгҒҠгӮҠгҒ§гҒҷгҖӮ

гҖҖгҖҖгҖҖгҖҖгҖҖгҖҖе…ғжң¬гҖҖгҖҖгҖҖеҲ©еӯҗгҖҖгҖҖгҖҖ

дёҚеӢ•з”ЈзӯүгҖҖгҖҖ50дёҮеҶҶ+ 1000дёҮеҶҶГ—0.8%=58дёҮеҶҶ

еӢ•з”ЈгҖҖгҖҖгҖҖгҖҖ10дёҮеҶҶ+ 100дёҮеҶҶГ—1.3%=11.3дёҮеҶҶ

гҒЁгҒӘгӮҠгҖҒеҗҲиЁҲгҒ§69.3дёҮеҶҶгҒ®ж”Ҝжү•гҒ„гҒЁгҒӘгӮҠгҒҫгҒҷгҖӮ

гҒЎгҒӘгҒҝгҒ«зҝҢе№ҙгҒҜе…ғжң¬гҒҢдёҚеӢ•з”Јзӯү950дёҮеҶҶгҖҒеӢ•з”Ј90дёҮеҶҶгҒ«жёӣгҒЈгҒҰгҒ„гҒҫгҒҷгҒ®гҒ§гҖҒ

дёҚеӢ•з”ЈзӯүгҖҖгҖҖ50дёҮеҶҶ+ 950дёҮеҶҶГ—0.8%=57.6дёҮеҶҶ

еӢ•з”ЈгҖҖгҖҖгҖҖгҖҖ10дёҮеҶҶ+ 90дёҮеҶҶГ—1.3%=11.17дёҮеҶҶ

еҗҲиЁҲгҒҢ68.77дёҮеҶҶгҒЁе»¶зҙҚйЎҚгҒ®ж”Ҝжү•гҒ„гҒҢйҖІгӮҖгҒ«гҒӨгӮҢе°‘гҒ—гҒҡгҒӨеҲ©еӯҗзҺҮгҒҢжёӣгҒЈгҒҰгҒ„гҒҚгҒҫгҒҷгҖӮ

з№°дёҠиҝ”жёҲгӮ’гҒ—гҒҹе ҙеҗҲгҒ®иЁҲз®—ж–№жі•

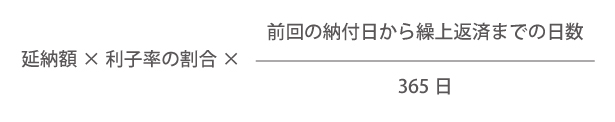

еҲҶзҙҚжңҹйҷҗеүҚгҒ«дёҖе®ҡгҒ®йЎҚгӮ’з№°дёҠгҒ—гҒҰзҙҚд»ҳгҒ—гҒҹе ҙеҗҲгҒ®еҲ©еӯҗзҺҮгҒ®иЁҲз®—гҒҜ365ж—ҘгҒ®ж—ҘеүІгӮҠгҒ«гӮҲгӮҠеҲ©еӯҗзҺҮгӮ’з®—еҮәгҒ—гҒҫгҒҷгҖӮ

ж¬ЎеӣһгҒҜзү©зҙҚгҒ«гҒӨгҒ„гҒҰи§ЈиӘ¬гҒ—гҒҰеҸӮгӮҠгҒҫгҒҷгҖӮ

зӣёз¶ҡзЁҺгҒ®зҙҚзЁҺгғ»е»¶зҙҚгғ»зү©зҙҚгҒ®гҒҷгҒ№гҒҰ

зӣёз¶ҡзЁҺгҒҜзӣёз¶ҡгҒ®зҷәз”ҹгҒӢгӮү10гғ¶жңҲд»ҘеҶ…гҒ«дёҖжӢ¬зҸҫйҮ‘гҒ§гҒ®ж”Ҝжү•гҒ„гҒҢеҺҹеүҮгҒ§гҒҷгҖӮ

зӣёз¶ҡгҒ—гҒҹиІЎз”ЈгҒҢдәҲжғід»ҘдёҠгҒ«еӨҡгҒӢгҒЈгҒҹгӮҠгҖҒзҸҫйҮ‘гҒ®з”Ёж„ҸгҒҢйӣЈгҒ—гҒ„гҒӘгҒ©жңҹйҷҗеҶ…гҒ§гҒ®ж”Ҝжү•гҒ„гҒҢйӣЈгҒ—гҒ„е ҙеҗҲгҒҜгҖҒ延зҙҚгғ»зү©зҙҚгӮ’дҪҝгҒ„гҖҒзӣёз¶ҡзЁҺгҒ®ж”Ҝжү•гҒ„гӮ’е…Ҳ延гҒ°гҒ—гҒ«гҒҷгӮӢеҲ¶еәҰгҒҢгҒӮгӮҠгҒҫгҒҷгҖӮ

гҒ—гҒӢгҒ—гҖҒ延зҙҚгғ»зү©зҙҚгӮ’дҪҝгҒҶгҒҹгӮҒгҒ«гҒҜвҖқгҒӮгӮӢвҖқжқЎд»¶гӮ’жәҖгҒҹгҒ—гҒҰгҒ„гҒӘгҒ‘гӮҢгҒ°гҒ„гҒ‘гҒҫгҒӣгӮ“гҖӮ

гҒӮгҒӘгҒҹгҒҢ延зҙҚгғ»зү©зҙҚгӮ’зўәе®ҹгҒ«дҪҝгҒҶгҒҹгӮҒгҒ«еҝ…иҰҒгҒӘжғ…е ұгӮ„еҲӨж–ӯж–№жі•гӮ’е…ЁгҒҰгҒ”зҙ№д»ӢгҒ—гҒҰгҒ„гҒҫгҒҷгҖӮ

зӣёз¶ҡзЁҺгҒ®зҙҚзЁҺгғ»е»¶зҙҚгғ»зү©зҙҚгҒ®гҒҷгҒ№гҒҰгӮ’гҒҝгӮӢ