- TOP

- はじめての相続 ~必要な知識と実務のすべて~

- 相続税の納税・延納・物納のすべて

- 相続税の延納申請書の記載方法

相続税の延納申請書の記載方法

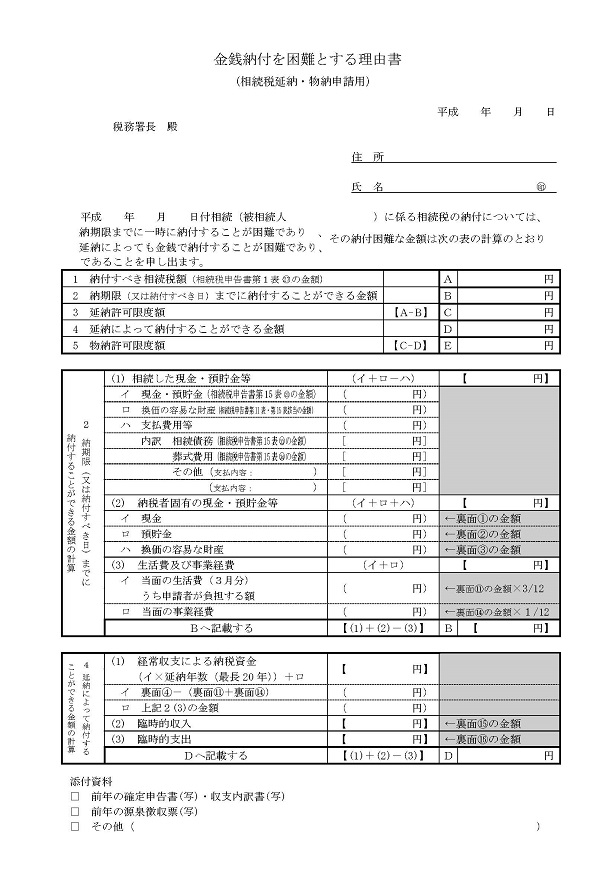

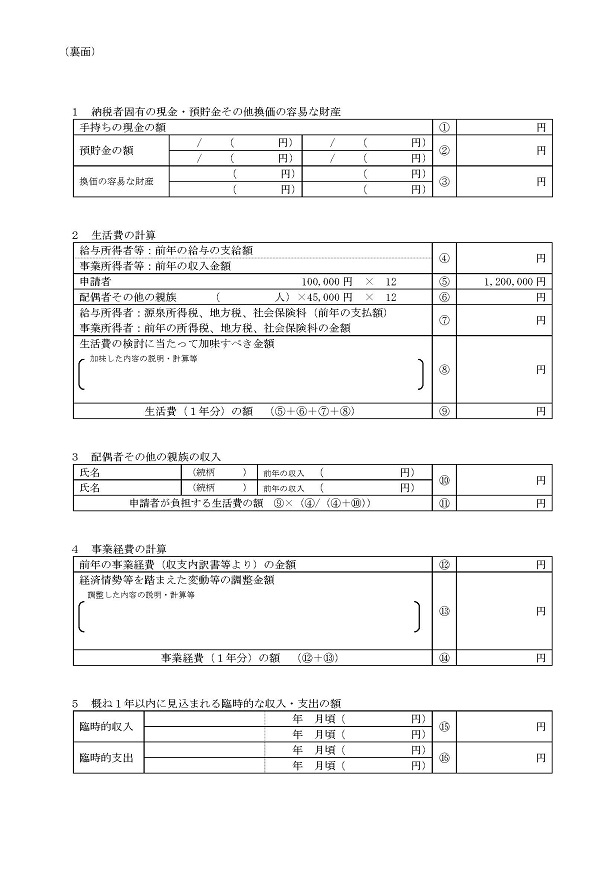

金銭納付を困難とする理由書

まず、延納を受けるためには延納申請書を期限内に所轄税務署に提出しなければなりません。前回までに解説した金銭で納付することが困難とする理由書により、延納できる金額を計算します。

雛形を下記に掲載しましたのでご確認ください。これにより納付すべき相続税額のうち、金銭で納付することができる金額を差し引き延納できる限度額を割り出します。相続により取得した金融資産や相続人自身の手持ち財産の中で換金できるもの、そのうち生活費や事業等で必要な金額を控除して算出するものでした。

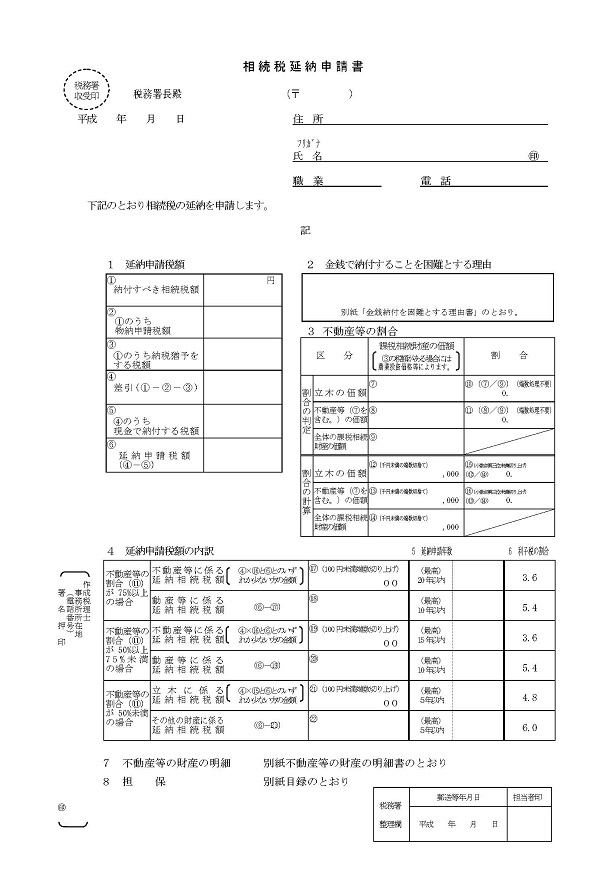

延納申請書

次に金額が出たところで延納申請額の内訳を分解していきます。延納申請額は取得した財産の不動産等の割合が多いほど延納期間を長く設定でき、利子率の低利になります。不動産等の割合が75%以上、50%以上75%未満、50%未満の3段階に分かれます。

3段階のどの区分に該当するかが決まりますと、その区分の中で不動産等に対応する延納額と動産等に対応する延納額に分けられ、それぞれの期間と利子率がわかります。

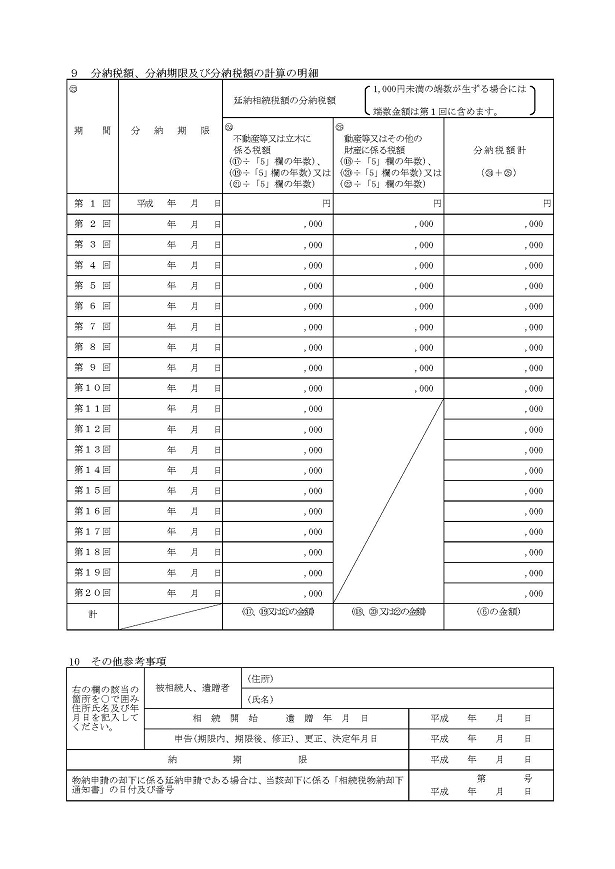

申請書ではさらに毎年の分納額を記載します。不動産等であれば20年以内、動産等であれば10年以内の期間に延納額を割り振ります。

延納申請書

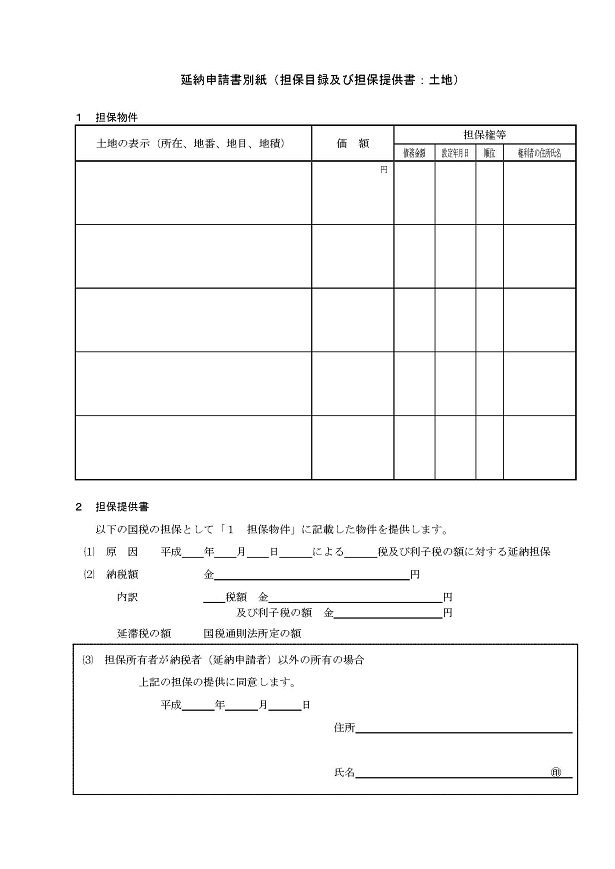

担保に提供する物件につきまして明細を記載します。不動産の場合の書式を以下に添付します。

書類の提出

延納の申請は相続税の納期限までに行う必要があります。上記の書類の他に各種確約書を添付して所轄税務署に提出してください。もし、書類の一部が期日までに提出できない場合には、あらかじめ担保提供関係書類提出期限延長届出書を提出します。最大3か月の延長が可能です。

延納許可または却下

延納が許可された場合には「相続税延納許可通知書」、却下された場合には「延納申請却下通知書」が送付されます。税務署からの通知により担保の提供手続きをすることになります。不動産であれば、法務局での抵当権設定登記を行います。建物を担保提供した場合には火災保険の期日更新など管理面でも税務署との書面のやり取り(質権設定)が必要です。

相続税の納税・延納・物納のすべて

相続税は相続の発生から10ヶ月以内に一括現金での支払いが原則です。

相続した財産が予想以上に多かったり、現金の用意が難しいなど期限内での支払いが難しい場合は、延納・物納を使い、相続税の支払いを先延ばしにする制度があります。

しかし、延納・物納を使うためには”ある”条件を満たしていなければいけません。

あなたが延納・物納を確実に使うために必要な情報や判断方法を全てご紹介しています。

相続税の納税・延納・物納のすべてをみる