гҖҗеҹәзӨҺгҖ‘зҙ”иіҮз”ЈдҫЎйЎҚж–№ејҸгӮ’дҪҝгҒЈгҒҹйқһдёҠе ҙж ӘејҸгҒ®и©•дҫЎж–№жі•гҒ®иҖғгҒҲж–№

- TOP

- гҒҜгҒҳгӮҒгҒҰгҒ®зӣёз¶ҡ пҪһеҝ…иҰҒгҒӘзҹҘиӯҳгҒЁе®ҹеӢҷгҒ®гҒҷгҒ№гҒҰпҪһ

- йқһдёҠе ҙж ӘејҸпјҲеҸ–еј•зӣёе ҙгҒ®гҒӘгҒ„ж ӘејҸпјүгҒ®зӣёз¶ҡзЁҺи©•дҫЎгҒ®гҒҷгҒ№гҒҰ

- гҖҗеҹәзӨҺгҖ‘зҙ”иіҮз”ЈдҫЎйЎҚж–№ејҸгӮ’дҪҝгҒЈгҒҹйқһдёҠе ҙж ӘејҸгҒ®и©•дҫЎж–№жі•гҒ®иҖғгҒҲж–№

еүҚеӣһгҒ®иЁҳдәӢгҒ§йқһдёҠе ҙж ӘејҸгҒ®и©•дҫЎгҒ®гҒҶгҒЎзҙ”иіҮз”ЈдҫЎйЎҚж–№ејҸгҒ«гӮҲгӮӢи©•дҫЎж–№жі•гӮ’гҒ”иӘ¬жҳҺгҒ—гҒҫгҒ—гҒҹгҖӮ

д»ҠеӣһгҒ®гӮігғ©гғ гҒ§гҒҜи©•дҫЎж–№жі•гҒ®гҒІгҒЁгҒӨгҒ§гҒӮгӮӢзҙ”иіҮз”ЈдҫЎйЎҚж–№ејҸгӮ’дҪҝгҒЈгҒҹи©•дҫЎж–№жі•гӮ’гҒ”иӘ¬жҳҺгҒ—гҒҫгҒҷгҖӮ

1.зҙ”иіҮз”ЈдҫЎйЎҚж–№ејҸгҒЁгҒҜ?

еүҚеӣһгҒ®гӮігғ©гғ гҒ§йЎһдјјжҘӯзЁ®жҜ”жә–дҫЎйЎҚгҒЁгҒҜгҖҒи©•дҫЎдјҡзӨҫгҒЁйЎһдјјгҒ—гҒҰгҒ„гӮӢдёҠе ҙдјҡзӨҫгҒ®ж ӘдҫЎзӯүгӮ’еҸӮиҖғгҒ«гҒ—гҒҰи©•дҫЎйЎҚгӮ’жұәгӮҒгӮӢж–№жі•гҒ§гҒӮгӮӢгҒ“гҒЁгӮ’гҒ”иӘ¬жҳҺгҒ—гҒҫгҒ—гҒҹгҖӮ

дёҖиҲ¬зҡ„гҒ«дёҠе ҙдјҡзӨҫгҒЁйЎһдјјгҒ—гҒҰгҒ„гӮӢгҒЁи©•дҫЎдјҡзӨҫгҒЁгҒҜжҜ”ијғзҡ„иҰҸжЁЎгҒ®еӨ§гҒҚгҒӘдјҡзӨҫгҒЁгҒӘгӮҠгҒҫгҒҷгҒ®гҒ§гҖҒи©•дҫЎдјҡзӨҫгҒ®иҰҸжЁЎгҒ«гӮҲгҒЈгҒҰгҒҜдёҠе ҙдјҡзӨҫгҒЁйЎһдјјгҒ—гҒҰгҒ„гӮӢгҒЁгҒҜиЁҖгҒ„йӣЈгҒ„гӮұгғјгӮ№гӮӮгҒӮгӮҠгҒҫгҒҷгҖӮ

зҙ”иіҮз”ЈдҫЎйЎҚж–№ејҸгҒЁгҒҜгҒ“гҒ®гӮҲгҒҶгҒӘдёӯгғ»е°ҸиҰҸжЁЎгҒ®и©•дҫЎдјҡзӨҫгҒ®ж ӘејҸгӮ’и©•дҫЎгҒҷгӮӢдёҠгҒ§дҪҝз”ЁгҒҷгӮӢи©•дҫЎж–№жі•гӮ’иЁҖгҒ„гҒҫгҒҷгҖӮ

2.и©•дҫЎгҒ®гғҷгғјгӮ№гҒҜгҖҢзӣёз¶ҡй–Ӣе§ӢжҷӮгҒ«и©•дҫЎдјҡзӨҫгҒҢи§Јж•ЈгҒ—гҒҹгӮүгҒ„гҒҸгӮүгҒ«гҒӘгӮӢгҒ®гҒӢпјҹгҖҚ

ж¬ЎгҒ«зҙ”иіҮз”ЈдҫЎйЎҚж–№ејҸгҒ®е…·дҪ“зҡ„гҒӘи©•дҫЎж–№жі•гӮ’гҒ”иӘ¬жҳҺгҒ—гҒҫгҒҷгҖӮи©•дҫЎз®—ејҸгҒ®еҹәжң¬жҖқиҖғгҒЁгҒ—гҒҰгҒҜгҖҢзӣёз¶ҡй–Ӣе§ӢжҷӮгҒ«и©•дҫЎдјҡзӨҫгҒҢи§Јж•ЈгҒ—гҒҹе ҙеҗҲгҒ®1ж ӘеҪ“гҒҹгӮҠгҒ®и©•дҫЎйЎҚгҒҜгҒ„гҒҸгӮүгҒ«гҒӘгӮӢгҒ®гҒӢпјҹгҖҚгӮ’еҹәгҒ«иЁҲз®—гҒ—гҒҰгҒ„гҒҸгҒ“гҒЁгҒ«гҒӘгӮҠгҒҫгҒҷгҖӮ

гҖҖе°‘гҒ—зӣёз¶ҡгҒӢгӮүйӣўгӮҢгҒҫгҒҷгҒҢгҖҒйҖҡеёёдјҡзӨҫгҒҢи§Јж•ЈгҒ—гҒҹе ҙеҗҲгҒ«гҒҜгҖҒи§Јж•ЈеҫҢгҒӢгӮүйҖҡеёёгҒ®дәӢжҘӯгҒҜеҒңжӯўгҒ—жё…з®—жҘӯеӢҷгҒ«е…ҘгӮҠгҒҫгҒҷгҖӮ

жё…з®—жҘӯеӢҷгҒ§гҒҜи§Јж•ЈжҷӮгҒ«гҒқгҒ®дјҡзӨҫгҒҢдҝқжңүгҒҷгӮӢе…ЁгҒҰгҒ®иіҮз”Јгғ»иІ еӮөгҒ®жҷӮдҫЎи©•дҫЎгӮ’иЎҢгҒЈгҒҹдёҠгҒ§еЈІеҚҙзӯүгҒ«гӮҲгӮҠзҸҫйҮ‘еҢ–еҮҰзҗҶгӮ’иЎҢгҒЈгҒҰгҒ„гҒҚгҒҫгҒҷпјҲгҒ“гҒ®й–“гӮӮеЈІеҚҙгҒ«гӮҲгӮӢеҲ©зӣҠгҒҢз”ҹгҒҳгҒҹе ҙеҗҲгҒ«гҒҜжі•дәәзЁҺзӯүгҒҢиӘІгҒ•гӮҢгҒҫгҒҷпјүгҖӮ

гҒқгҒ—гҒҰиіҮз”ЈгҒ®зҸҫйҮ‘еҢ–гӮ’иЎҢгҒ„жңҖзөӮзҡ„гҒӘиІЎз”ЈгӮ’зўәе®ҡгҒ—гҒҹеҫҢгҖҒгҒқгҒ®иІЎз”ЈгӮ’ж Әдё»гҒ«еҲҶй…ҚгҒ—гҖҒдјҡзӨҫгҒҜи§Јж•ЈгҒ—гҒҫгҒҷгҖӮ

гҒӨгҒҫгӮҠи©•дҫЎдјҡзӨҫгҒҢи§Јж•ЈгҒ—гҒҹе ҙеҗҲгҒ®гҒқгҒ®дјҡзӨҫгҒ®ж ӘдҫЎгҒ®з·ҸйЎҚгҒЁгҒҜгҖҒгҒқгҒ®и©•дҫЎдјҡзӨҫгӮ’жҷӮдҫЎгҒ§еЈІеҚҙгҒ—гҒҰеҫ—гҒҹеҲ©зӣҠпјҲзЁҺеј•еҫҢпјүгҒ®йҮ‘йЎҚгҒЁгҒӘгӮӢиЁігҒ§гҒҷгҖӮ

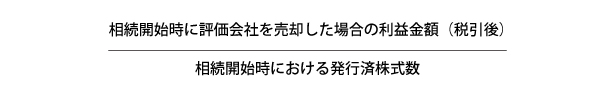

дёҠиЁҳгӮ’иёҸгҒҫгҒҲгҒҫгҒ—гҒҰгҖҒзҙ”иіҮз”ЈдҫЎйЎҚж–№ејҸгҒ«гӮҲгӮӢ1ж ӘеҪ“гҒҹгӮҠгҒ®и©•дҫЎз®—ејҸгҒҜд»ҘдёӢгҒ®гӮҲгҒҶгҒ«гҒӘгӮҠгҒҫгҒҷгҖӮпјҲи©•йҖҡ185 гҖҒ186-2пјү

3. зӣёз¶ҡй–Ӣе§ӢжҷӮгҒ«и©•дҫЎдјҡзӨҫгӮ’еЈІеҚҙгҒ—гҒҹе ҙеҗҲгҒ®еҲ©зӣҠйҮ‘йЎҚпјҲзЁҺеј•еҫҢпјүгҒЁгҒҜ

гҒқгӮҢгҒ§гҒҜдёҠиЁҳз®—ејҸгҒ®еҲҶеӯҗгҒ§гҒӮгӮӢгҖҢзӣёз¶ҡй–Ӣе§ӢжҷӮгҒ«и©•дҫЎдјҡзӨҫгӮ’еЈІеҚҙгҒ—гҒҹе ҙеҗҲгҒ®еҲ©зӣҠйҮ‘йЎҚпјҲзЁҺеј•еҫҢпјүгҖҚгӮ’гҒ”иӘ¬жҳҺгҒ—гҒҰгҒ„гҒҚгҒҫгҒҷгҖӮ

еҲҶеӯҗгҒҜд»ҘдёӢгҒ®з®—ејҸгҒ«гӮҲгӮҠжұӮгӮҒгҒҰгҒ„гҒҚгҒҫгҒҷгҖӮпјҲи©•йҖҡ185 гҖҒ186-2пјү

A-пјҲAпјҚBпјүГ—37пј…

Aпјҡзӣёз¶ҡй–Ӣе§ӢжҷӮгҒ«гҒҠгҒ‘гӮӢжҷӮдҫЎи©•дҫЎйЎҚгҒ«гҒҠгҒ‘гӮӢзҙ”иіҮз”ЈдҫЎйЎҚ

гҖҖпҪӣзӣёз¶ҡй–Ӣе§ӢжҷӮгҒ«гҒҠгҒ‘гӮӢжҷӮдҫЎи©•дҫЎйЎҚгҒ«гҒҠгҒ‘гӮӢз·ҸиіҮз”ЈдҫЎйЎҚ пјҚ зӣёз¶ҡй–Ӣе§ӢжҷӮгҒ«гҒҠгҒ‘гӮӢиІ еӮөгҒ®йҮ‘йЎҚгҒ®еҗҲиЁҲйЎҚпҪқ

Bпјҡзӣёз¶ҡй–Ӣе§ӢжҷӮгҒ«гҒҠгҒ‘гӮӢеёіз°ҝдҫЎйЎҚгҒ«гҒҠгҒ‘гӮӢзҙ”иіҮз”ЈдҫЎйЎҚ

гҖҖпҪӣзӣёз¶ҡй–Ӣе§ӢжҷӮгҒ«гҒҠгҒ‘гӮӢеёіз°ҝдҫЎйЎҚгҒ«гҒҠгҒ‘гӮӢз·ҸиіҮз”ЈдҫЎйЎҚ пјҚ зӣёз¶ҡй–Ӣе§ӢжҷӮгҒ«гҒҠгҒ‘гӮӢиІ еӮөгҒ®йҮ‘йЎҚгҒ®еҗҲиЁҲйЎҚпҪқ

дёҠиЁҳгҒ§гҒ”иӘ¬жҳҺгҒ—гҒҹгӮҲгҒҶгҒ«гҖҒи©•дҫЎдјҡзӨҫгҒҢи§Јж•ЈгҒ—гҒҹе ҙеҗҲгҒ«гҒҜгҒқгҒ®дјҡзӨҫгҒ®жҢҒгҒӨе…ЁгҒҰгҒ®иіҮз”ЈгӮ’еЈІеҚҙгҒҷгӮӢгҒ“гҒЁгҒ«гҒӘгӮҠгҒҫгҒҷгҖӮеЈІеҚҙгҒҷгӮӢгҒ“гҒЁгҒ«гӮҲгӮӢеҲ©зӣҠгҒҜйҖҡеёёгҖҖ{жҷӮдҫЎ пјҚ еёіз°ҝдҫЎйЎҚ} гҒ«гӮҲгӮҠжұӮгӮҒгҒҫгҒҷгҒ®гҒ§AгҒЁгҒҜгҒқгҒ®и©•дҫЎдјҡзӨҫгҒ®еЈІеҚҙзӣҠгҒЁиҖғгҒҲгҒҰгҒ„гҒҹгҒ гҒ‘гӮӢгҒЁгӮӨгғЎгғјгӮёгҒ—гӮ„гҒҷгҒ„гҒӢгҒЁжҖқгҒ„гҒҫгҒҷгҖӮ

гҖҖ(A - B)Г—37%гҖҖгҒЁгҒҜгҖҖгҒқгҒ®еЈІеҚҙзӣҠгҒ«еҜҫгҒ—гҒҰиӘІгҒ•гӮҢгӮӢжі•дәәзЁҺзӯүгӮ’зЁҺзҺҮ37пј…вҖ»гҒЁгҒ—гҒҰиЁҲз®—гҒ—гҒҹжі•дәәзЁҺйЎҚзӯүзӣёеҪ“йЎҚгҒ§гҒҷгҖӮ

гҖҖгҒ“гӮҢгӮүгҒ®з®—ејҸгҒ«гӮҲгӮҠзӣёз¶ҡй–Ӣе§ӢжҷӮгҒ«и©•дҫЎдјҡзӨҫгӮ’еЈІеҚҙгҒ—гҒҹе ҙеҗҲгҒ®зЁҺеј•еҫҢгҒ®еҲ©зӣҠйҮ‘йЎҚгӮ’жұӮгӮҒгӮӢгҒ“гҒЁгҒҢеҮәжқҘгӮӢгҒ®гҒ§гҒҷгҖӮ

вҖ» иӘІзЁҺжҷӮжңҹгҒҢе№іжҲҗ28е№ҙ4жңҲ1ж—Ҙд»ҘйҷҚгҒ®гӮӮгҒ®гӮҲгӮҠгҖҒ38пј…вҶ’37%гҒЁгҒӘгҒЈгҒҰгҒ„гҒҫгҒҷгҖӮ

4. иЁҲз®—дёҠгҒ®иіҮз”Јгғ»иІ еӮөгҒ®еҸ–жүұгҒ„

дёҠиЁҳгҒ®гҒ”иӘ¬жҳҺгҒ§и©•дҫЎдјҡзӨҫгҒ®дҝқжңүгҒҷгӮӢиіҮз”Јгғ»иІ еӮөгӮ’еЈІеҚҙгҒҷгӮӢгҒ“гҒЁгҒ«гӮҲгӮӢеҲ©зӣҠпјҲжҷӮдҫЎ пјҚ еёіз°ҝдҫЎйЎҚпјүгӮ’жұӮгӮҒгҒҰиЁҲз®—гҒҷгӮӢгҒ“гҒЁгӮ’гҒ”иӘ¬жҳҺгҒ—гҒҫгҒ—гҒҹгҖӮгҒ“гҒ“гҒ§гҒҜгҒқгҒ®иЁҲз®—гҒ®йҡӣгҒ«з”ЁгҒ„гӮӢиіҮз”Јгғ»иІ еӮөгҒ®е®ҡзҫ©гӮ’гҒ”иӘ¬жҳҺгҒ—гҒҫгҒҷгҖӮ

(1) иіҮз”ЈгҒ®еҸ–жүұгҒ„гҒ«гҒӨгҒ„гҒҰ

зҙ”иіҮз”ЈдҫЎйЎҚгҒ®иЁҲз®—дёҠгҖҒиіҮз”ЈгҒҜжҷӮдҫЎгҒЁеёіз°ҝдҫЎйЎҚгҒ®дёЎж–№гӮ’дҪҝз”ЁгҒҷгӮӢгҒ“гҒЁгҒ«гҒӘгӮҠгҒҫгҒҷгҖӮ

гҒҫгҒҡеёіз°ҝдҫЎйЎҚгҒ«гҒӨгҒ„гҒҰгҒҜгҖҒжҜҺжңҹдјҡзӨҫгҒҢжұәз®—гӮ’зө„гӮ“гҒ§иЁҲз®—гӮ’гҒҷгӮӢдјҡиЁҲдёҠгҒ®еёіз°ҝдҫЎйЎҚгҒ§гҒҜгҒӘгҒҸгҖҒжі•дәәзЁҺжі•дёҠгҒ®зЁҺеӢҷиӘҝж•ҙеҫҢгҒ®еёіз°ҝдҫЎйЎҚгҒЁгҒӘгӮҠгҒҫгҒҷгҒ®гҒ§жіЁж„ҸгҒҢеҝ…иҰҒгҒ§гҒҷгҖӮгҒ—гҒҹгҒҢгҒЈгҒҰеёіз°ҝдҫЎйЎҚгҒ®иЁҲз®—гҒ®йҡӣгҒ«гҒҜжі•дәәзЁҺз”іе‘ҠжӣёгҒ®еҲҘиЎЁдә”пјҲдёҖпјүгҒ«иЁҳијүгҒ—гҒҹзЁҺеӢҷдёҠгҒ®еҗҰиӘҚйҮ‘йЎҚгҒҢеҝ…иҰҒгҒ«гҒӘгӮҠгҒҫгҒҷгҒ®гҒ§гҒ”жә–еӮҷгҒҸгҒ гҒ•гҒ„гҖӮ

ж¬ЎгҒ«иіҮз”ЈгҒ®жҷӮдҫЎгҒ«гҒӨгҒ„гҒҰгҒ§гҒҷгҒҢгҖҒгҒ“гҒ“гҒ§гҒ„гҒҶжҷӮдҫЎгҒЁгҒҜгҖҒи©•дҫЎдјҡзӨҫгҒ®дҝқжңүгҒҷгӮӢиіҮз”ЈгӮ’иІЎз”Ји©•дҫЎеҹәжң¬йҖҡйҒ”гҒ®е®ҡгӮҒгӮӢгҒЁгҒ“гӮҚгҒ«гӮҲгҒЈгҒҰи©•дҫЎгҒ—гҒҹдҫЎйЎҚгҒ®еҗҲиЁҲгӮ’жҢҮгҒ—гҒҫгҒҷгҖӮ

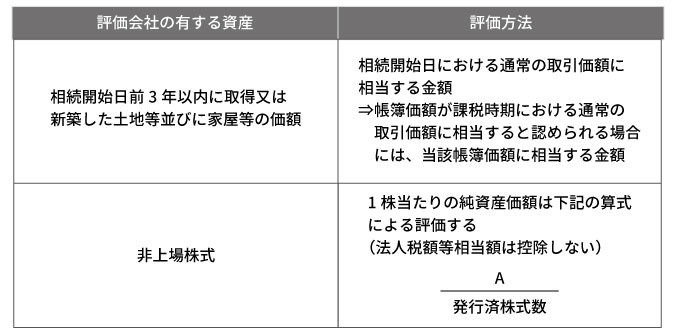

гҒ—гҒӢгҒ—еңҹең°гғ»е®¶еұӢгҒЁи©•дҫЎдјҡзӨҫгҒҢдҝқжңүгҒҷгӮӢйқһдёҠе ҙж ӘејҸгҒ®и©•дҫЎгҒ«гҒӨгҒ„гҒҰгҒҜж¬ЎгҒ®и©•дҫЎгҒ«гӮҲгӮӢгҒ“гҒЁгҒҢиӘҚгӮҒгӮүгӮҢгҒҰгҒ„гҒҫгҒҷгҒ®гҒ§гҒ”з•ҷж„ҸгҒҸгҒ гҒ•гҒ„гҖӮпјҲи©•йҖҡ185пјү

(2) иІ еӮөгҒ®еҸ–жүұгҒ„гҒ«гҒӨгҒ„гҒҰ

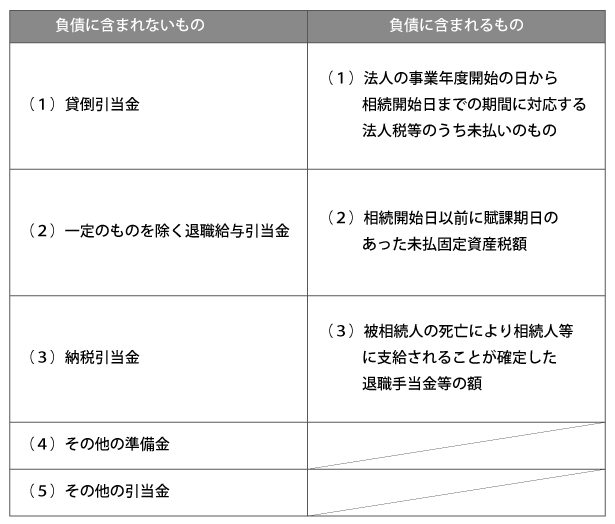

зҙ”иіҮз”ЈдҫЎйЎҚгҒ®иЁҲз®—дёҠгҖҒиІ еӮөгҒ«гҒӨгҒ„гҒҰгҒҜеёіз°ҝдҫЎйЎҚгҒ®гҒҝгӮ’дҪҝз”ЁгҒҷгӮӢгҒ“гҒЁгҒЁгҒӘгӮҠгҒҫгҒҷгҖӮ

еёіз°ҝдҫЎйЎҚгҒ«гҒӨгҒ„гҒҰгҒҜгҖҒиіҮз”ЈгҒЁеҗҢж§ҳгҒ«дјҡиЁҲдёҠгҒ®еёіз°ҝдҫЎйЎҚгҒ§гҒҜгҒӘгҒҸгҖҒжі•дәәзЁҺжі•дёҠгҒ®еёіз°ҝдҫЎйЎҚгӮ’дҪҝз”ЁгҒҷгӮӢгҒ“гҒЁгҒ«гҒӘгӮҠгҒҫгҒҷгҖӮдёӢиЁҳгҒ®иЎЁгҒ«иІ еӮөгҒ®еҸ–жүұгҒ„гӮ’гҒҫгҒЁгӮҒгҒҫгҒ—гҒҹгҒ®гҒ§гҒ”еҸӮиҖғдёӢгҒ•гҒ„гҖӮпјҲи©•йҖҡ186пјү

5. гҒҫгҒЁгӮҒ

д»ҘдёҠгҒҢзҙ”иіҮз”ЈдҫЎйЎҚж–№ејҸгҒ®иЁҲз®—ж–№жі•гҒ®еҹәзӨҺгҒЁгҒӘгӮҠгҒҫгҒҷгҖӮ

йЎһдјјжҘӯзЁ®жҜ”жә–ж–№ејҸгӮ’жҜ”гҒ№гҒҰгҖҒдјҡзӨҫгҒҢдҝқжңүгҒҷгӮӢиіҮз”Јгғ»иІ еӮөгҒ«зқҖзӣ®гҒҷгӮӢгҒӢгӮүи©•дҫЎдјҡзӨҫгҒ®е®ҹж…ӢгҒӢгӮүи©•дҫЎгҒҷгӮӢж–№жі•гҒ§гҒӮгӮӢгҒ“гҒЁгҒҢгҒҠеҲҶгҒӢгӮҠй ӮгҒ‘гҒҹгҒӢгҒЁжҖқгҒ„гҒҫгҒҷгҖӮ

гӮӨгғЎгғјгӮёгҒЁгҒ—гҒҰи©•дҫЎдјҡзӨҫгҒҢдёҠе ҙдјҡзӨҫгҒ«иҝ«гӮӢиҰҸжЁЎгҒ§гҒӮгӮҢгҒ°йЎһдјјжҘӯзЁ®жҜ”жә–ж–№ејҸгӮ’з”ЁгҒ„гҖҒи©•дҫЎдјҡзӨҫгҒҢиҰҸжЁЎгҒ§е°ҸгҒ•гҒ‘гӮҢгҒ°зҙ”иіҮз”ЈдҫЎйЎҚгӮ’з”ЁгҒ„гҖҒгҒқгҒ—гҒҰи©•дҫЎдјҡзӨҫгҒ®иҰҸжЁЎгҒҢдёӯиҰҸжЁЎгҒ§гҒӮгӮҢгҒ°йЎһдјјжҘӯзЁ®жҜ”жә–ж–№ејҸгҒЁзҙ”иіҮз”ЈдҫЎйЎҚж–№ејҸгӮ’жҠҳдёӯгҒ—гҒҰи©•дҫЎгҒ—гҒҰгҒ„гҒҸгҒ“гҒЁгҒЁгҒӘгӮӢгҒЁгҒҠиҖғгҒҲгҒ„гҒҹгҒ гҒ‘гӮҢгҒ°гҒЁеӯҳгҒҳгҒҫгҒҷгҖӮ

йқһдёҠе ҙж ӘејҸгҒ®зӣёз¶ҡзЁҺи©•дҫЎгҒ®гҒҷгҒ№гҒҰ

йқһдёҠе ҙж ӘејҸгӮ’зӣёз¶ҡгҒ—гҒҹгӮүдёҖз•ӘгҒ®е•ҸйЎҢгҒ«гҒӘгӮӢгҒ®гҒҜгҖҒгҖҢеёӮе ҙгҒ§е®ҡгӮҒгӮүгӮҢгҒҹдҫЎж јгҒҢгҒӘгҒ„гҒҹгӮҒгҖҒгҒ„гҒҸгӮүзӣёз¶ҡзЁҺгӮ’ж”Ҝжү•гҒЈгҒҹгӮүгҒ„гҒ„гҒӢгӮҸгҒӢгӮүгҒӘгҒ„гҖҚгҒЁгҒ„гҒҶгҒ“гҒЁгҖӮ

йқһдёҠе ҙж ӘејҸгҒҜгҒҫгҒҡдјҡзӨҫгӮ„еёӮе ҙгҒ®зҸҫзҠ¶гӮ’еҲӨж–ӯгҒ—гҒҰдҫЎйЎҚгӮ’и©•дҫЎгҖӮгҒқгҒ®и©•дҫЎгӮ’е…ғгҒ«гҒ—гҒҰзӣёз¶ҡзЁҺгӮ’иЁҲз®—гҒ—гҒҫгҒҷгҖӮ

гҒ§гҒҜгҖҒдёҖдҪ“гҒ©гҒ®гӮҲгҒҶгҒ«гҒ—гҒҰи©•дҫЎгӮ„зӣёз¶ҡзЁҺгӮ’жұӮгӮҒгӮӢгҒ®гҒӢгҖӮ

гӮ№гғҶгғғгғ—гӮ’иҝҪгҒЈгҒҰгҒ„гҒ‘гҒ°гҖҒгҒҷгҒ№гҒҰгҒҢгӮҸгҒӢгӮӢгӮҲгҒҶеҝ…иҰҒгҒӘжғ…е ұгӮ’е…ЁгҒҰгҒ”зҙ№д»ӢгҒ•гҒӣгҒҰгҒ„гҒҹгҒ гҒҚгҒҫгҒ—гҒҹгҖӮ

йқһдёҠе ҙж ӘејҸгҒ®зӣёз¶ҡзЁҺи©•дҫЎгҒ®гҒҷгҒ№гҒҰгӮ’иҰӢгӮӢ