チェスター相続税実務研究所

小規模宅地等の特例の適用において全員同意書が必要な理由

2018/12/13

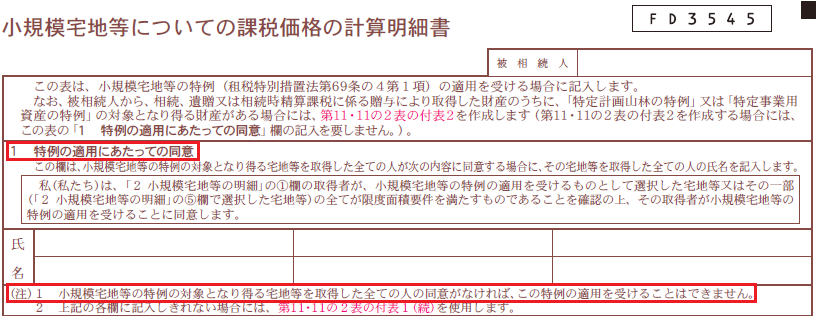

相続税申告書様式の「第11・11の2表の付表1」には、「1 特例の適用にあたっての同意」欄があり、小規模宅地等の特例の対象となり得る宅地等を取得した全ての人の氏名を記載することになっています。

そして、「小規模宅地等の特例の対象となり得る宅地等を取得した全ての人の同意がなければ、この特例の適用を受けることはできません」という注書きが付記されています。

この欄に、小規模宅地等の特例の対象となり得る宅地等を取得した全ての人の氏名を記載できなかったために、同特例の適用を受けることができなかった納税者が、その更正処分の取消しを求めて国税不服審判所に審査請求しましたが棄却されました(平成26年8月8日東裁(諸)平26第19号)。

租税特別措置法第69条の4第6項は、申告書に特例の適用を受けようとする旨を記載し、明細書その他の書類の添付がある場合に限り適用する旨が規定され、租税特別措置法施行令及び租税特別措置法施行規則において、上記の様式になるように規律されています。

小規模宅地等の特例の対象となり得る宅地等を取得した全ての人の氏名を記載できなかったことによって、小規模宅地等の特例の適用が否認され、その処分が国税不服審判所において維持された理由はどこにあるのでしょうか。

もちろん、特例の適用を受けようとする旨を記載した書類の添付がなかったことが直接の理由であり、特に、租税特別措置法は、以下の考え方が存在するため、更に許容されないことになります。

租税特別措置法は、本来課されるべき税額を政策的な見地から特に軽減するものであるから、租税負担公平の原則に照らし、その解釈は厳格にされるべきものであり、同法に規定する文言を離れて、みだりに実質的妥当性や個別事情を考慮して、拡張解釈ないし類推解釈をすることは許されないと解される。

しかし、そもそも、法が全員の同意を要求する趣旨はどこにあるのでしょうか。

それは、相続税額の算定過程に拠ると、相続税の課税価格の確定のためには、同一の被相続人に係る全ての相続人等の課税価格が、全ての相続人等との関係で、同額で確定されなければならない(要するに、特例対象宅地等については、相続人等によって申告内容が異なってはならない)からです。

そのためには、同一の被相続人に係る個々の相続人等が、特例対象宅地等のうちのそれぞれ異なる部分を選択して特例の適用を受けようとすることにより、相続税の課税価格が確定できない結果となることがないようにしなければなりません。

そこで、同一の被相続人から相続又は遺贈により特例対象宅地等を取得した者がある場合において、その取得をした全ての者の選択についての同意を求めることになったものと解されます。

それでは、特例対象宅地等が複数あり、その特例対象宅地等のうち相続税の申告期限までに分割された特例対象宅地等と分割されていない特例対象宅地等がある場合の「同意」はどの範囲の者まで要求されるのでしょうか。

分割されていない特例対象宅地等についても、その後分割が確定することにより特例の適用が可能となります。

そうすると、上記の同意を得る必要のある者には、相続税の申告期限までに分割された特例対象宅地等を取得した者のみならず、分割されていない特例対象宅地等がその後分割され特例を適用する可能性のある者、すなわち、未分割である特例対象宅地等を共有で取得している者(共同相続人又は包括受遺者)も含まれると解される(結局、共同相続人又は包括受遺者全員の同意が必要になる)ことになります。

上記のように説示したのが、平成26年8月8日東裁(諸)平26第19号の裁決です。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。