チェスター相続税実務研究所

生命保険契約の契約者変更に係る課税関係について

2020/11/11

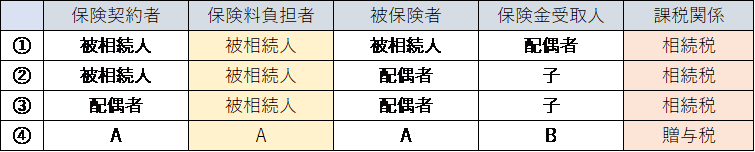

相続税法においては、一定の要件に該当する保険契約について、みなし相続財産やみなし贈与財産として課税する旨が規定されています。例えば被保険者である保険料負担者に相続があった場合や保険料負担者と保険金受取人が異なる場合に満期保険金等の保険金が支払われた場合などです。

今回の標題である生命保険契約の契約者が変更された場合の課税関係については、国税庁で公表されている質疑応答事例でも解説がありますが、別な視点から相続税等の課税関係について確認してみたいと思います。

1 生命保険契約の課税関係

まずは一般的な課税関係を簡単に確認しておきます。

例) ※ Aに相続は発生しておりません。

※ Aに相続は発生しておりません。

上記の表で示した通り、保険料負担者が誰なのかが課税関係を考える上で重要となってきます。

この点は今回の内容を考える上で重要な考え方となります。

まず①は保険料を負担していた被相続人が亡くなったことにより支払われた保険金を配偶者が受け取っているため、死亡保険金として相続税の課税対象となります。

次に②③は被保険者が配偶者のため、死亡保険金は支払われませんが、生命保険契約に関する権利として、保険料負担者である保険契約者の地位を引き継いだ方に対して課税されることになります。なお、②③の違いは本来の相続財産かみなし相続財産かの違いとなります。(詳しくはこちらをご覧ください。)

④はAが保険料を負担しており、満期となった際にBが満期保険金を受け取った場合ですが、この場合はAからBに対する贈与税が生じることになります。

2 保険契約者の変更を行った場合

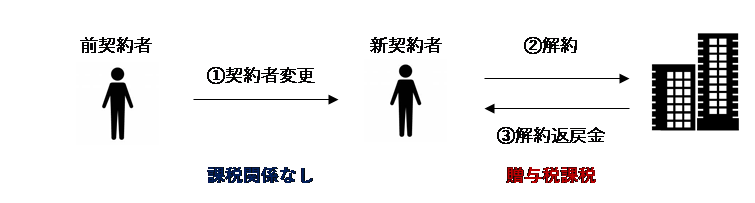

① 保険契約者の方が高齢になった場合など手続きなどがしやすくなるように契約者変更の提案がされることがあります。

では、契約者変更に伴い贈与税が課されることはあるのでしょうか。

結論は、課税関係は特に生じません。

相続税法ではその保険契約の保険料を負担している者から相続等で財産(保険金や保険契約に係る財産的な価値)が移転することに着目して課税を行うこととしています。契約者変更はあくまでも契約上の変更に過ぎず、保険料負担者の地位までも引き継ぐものではありません(保険料負担者の地位は前契約者のままということになります。)。つまり、契約者変更時において新契約者に財産的な価値は移転していないため、その時点では課税関係は生じないこととなります。

ですが、契約者変更後に新契約者がその保険契約を解約して解約返戻金などを受け取った場合には、保険料負担者である前契約者から新契約者に対する贈与として課税されることになるため注意が必要です。

② また上記1表中②の保険契約においても契約者変更がされることになります。

このケースは、当初の保険料負担者に相続が発生しているため、契約者変更とともに保険料負担者の地位を引き継ぐこととなり、そこに財産的価値が認められ相続税が課税されることとなります。

3 保険契約者を相続人以外に変更した場合

上記1、2において保険契約の課税関係や契約者変更があった場合の考え方について記載してきましたが、ここからが今回の本題となります。まずは以下で前提条件を記載します。

【前提】

a 被相続人:長男

b 相続人:母

c 保険契約者:長男(父から相続したもの)

d 保険料負担者:長男(および亡父)

e 被保険者:長女

f 保険金受取人:長男

g 契約者である長男の死亡に伴い、(保険会社のアドバイスに基づき)新契約者を長女、保険金受取人を長女の子へ変更

h gに伴い、「保険契約者等の異動に関する調書」が新契約者長女として提出されている。

i 保険約款により契約者死亡時には相続人が承継することと規定されている。

このケースは、上記1表中②および上記2②の契約関係に相当する保険契約になります。

なお、父の相続時において長男が生命保険契約に関する権利を相続して、父の保険料負担者としての地位を引き継いでいます。

特殊な点としては、長男の相続時における手続きにより相続人でない長女が契約者となっていることです。

それではこのような手続きがなされた場合の課税関係はどのように考えれば良いのでしょうか。

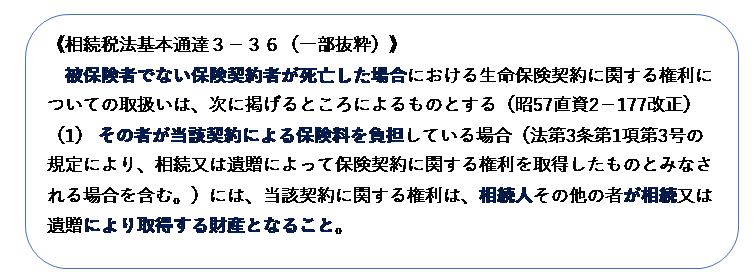

① 相続税の課税関係

保険料負担者が長男(被相続人)であり、被保険者が長女であるため、長男の本来の財産である生命保険契約に関する権利として相続税が課されることになります。このことは相続税法基本通達3-36において取り扱いが示されています。

この事例における保険契約者の地位は、長男から長女へ直接引き継がれていますので、長女が生命保険契約に関する権利(保険料負担者および保険契約者の地位)を遺贈により取得したようにもみえますがどのように考えればよいのでしょうか。

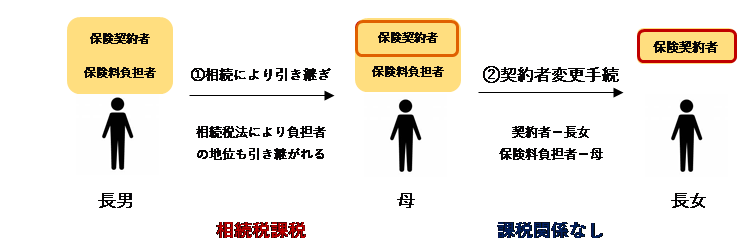

上述の通り、本事例の契約状況における保険契約は長男の本来の相続財産ということになりますので、遺産分割の対象となります。

本事例では相続人は母一人ですので、遺産分割をすることなく、当然に母が相続したことになります。

したがって相続税の計算上、長女が長男から生命保険契約に関する権利を遺贈で取得するという法的取り扱いは存在しないため、あくまでも母が生命保険契約に関する権利を相続したものとして課税財産に含まれるものとなります。

② 長女の課税関係

長男の相続に伴い保険契約者が長女に切り替わっていることは紛れもない事実となります。

ですが、上述した通り長男の相続により保険料負担者である保険契約者の地位を承継したのは母になると考えられます。

形式上は長男から長女へ直接契約関係が切り替わっているように見えますが、実態としては、長男から母が生命保険契約に関する権利を相続し、母から長女へ契約者を変更したものということになります。

したがって、長男の相続発生時において長女に対する課税関係は生じないものと考えられます(上記2①のケースに該当)。

ご紹介した事例のような長女に契約者が変更されているという事実をもって、相続税の計算を行ってしまうと余計な手間や過大な税金負担を強いることになってしまいます(本事例の場合で長女が遺贈により取得したとしてしまうと兄弟間の相続のため、相続税額の2割加算が生じます。)。このようなケースが多く発生することは考えにくいですが、通常と異なる手続きがされている保険契約に出くわした場合には、条文や通達、保険約款等を良く調べ、課税関係等の判断を行うことが重要です。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。