チェスター相続税実務研究所

小規模宅地等の特例の適用

~アパートに空室がある場合の貸付事業用宅地について~

2021/05/19

今日のテーマは小規模宅地等の特例のうち、貸付事業用宅地の要件についてです。 相続税の申告において、小規模宅地等の特例を適用する場面は多く、弊所のブログ等でも過去に何度も取り上げているテーマです。

根拠規定である租税特別措置法69の4は毎年のように改正があり、取扱通達も発遣されているものの、ますます複雑な制度になってきています。

さて、小規模宅地等の特例の対象となる「貸付事業用宅地等」とは被相続人等の貸付事業の用に供されていた一定の宅地等をいい、この「宅地等」には、「一時的に賃貸されていなかったと認められる部分が含まれる」とされているものの、「一時的に賃貸されていなかった」期間については、具体的に示されていません(租税特別措法通達69の4-24の2)。

この期間について、1か月程度なのか、募集中であれば2~3か月程度でもいいのか悩ましいところです。

この取扱いにつき、次のように考えています。

この租税特別措法通達69の4-24の2の「一時的に賃貸されていなかったと認められる部分が含まれる」部分の条文の書きぶりは、実は、貸家建付地の評価において、借家権割合に賃貸割合の取扱いを示す財産評価基本通達26の「一時的に賃貸されていなかったと認められるものを含む」とほぼ同じです。よく似ていることから、「財産評価基本通達の準用か!」とも考えられます。 「一時的に賃貸されていなかったと認められる部分(もの)」の一時的な期間について、規定する条文は異なっていても、それぞれの取扱通達において同様な文言で定められていれば、同様に取り扱うものと考えるべきでしょう。

例えば、自用地に自己所有の貸アパートを建てることはよくあり、同一物件で貸家建付地の評価と小規模宅地等の特例適用を行う例は多いでしょう。この場合、同一物件で、「一時的に賃貸されていなかったと認められる部分(もの)」の一時的な期間は、同じ長さを示すと考えるのが自然でしょう。

なお、貸家建付地の評価における「一時的に賃貸されていなかったと認められる」空室の期間について、課税時期の前後の例えば1か月程度であるなど、一時的な期間などの事実関係から一時的に空室となっていたにすぎないと認められるものは、課税時期においても賃貸されていたものとして差し支えないとされています(国税庁タックスアンサーNo.4614貸家建付地の評価)。 「小規模宅地等の特例」の適用においても、「一時的に賃貸されていなかったと認められる部分」の一時的な期間は、貸家建付地評価と同様に1か月程度と考えられます。

而して、この「1か月程度」については、1か月を超えると要件を満たさないとはされておらず、H28.10.26大阪地裁(TAINS Z888-2093)では、「5か月以上も賃貸されていない(中略)本件各空室部分は、本件相続税の課税時期に賃貸されていたと同視することはでき(ない)」と判示され、控訴審のH29.5.11大阪高裁(TAINS Z888-2116)でも維持されています。このことから、空室となっていた期間が少なくとも2か月を超えていれば、いずれの規定も適用できないと考えてよいでしょう。

《事例》

一棟の建物で一部がアパートで一部が自宅だったり、マンション1棟持っていても一部を自分で使っていたり、といった、難しいケースはさておき、シンプルな

『アパート1棟持っていて、全部屋募集しているが、一部は賃貸中で一部は空室』

という状態を例に挙げて説明します。

(例)アパートの敷地 面積200㎡ 自用地の場合の1㎡単価10万円

アパートは全部で10室(全室同じ面積)

5室貸付中、5室は募集中だが2~3か月空いている。

自用地価格2,000万円 借地権割合0.6 借家権割合0.3 賃貸割合5/10 の場合、

土地の評価額の計算は2,000万円×(1-0.6×0.3×5/10)=1,820万円

〈小規模宅地等特例適用により減額できる金額〉

貸家建付地評価した部分だけの単価を使っていくことになります。

自用地単価10万円×(1-0.6×0.3)=82,000円 ←貸家建付地の単価

82,000円×100㎡(特例の対象になる面積)×減額割合50%=410万円

小規模宅地等の特例により受けられる減額は410万円となります。

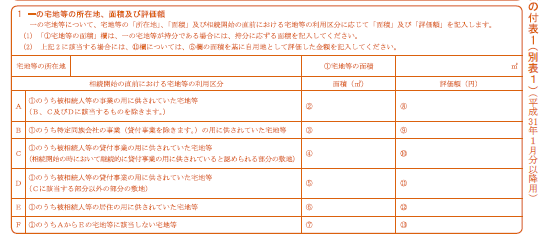

(相続税申告書の第11・11の2表の付表1(別表1)の書き方)

空室は特例対象外ですので、入居中はC 空室はDに記載することになります。

※特例対象外なのでFではないか?と思われるかもしれません。私見ですが、Fは、一棟建物のうち一部をアパート以外の用途にしている場合などを記載しますので、空室はFではなくDになるかと思います。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。