チェスター相続税実務研究所

相続した外貨建資産に係る為替差損益の認識について

2024/03/27

近年では為替の変動が大きく、為替差損益について所得税がどのように課税されるのか、不安に思われる方が多いのではないでしょうか。

外貨(外貨預金を含む)を取得し、それを円と交換した場合(「円転」といいます。)や、外貨から他の外貨に交換した場合は、その為替差損益は所得として認識し、所得税の課税対象となります。

本稿では、特に、相続により外貨建資産を取得した場合の取り扱いについて整理します。

この記事の目次 [表示]

(1)日本人(日本国籍・日本居住)の被相続人が日本国内で預け入れた外貨預金

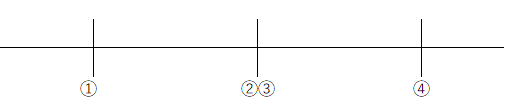

①日本人の被相続人が日本で外貨預金を預け入れ

②相続開始(相続税申告は預金を相続開始日のTTBにて申告)

③相続人が外貨預金を取得(外貨預金を外貨で取得した時点では為替差損益は生じません)

④相続人が外貨預金を円転

【回答】

①と②の間に生じた為替差益は被相続人に帰属し、雑所得(所得税の準確定申告)の対象となります。

使用するレートは相続開始日のTTM

③と④との間に生じた為替差益は、相続人の雑所得の対象となります。

使用するレートは円転時のTTM

【解説】

相続等により取得した資産を譲渡した場合の当該資産の譲渡所得の計算上、当該資産の取得費等を引き継ぐ対象となる資産は、山林(事業所得の起因となるものを除く。)又は譲渡所得の起因となる資産に限られ、金銭債権である外貨預金は、取得費等の引継ぎの対象となりません。(所法59、60)

(2)日本国内で契約した外貨建て保険

②相続開始(相続税申告は保険金を相続開始日のTTBにて申告)

③相続人が外貨預金口座にて外貨で保険金を受け取り

④相続人が外貨預金を円転

【回答】

②と③の間に生じた為替差益は、相続人の雑所得の対象となります。

使用するレートは受け取り時のTTM

③と④の間に生じた為替差益は、相続人の雑所得の対象となります。

使用するレートは円転時のTTM

【解説】

被相続人が契約し、相続人が受け取る死亡保険金について、②相続人は相続開始日の評価額で保険金を取得し、③外貨で保険金を受取った際、相続開始日からの為替差益は雑所得の対象となります。また、④相続人が円転した場合には、保険金を受取った日から円転までの期間について為替差損益を認識することになります。

※ なお、保険によっては、外貨建て保険であっても、円で支払う「円支払い特約」が付加されている場合がありますので、その確認が必要となります。

(3)外国人(外国籍・外国居住)の被相続人が所有していた外貨預金

②相続開始(相続税申告は外貨預金を相続開始日のTTBにて申告)

③プロベート裁判手続きにより、executor(遺産整理執行人)が管理口座にて遺産を集約して、諸経費を支払い(すべて外貨建)

④プロベート裁判で決定した相続人に対して、executorが外貨預金を円に換算して送金。相続人は日本の円口座にて相続財産を受け取り

【回答】

①と②の間には為替差損益は生じません。

②と④の間に生じた為替差益は、相続人の雑所得の対象となります。

使用するレートは円転時のTTM

【解説】

被相続人が生前稼得した所得は被相続人に帰属すべきもので、自国通貨そのものには為替差損益は生じません。相続人は相続開始日に外貨預金を取得します。相続開始日から外貨預金を円転する間の取引は外貨建取引となり、この間生じた為替差損益を認識することとなり、為替差益について雑所得の対象となります。

(4)外国人(外国籍・外国居住)の被相続人が所有していた有価証券

②相続開始(相続税申告は投資信託を相続開始日のTTBにて申告)

③ Living Trust(生前信託)を設定しており、trustee(受託者)が投資信託を売却して、売却代金を信託管理口座(外貨)に入れる

④ trusteeが諸経費の支払いを終えた後、受益者へ信託管理口座の外貨を円転して送金。相続人は日本の円口座にて相続財産を受け取り

【回答】

③と④の間に生じた為替差益は、相続人の雑所得の対象となります。

使用するレートは円転時のTTM

【解説】

被相続人が所有していた投資信託を受託者が売却したときには、譲渡所得として認識され、譲渡所得の計算上、被相続人の取得費等を引き継ぐことになりますが、この場合、自国通貨による売買は為替差損益を生じません。受託者が投資信託を売却することによって、受益者に譲渡所得に係る利益が移転することから、投資信託を売却したときが取得の日となります(所法36)。したがって、③から④の間に生じた為替差益は雑所得の対象となります。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。