チェスター相続税実務研究所

養子の子は相続税額の2割加算の対象?

2016/02/23

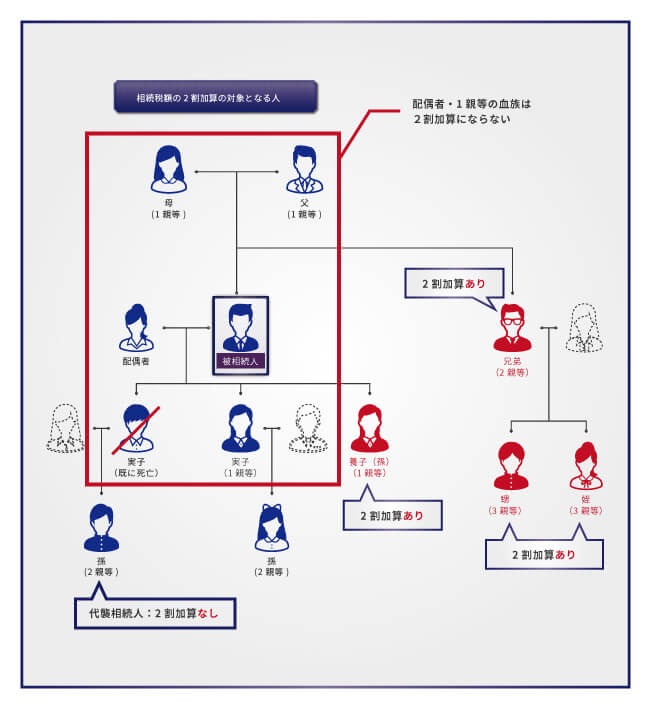

相続税の税額の計算上、相続、遺贈や相続時精算課税に係る贈与によって財産を取得する人が被相続人の配偶者及び一親等の血族以外の者である場合には、その人の相続税額については2割加算される場合があります。

相続税法第18条では、以下のように規定されています。

(相続税額の加算)

第18条 相続又は遺贈により財産を取得した者が当該相続又は遺贈に係る被相続人の一親等の血族(当該被相続人の直系卑属が相続開始以前に死亡し、又は相続権を失ったため、代襲して相続人となった当該被相続人の直系卑属を含む。)及び配偶者以外の者である場合においては、その者に係る相続税額は、前条の規定にかかわらず、同条の規定により算出した金額にその100分の20に相当する金額を加算した金額とする。2 前項の一親等の血族には、同項の被相続人の直系卑属が当該被相続人の養子となっている場合を含まないものとする。ただし、当該被相続人の直系卑属が相続開始以前に死亡し、又は相続権を失ったため、代襲して相続人となっている場合は、この限りでない。

要約しますと、2割加算の対象となる者は、

・被相続人の配偶者、父母、子ではない人

・被相続人の養子となった人で、被相続人の孫でもある人のうち、代襲相続人になっていない人

となります。

従って、

「孫が養子縁組により相続人となり、財産を相続している場合」

には、2割加算の対象となりますが、

「相続人である子が被相続人より前に死亡しているため、代襲相続人としての立場により、養子である孫が財産を相続している場合」

には、養子としての立場と、代襲相続人としての立場の相続の二重資格を有していますが、代襲相続人としての立場により取得したものとして、2割加算の対象となりません。

では、最近あったこのような事例の場合にはどうなるのでしょうか。

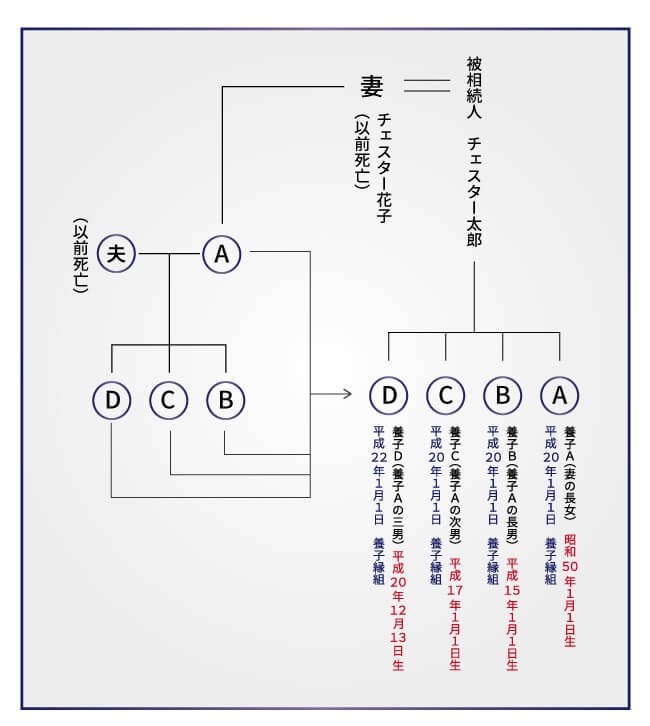

被相続人の妻は以前に死亡しています。

Aは、被相続人の妻の長女で、被相続人の養子になっています。

また、養子の子であるB(Aの長男)、C(Aの二男)、D(Aの三男)は、いずれもAの養親である被相続人の養子となっています。

この場合に、2割加算の対象となる相続人はどの人でしょうか。

養子の子はいわゆる「孫養子」に該当し2割加算の対象となってしまうのでしょうか?

民法727条には、以下のように規定されています。

民727条(縁組による親族関係)

養子と養親及びその血族との間においては、養子縁組の日から、血族間におけると同一の親族関係を生じる。

被相続人とAが養子縁組をしたのは、平成20年1月1日です。

養子縁組した日(平成20年1月1日)から、養父である被相続人と、養子となるAは直系血族になり、養子縁組後に生まれたD(平成20年12月31日生)は被相続人からみて「二親等の直系血族」となります。

一方、B(平成15年1月1日生)とC(平成17年1月1日生)は、被相続人とAが養子縁組した日(平成20年1月1日)以前に出生しているため、BとCは被相続人の二親等の直系血族に該当しません。

従って、

BとCは相続税額の2割加算の対象とならず、

Dのみが相続税額の2割加算の対象となります。

(参考)

また、「養子縁組をして節税したい。」と考え、養子縁組をして子の数を増やせば、法定相続人の数を増やせるのでは?と考える方もいらっしゃるかもしれません。しかし、何人養子縁組をしたとしても、法定相続人の数に算入できる人数は決まっています。

被相続人に実子がいる場合は1人、いない場合は2人です。

「では、太郎さんは、2人しか法定相続人の数に算入できないのに、なんで4人も養子縁組するのだろう?2人以上は養子縁組するメリットがないのでは?」と思われる方もいらっしゃるかもしれません。

確かに、相続税の節税とはならない養子縁組であっても、養子縁組する別のメリットが生じるため養子縁組されることもあります。配偶者の子で、いくら小さい時から自分の子や孫のように思って育てていても、養子縁組をしない限りA、B、Cは相続人にはなれません。又、Dは養子縁組しなくても、Aが養子縁組後に被相続人より先に死亡した場合にのみ代襲相続人になれますが、Aが生きていた場合は相続人にはなれません。

相続人でない者は、遺言があれば遺産を取得できますが、被相続人が遺言を書いていない場合は遺産を取得することが出来ません。また、遺留分を計算する際には養子の数の制限もありません。従って、養子縁組は「相続人になれる」こと自体にメリットがあります。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。