チェスター相続税実務研究所

道路沿いとそれ以外の地域で評価方法が異なる農地の評価と分割の工夫

2016/08/12

被相続人の有する農地が、評価倍率表において、道路沿いは路線価方式で、それ以外は倍率方式で評価すると指定された地域に所在する場合、評価方法や気を付けるべきポイントはありますか?

【設 例】

・評価対象地の地積は5,000㎡である。

・道路沿いに所在しているが、15筆で構成されており、奥行は約80m程度ある。

・生前に近隣の所有者から土地を買い増し、現状に至る。

・相続人は長男と二男の2人で、両者とも従来から農業に従事しており、評価対象地についても被相続人の生前から共に耕作をしている。

・評価対象地において、農業は今後も継続していく予定である。

・道路沿いであれば接道義務を満たす限り、宅地へ転用することが可能である地域である。

・広大地の面積要件は3,000㎡以上の地域である。

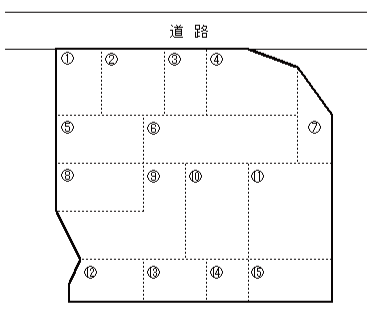

≪評価対象地の概要図≫

評価対象地の農地を一人の相続人が承継する場合、路線価方式で評価することとなります。そして、一定の要件を満たせば、広大地評価をすることが可能です。

また、道路沿いの農地(例えば、上記図の①~⑦)とそれ以外の奥側の農地(例えば、上記図の⑧~⑮)をそれぞれ別の相続人が承継した場合、道路沿いの農地は路線価方式で評価(広大地の要件を満たせば広大地評価も可能)しますが、道路沿いではない奥側の農地は、倍率方式で評価をすることが可能です。

理由として、被相続人は生前に土地を買い増しており、相続開始時点の状況に至るため、不合理分割のように、親族間等で贈与や遺産分割が行われているわけではなく、利用状況が無視された分割や、無道路地や帯状地、狭あいな画地が創出されたと認められないことが挙げられます。

実際に実行する場合は、納税者の方への十分なリスク説明を要しますが、一人の相続人が承継した場合の相続税評価額と、二人の相続人がそれぞれ承継した場合の相続税評価額に違いが生じる場合、相続税の額はどちらのパターンの方が低くなるのかを比較して、遺産分割協議を提案する上での参考にされてはいかがでしょうか。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。