チェスター相続税実務研究所

外国公社債は、証券会社による時価開示情報を用いて評価して良いか

2018/04/19

上場企業に課せられている金融商品の時価開示に対応するため、証券会社が定期的に送付してくる「取引報告書」に、あくまで「参考」として、保有金融商品の時価情報(以下、単に「取引報告書時価情報」といいます。)が表記されることが多くなりましたが、相続税(贈与税)の外国公社債の財産評価上、取引報告書時価情報に表記されている「参考」としての価格を用いることができるでしょうか。

外国公社債は、満期までの期間や為替などの影響から、特に、購入当初間もない時期については、取引報告書時価情報に発行価額の50%程度の価額が記載されることも珍しくありません。

しかし、評価通達197-2(利付公社債の評価)によると、(1)でも(2)でもない利付公社債は、自ずと(3)に該当することになり、「発行価額」を基礎とした評価をしなければなりません。

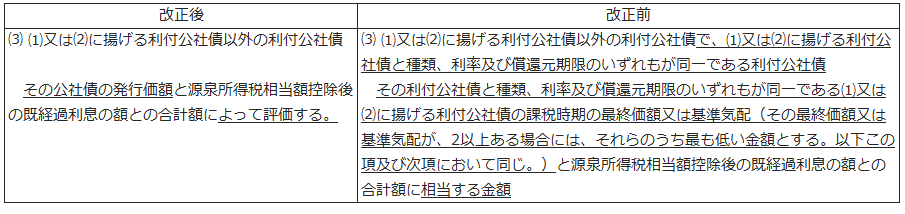

ところで、197-2(3)に「発行価額」の概念が登場したのは平成12年6月13日(課評2-4)の改正であり、金融商品会計基準による時価評価の開始(平成12年4月1日以後開始事業年度から早期適用)とおおむね同時期ですが、この改正は、新旧対照表を見る限りは、(1)(2)以外の債券で(1)(2)にも類似しないものの評価方法の定めがなかったことから手当てされたものであり、「(1)(2)以外の債券の時価はわからないし、あったとしても客観性がない。更に(1)(2)以外の債券は市場で換金するプラットホームがない。そうであれば発行時の価額を基礎とする方がベターである」という考え方に基づくものであることが窺えます。

上記の通達改正の経緯からすると、197-2(3)の定めは、少なくとも、金融商品会計基準による時価評価を意識したものとは考えられず(意識していれば「発行価額」という取得原価主義を基礎とした定めにはしていないでしょう)、一般投資家(納税者)が取引報告書時価情報を入手しやすくなった現在において、それが判明しているにもかかわらず「発行価額」を墨守した財産評価をすることに合理性を見出すことができません。

最近、税理士法人チェスターにおいてお手伝いをさせていただいた相続税申告において、取引報告書時価情報が判明している外国公社債を保有しておられるお客様がおられましたが、197-2(3)の定めが今もって存在していることに鑑み、当初申告においては、その定めによって評価し、その後、国税通則法23条1項1号に基づく更正の請求をしたところ、「更正の請求書のとおり」として減額更正が認容されました。

本件は、以下のような特徴がありました。

・相続開始日と直近の取引報告書時価情報の発行日に5日間のタイムラグがあった。

・取引報告書を発行した証券会社系列の投資法人が外国公社債(計3件)を組成していた。

・取引報告書時価情報は、レンジ(範囲)ではなく単一価格による開示であった。

・取引報告書時価情報による3件の市場価格は、額面額の約70%~87%であった。

197-2(3)から離脱した評価方法が是認されたからといって、全般的に評価通達からの離脱が安易に認められると考えることは慎重であるべきでしょうが、殊に、本件では、取引報告書時価情報が、相続税法22条の法令解釈である「客観的交換価値」として認められ得ることを示すものではないかと考えられます。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。