- TOP

- 税制改正情報(資産税関係)

- 令和5(2023)年度税制改正大綱(資産税関連)

令和5(2023)年度税制改正大綱(資産税関連)

令和4(2022)年12月16日に、自由民主党及び公明党から令和5(2023)年度の税制改正大綱が公表されました。

本稿では、特に資産税関連の項目について解説します。

また、下記の内容を織り込んだ税制改正法案は、例年1月下旬に国会に提出され、国会での審議を経て3月下旬に成立しています。

本稿は、その確定前の段階の解説であることにご留意ください。

令和5年度税制改正の基本的考え方

■ 令和5年度税制改正が目指しているもの

「日本が一層成長できる国になるという希望」を取り戻す。

■ そのための戦略

これまで不十分だったと言わざるを得ない分野に大胆に資金を巡らせ、個人・企業・地域に眠るポテンシャルを最大限に引き出す。

■ 具体的な税制改正の内容

- NISAの抜本的拡充・恒久化

- スタートアップ・エコシステムの抜本的強化

- 資産移転の時期の選択により中立的な税制の構築

■ 資産移転の時期の選択により中立的な税制の構築(大綱P16(2))

このため、資産の再分配機能の確保を図りつつ、資産の早期の世代移転を促進する観点から、生前贈与でも相続でもニーズに即した資産移転が行われるよう、諸外国の制度も参考にしつつ、資産移転の時期の選択により中立的な税制を構築していく必要がある

令和5年度 税制改正解説|主な改正事項

〇印を付したものについて、説明しています。

| 個人所得課税 | 〇NISAの抜本的拡充・恒久化 |

|---|---|

| スタートアップ再投資の非課税措置の創設 | |

| 超高所得者層への税負担の適正化 | |

| 資産課税等 | 〇相続税計算に加算する暦年課税贈与の加算期間の延長 |

| 〇相続時精算課税制度の基礎控除の新設 | |

| 〇相続時精算課税制度によって取得した不動産が災害を受けた場合の特例の新設 | |

| 〇教育資金の一括贈与に係る贈与税の非課税措置 | |

| 〇結婚・子育て資金の一括贈与に係る贈与税の非課税措置 | |

| 〇【検討項目】マンションの相続税評価額の見直し | |

| 〇空き家譲渡に係る譲渡所得の3000万円特別控除の特例 | |

| 〇相続税に係る固定資産情報の通知の電子化 | |

| 法人課税 | 暗号資産の期末時価評価等の課税に係る見直し |

| デジタルトランスフォーメーション(DX)投資促進税制の見直し及び延長 | |

| スピンオフの実施の円滑化のための税制措置の拡充 | |

| 株式交付制度における所得計算の特例の見直し | |

| 中小企業者等に対する軽減税率の延長 | |

| 【設備投資減税】中小企業向け設備投資促進税制の見直し及び延長 | |

| 【設備投資減税】先端設備等導入計画に基づく固定資産税減免制度の見直し | |

| 地域未来投資促進税制の拡充・延長(所得税・法人税) | |

| 特定資産の買換えに係る期限延長と一部見直し | |

| 消費課税 | 適格請求書発行事業者となる小規模事業者に係る税額控除に関する経過措置 |

| 中小事業者の少額取引に係る事務負担の軽減措置 | |

| 返還インボイスの交付義務の見直し | |

| 適格請求書発行事業者登録制度の見直し | |

| 納税環境整備 | 電子帳簿等保存制度の見直し |

| 防衛費の財源確保のための税制措置 |

令和5年度 税制改正解説|個人所得課税

NISAの抜本的拡充・恒久化

| 現行NISA |

改正後NISA (つみたてNISAと一般NISAを統合) |

|||

|---|---|---|---|---|

| つみたてNISA | 一般NISA | つみたて投資枠 | 成長投資枠 | |

| 口座解説可能期間 | 2042年まで | 2023年まで | 恒久化 | |

| 非課税枠保有期間 | 20年間 | 5年間 | 無期限化 | |

| 年間投資枠 |

つみたてNISA・一般NISAは どちらか一方のみ選択 |

つみたて投資と成長投資枠の 併用が可能に |

||

|

一定の投信 40万円 |

上場株など 120万円 |

一定の投信 120万円 |

上場株など 240万円 |

|

| 非課税限度額 | 800万円 | 600万円 | 一生涯累計で1800万円 | |

■改正のポイント

- 口座開設可能期間・非課税保有期間が共に無期限化された。

- 従来のつみたてNISAに相当する制度として「つみたて投資枠」が、一般NISAに相当する制度として「成長投資枠」が設けられた。改正後NISAでは、つみたて投資枠と成長投資枠の併用が可能になった。

- 非課税限度額は、一生涯累計で1,800万円(うち、成長投資枠は1,200万円以内)となった。

- ジュニアNISAについては、2023年で終了となる。

■適用時期

- 2024年1月1日以降から適用。

令和5年度 税制改正解説|資産課税

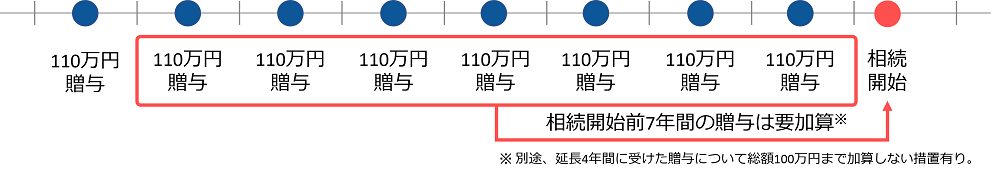

相続税計算に加算する暦年課税贈与の加算期間の延長

■現行制度

- 相続開始前3年間の贈与を相続税の計算に加算

■改正内容

- 相続開始前7年間の贈与を相続税の計算に加算。

- 今回の税制改正により延長した4年間に受けた贈与については、総額100万円までの金額は相続財産に加算しない。

■改正のポイント

- 暦年課税贈与と相続時精算課税贈与の選択制は引き続き維持される。

- 加算対象者(相続又は遺贈により財産を取得した者)については変更なし。

- 現行制度では相続開始前3年間とされている生前贈与の加算期間が7年間に延長される。

- 今回の税制改正により延長した4年間に受けた贈与については、総額100万円までは相続財産に加算しない。

■適用時期

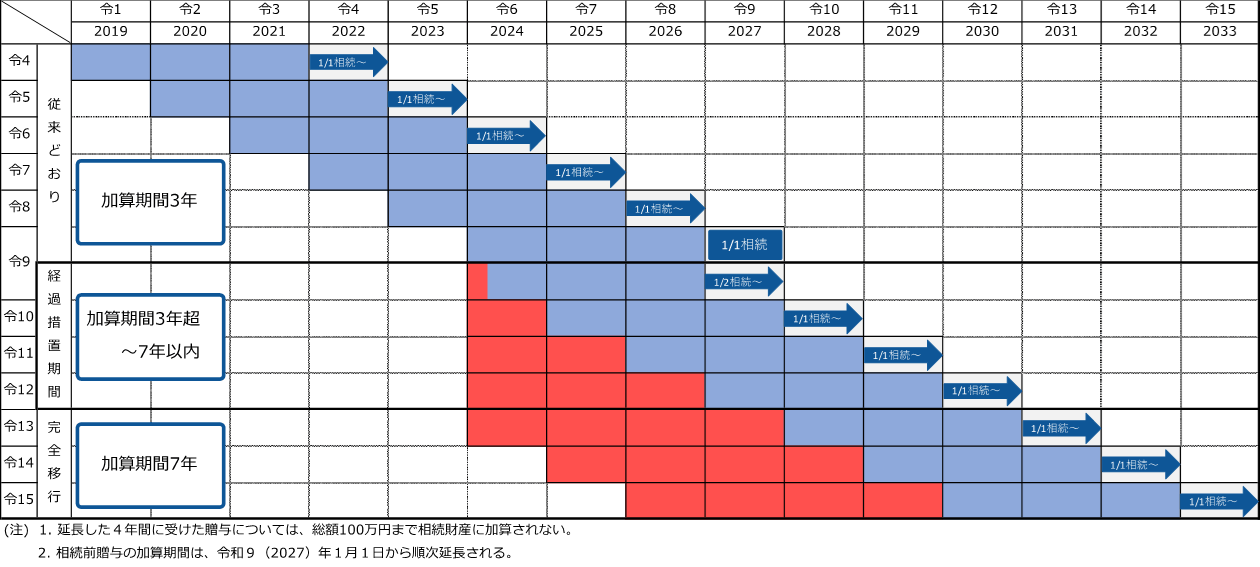

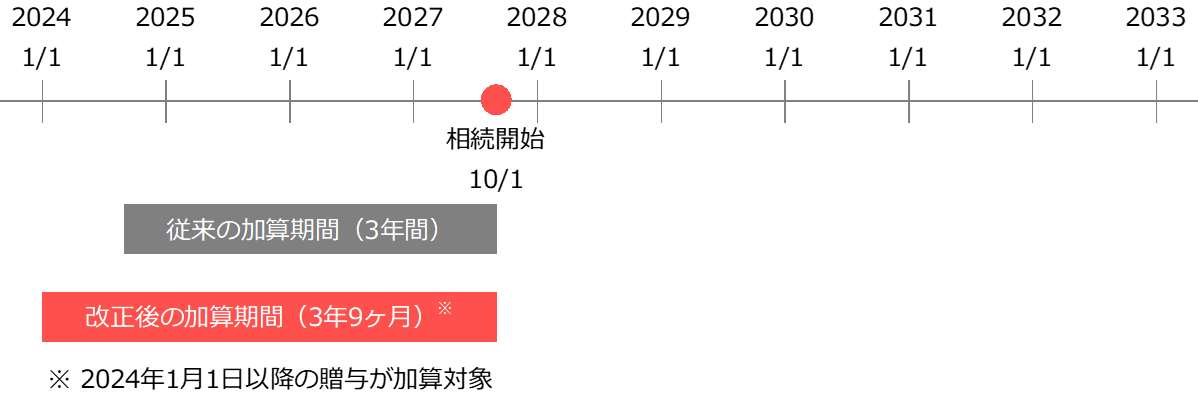

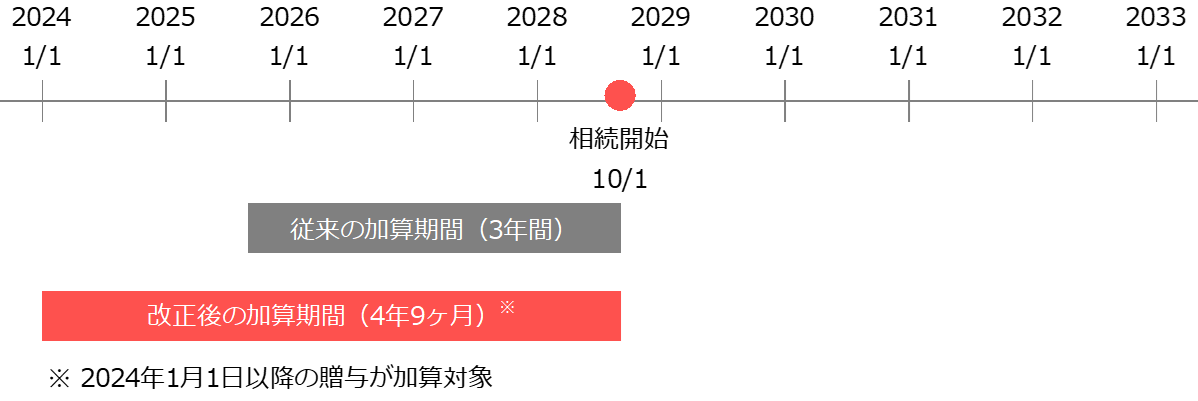

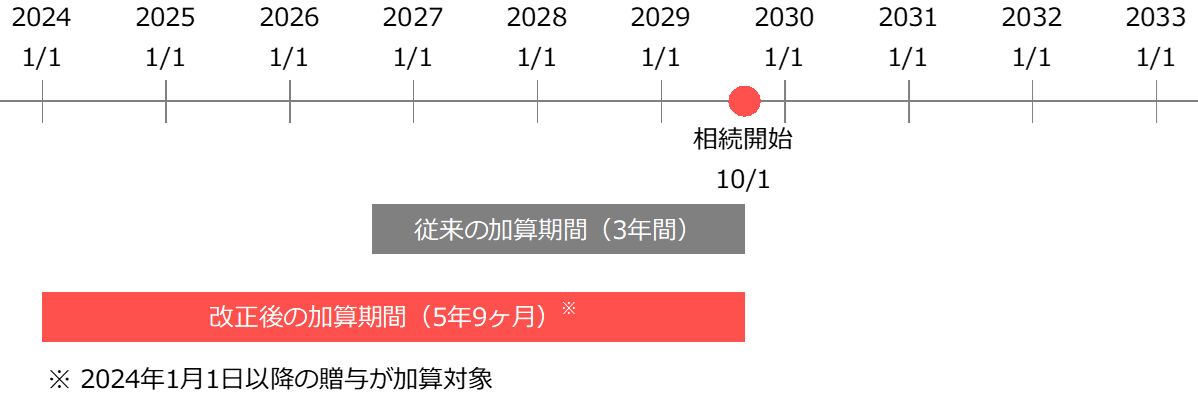

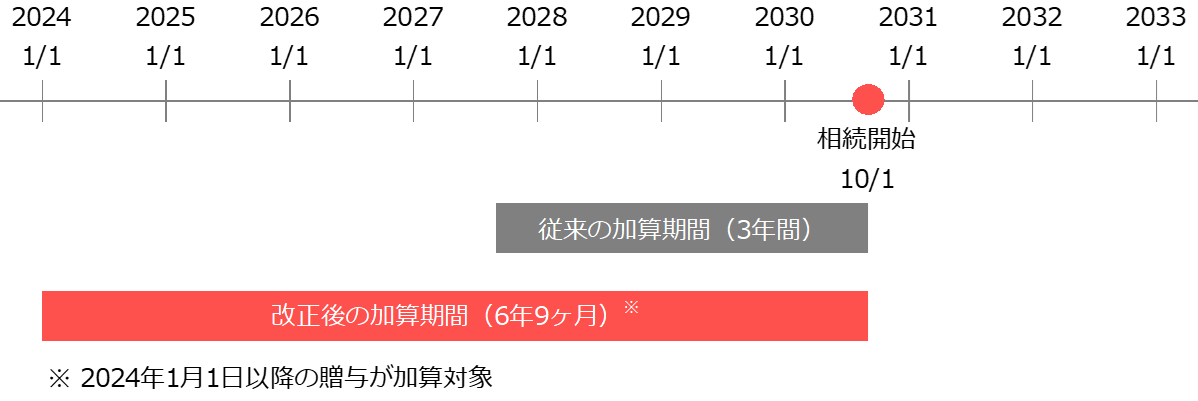

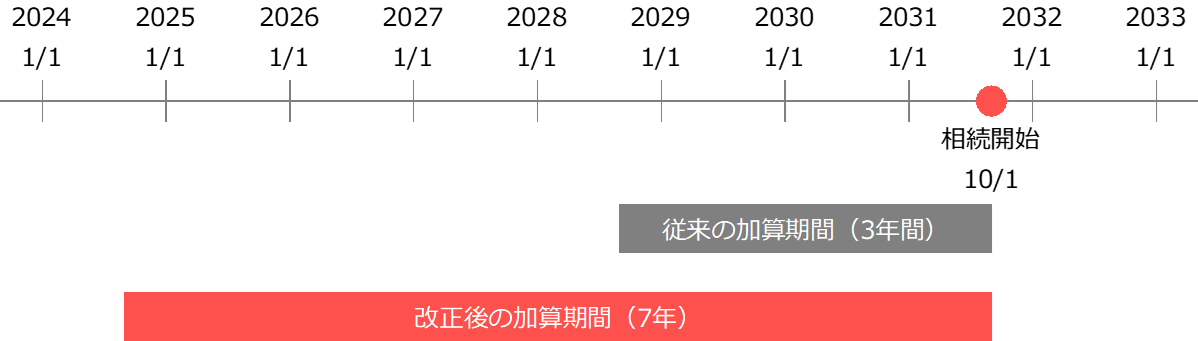

- 2024年(令和6年)1月1日以降に行われる贈与から、加算期間の延長の対象となる。

- 改正の影響が出るのは、2027年(令和9年) 1月2日以降開始相続から。2027年1月2日以降開始相続から加算期間は順次延長され、2031年(令和13年)1月1日以降開始相続から加算期間が7年間となる。

■改正の背景

- 日本は相続税と贈与税が別個の税体系として存在しており、贈与税は相続税の課税回避を防止する観点から、相続税に比べて高い税率が設定されている。

- このような相続税と贈与税の税率構造は、将来の相続財産が比較的少ない層にとっては、生前贈与に対し抑制的に働いている。

- 一方で、相当に高額な相続財産を有する層にとっては、財産の分割贈与を通じて、相続税の累進課税による負担を回避しつつ、多額の財産を移転することが現在の税制では可能となっている。

- 高齢化により若年世代への資産移転が進みにくい現在の日本において、資産の移転時期の選択に中立的な税制を構築することにより、高齢世代が保有する資産の若年世代への移転が促され、その有効活用を通じた経済の活性化が期待される。

- 高齢世代の資産が適切な負担を伴うことなく世代を超えて引き継がれることは格差の固定化につながりかねず、この観点からも資産の移転時期の選択に中立的な税制を構築する必要があるとされていた。

■改正の内容

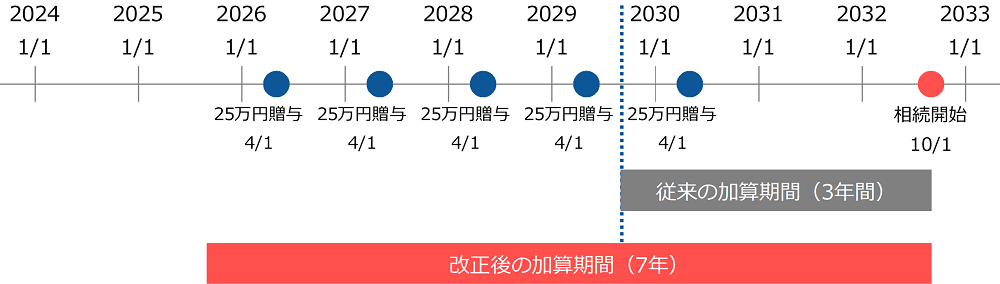

2027年1月2日〜2027年12月31日の間に相続が開始した場合

2028年1月1日〜2028年12月31日の間に相続が開始した場合

2029年1月1日〜2029年12月31日の間に相続が開始した場合

2030年1月1日〜2030年12月31日の間に相続が開始した場合

2031年1月1日以降に開始した相続

延長した4年間に受けた贈与については、総額100万円まで加算しない

2030年4月1日に受けた贈与25万円については、従来どおり相続税の課税価格に加算

延長した4年間に受けた贈与については、総額100万円まで加算しない

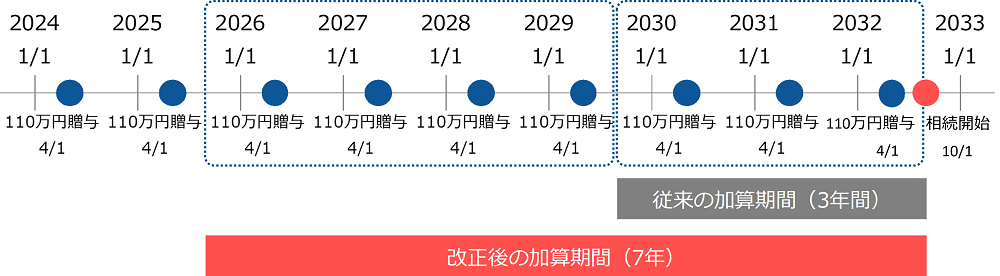

② 2026年〜2029年中に贈与を受けた金額の合計=440万円>100万円 ∴440万円ー100万円=340万円

①+②=670万円を相続税の課税価格に加算

令和5年度 税制改正解説|資産課税

相続時精算課税制度の基礎控除の新設

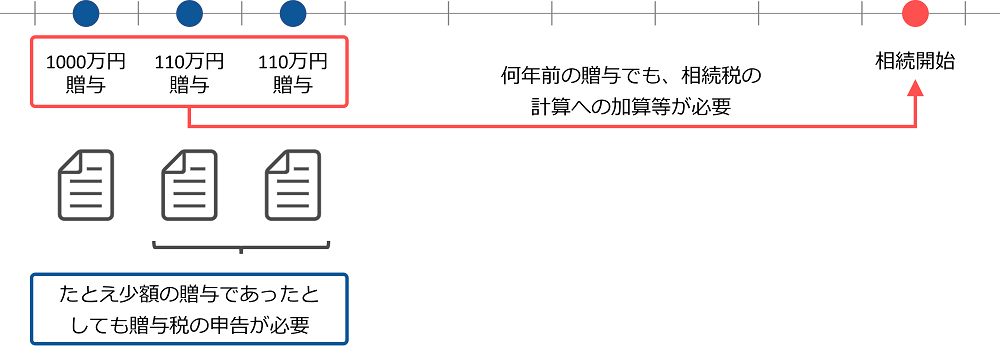

■現行の相続時精算課税制度

贈与税の計算・申告における取り扱い

- 贈与税の計算上、特別控除2,500万円が控除される。

- 特別控除額は、特定贈与者ごとに一生涯累計で2,500万円を限度とする。

- 特別控除2,500円を超えた部分の贈与財産については、20%の贈与税がかかる。

- 相続時精算課税制度を選択した年分以降、少額の贈与であったとしても贈与税の申告が必要となる。

相続税の計算・申告における取り扱い

- 相続時精算課税制度を選択した年分以降の贈与財産は、すべて相続税の計算に加算等する。

- 相続時精算課税適用財産について支払った贈与税がある場合、相続税の計算において控除・還付する。

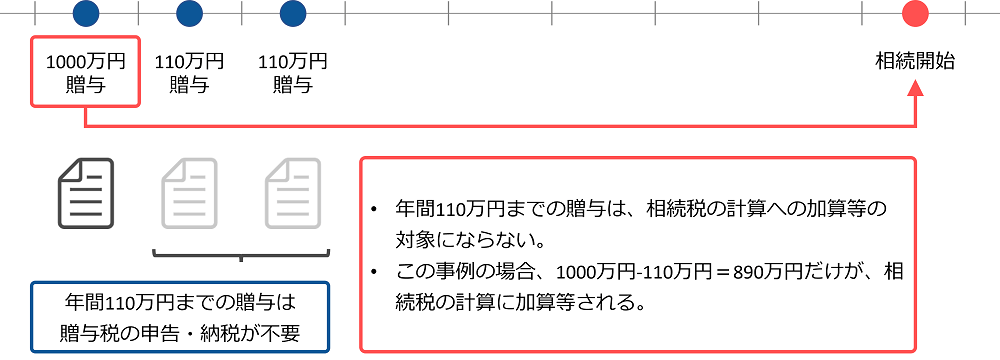

■改正の内容

- 相続時精算課税制度の贈与税の計算において、毎年110万円までの基礎控除が新設される。

■改正のポイント

- 暦年課税贈与と相続時精算課税贈与の選択制は、引き続き維持される。

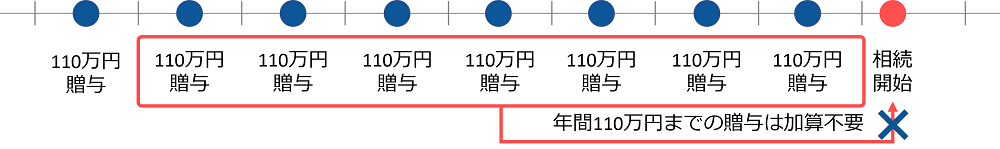

- 毎年110万円までの贈与であれば、贈与税の申告と納税は不要となる。

- 毎年110万円までの贈与は、特別控除2,500万円の対象外となる。

- 贈与者が死亡した場合、控除された毎年110万円までの部分は、相続開始前7年間のものも含めて相続税の計算に加算不要となる。

■適用時期

- 2024年(令和6年)1月1日以降に行われる贈与により取得する財産に係る相続税又は贈与税について適用。

■現行の相続時精算課税制度

■改正後の相続時精算課税制度

■改正後の暦年課税贈与7年加算と相続時精算課税贈与の比較

暦年課税贈与

相続時精算課税贈与

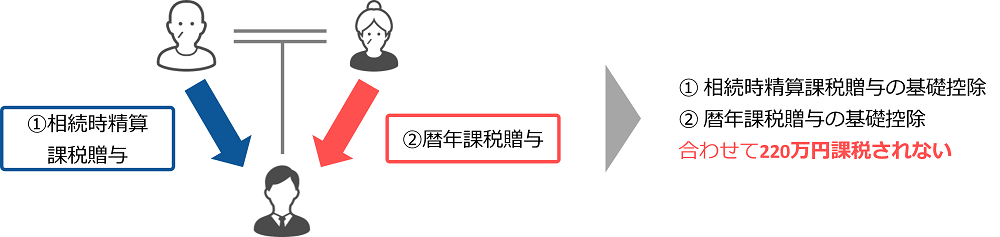

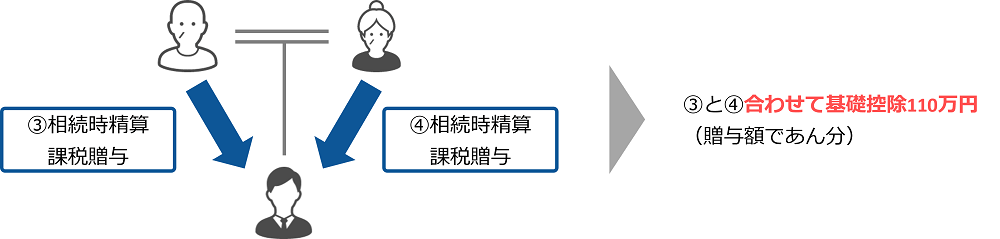

■基礎控除のイメージ(相続時精算課税贈与と暦年課税贈与)

■基礎控除のイメージ(相続時精算課税贈与と相続時精算課税贈与)

令和5年度 税制改正解説|個人所得課税

相続時精算課税制度によって取得した不動産が災害を受けた場合の特例の新設

■現行制度

特定贈与者が亡くなった場合、相続開始時の財産の状態にかかわらず、相続時精算課税適用財産の贈与時の価額を相続税の課税価格に加算等する(相法21の15、21の16、相基通21の15-2)。

■改正の内容

相続時精算課税適用者が特定贈与者から贈与により取得した一定の不動産が、贈与日から特定贈与者の死亡に係る相続税の申告期限までの間に災害によって被害を受けた場合、相続税の課税価格に加算等される不動産の価額は、贈与時の不動産の価額から、災害によって被害を受けた部分の額を控除した残額とする。

■適用時期

2024年(令和6年)1月1日以降に生ずる災害により被害を受けた場合から適用。

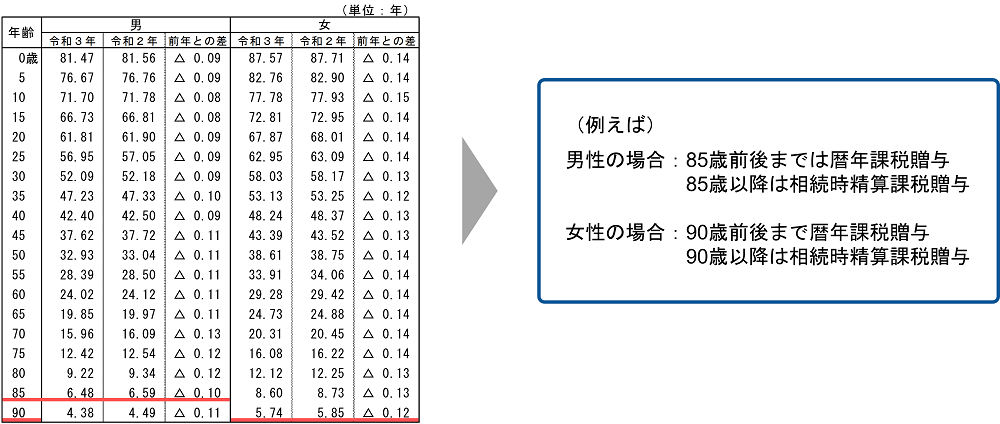

暦年課税贈与と相続時精算課税贈与の使い分け

■令和3年簡易生命表(平均余命年数)

相続時精算課税贈与の留意点①

■2,500万円の特別控除額の管理

留意点

- 相続時精算課税制度は、同制度を選択した年分以降の贈与について、贈与を受けた時期とその金額を管理する必要がある。

- 今後、連年で相続時精算課税制度による贈与を行う事例が多くなると考えられる。その際、贈与税の課税価格から基礎控除(110万円)を差し引いた残額の累積額が、特別控除額2,500万円を超える部分については贈与税の申告と納税を行う必要がある。

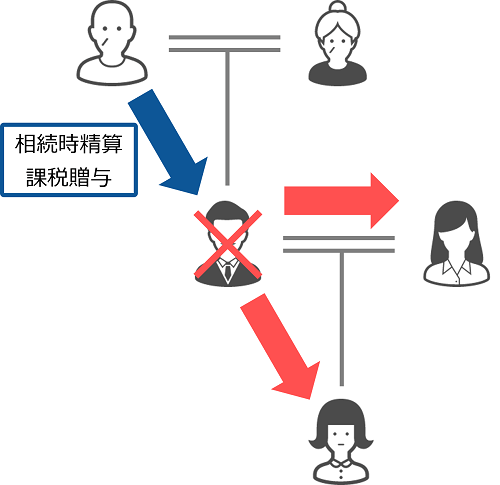

相続時精算課税贈与の留意点②

■相続時精算課税に係る相続税の納付義務の承継等(相法21の17)

|

留意点特定贈与者の死亡以前に相続時精算課税適用者が死亡した場合には、相続時精算課税適用者の相続人・包括受遺者は、相続時精算課税適用者が有していた相続税の申告と納税の義務を承継する。具体例特定贈与者(父)の死亡以前に相続時精算課税適用者(子)が死亡した場合、その申告と納税の義務は配偶者と孫に引き継がれる。 |

令和5年度 税制改正解説|資産課税

教育資金の一括贈与に係る贈与税の非課税措置

■現行制度

平成25年4月1日から令和5年3月31日までの間に、30歳未満の受贈者が、教育資金に充てるため、金融機関等との一定の契約に基づき、受贈者の直系尊属から信託受益権等を取得した場合には、その信託受益権等の価額のうち1,500万円までの金額については、金融機関等の営業所等を経由して教育資金非課税申告書を提出することにより受贈者の贈与税が非課税となる(措法70の2の2) 。

■贈与者が死亡した場合の取り扱い

契約期間中に贈与者が死亡した場合には、原則として、管理残額を贈与者から相続等により取得したものとみなされる。この際、受贈者が2割加算対象者の場合には、2割加算も行われる。

ただし、贈与者の死亡日において、受贈者が①23歳未満である場合、② 学校等に在学している場合、③ 教育訓練給付金の支給対象となる教育訓練を受けている場合にはみなし財産課税は行われない。

■教育資金口座に係る契約が終了した場合の取り扱い

受贈者が30歳に達したこと等により教育資金口座に係る契約が終了した場合において、非課税拠出額から教育資金支出額を控除した残額があるときは、その残額はその契約終了時に贈与があったこととされ、特例税率で贈与税の計算を行う。

■改正のポイント

- 適用期限が3年延長され、2026年(令和8年)3月31日までの贈与が、同制度の対象となる。

- 贈与者が死亡した場合において、贈与者の相続税の課税価格の合計額が5億円を超えるときは、受贈者が23歳未満である等であっても、非課税拠出額の残額を相続等により取得したものとみなす。

- 受贈者が30歳に達した場合等において、非課税拠出額の残額があり贈与税が課されるときには、一般税率により贈与税の計算が行われる。

■適用時期

- 2023年(令和5年)4月1日以降に取得する信託受益権等に係る贈与税・相続税の申告から適用される。

| 改正前 | 改正案 | |||

|---|---|---|---|---|

| 拠出時期 | ~2019年3月31日 |

2019年4月1日 ~2021年3月31日 |

2021年4月1日 ~2023年3月31日 |

2023年4月1日 ~2026年3月31日 |

| 相続税の計算への 取り組み |

取り込みなし | 相続開始前3年以内の 拠出分に限り取り込みあり |

取り込みあり | 取り込みあり |

|

※相続開始時点において、 受贈者が次のいずれか該当する場合は、 相続税の課税は行われない。 ①23歳未満である場合 ②学校などに在学している場合 ③教育訓練を受けている場合 |

贈与者の相続税の課税価格の合計額が 5億円を超える場合には、左記取り扱いは適用されない。 |

|||

| 2割加算 | 適用なし | 適用なし | 適用あり | 適用あり |

| 終了時の贈与税の計算 | 特例税率 | 特例税率 | 特例税率 | 一般税率 |

令和5年度 税制改正解説|資産課税

結婚・子育て資金の一括贈与に係る贈与税の非課税措置

■現行制度

平成27年4月1日から令和5年3月31日までの間に、20歳以上50歳未満の受贈者が、結婚子育て資金に充てるため、直系尊属から一定の信託受益権等の贈与を受けた場合には、その贈与を受けた信託受益権等の価額のうち1,000万円までの金額は、金融機関等の営業所等を経由して結婚・子育て資金非課税申告書を提出することにより、贈与税が非課税となる(措法70の2の3) 。

■贈与者が死亡した場合の取り扱い

契約期間中に贈与者が死亡した場合には、管理残額を、贈与者から相続等により取得したものとみなされる。この際、受贈者が2割加算対象者の場合には、2割加算も行われる。

■結婚子育て資金口座に係る契約が終了した場合の取り扱い

受贈者が50歳に達すること等により結婚子育て資金口座に係る契約が終了した場合において、非課税拠出額から結婚子育て資金支出額を控除した残額があるときは、その残額はその契約終了時に贈与があったこととされ、特例税率で贈与税の計算を行う。

■改正のポイント

- 適用期限が2年延長され、2025年(令和7年)3月31日までの贈与が、同制度の対象となる。

- 受贈者が50歳に達した場合等において、非課税拠出額の残額があり贈与税が課されるときには、一般税率により贈与税の計算が行われる。

■適用時期

- 2023年(令和5年)4月1日以降に取得する信託受益権等に係る贈与税の申告から適用される。

| 改正前 | 改正案 | ||

|---|---|---|---|

| 拠出時期 | ~2021年3月31日 | 2021年4月1日 ~2023年3月31日 |

2023年4月1日 ~2025年3月31日 |

| 相続税の計算への 取り込み |

取り込みあり | 取り込みあり | 取り込みあり |

| 2割加算 | 適用なし | 適用あり | 適用あり |

| 終了時の贈与税の計算 | 特例税率 | 特例税率 | 一般税率 |

令和5年度 税制改正解説|納税環境整備

【検討項目】マンションの相続税評価額の見直し

■検討内容

- マンションについては、「相続税評価額」と「市場売買価格(時価)」とが大きく乖離しているケースも把握されている。このような乖離があることにより、相続税の申告後に、国税当局から路線価等に基づく相続税評価額ではなく鑑定価格等による 時価で評価し直して課税処分されるというケースも発生している。

- こうしたケースで争われた、2022年4月の最高裁判決(国側勝訴)以降、マンションの評価額の乖離に対する批判の高まりや、取引の手控えによる市場への影響を懸念する向きも見られ、課税の公平を図りつつ、納税者の予見可能性を確保する観点からも、早期にマンションの評価に関する通達を見直す必要がある。

- このため、乖離の実態把握とその要因分析を的確に行った上で、2023年以降、租税法学者、不動産鑑定士、不動産業界の関係者などの意見も丁寧に聴取しながら、その評価の適正化を検討する。

令和5年度 税制改正解説|個人所得課税

空き家譲渡に係る譲渡所得の3,000万円特別控除の特例

■現行制度

相続または遺贈により取得した被相続人居住用家屋または被相続人居住用家屋の敷地等を、平成28年4月1日から令和5年12月31日までの間に売却し、一定の要件に当てはまるときは、譲渡所得の金額から最高3,000万円まで控除することができる(措法35③)

■被相続人居住用家屋の要件

相続開始の直前において被相続人の居住の用に供されていた家屋※で、次の3つの要件すべてに当てはまるものをいう。

※要介護認定等を受けて老人ホーム等に入所するなど、特定事由により相続開始の直前において被相続人の居住の用に供されていなかった場合で、一定の要件を満たすときは、その従前居住用家屋は被相続人居住用家屋に該当する。

■被相続人居住用家屋の敷地等の要件

相続開始の直前において被相続人居住用家屋の敷地の用に供されていた土地またはその土地の上に存する権利をいう。

■その他の主な要件

- 被相続人居住用家屋を売却する場合 ➡ 相続開始時から譲渡時まで事業・貸付・居住の用に供していないこと、譲渡時において一定の耐震基準を満たすものであること。

- 被相続人居住用家屋の敷地等のみを売却する場合 ➡︎ 被相続人居住用家屋の全部の取り壊し等をした後に被相続人居住用家屋の敷地等を売却すること。

- 相続開始日から3年を経過する日の属する年の12月31日までに売却すること。

- 売却代金が1億円以下であること。

■改正の内容

耐震基準適合時・取り壊し等が行われる時期の緩和

被相続人居住用家屋又は被相続人居住用家屋+その敷地等について一定の譲渡をした場合において、譲渡日〜譲渡年の翌年2月15日までの間に、次のいずれかに該当する場合にはこの特例を適用することができる。

- 耐震基準に適合することとなった場合

- その全部の取り壊し等が行われた場合

相続人が3人以上いる場合の特別控除額の減額

相続又は遺贈による被相続人居住用家屋及びその敷地等の取得をした相続人の数が3人以上である場合には、特別控除額を2,000万円とする。

■適用時期

令和6年1月1日以後に行う被相続人居住用家屋又は被相続居住用家屋の敷地等の譲渡から適用される。

| 改正前 | 改正案 | |

|---|---|---|

| 適用時期 | 平成28年4月1日~令和5年12月31日 | 平成28年4月1日~令和9年12月31日 |

| 対象譲渡 | 相続開始日以後3年を経過する日の 属する年の12月31日までに行われた 譲渡 |

左同 |

| 不動産の建築時期 | 昭和56年5月31日以前に 建築された家屋 (区分所有建物を除く) |

左同 |

| 相続開始直前の 不動産の利用状況 |

相続開始直前に被相続以外に 居住していた者がいない (被相続人が要介護認定を受け、かつ老人ホーム等に 相続開始直前まで入所していた等の 要件を満たす場合を含む。) |

左同 |

| 相続開始後~売却時までの 不動産利用状況 |

相続開始時から譲渡時まで、 事業用・貸付用・居住用に 使用されていないこと。 |

左同 |

| 対価要件 | 1億円以下 | 左同 |

| 耐震リフォーム・除却要件 |

《家屋を含む形で譲渡する場合》 譲渡日までにその家屋が耐震基準に適合 《敷地のみの譲渡》 家屋を除却後、売却していること。 |

《家屋を含む形で譲渡する場合》 譲渡日~譲渡年の翌年2月15日までにその家屋が耐震基準に適合 《敷地のみの譲渡》 譲渡日~譲渡年の翌年2月15日までの間に家屋を除却 |

| その他の要件 | 地方公共団体の長等が 特例の要件を満たすことを 確認した旨を証する書類の添付 |

左同 |

| 控除額 | 3000万円(相続人が複数名いる場合、それぞれが3000万円) | 相続人が3人以上いる場合、一人当たりの控除額は2000万円 |

令和5年度 税制改正解説|納税環境整備

相続税に係る固定資産情報の通知の電子化

■現行制度

市町村長は、死亡等に関する届出を受理した等の場合には、当該死亡等をした者が有していた土地又は家屋に係る固定資産課税台帳の登録事項等を、届出受理月または通知月の翌月末日までに当該市町村の事務所の所在地の所轄税務署長に通知しなければならない(相法58②)

■改正の内容

令和4年度税制改正により、市町村長が相続税の課税のために税務署長に対して行うこととされた固定資産情報の通知について、eLTAXを通じて電子的に通知する。

■改正のポイント

国税当局は、被相続人の所有していた不動産に関する情報を、より網羅的に把握することが可能になる。

■適用時期

- 2022年(令和4年)4月1日に遡って適用。