- TOP

- 相続が発生したら…期限までに行うべき手続きと流れ

相続が発生したら…期限までに行うべき手続きと流れ

相続発生後の手続きは、みなさんが想像されているよりもはるかに大変です。

この理由は、膨大な数の相続手続きや資料収集を、定められた期限までにすべて完了しなくてはならないためです。

相続発生後の手続きの流れを知った上で事前準備をしつつ、期限を抑えてタイミング良く手続きを進めていきましょう。

この記事では、相続発生後の手続きの流れや期限について解説しますが、YouTube動画でもご紹介しておりますのでご覧ください。

1.相続発生後の手続きは思っているよりも大変です

相続発生後の手続きは、みなさんが想像されているよりもはるかに大変です。

この理由は、予想をはるかに超える量の届出や手続きを、決められた期限までに全て行う必要があるためです。

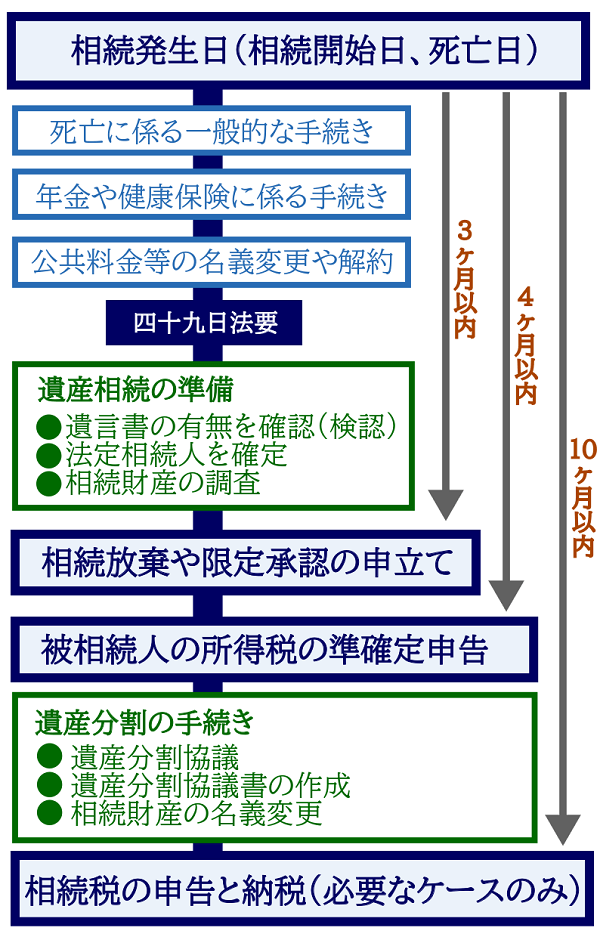

以下は、相続発生後の手続きの一般的な流れ(スケジュール)ですので、参考にしてください。

相続が発生した後は、死亡届の提出といった一般的な手続き、勤務先への書類提出、電気・ガス・水道といった公共料金等や契約の名義変更、年金・一時金等の請求、故人の準確定申告、相続税の申告と納税が待っています。

手続き内容や提出が必要な書類は人それぞれですが、これらを全て行うのはなかなか手間のかかる作業です。

この記事では、相続発生後に行うべき手続きについて解説をしますが、以下ページでも詳しく解説しておりますので参考にしてください。

>>相続手続きの流れと期限を一挙解説!いつまでにどのような手続きが必要?

>>親が死亡したときに必要な手続きを解説【チェックリストつき】

1-1.相続が発生するとは?タイミングっていつ?

相続が発生するとは、相続が開始した日のことで、具体的なタイミングは、死亡診断書などに記載された死亡日です。

つまり、一般的には「相続発生日=相続開始日=死亡日」と解釈していただいて問題ありません。

死亡届を役所に提出すると、被相続人の戸籍(除籍)謄本に、死亡日が記載されます。

相続発生のタイミングが分からない方は、被相続人の戸籍(除籍)を取得すれば、相続発生日を見極めることができます。

なお、長期間行方不明となって失踪宣言を申立てた場合は、相続発生のタイミングが異なります。

普通失踪(通常時に行方不明)であれば「生死不明となって7年が経過した日」が相続開始日となり、特別失踪(天災や飛行機事故など)であれば危難が去った日が相続開始日となります。

1-2.相続発生後の各種手続きの期限に注意!

相続発生後の手続きの中には、期限までに行わなければペナルティが生じるものや、期限までに申請をしなければ受け取れない給付金もあります。

相続が発生したら期限を抑えた上で、早めに各種手続きを行う必要があります。

特に相続税申告においては必要書類が多いため、税理士法人チェスターが無料で公開している「相続税申告 資料収集準備ガイド」をぜひご活用ください。

1-3.そもそも相続とは?

そもそも相続とは、亡くなった人の財産上の権利や義務を、一定の範囲の親族が受け継ぐことを指します。

つまり遺産を取得するだけではなく、負債への対応や契約に係る名義変更や解約など、ありとあらゆる義務も相続することとなります。

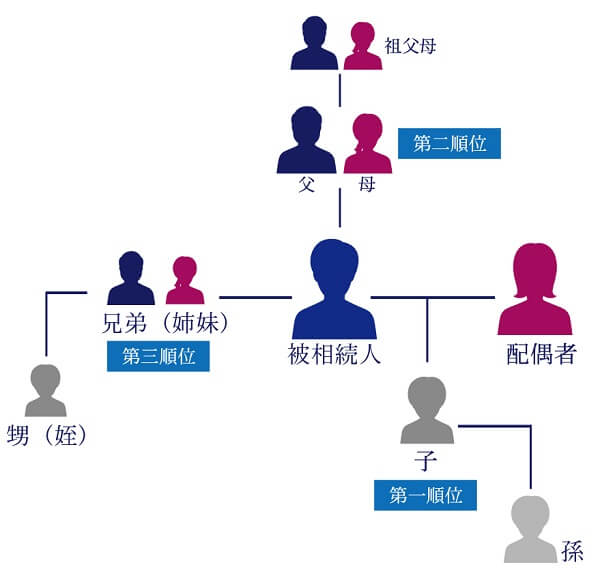

この一定の範囲の親族のことを「法定相続人」と呼び、亡くなった人の家族構成によって法定相続人になる人が異なります。

法定相続人の考え方について、詳しくは「相続人は誰?相続人の優先順位と相続分をケース別に詳しく解説!」をご覧ください。

2.相続発生後すぐに行うべき一般的な手続き

まずは相続発生後にすぐに行うべき、一般的な手続きについて確認していきましょう。

死亡に係る一般的な手続きについて、「死亡届の手続きや提出後の流れを解説 – 税務署からの連絡にも要注意。」でも解説しております。

2-1.死亡診断書をもらう

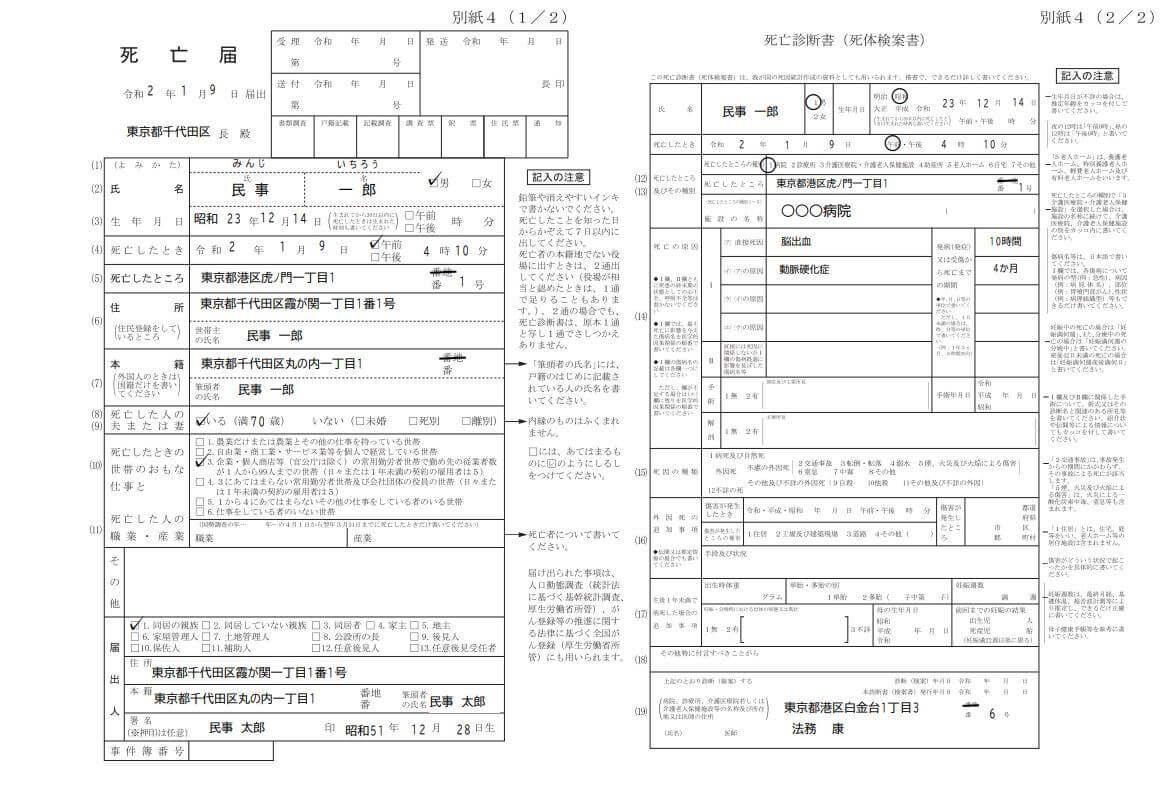

相続発生後すみやかに、亡くなった人の死亡を確認した医師に「死亡診断書」を発行してもらいましょう(以下画像の右側)。

【出典:法務省「死亡届」】

事故で亡くなった場合は警察に「死体検案書」が発行されますが、死亡診断書と死体検案書は同じ用紙となり、どちらも同じ効力があります。

2-2.死亡届を提出して火葬許可を申請する(7日以内)

相続発生から7日以内に、以下のいずれかの市区町村役場に死亡届を提出します(一般的に葬儀社が提出します)。

- 死亡した場所

- 亡くなった人の本籍地

- 届出人の住所地

死亡届は、死亡診断書(死体検案書)と同じ用紙です。

右側の「死亡診断書」にはすでに医師や警察が記入を済ませていますがですが、左側の「死亡届」の記入をするのは遺族です。

死亡届の書き方について、詳しくは「3分でわかる死亡届の書き方~この通り書けば提出できます!」をご覧ください。

なお、死亡届(死亡診断書)の提出が必要となる相続手続きがいくつかあるため、この時点で数枚ほどコピー(数部発行でも可能)しておくことをおすすめします。

また遺体を火葬する際は、火葬場に火葬許可書を提出する必要がありますので、死亡届を提出する際に「火葬許可証」も申請することとなります。忘れずに申請しましょう。

2-3.埋葬許可証をもらう

遺体を火葬する前に、市区町村役場で取得した「火葬許可書」を火葬場(斎場)へ提出し、火葬が終わってから「埋葬許可書」をもらいます。

埋葬許可書の正式名称は「火葬証明書」ですが、納骨に必要な書類のため「埋葬許可書」と呼ばれています。

埋葬許可証の紛失を防ぐためにも、遺骨のそばや遺骨を納めた木箱の中に保管しておくと良いでしょう。

2-4.退職手続きをする(5日以内)

亡くなった人が会社に勤めていた場合は、相続発生から5日以内に退職手続きをします。

勤務先に連絡して、人事や労務担当者の指示に従って手続きを進めることとなります。

相続発生から5日以内に手続きを行う理由は、亡くなった人が組合の健康保険に加入していた場合、健康保険の資格喪失手続きをする必要があるためです。

仮に退職後に任意継続で被用者保険に加入していた場合は、健康保険組合(協会けんぽなど)に届出る必要があります。

この際、退職手続きと同時に「埋葬料支給請求書」を提出し、埋葬料(埋葬費や家族埋葬料も含む)の申請手続きも併せて行います。

2-5.死亡にともなう基本的な届出書類

| 届出書類 | 詳細 |

|---|---|

| 死亡診断書(死体検案書) | 医師(警察)からもらう |

| 死亡届 | 相続発生から7日以内に市区町村役場へ提出 |

| 火葬許可証 | 火葬場(斎場)に提出 |

| 埋葬許可書 | 火葬場(斎場)でもらう |

| 勤務先への各種届出 | 故人の勤務先の指示に従う |

3.相続発生後14日以内に行うべき年金や健康保険に係る手続き

相続が発生して葬儀が終わり次第、14日以内に年金や健康保険に係る手続きを行います。

3-1.世帯主変更届を提出(14日以内)

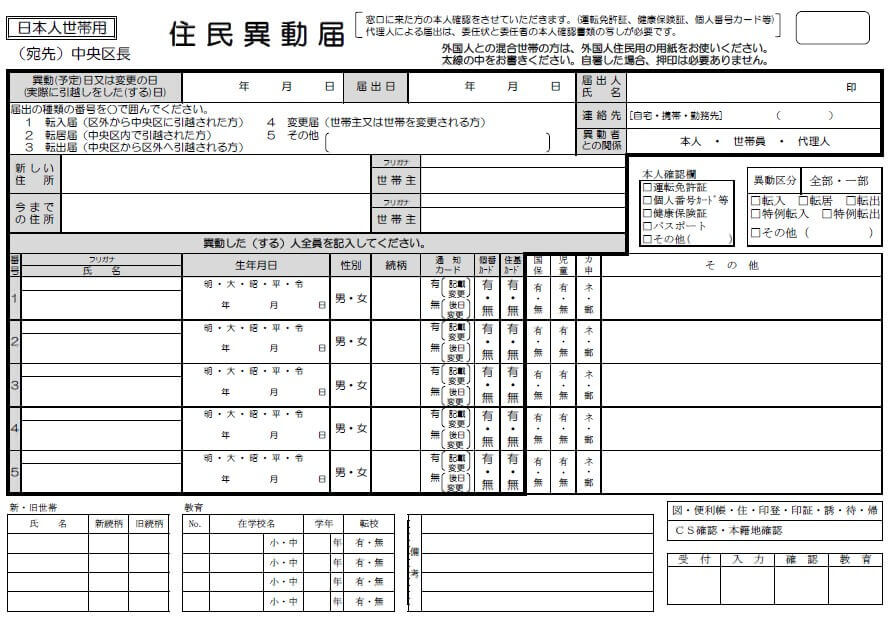

亡くなった人が世帯主であった場合、故人の住所地の市区町村役場に「世帯主変更届」を提出します。

なお、亡くなった人が世帯主ではなかった場合や、誰が世帯主になるかが分からない場合は、届出を提出する必要はありません。

【出典:東京都中央区ホームページ】

世帯主変更届の用紙は、転居や転入の際に使用する住民異動届と共通の用紙となり、市区町村役場の窓口で入手しましょう。

詳しくは「『世帯主変更届』とは世帯主が死亡した場合に新しい世帯主を届け出る手続き」でも解説しております。

3-2.国民健康保険や介護保険の資格喪失手続き

亡くなった人が加入していた国民健康保険(後期高齢者医療制度も含む)や、介護保険の資格喪失手続きをします。

各種健康保険の資格喪失手続きは、亡くなった人の住所地の市区町村役場で行うこととなりますが、自治体によって手続きの流れが異なりますのでご注意ください。

なお、健康保険証を返却する必要があり、亡くなった人が世帯主であった場合は家族全員分の健康保険証を返却することとなります。

この際に、国民健康保険から給付される、葬祭費(葬祭料)の申請もしておくと良いでしょう。

葬祭費の申請期限は相続発生から2年以内となりますので、葬儀が終わり次第で申請されることをおすすめします。

葬祭費について、詳しくは「埋葬料・葬祭費とは?埋葬費との違いは?給付額や申請方法も解説」をご覧ください。

3-3.国民年金資格喪失手続き

亡くなった人が年金受給者であった場合、国民年金資格喪失手続きを行い、年金の受給を停止します。

なお、基礎年金番号とマイナンバーと紐づけされている場合は、資格喪失手続きをする必要はありません。

年金の受給を停止する場合は、年金事務所などに「年金受給権者死亡届(報告書)」を提出する必要があります。

また該当される方は、未支給年金・遺族基礎年金・遺族厚生年金・寡婦年金・死亡一時金などの申請手続きもしておくと安心です。

これらの請求期限は相続発生から2年~5年以内となり、期限を過ぎると給付が受けられなくなるため、早めに手続きをしておきましょう。

相続発生後の年金にまつわる手続きについて、詳しくは「死亡後の年金のほか遺族がもらえるお金と必要な手続き-司法書士が回答」をご覧ください。

3-4.年金、保険金などの請求手続きに係る届出書類

| 届出書類 | 詳細 |

|---|---|

| 世帯主変更届(住民異動届) | 市区町村役場に提出 |

| 児童扶養手当裁定請求書 | 市区町村役場に提出 |

| 国民健康保険被保険者資格喪失届 | 市区町村役場に提出 |

| 健康保険証(該当家族全員) | 返却 |

| 高額医療費支給申請書 | 市区町村役場に提出 |

| 国民健康保険葬祭費請求書 | 市区町村役場に提出 |

| 年金受給権者死亡届 | 年金事務所に提出 |

| 国民年金遺族基礎年金給付裁定請求書 | 年金事務所に提出 |

| 死亡一時金裁定請求書 | 年金事務所に提出 |

| 国民年金寡婦年金裁定請求書 | 年金事務所に提出 |

| 国民年金・厚生年金保険給付裁定請求書 | 年金事務所に提出 |

| 年金受給選択申立書 | 年金事務所に提出 |

4.相続発生後に随時行う名義変更や解約などの手続き

葬儀が終わって落ち着きはじめたら、公共料金等の名義変更や解約手続きを行います。

この他にも必要に応じて、亡くなった人の本人確認書類の返却や、固定資産税・住民税の請求先変更手続き、銀行口座の凍結などもしておきましょう。

4-1.公共料金などの名義変更や解約手続き

今後の利用状況にあわせて、以下のような被相続人名義となっていた公共料金などの、名義変更や解約手続きを行います。

無駄な支払いをしないためにも、なるべく早い段階で名義変更や解約の手続きを行いましょう。

詳しくは「相続時に要注意!意外と忘れがちな8つの解約手続き」でも解説しておりますので、併せてご覧ください。

4-2.運転免許証などの本人確認書類の返却

亡くなった人が保有していた本人確認書類は、第三者による悪用を防ぐためにも、必要がなくなった時点で返却(失効の手続き)をしましょう。

運転免許証は最寄りの警察署で、パスポートはパスポートセンターで、マイナンバーカードは自治体の市区町村で手続きをします。

運転免許証の返却手続きについて、詳しくは「相続後の運転免許の返却手続きについて」をご覧ください。

4-3.固定資産税・住民税の請求先変更手続き

亡くなった人が不動産(土地や建物)の名義人であった場合は、固定資産税・住民税の請求先の変更手続きが必要となります。

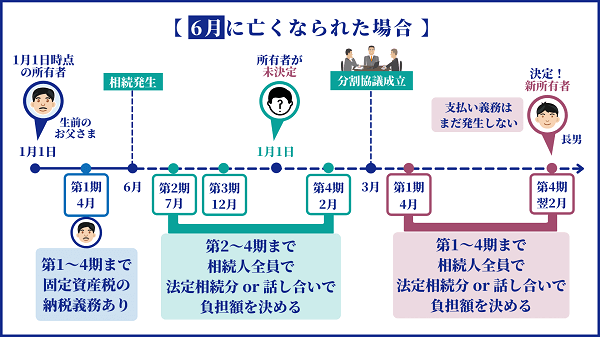

固定資産税の納税義務者は1月1日時点の所有者ですので、それまでに相続登記が完了すれば、その不動産を取得した相続人の元に納付書が送付されます。

しかし、誰が不動産を取得するのかが決まらない場合、固定資産税・住民税の支払い義務は法定相続人全員にありますが、「相続人代表者指定届」を提出しておけば、指定した相続人の元に納付書が送付されることとなります。

以下は6月に相続発生した場合の、固定資産税納税義務者を視覚化したイメージですので参考にしてください。

詳しくは「相続していない土地でも固定資産税の支払債務あり-相続放棄の方法もチェック」や「固定資産税の支払名義変更法」で解説しておりますので、併せてご覧ください。

4-4.銀行口座の凍結手続き

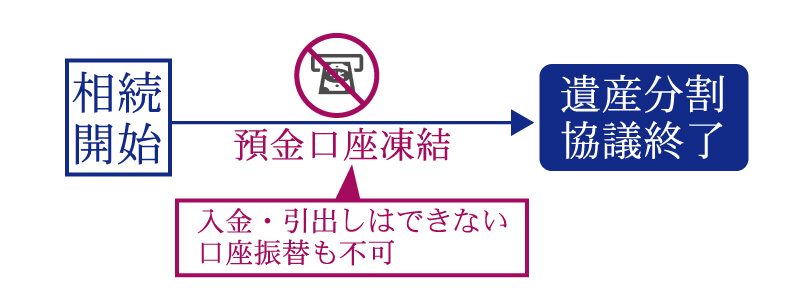

亡くなった人の銀行口座から毎月の引き落としが一通り終われば、銀行口座の凍結手続きを行います。

亡くなった人の死亡届を提出しても、銀行はその事実を知らないため、自動的に銀行口座が凍結されることはありません。

しかし、相続人の誰かが勝手に預金を引き出したり、悪意はなくても領収書を残さずに被相続人の預金を使ったりすると、相続トラブルに発展してしまいます。

相続発生後2~3ヶ月後であれば、一通りの引き落としが完了しているかと思いますので、このタイミングで銀行口座の凍結をすると良いでしょう。

銀行口座の凍結に関して、詳しくは「死亡届提出後の銀行口座へのNG行動とよくある事例」をご覧ください。

5.相続発生後の遺産相続の事前準備

相続が発生して四十九日法要が落ち着き次第、遺産相続の事前準備を始めましょう。

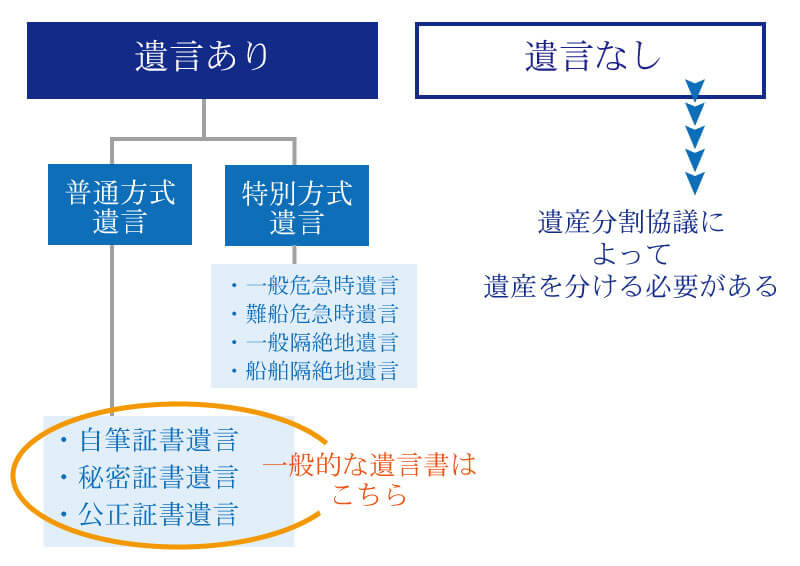

5-1.遺言書の有無を確認

今後の遺産相続に関する手続き内容や必要書類が異なるため、まずは遺言書の有無を確認してください。

自宅の中や金庫の中などをチェックするだけではなく、公正役場の遺言検索システム(公正証書遺言)や法務局の遺言書保管事実証明書の交付請求(自筆証書遺言)などを使って念入りに調べてください(調べ方はコチラ)。

公正証書遺言や法務局で自筆証書遺言が見つかった場合は、法的に有効である可能性が高いため、その内容にあわせて遺産相続手続きを進めます。

しかし自宅などで自筆証書遺言が見つかった場合は、家庭裁判所による検認手続きをする必要がありますので、絶対に開封しないでください。

詳しくは「遺言書の検認とは?手続きの流れや必要書類・費用を解説」で解説しておりますので併せてご覧ください。

5-2.法定相続人を確定する

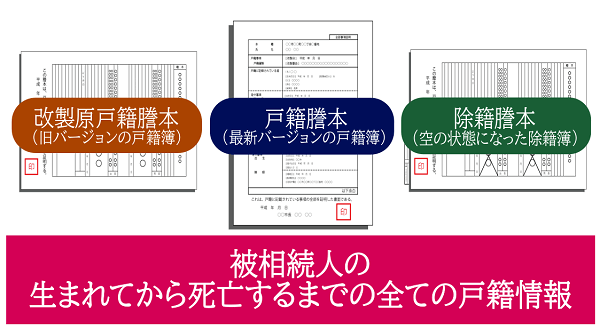

遺言書が見つからなかった場合は、戸籍調査を行って、相続権を持つ法定相続人の確定を行います。

この理由は、遺産相続が終わってから相続人が現れた場合、遺産分割が全て無効となり、最初からやり直す必要があるためです。

まずは亡くなった人の本籍地の市区町村役場へ出向き、被相続人の出生から死亡まで連続した戸籍謄本(除籍謄本・改製原戸籍謄本)を取得しましょう。

被相続人の戸籍謄本の取得には時間がかかるケースもありますので、なるべく早い段階で取得するよう心がけましょう。

戸籍調査の流れについて、詳しくは「戸籍調査で相続人を確定させる方法・手順をご紹介!」をご覧ください。

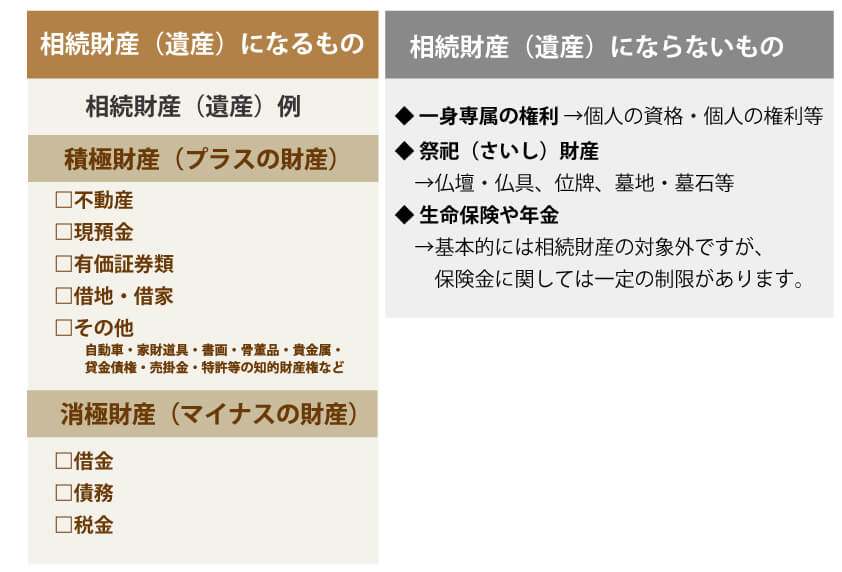

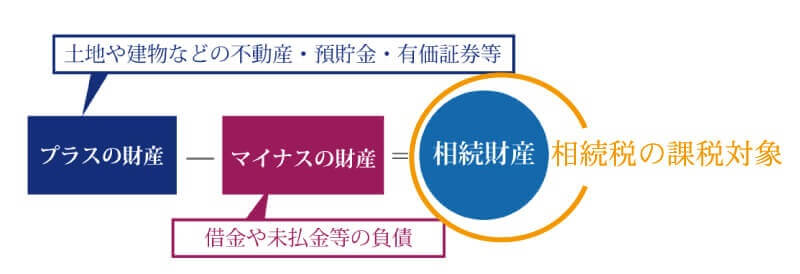

5-3.相続財産の調査をする

亡くなった人が相続発生時点で所有していた、相続財産の調査を行います。

相続財産に含まれるのは、不動産や銀行口座の預貯金などのプラスの資産だけではなく、借金やローンの未払金といったマイナスの資産も含まれます。

そのため、相続財産をある程度把握していないと、気付かない間に借金まで相続してしまう可能性もあるのです。

まずは亡くなった人の自宅や金庫の中などを探して、以下のような財産の有無を把握しましょう。

詳しくは「相続財産とは何か?~民法と税法では範囲が異なる~」や「相続が発生したら遺産の調査をしましょう!!」をご覧ください。

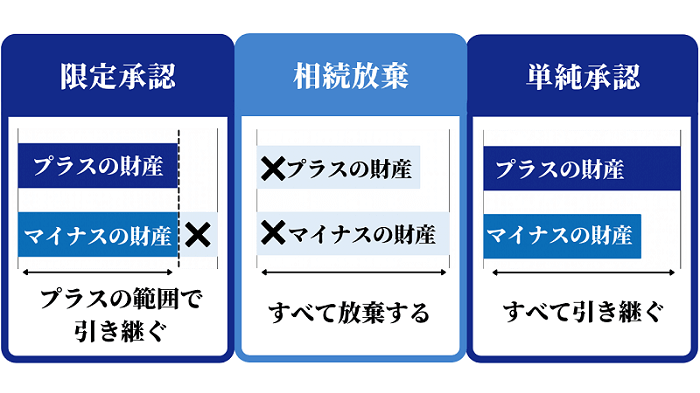

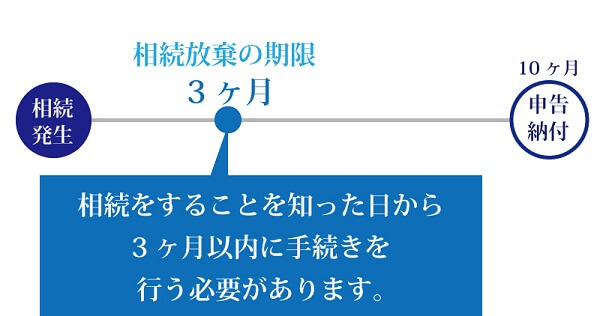

6.相続発生後3か月以内に相続放棄や限定承認の申立て

相続発生後3ヶ月以内に、すべての法定相続人は相続財産に対して「単純承認」「相続放棄」「限定承認」のいずれを選択するのかを決定する必要があります。

被相続人の財産調査の結果、プラスの財産よりもマイナスの財産が上回る場合は、相続放棄(もしくは限定承認)の申立てを行います。

相続放棄の期限は、「(原則)相続の開始を知ったときから3ヶ月以内」となり、この期間内に家庭裁判所に「相続放棄申述書」を提出する必要があります。

なお、法定相続人が複数人いて全員が相続放棄をする場合は、全員が相続放棄の申立てを行うこととなります。

具体的な申立ての流れについて、詳しくは「相続放棄って何?判断基準から手続き方法・期限など、相続放棄の基礎知識」や「相続放棄の期限は「3ヶ月」!延長することはできる?」をご覧ください。

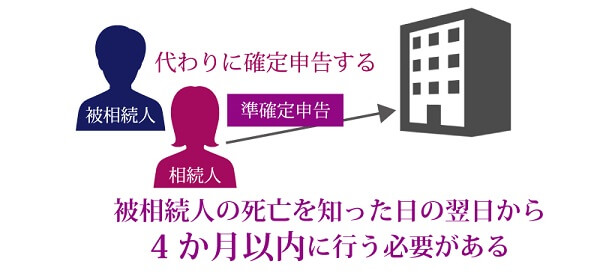

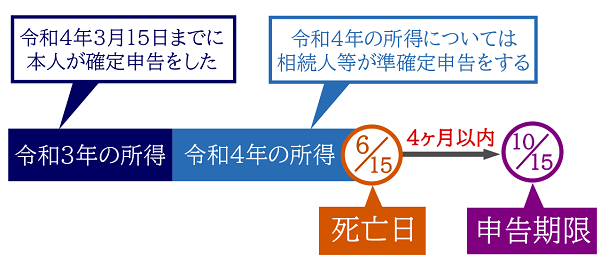

7.相続発生後4か月以内に所得税の準確定申告

亡くなった人が自営業者や個人事業主であった場合や、死亡した年に特別な事情(保険金をもらった場合や不動産を売却した場合など)がある場合、本人の代わりに、法定相続人(や包括受遺者)が連名で所得税の準確定申告を行う必要があります。

通常の確定申告の期限は翌年の2月16日~3月15日ですが、準確定申告の期限は相続の開始を知った日の翌日から4ヶ月以内です。

準確定申告について、詳しくは「準確定申告とは?必要?不要?期限や必要書類の書き方を税理士が解説」をご覧ください。

7-1.事業を相続人が引き継ぐ場合(青色申告)

亡くなった人が営んでいた事業を法定相続人が引き継ぐ場合は、税務署に青色申告承認申請書を提出して、青色申告を引き継ぐこととなります。

なお、相続発生日によって提出期限が異なりますのでご注意ください。

| 相続発生日 | 提出期限 |

|---|---|

| 1月1日~8月31日 | 死亡日から4ヶ月以内 |

| 9月1日~10月31日 | その年の12月31日まで |

| 11月1日~12月31日 | 翌年の2月15日まで |

8.相続発生後の遺産分割の手続き

法定相続人の調査と相続財産の調査が終わり次第、遺産分割の手続きに入ります。

遺産分割の手続きは「相続発生から〇ヶ月以内に完了すること」といった決まりはありません。

しかし相続税申告の期限(相続発生から10ヶ月以内)がありますので、これに間に合うよう手続きを進めましょう。

8-1.相続税評価額を計算する

相続財産の種類が把握できたら、相続税申告が必要か不要かを判断する基準となる、相続税評価額を算出します。

相続税評価額は、原則として「相続が発生した日の価値(時価)」がベースとなります。

例えば、銀行口座の預貯金であれば、「相続発生日の預金残高」を参照することとなります。

なお、土地・建物・有価証券・自動車などは、国税庁「財産評価基本通達」に基づいて相続税評価額を計算します。

相続税評価額の計算は相続手続きの中で最も難易度が高い作業となり、ミスがあると納税する相続税額に影響を及ぼす可能性も否定できません。

相続税に強い税理士に相談して、相続税評価額を算出してもらうことをおすすめします。

基礎的な計算方法については、「相続税評価額の基礎知識と計算方法を税理士がやさしく解説」をご覧ください。

8-2.死亡保険金(生命保険金)の請求

亡くなった人が死亡保険金の被保険者であった場合、死亡保険金の請求を行う必要があります。

具体的には、生命保険会社に「死亡保険金支払請求書」や、受取人側の個人事項証明(戸籍抄本)や本人確認書類や印鑑証明、死亡診断書や保健証券などの書類を提出します。

なお、死亡保険金の請求期限は、相続発生の翌日から3年以内となりますので、失念しないようご注意ください。

死亡保険金の請求方法について、詳しくは「生命保険には相続税が発生する-死亡保険金の相続手続と節税方法」をご覧ください。

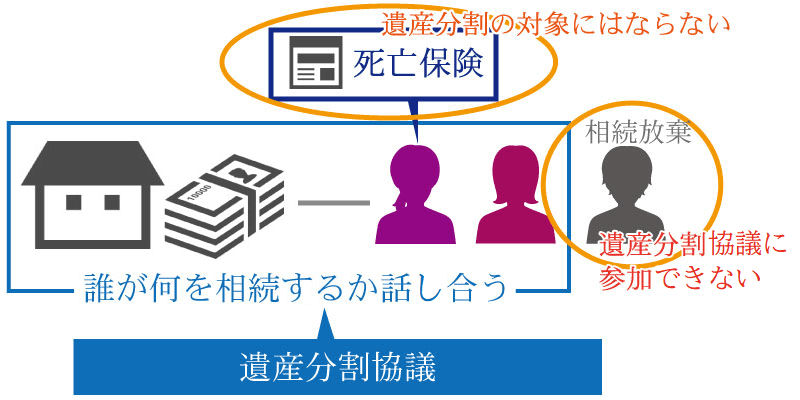

8-3.遺産分割協議をする

相続財産の種類がそれぞれの評価額が判明したら、法定相続人全員(相続放棄をした人を除く)で遺産分割協議を行います。

遺産分割協議とは、亡くなった人が相続発生時に所有していた産について、「誰が・何を・どれだけ取得するのか」を決める話合いのことです。

なお、遺言書がある場合はその内容に沿って遺産分割をするため、遺産分割協議をする必要はありません。

死亡保険金(生命保険金)や死亡退職金は、すでに受取人が決まっているため、遺産分割協議の対象にはなりません(みなし相続財産として、法定相続人の数×500万円の非課税部分を上回る部分は、相続税の課税対象となります)。

遺産分割協議について、詳しくは「遺産分割協議は相続税申告期限までに!手続き期限リストで漏れを防ぐ」をご覧ください。

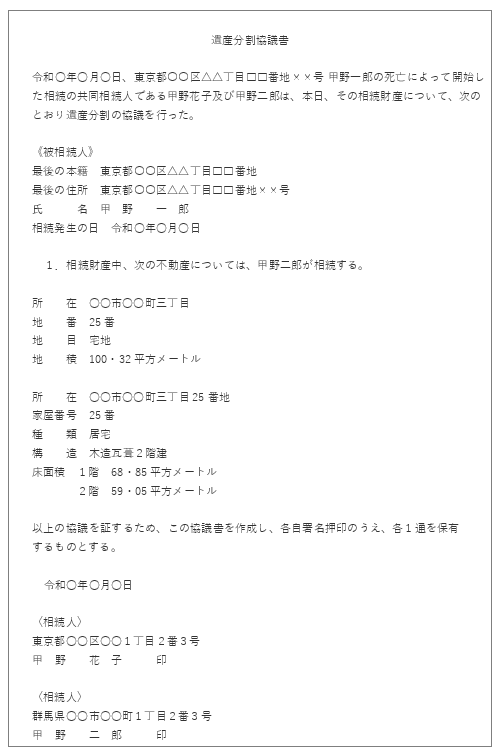

8-4.遺産分割協議書を作成する

遺産分割協議がまとまり次第、遺産分割協議書を作成します。

遺産分割協議書は、各種相続財産の名義変更や解約に提示を求められる書類の1つです。

さらに遺産分割協議を作成しておけば、相続人同士の“言った言わない”のトラブルを回避することができます。

遺産分割協議書は、自分で作成することもできますし、専門家に依頼して作成することもできます。

遺産分割協議書を自分で作成される場合は「遺産分割協議書は必要?不要?必要な場合の作成手順も解説」を、専門家に依頼される場合は「遺産分割協議書の作成は誰に頼むべきかフローチャートでチェック」を参考にしてください。

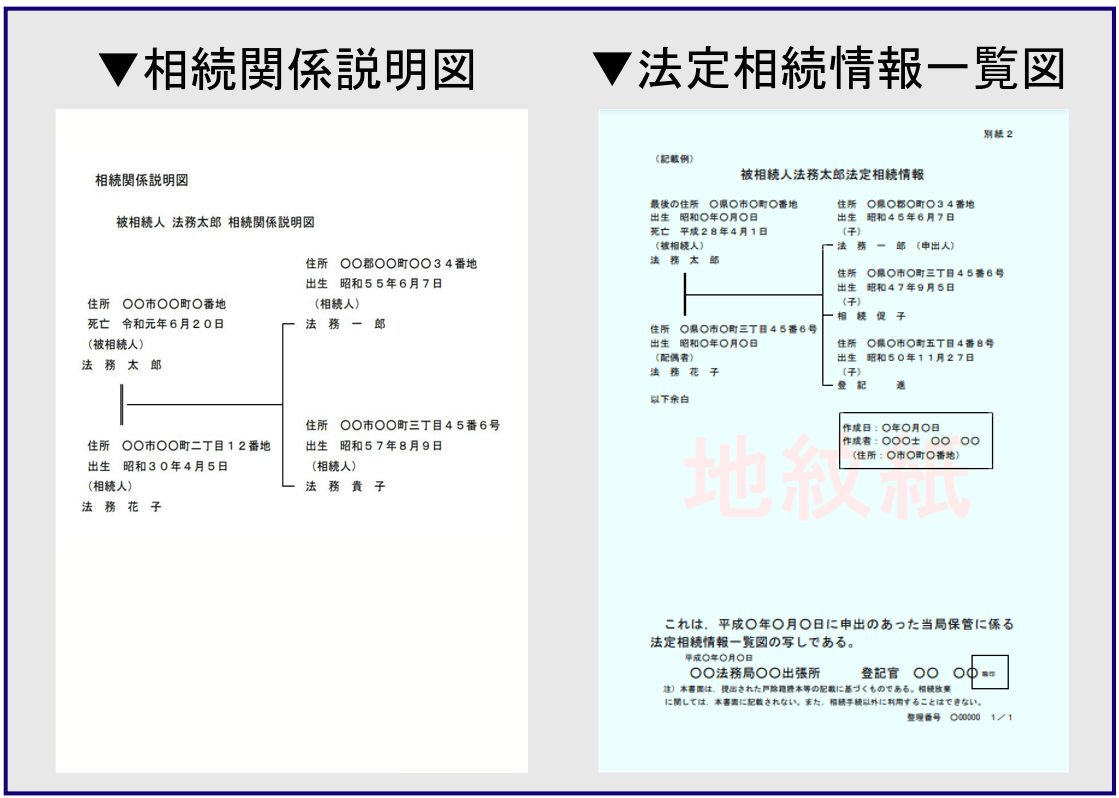

8-5.相続関係説明図(法定相続情報一覧図)を作成する

遺産分割協議と並行して、相続関係説明図もしくは法定相続情報一覧図を作成します。

どちらも、被相続人と法定相続人の関係をまとめた家系図のことで、絶対に作成が必要な書類ではありません。

しかし作成をしておけば、取得した財産の名義変更や解約手続きの際に、戸籍謄本の原本還付を受けられるというメリットがあります。

相続関係説明図と法定相続情報一覧図のどちらを作成するのかは、それぞれのケースによって異なります。

詳しくは「相続関係説明図とは?役立つタイミングや書き方【テンプレート付】」で解説しておりますので、併せてご覧ください。

8-6.取得した相続財産の名義変更

遺産分割協議書の作成が終われば、取得した財産の名義変更や解約手続きを行います。

※タップすれば詳細をご確認いただけます

なお、不動産の名義変更(相続登記)に期限は設けられていませんでしたが、令和6年4月1日からは、相続発生から3年以内に相続登記をすることが義務付けられます(未登記の場合は罰金あり)。

なお、令和6年4月1日以降に発生する相続だけではなく、令和6年3月31日までに発生した相続で取得した不動産の相続登記も義務化の対象となりますので、なるべく早い段階で相続登記を行いましょう。

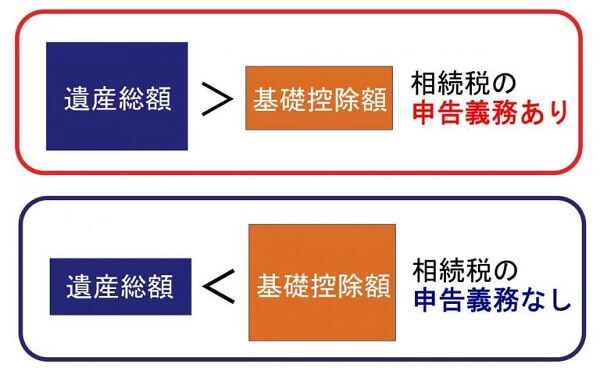

9.相続発生後10か月以内に相続税申告と納税

相続税申告が必要な場合は、相続の開始を知った日の翌日から10ヶ月以内に、税務署に相続税申告書を提出して相続税を納税する義務があります。

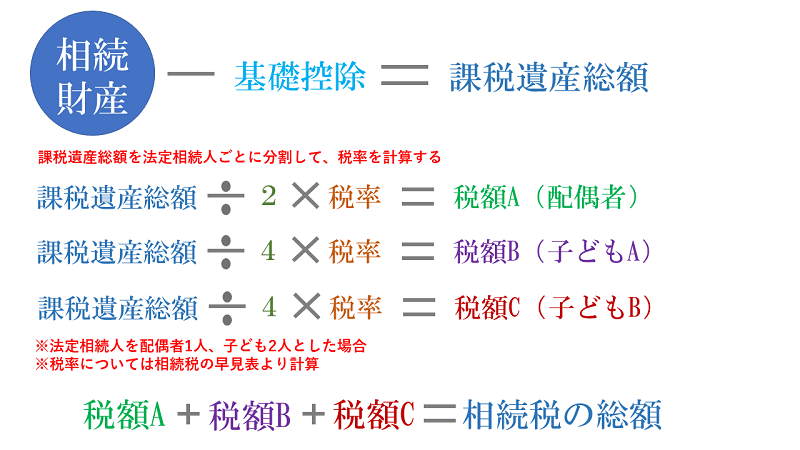

相続税申告が必要なのは、課税遺産総額が基礎控除額を超えるケースのみです。

課税遺産総額が基礎控除額を下回る場合は、相続税申告をする必要はありません。

相続税の基礎控除額とは、「3,000万円+(600万円✕法定相続人の人数)」で計算した控除額のことです。

課税遺産総額とは、現金や不動産などの総額に、相続時精算課税制度を利用した贈与財産、相続開始前3年以内の贈与財産などを加算し、非課税財産・葬儀費用・債務などを差し引いた後の価額です。

相続税の申告と納税のどちらかが1日でも遅れた場合は、ペナルティとして加算税や延滞税などが課せられますのでご注意ください。

相続税申告が必要か不要かの判断について、詳しくは「相続税申告が不要な場合とは?相続税0円でも申告が必要なときも?!」をご覧ください。

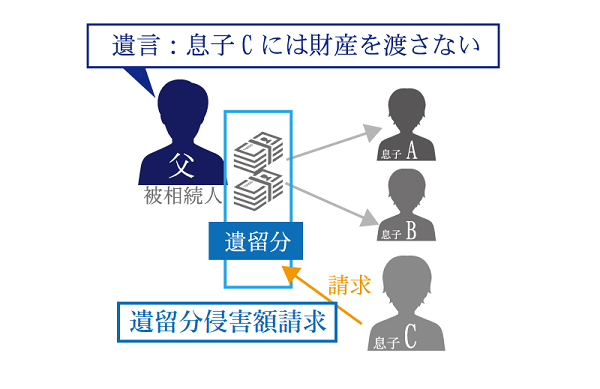

10.相続発生後1年以内に遺留分侵害額請求

遺言書のとおりに遺産分割した場合などは、自己の取得分が「遺留分(最低限認められた取得分)」に満たないケースもあります。

この場合、あなたが法定相続人であれば、遺留分侵害額請求(旧:遺留分減殺請求)をすることで、自己の遺留分を他の法定相続人に支払いを求めることができます。

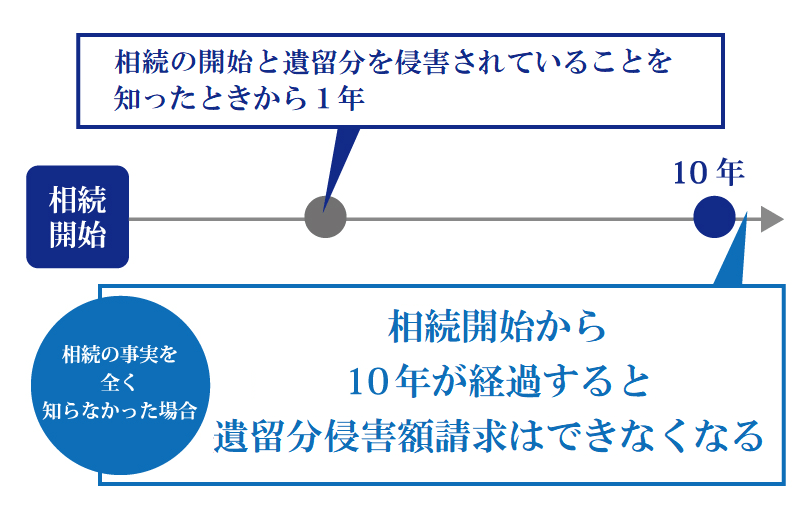

遺留分侵害額請求の期限は、原則「被相続人の死亡を知った日もしくは遺留分を侵害されていることを知った時から1年以内」とされています。

相続発生から10年を経過すると時効を迎え、遺留分侵害額請求はできなくなりますのでご注意ください。

遺留分侵害額請求について、詳しくは「遺留分侵害額請求(遺留分減殺請求)とは?計算方法・時効・手続きの流れ」をご覧ください。

11.相続発生後の手続きが心配な方へ

相続発生後の手続きは山のようにあり、特に遺産分割に係る手続きは専門的な知識が必要です。

「自分たちだけで相続手続きするのは心配…」とお悩みの方は、専門家である税理士に依頼をされることをおすすめします。

しかし、医師に「外科」や「内科」といった専門分野があるように、税理士にも「法人税」や「相続税」といった専門分野があります。

相続手続きに関しては、相続税に特化した税理士に依頼をされると良いでしょう。

相続税に強い税理士の選び方について、詳しくは「相続税に強い税理士の選び方-失敗しない9つのポイント」をご覧ください。

11-1.税理士法人チェスターにご相談を

税理士法人チェスターは、年間2,300件超えの相続税申告実績を誇る、相続専門の税理士事務所です。

原則全ての申告書に「書面添付制度」を適用させており、業界トップクラスの税務調査の確率0.6%以下を誇ります。

また、遺産整理手続きや各種相続手続きはもちろん、財産調査や名義変更などの代行業務も承っております。

税理士法人チェスターでは、すでに相続が発生されたお客様でしたら、初回面談が無料となりますので、まずはお気軽にご相談ください。