【相続税の申告が不要なケース】基準は基礎控除!計算方法・特例も解説

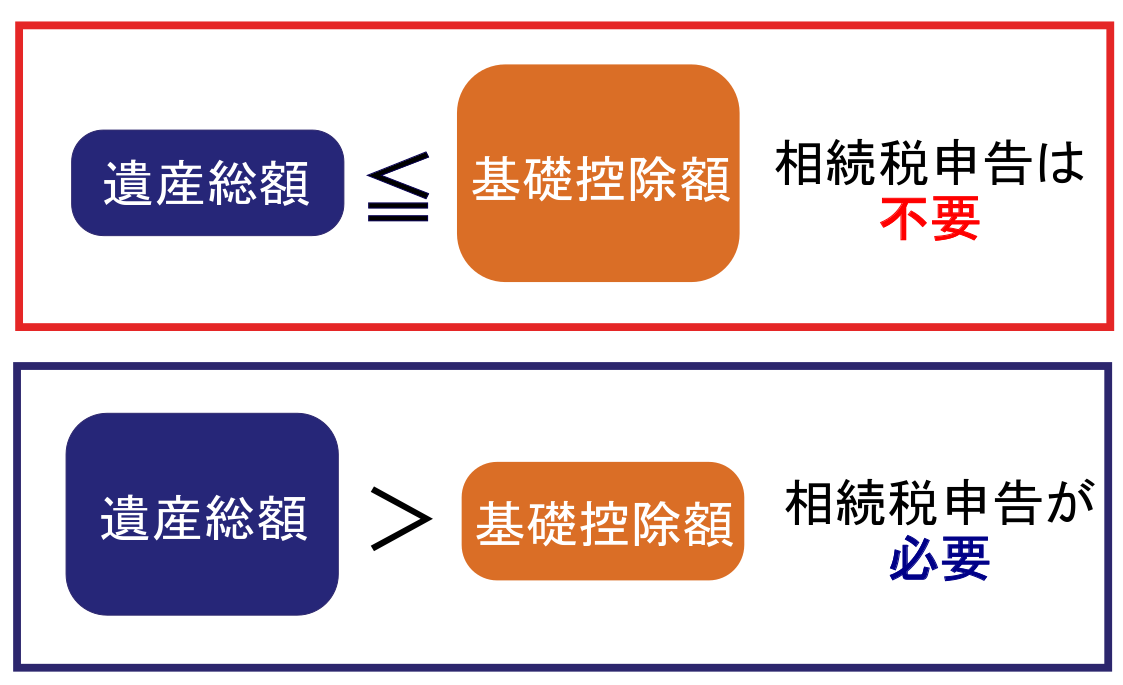

亡くなった人(被相続人)の現金や不動産などを相続しても、必ず相続税がかかるわけではありません。相続した遺産の総額が相続税の基礎控除額を下回っている場合、相続税の申告・納税は不要です。

基礎控除額は「3,000万円+600万円×法定相続人の数」をもとに計算します。つまり、遺産の総額が3,000万円以下だった場合、相続税は申告不要です。

ただし、遺産の総額が基礎控除額を超えていても、相続税の税負担を軽減する制度を適用すると申告不要になる場合もあります。

そこで今回は、相続税の申告不要の目安である基礎控除の計算方法や、相続税の申告が必要ないかどうかの判断方法について、相続税専門の税理士がわかりやすく解説します。

YouTube動画でも解説していますので、あわせてご覧ください。

この記事の目次 [表示]

1.相続税の申告が不要なケース➀「課税価格が基礎控除額内」の場合

相続税の申告・納税が必要ないのは、それぞれの相続人が取得した遺産の課税価格を合計した金額が基礎控除額以下の場合です。

相続税の基礎控除額は、相続税法15条で定められた控除額のことです。「相続税が課税されるかどうかを判断するためのボーダーライン」であると考えるとわかりやすいでしょう。

1-1.相続税の基礎控除額の計算方法

基礎控除額の計算方法は、以下のとおりです。

つまり、課税価格が3000万円以下の場合、相続税はかかりません。

法定相続人の数に応じて、相続税の基礎控除額は変わります。法定相続人の数が多いほど基礎控除額は大きくなっていくため、相続税はかかりにくくなります。

国税庁の調査によると、相続税の申告書の提出に係る被相続人の割合は、全体の9.9%でした。

※出典:国税庁「令和5年分 相続税の申告事績の概要」

相続税の基礎控除の概要について、詳しくは以下の記事をご覧ください。

(参考)相続税の基礎控除とは│いくらまで無税?免除の目安も解説

1-2.相続税の課税価格の計算方法

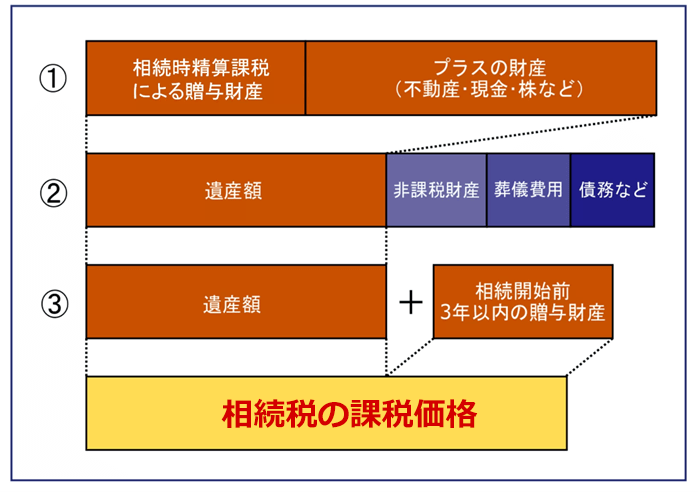

相続税の課税価格の計算式は、以下のとおりです。

−非課税財産+相続開始前一定期間内の贈与財産

課税対象となる財産の総額は、現金や不動産、有価証券などに加え、生命保険の死亡保険金などの「みなし相続財産」も含まれます。また、相続開始前一定期間内の贈与財産や、相続時精算課税制度という制度を利用して贈与された財産の価額も足し合わせる必要があります。

債務・葬式費用は、被相続人が残した借入金などの債務、相続人が負担した葬式費用などです。非課税財産には、墓所・仏壇・祭具、生命保険金の非課税枠などがあります。

以上の点を踏まえて、相続税の課税価格の計算方法をあらわしたものが、以下のとおりです。

(上記の「相続開始前3年以内の贈与財産」の「3年以内」は、令和9年(2027年)1月1日以降の相続から、段階的に「7年以内」まで延長されます。)

各相続人の課税価格の合計から、相続税の基礎控除額を差し引いて計算する「課税遺産総額」に相続税は課税されます。課税遺産総額の計算結果がマイナスであれば、相続税の申告・納税は必要ないといえます。

相続税の課税価格の計算方法について、詳しくは以下の記事もご一読ください。

(参考)相続財産とは?具体例で相続財産に含まれるもの含まれないものを解説

【注意①】みなし相続財産の非課税枠を差し引く

みなし相続財産とは、相続や遺贈(遺言によって特定の人に財産を贈ること)で取得した財産ではないものの、相続税の課税対象となる財産のことです。みなし相続財産の例としては「生命保険の死亡保険金」や「死亡退職金」などがあげられます。

みなし相続財産には、取得した金額のうち相続税の課税対象外となる非課税枠が設けられています。生命保険の死亡保険金と死亡退職金の非課税枠は、それぞれ「500万円×法定相続人の数」です。

たとえば、法定相続人が3人である場合、死亡保険金のうち「500万円×3人=1,500万円」まで相続税がかかりません。

相続税の課税価格を計算する際は、遺産の総額にみなし相続財産から非課税額を差し引いた残りを加えます。

みなし相続財産の概要については、以下の記事で詳しく解説していますので合わせてご覧ください。

(参考)【相続税】みなし相続財産とは?課税対象になる種類と非課税枠の計算方法

【注意②】相続時精算課税制度を利用した贈与財産は加算

相続時精算課税制度とは、原則「60歳以上の両親や祖父母」から、「18歳以上(※)の子供や孫」に対して生前贈与した際に選択できる贈与税の制度のことです。(※:贈与が令和4年(2022年)3月31日以前の場合は20歳以上です。)

相続時精算課税制度を利用する場合、最大2,500万円までの財産に贈与税はかかりません。ただし、贈与を受けた財産の価額は相続税の課税価格に含まれます。

なお、令和6年(2024年)1月1日以降の贈与には、年間110万円の基礎控除が適用できます。この場合、贈与された財産の価額から基礎控除額を除いた金額を相続税の課税価格に加算します。

相続時精算課税制度の詳細は「【相続時精算課税制度とは】メリット&デメリット、手続きまで解説」をご覧ください。

【注意③】相続開始前一定期間内の贈与財産は加算

暦年贈与(年間110万円以下)を利用してから一定期間内に贈与者が亡くなった場合、その暦年贈与に係る贈与財産の価額は、相続財産の価格に加算されます。

ただし、相続財産の価格に加算されるのは、相続人に対して行われた贈与のみとなります。

「養子や代襲相続人ではない孫」や「子の配偶者」は相続人ではないため、相続税の課税価格に加算する必要はありません。

なお、生前の贈与財産が相続財産に加算される対象の期間は「3年以内」ですが、令和9年(2027年)1月1日以降の相続から段階的に「7年以内」まで延長されます。

相続開始前の一定期間内の贈与財産について、詳しくは「死亡7年以内の暦年贈与は相続税がかかる!?相続時加算される贈与とは?」をご覧ください。

2.相続税の申告が不要なケース②控除の適用で税額が0円になる場合

相続税の課税価格が基礎控除額を超えていても、以下の控除制度を適用することで相続税額が0円となる場合は、相続税の申告は不要です。

それぞれの制度内容をみていきましょう。

2-1.障害者控除を適用して税額が0円になる場合

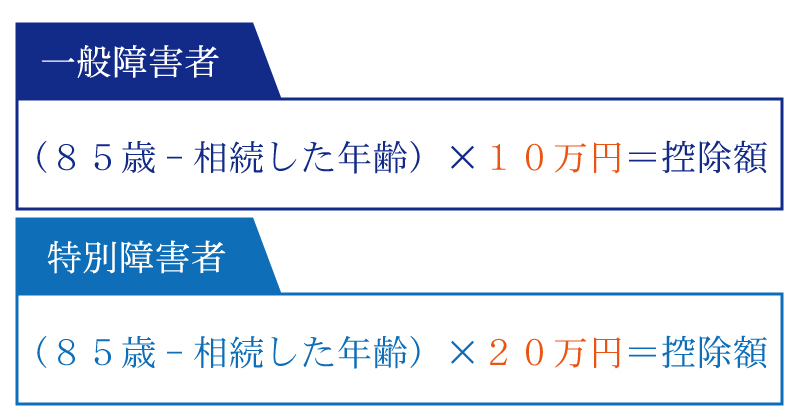

障害者控除(障害者の税額控除)とは、85歳未満の障害者が財産を相続した場合に、所定の要件を満たすと相続税額から一定金額を控除できる制度です。障害者控除を適用すると相続税額が0円になる場合は、相続税を申告する必要はありません。

控除額は、以下のとおり一般障害者と特別障害者で異なります。

相続発生時の年齢は、1年未満を切り捨てカウントします。例えば、相続発生時の年齢が67歳6ヶ月である一般障害者の場合、控除額は「(85歳−67歳)×10万円=180万円」です。

障害者控除の対象となるのは、知的障害者と判断された方、精神障害者保健福祉手帳や身体障害者手帳の交付を受けている方、精神または身体に障害がある65歳以上の方などです。また、一般障害者よりも障害の程度が重い場合は特別障害者となります。

障害者控除の控除額が、障害者である相続人の税額を上回っている場合、控除しきれない金額については扶養義務者である人の相続税額から控除することが可能です。

障害者控除の概要について、詳しくは以下の記事をご覧ください。

(参考)相続税の障害者控除はいくら減額?要件・計算方法・2回目の注意点も解説

2-2.未成年者控除を適用して税額が0円になる場合

未成年者控除とは、未成年である相続人の相続税額から一定金額を控除できる制度です。未成年者控除を適用した結果、相続税額が0円になる場合、相続税の申告は必要ありません。

控除額は、以下のとおり成人を迎えるまでの残りの年数に、10万円をかけて計算します。

相続発生時の年齢は、1年未満を切り捨てて数えるため、相続発生時の年齢が15歳4ヶ月であれば、控除額は「(18歳−15歳)×10万円=30万円」です。

未成年である相続人の相続税額から控除しきれなかった控除額については、障害者控除と同様に扶養義務者の税額から控除することができます。

未成年者控除について詳しくは、以下の記事をご覧ください。

(参考)相続税の未成年者控除とは?適用要件や控除額計算方法も解説

2-3.相次相続控除を適用して税額が0円となる場合

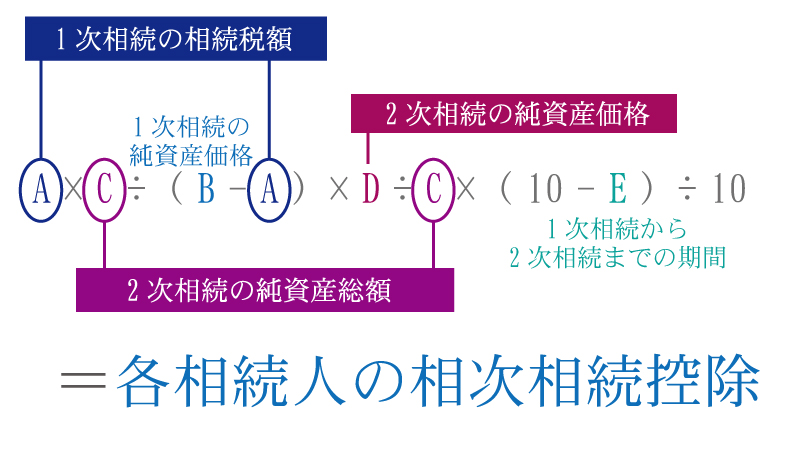

相次相続控除とは、前回の相続が発生してから10年以内に相次いで相続が発生した場合に、納税者の負担を軽減する制度です。

立て続けに相続が発生し、そのたびに相続税が課税されてしまうと、相続人の税負担が過大になりかねません。

たとえば、父親が亡くなって一次相続が発生したとき、配偶者と長男が遺産を相続したとしましょう。その5年後に配偶者が亡くなり二次相続が発生し、遺産のすべてを長男が相続しました。

この場合、父親の遺産のうち、配偶者が一度相続したあとに、二次相続で長男へとわたったものは、短期間で2回も相続税の課税対象となってしまいます。そこで、長男は相次相続控除を適用することで、一次相続で課税された相続税の一部を二次相続における相続税額から控除でき、税負担を軽減することが可能です。

控除できる金額は、前回の相続から1年経過するごとに10%ずつ減っていきます。

相次相続控除の要件や控除額の計算方法などは、以下の記事で詳しく解説していますのでご覧ください。

(参考)【相次相続控除】計算方法を具体例付きでわかりやすく解説!

3.相続税の申告が必要ない場合でも相続手続きは必要

相続税の申告が不要であっても、遺産分割協議をした上で遺産分割協議書を作成する必要があります。

また、土地や建物等の不動産を相続したときは、相続登記をしなければなりません。

3-1.遺産分割協議をして遺産分割協議書を作成する

亡くなった人が遺言書を残していなかった場合、相続人の全員が集まって遺産分割協議をする必要があります。遺産分割協議とは、相続人全員で遺産の分け方を協議することです。遺産の引き継ぎ方が決まったあとは、遺産分割協議書を作成しなければなりません。

遺産分割協議には、原則として相続人の全員が参加しなければならず、1人でも欠員がいると協議の結果は無効となります。また、相続人が未成年である場合は、代理人が参加する必要があります。

遺産分割協議をする際は、まず相続人となる人を調査しなければなりません。加えて、被相続人がいくらの財産を持っていたのかも調査をする必要があります。

プラスの遺産よりもマイナスの遺産のほうが多かったときは相続放棄をすることもできますが、相続の開始があったときから3ヶ月以内に手続きをする必要があります。そのため、相続が発生したときは被相続人が残した財産や法定相続人になる人を早急に調べることが大切です。

(参考)遺産分割協議書を自分で作成する方法!流れや書き方【ひな形・文例付き】

3-2.不動産を相続した場合は相続登記(名義変更)をする

遺産分割協議や遺言によって遺産の引き継ぎ方が決まったあとは、必要に応じて預貯金や不動産などの名義を変更します。土地や建物を相続した人は、所有権を移転するための登記が必要です。相続による所有権移転登記は「相続登記」ともいわれます。

相続した不動産を売却したり、それを担保にお金を借りたりするためには相続登記をする必要があります。

また、不動産を相続した人が亡くなったとき、その亡くなった人が相続登記をしていない場合は、遺産の分割方法で相続人同士が揉めてしまうかもしれません。

令和6年(2024年)4月1日から相続登記が義務づけられ、不動産を相続した相続人は不動産の取得から3年以内に登記の申請をしなければなりません。

そのため、土地や建物といった不動産を相続したときは、この期限内に相続登記をすることが大切です。

(参考)不動産の相続に必要な「相続登記」についての基本知識を徹底解説

4.相続税の申告は不要だと思っていたけど…万が一、本当は必要だった場合はどうなる?

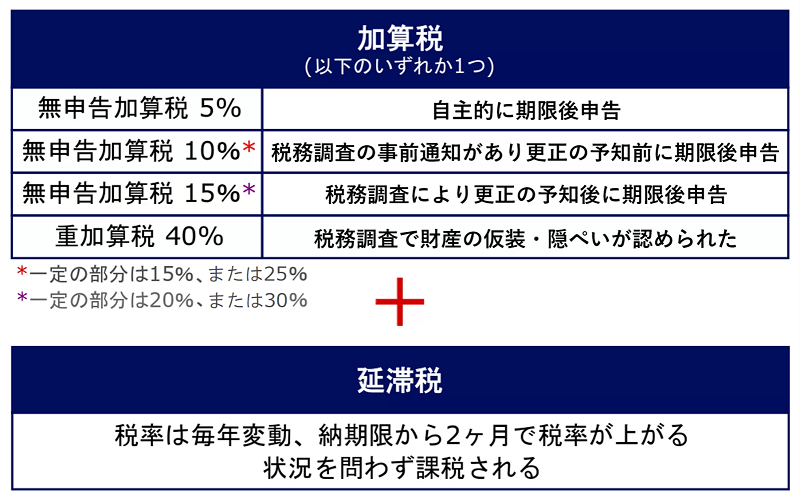

相続税の申告が必要であるにもかかわらず、「必要ないだろう」と思い込んで申告をしなかった場合、加算税や延滞税などの税金が課せられます。

相続税の申告書を提出せず、税務調査が入って無申告を指摘されたり、財産の仮装・隠ぺいが認められたりすると、課せられるペナルティが重くなってしまいます。

4-1.相続税申告をしなかったら加算税や延滞税が課せられる

相続税申告が必要な人が申告書を提出しなかった場合は、「延滞税」のほか「無申告加算税」、隠ぺい・仮装行為と判断されたときは「重加算税」が課税されます。

無申告加算税の税率は、「どのタイミングで期限後申告書を提出したのか」によって異なります。また、財産の仮装・隠ぺいが認められると、無申告加算税に代えて重加算税が課税されます。

「相続税申告は不要」と思い込んでいて、申告期限後に気付いて自主的に期限後申告書を提出した場合は、「無申告加算税5%+延滞税」が課税されます。

あえて相続税申告書を提出せず、税務調査が入って仮装・隠ぺい行為があったと認定されれば、「重加算税40%+延滞税」が課税されるということです。

自主的に期限後申告書を提出すれば加算税の税率を低く抑えられますので、「申告義務があるのに、必要ないと思い込んでいた!」という方は、すみやかに相続税申告書を提出しましょう。

加算税や延滞税について、詳しくは「相続税の延滞税・加算税はいくら?税率・計算方法・免除特例も解説」をご覧ください。

4-2.税務調査が入る可能性が高い

「相続税の申告が必要だけど発覚することはないだろう」と考える方はいらっしゃいますが、税務調査が入る可能性が高いので絶対にやめてください。

この理由は、税務署は被相続人が亡くなった事実を把握しているだけではなく、KSKシステム(税務署のシステム)に蓄積された膨大なデータを基に、「相続税申告が必要な人」をある程度把握しているためです。

国税庁の「令和5事務年度における相続税の調査等の状況」によれば、無申告の事案について690件の税務調査(実地調査)が実施されています。実地調査1件当たりの追徴税額は1,787万円に及びます。

税務当局は「追徴税額が大きい」と見込まれる無申告事案に対して、より重点的に税務調査をしていると考えられます。

税務調査の対象に選定されると、税務署から「事前通知」がありますので、この時点で相続税に強い税理士に相談をし、調査が開始される前に自主的に期限後申告書を提出することがベストな選択肢となります。

税務調査の概要について、詳しくは「税務調査って何されるの?相続税の税務調査の概要と事前準備」をご覧ください。

4-2-1.申告不要でも税務署から「お尋ね」が来る場合も

相続税申告が不要であっても、相続開始から6~8ヶ月後に、税務署から「相続税についてのお尋ね」という文書が届くことがあります(税務調査の事前通知ではありません)。

この「お尋ね」は、一定の財産があると見込まれた人に対して、相続税申告書の提出を促す目的で送付されています。

仮に相続税申告書の提出が不要である方は「相続税の申告要否検討表」という用紙に、必要事項を記入して、基礎控除よりも相続財産が少なかった旨を書面で伝えます。

詳しくは「税務署から相続税についてのお尋ねが届いた時の対応方法とポイント」で解説しているので、併せてご覧ください。

5.相続税が0円になっても相続税の申告が必要なケース

ご紹介した3つの控除以外にも、控除や特例を使えば相続税額が0円になるケースがあります。

ただし、この章でご紹介する特例や控除は、相続税申告書の提出が適用要件とされています。

つまり特例や控除を適用すれば相続税額が0円になる場合でも、相続税申告書を提出しなければ、特例や控除そのものを適用できないということです。

詳しくは、下記の記事を参考にしてください。

(参考)相続税なしでも申告が必要!?特例適用時の申告要否についてプロが解説

なお、相続税申告が必要になった場合に必要な書類については、下記の記事も参考にしてください。

(参考)相続税を申告するための必要書類をプロが解説!【一覧表付】

5-1.配偶者控除(配偶者の税額軽減)を適用する場合

配偶者控除(配偶者の税額軽減)とは、配偶者が取得した遺産のうち、相続税の課税対象となる価額が1億6,000万円まで(もしくは法定相続分まで)であれば、配偶者には相続税が課税されない特例のことです。

配偶者控除を適用して、その配偶者や相続人全体の相続税額が0円(非課税)になる場合であっても、相続税の申告は必要です。

配偶者控除を適用すれば配偶者に係る相続税額が0円になるケースがほとんどですが、その配偶者が亡くなったときの子供の税負担も考慮のうえ分割割合を決定するとよいでしょう。

相続税の配偶者控除について、詳しくは「【相続税の配偶者控除】1.6億円が無税に!条件・注意点・計算方法を解説」をご覧ください。

5-2.小規模宅地等の特例を適用する場合

小規模宅地等の特例とは、被相続人や同一生計親族の居住用や事業用として使用している宅地等(土地や敷地権)について、一定の要件を満たせば、その宅地等の評価額を50~80%減額できる制度です。

小規模宅地等の特例を適用して、相続税の課税価格が基礎控除額以下になる場合でも、相続税申告は必要です。

なお、小規模宅地等の特例を適用させるタイミングは、課税価格に算入する「土地の評価額」の計算時です。

小規模宅地等の特例は適用要件が複雑であることから、特例の適用を検討される方は、必ず相続税に強い税理士に相談されることをおすすめします。

小規模宅地等の特例の概要について、詳しくは「【小規模宅地等の特例】相続税評価額を最大80%減額!適用要件・計算方法を解説」をご覧ください。

5-3.農地の納税猶予の特例を適用する場合

農地の納税猶予の特例とは、相続や贈与などで農地を取得した人が所定の要件を満たすと、農地にかかる税金の納税が猶予される特例です。名称には「猶予」とありますが、実際には納税が免除されるケースが少なくありません。

農地の納税猶予の特例について詳しくは、以下をご覧ください。

(参考)国税庁「No.4147 農業相続人が農地等を相続した場合の納税猶予の特例」

(参考)【農地の納税猶予の特例】概要・要件・手続きについて徹底解説!

5-4.国などに寄付した財産の非課税の特例(寄付金控除)を適用する場合

相続税の申告期限までに、相続した財産を国や地方公共団体、特定の公益法人などに寄付した場合は、その財産は特例により相続税の課税対象になりません。

この特例を適用するときは、相続税の申告書に特例の対象になる財産の明細を記載し、寄付先による一定の受領書、証明書類などを添付する必要があります。

国などに寄付した財産の非課税の特例(寄付金控除)について、詳しくは以下をご覧ください。

(参考)国税庁「No.4141 相続財産を公益法人などに寄附したとき」

(参考)相続税の寄付金控除とは?節税の仕組み・メリット・計算方法について

5-5.相続税の申告期限は10ヶ月以内

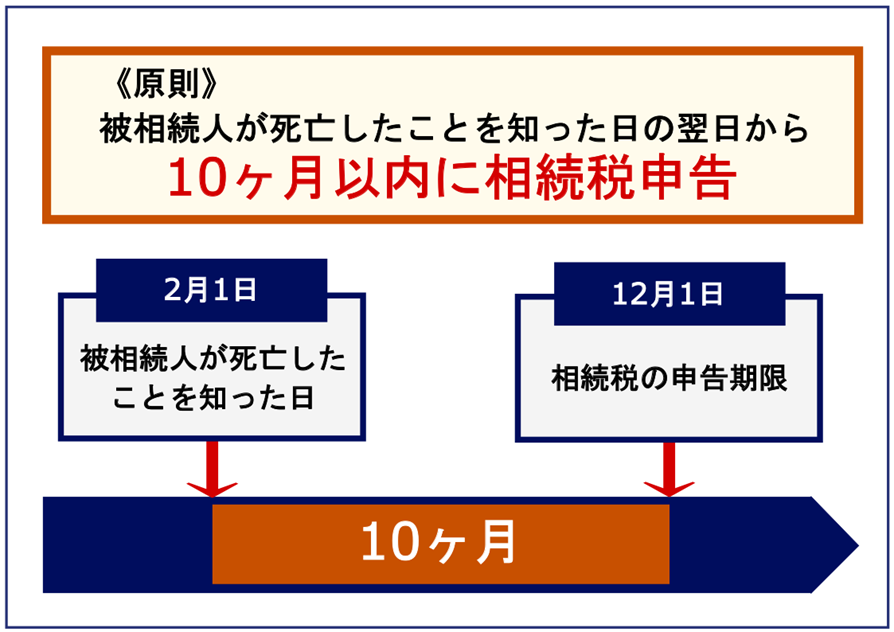

相続税申告が必要な方は、相続税の申告期限にご注意ください。

相続税の申告期限は、原則「被相続人が死亡したことを知った日の翌日から10ヶ月以内」です。

例えば、ある年の2月1日に被相続人が死亡したことを知ったのであれば、その年の12月1日が相続税の申告期限となります。

なお、相続税の納付期限も同日となりますので、「申告」と「納税」の両方を完了しなければなりません。

相続税の申告期限について、詳しくは「相続税の申告期限を過ぎたらどうなる?ペナルティ・デメリット・対処法を解説」をご覧ください。

6.相続税の申告を不要にするための生前対策

贈与税がかからない方法で生前に財産を贈与すると、遺産が減り相続税の申告が不要になることがあります。

相続対策として用いられることの多い贈与税の特例制度は、以下のとおりです。

贈与税の非課税特例 ※詳細は各項目をクリックしてください

- 贈与税の配偶者控除(おしどり贈与) »

婚姻期間が20年以上の夫婦の間で、居住用不動産やその取得資金の贈与があった場合に最大2,000万円まで贈与税が非課税になる制度 - 住宅取得等資金の非課税の特例 »

親や祖父母などから住宅取得資金の贈与を受けた場合に最大1,000万円まで贈与税が非課税になる特例 - 教育資金の一括贈与 »

30歳未満の子または孫が、直系尊属から教育資金の一括贈与を受けた際に最大1,500万円まで贈与税が非課税になる特例 - 結婚・子育て資金の一括贈与 »

直系尊属から結婚・子育て資金の贈与を受けた場合に、最大1,000万円まで贈与税が非課税になる特例

これらの特例制度には、様々な要件があります。適用を検討する場合は、相続税に強い税理士に相談することをおすすめします。

7.相続税申告は、自分でするよりも税理士に依頼を

相続税の課税価格が基礎控除額以下である場合や、一部の控除制度を適用したことで相続税額が0円となった場合、基本的に相続税申告書の提出は不要です。

ただし、適用する控除や特例の種類によっては、相続税額が0円でも相続税申告をする必要があります。

申告期限を1日でも過ぎると、無申告加算税や延滞税などの税金が課されてしまいます。相続税の申告義務がある方は、申告期限までに「申告」と「納税」の2つを完了させましょう。

相続税申告はご自分ですることもできますが、申告手続きは多くの特例があるなど複雑であり、仮に申告内容に不備があると税務調査の対象になるリスクもあります。

相続税申告が必要な方は、相続に強い税理士に相談されることをおすすめします。

7-1.相続税専門の「税理士法人チェスター」へ

税理士法人チェスターは、年間3,000件超えの相続税の申告実績を誇る、相続税専門の税理士法人です。

チェスターでは原則全ての申告書類に書面添付制度を採用し、10年の品質保証が付いた「高品質で適正な申告書の作成」を行っております。一般的には10%といわれる税務調査率もチェスターでは1%という業界の中でも低い数値を実現しています。

税理士報酬も初回面談後に明確に提示しており、不明瞭といわれる税理士報酬の内容をしっかりご説明させていただきます。

税理士法人チェスターは、すでに相続が発生された方であれば、初回面談が無料となりますので、まずはお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編