相続していない土地でも固定資産税の支払債務あり-相続放棄の方法もチェック

土地名義人の死亡により相続が発生したら、「土地は相続していない」という場合でも固定資産税の支払いは発生します。

固定資産税の納税義務者は1月1日時点の所有者なので、まだ名義人が生きているのに固定資産税通知書が送られてくることは通常ありません。

遺産分割協議書がまとまっていない場合、役所がランダムで指定した相続人へ納税通知書が届きます。

どうしても固定資産税の支払いから逃れたいなら、相続放棄が有効な手段です。

本記事を読めば、相続していない土地の固定資産税の取扱いや、相続登記しないことのメリットやデメリットがわかります。

この記事の目次 [表示]

1.土地を相続していない場合でも固定資産税を支払う必要がある

▲固定資産税は相続人が支払う

相続登記をしていない土地は、相続人全員の共有財産となっています。そのため、土地を相続していない状態でも、固定資産税の支払い義務があるのです。

固定資産税の納税通知書は、その年の1月1日時点の所有者に送られてきますが、所有者が死亡している場合は相続人の連帯債務となります。

相続登記が遅れそうな場合は納税の漏れを防ぐために、相続人代表者指定届の提出を検討しましょう。固定資産税が未納のままでは、不動産が差し押さえの対象となってしまうこともあるため注意が必要です。

1-1.相続登記していない土地は相続人全員の連帯債務

死亡した人の支払債務は、相続人全員の連帯債務となります。死亡する前に支払い終わっていない借金などが支払債務となり、土地名義人が死亡した年の固定資産税や、それまでの未納分も同様です。

相続した財産にプラスの財産があれば、そのなかから支払うこともできます。

1-2.固定資産税の納税義務者は1月1日時点の所有者

不動産の固定資産税納税義務者は、その年の1月1日にその不動産を所有していた人です。

年の途中で名義人が死亡した場合でも、納税義務者は死亡した本人です。しかし本人は死亡しているため、相続人全員が支払いの義務を負うことになります。

通常は、相続人同士が話し合って配分を決めて納税します。死亡後の遺産分割協議で所有者が確定すれば、翌年以降の固定資産税納税義務者は新しい所有者です。

名義人が病気で入院しているようなケースでも、生存していれば固定資産税納税通知書は本人へ届きます。

1-3.相続登記が難しい場合は相続人代表者指定届を提出するのがおすすめ

不動産の所有者が死亡したあと、すぐに次の所有者が決まらない場合、相続人代表者指定届を提出しておくことをおすすめします。

相続人同士で話し合いがまとまらなければ、翌年1月1日までに相続登記ができないことも予想されます。その場合、固定資産税の納付書は死亡した所有者宛てとなってしまうのです。

死亡した人宛ての郵便のため、相続人が固定資産税の納付書に気付かない可能性もあります。固定資産税の未納につながる恐れがあるので、相続人代表者指定届の提出により対処しておくとよいでしょう。

相続人代表者指定届につきましては下記の記事を参考にしてください。 相続人代表者指定届が必要になるケースとは?

2.相続登記をおこなわなければ相続にかかる諸費用を支払う必要はない

相続登記には各種費用が必要ですが、登記自体をおこなわなければ諸費用を支払う必要はありません。

不動産の登記にかかる諸費用

| 登録免許税 | 固定資産評価額の0.4% |

|---|---|

| 登記に必要な諸経費(証明書類発行手数料など) | 数千円~ |

| 司法書士報酬 | 5万~10万円程度 |

相続に費用をかけたくないという理由で登記を申請しない人もいますが、登記しなくても相続人に固定資産税の支払い義務は発生します。

不動産を登記せずに放置することによりトラブルが起こる可能性もあるため、相続が発生した場合は相続登記することをおすすめします。

3.相続登記を放置することによるデメリットも

不動産の登記をしないまま放置すると、以下のようなデメリットがあります。

相続登記を放置することのデメリット

- 公に権利関係を証明できずにトラブルの元になる

- 死亡した名義人のままでは不動産の売却ができない

- さらに相続が発生して手続が複雑になる可能性がある

相続の手続が面倒そうだからと、放置する人もいるでしょう。

相続登記をしないことによりどのようなデメリットがあるのか確認し、トラブルが発生する前に登記の申請を検討してみてください。

3-1.公に権利関係を証明できずにトラブルの元になる

不動産所有者の死亡から相続登記するまでの間、不動産は相続人全員で共有していることになります。公に権利が証明できないため、不動産を有効活用できないばかりかトラブルの元になることも。

例えば自分以外の相続人が持っている負債により、共有している不動産の一部を差し押さえられるといったこともあるのです。また同様に、共有している不動産の一部を売却されるといったことも起こりかねません。

不動産の共有によるトラブルに巻き込まれないためにも、相続登記は早めにおこないましょう。

3-2.死亡した名義人のままでは不動産の売却ができない

不動産の名義人を変更していない状態では、不動産を売却しようと思ってもできません。不動産の売買は名義人本人がおこなうことが原則となっているためです。

固定資産税が負担となるため、相続人が不動産を使用せず売却することもあります。しかし相続登記が終わっていなければ、売却手続を進めることもできないのです。

面倒でも早めに相続登記を済ませておくことで、売買手続がスムーズになるでしょう。

3-3.さらに相続が発生して手続が複雑になる可能性がある

相続登記を放置しておくと、いざ手続するときに複雑になってしまうことがあります。相続手続をしない間に、相続人が死亡する可能性があるからです。

死亡した相続人に子が複数いて相続人の数が増える、また相続放棄する人が現れるといったケースでは、やがて手続が複雑になってしまいます。

時間が経つほど相続人の死亡リスクは避けられないため、その前に登記申請を検討しましょう。

参考:相続登記の申請書作成を徹底解説!様式/書き方/綴じ方/作成時の必要書類|相続税のチェスター

相続登記については次の記事を参考にしてください。

【親の家を相続】相続登記は必要?メリット・デメリットを徹底解説

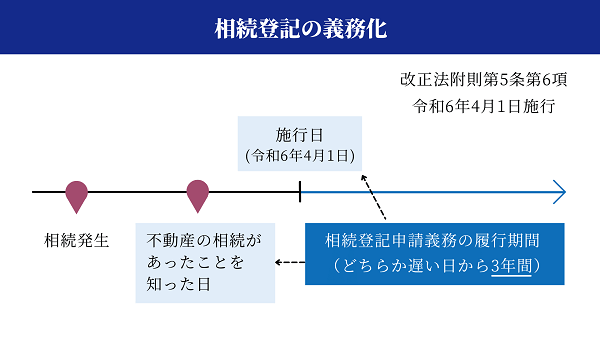

4.令和6年4月1日から相続登記が義務化される

令和3年4月に不動産登記法が改正され、令和6年4月1日から相続登記を義務とすることが決まっています。

不動産登記義務化の主な変更点

- 相続人は不動産の相続を知った日から3年以内に相続登記しなければならない

- 正当な理由がなく相続登記しなかった場合は10万円以下の罰金が課される

不動産登記が義務化されることにより、相続人の負担とならないよう登記申請を簡易的に履行できる、新しい登記方法も導入予定です。

相続人の戸籍謄本で相続関係を証明できれば、これまで必要だった死亡した人の戸籍謄本の収集といった作業が不要となります。

また土地の使い道がなく、売却もできず困っている場合、一定の要件を満たせば土地の所有権を国に引き取ってもらえるようにもなります。(令和5年4月27日から)

参考:相続登記の義務化はいつから?違反者への罰則/新制度に備える方法も解説|相続税のチェスター

4-1.土地の所有者不明問題解決のため

相続登記を義務化するきっかけとなったのは、土地の所有者不明問題です。

不動産については、「登記の手続や費用がわからない」「相続の配分で揉めている」といった理由から登記を後回しにしてしまうケースが多く発生しています。登記を後回しにしている間に相続人の死亡によって相続が複雑化した結果、登記されないまま土地が所有者不明になってしまうという問題があるのです。

このような所有者不明土地は、国土の約22%にのぼり、登記を義務化しなければさらに増えていくと予想されています。

参照:無くそう所有者不明土地~相続登記等の申請が義務化されます|政府インターネットテレビ

4-2.施行日前に相続が発生した場合の分も対象

相続登記の義務化は令和6年4月1日からですが、施行日前に発生した相続についてもこの法律は適用されます。

▲施行日前に相続が発生していても登記義務の対象となる

不動産の相続があったことを知った日と新しい登記制度が施行される日のうち、いずれか遅い日から3年間のうちに登記しなければいけません。

過去に不動産の相続があったが登記していない、という人も対象になるため注意しましょう。

5.相続していない土地の固定資産税を支払いたくない場合は相続放棄も視野に

不動産の所有者が死亡し相続が発生したとき、相続放棄手続により固定資産税の支払いから逃れられます。

死亡した人の財産にマイナスが多いといった理由で、相続放棄を選択するケースがあります。相続放棄することで、プラスの財産とマイナスの財産の両方を引き継がないので、固定資産税の支払い義務もなくなるのです。

5-1.相続放棄は基本的に自分だけの意思で実施可能

相続放棄は基本的に自分1人でも手続できます。相続配分などで揉めている場合でも、相続放棄に関して他の相続人の了承を得る必要はありません。

残った財産は相続放棄後、他の相続人で共有されることになります。そのため、もしマイナスの財産が多い場合は、自分の相続放棄により他の相続人に負担がかかることが予想されます。

相続放棄の手続は1人でもできますが、後々のトラブルを避けるためにも他の相続人へ通知することを検討しましょう。

参考:相続放棄を他の相続人に通知する義務はない-ケースバイケースで判断が必要|相続税のチェスター

5-2. 相続開始を知ってから3ヵ月以内に相続放棄の申請が必要であることに注意

注意事項として、相続放棄は相続開始を知ってから3ヵ月以内に手続することが必要です。

相続放棄の手続の手順

- 相続開始を知る

- 亡くなった人の相続財産を調査

- 相続放棄に必要な戸籍謄本などを準備

- 相続放棄申述書を作成

- 相続放棄申述書を家庭裁判所へ提出

相続開始を知ってからすでに3ヵ月以上たっている場合は基本的に相続放棄できませんが、これから相続発生が予想される人や相続が発生したばかりという人は、相続放棄ができることを知っておきましょう。

6.固定資産税を支払う人を明確にするためにも相続登記について家族で協議しよう

相続登記しなければ登記に関する諸費用を支払う必要はありませんが、固定資産税の支払い義務は残ります。また登記せず放置しておくとさまざまなトラブルにもつながり、納税漏れのリスクも発生するため注意が必要です。

相続登記は誰でもできますが、慣れていない人にとっては煩雑に感じることもあります。

手続を進めたくても困難に感じている人は、税理士や司法書士などの専門家へ相談することも検討しましょう。

特に相続の専門家であれば固定資産税の制度に詳しいだけでなく、相続の手続代行も依頼できます。

相続のチェスターは、これまで多くの相続登記をサポートしてきました。煩雑な手続でも、専門家が丁寧にお手伝いいたしますので、ぜひ一度お問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編