遺産分割協議の期限は10年?放置リスクと手続き別期限・協議の進め方を解説

遺産分割協議そのものに期限や時効は設けられていません。しかし、相続税の申告には「相続開始を知った日の翌日から10ヶ月」という期限があります。協議を放置していると期限内に相続税の申告ができず、税金が高額になったり、過料が科されたりする可能性があります。

また、令和6年(2024年)から義務化された相続登記には3年、特別受益と寄与分の主張には令和5年4月1日から10年という期限が設けられています。

この記事では、相続人が守るべき「3つの期限(10ヶ月・3年・10年)」と、期限に間に合わない場合の対処法などを相続税専門の税理士が解説します。

この記事の目次 [表示]

1.遺産分割協議とは?期限や時効はないって本当?

遺産分割協議とは、被相続人(亡くなった人)の財産について、「誰が・何を・どれだけ相続するか」を決める話し合いのことです。

遺言書がある場合は遺言に従って遺産を分割しますが、遺言書がない場合は遺産分割協議をしなければなりません。

遺産分割協議が成立すれば、その内容を遺産分割協議書にまとめ、各種相続手続きを行います。

遺産分割協議そのものに、期限や時効は設けられていません。実際に民法第907条において、以下のように明記されています。

一方、遺産分割協議の期限は、よく10ヶ月・3年・10年と言われます。

この理由は、遺産分割協議以外の相続手続きにおいて、それぞれ期限や時効が設けられているためです。

| 相続税の申告・納税 | 相続開始の翌日から10ヶ月以内 (期限を過ぎて無申告のままだと追徴課税) |

| 相続登記 | 不動産の取得を知った日から3年以内※ (期限を過ぎると罰則あり) |

| 特別受益や寄与分の主張 | 相続開始から10年以内 (期限を過ぎると主張できなくなる) |

※相続登記の義務化の施行は令和6年4月1日から

これらの期限を過ぎてしまうと、ペナルティが発生したり、本来受け取れるはずの財産を受け取れなくなったりする可能性があります。

各ご家庭によって必要な手続きの種類は異なるかと思いますが、これらの相続手続きの期限を踏まえ、なるべく早く遺産分割協議を終わらせましょう。

1-1.相続税の申告・納付の期限は「10ヶ月以内」

相続税の申告義務がある場合は、相続開始から10ヶ月以内に遺産分割協議を終わらせることをおすすめします。

相続税申告の際には、遺産分割協議の内容をまとめた遺産分割協議書を、添付書類として提出する必要があるためです。

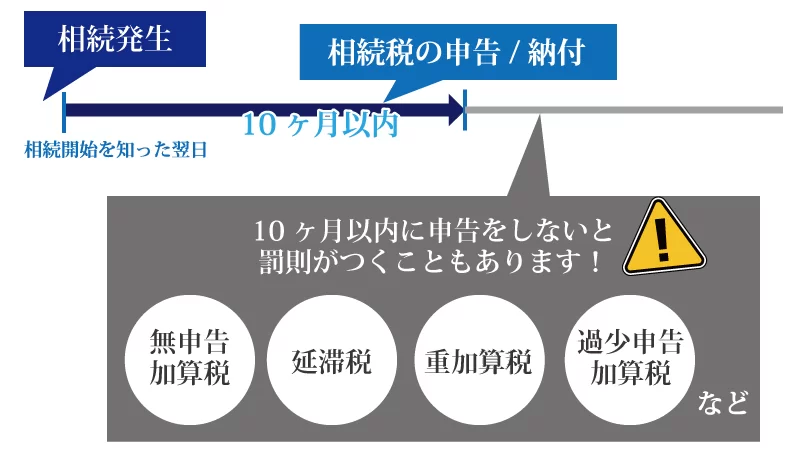

相続税の申告・納付の期限は「相続の発生を知った日(通常は被相続人が死亡した日)の翌日から10ヶ月以内」です。この期限までに申告と必要に応じて納税を完了させなくてはなりません。

相続税の申告義務があるにもかかわらず、期限を超えて無申告の状態だと、加算税や延滞税が課せられる可能性があります。また、相続税の大幅節税に繋がる税額控除や特例も適用できなくなります(詳細は後述します)。

災害などの特別な事情を除き、原則として相続税の申告期限は延長できません。

相続税の申告期限までに遺産分割協議が終わらない場合は、一旦法定相続分で分割したと仮定する「未分割申告」を行うこととなりますが、申告手続きが二度手間となってしまいます。

相続税の申告期限や申告義務について詳しくは以下の記事で解説していますのであわせてご覧ください。

参考:相続税の申告期限・納税の期限は10ヵ月!間に合わない時の対処法も解説

参考:相続税の申告義務は誰にある?申告義務の有無を判定する方法は?

1-2.相続登記の期限は「3年以内」

相続財産に不動産が含まれ、なおかつ相続税の申告義務がないのであれば、遺産分割協議は相続開始から3年以内に終わらせましょう。

相続登記とは、相続不動産の所有者権を相続人に移すための手続きのことで、不動産を売却・解体するためには必須となります。

これまで相続登記は義務づけられておらず、年月の経過とともに、不動産の所有者が不明であることが問題とされてきました。

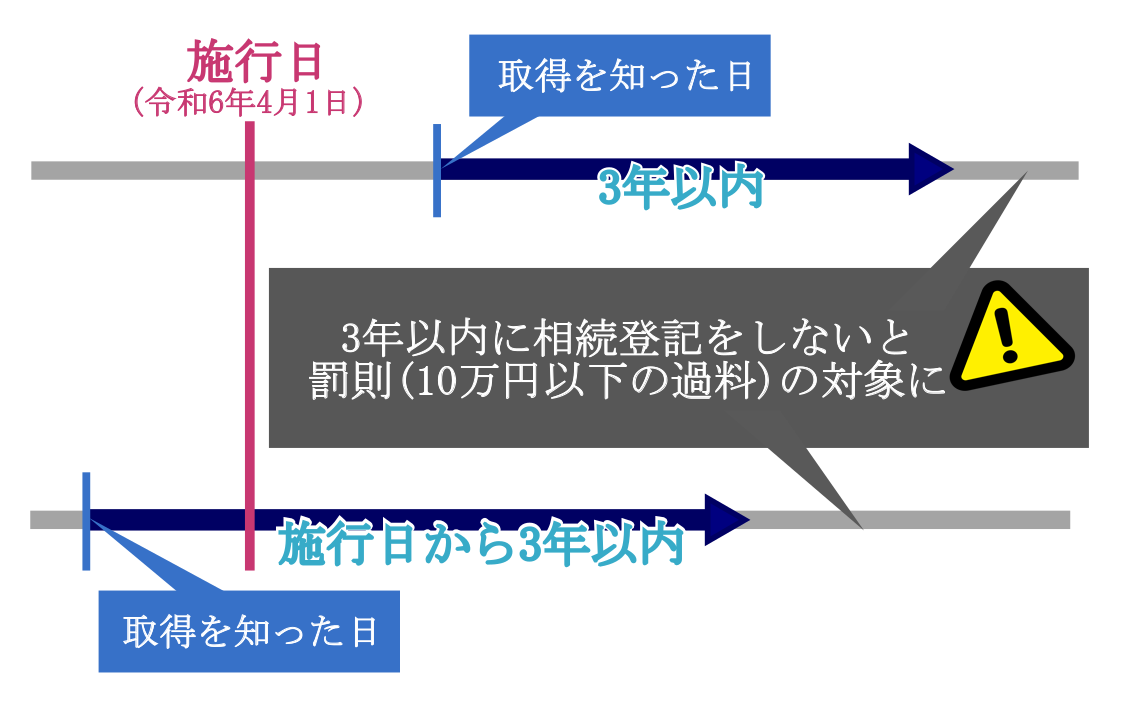

そこで令和6年(2024年)4月1日から、相続登記は「不動産を取得した相続人がその取得を知った日から3年以内」に申請手続きを行うよう義務化され、期限を過ぎると罰則(10万円以下の過料)の対象となります。

これは法改正の施行後に取得した相続不動産だけでなく、施行前に取得した相続不動産も対象になります。

遺産分割協議が終わらずに相続登記ができない場合は、相続登記の申請期限内に「相続人申告登記」を行うことで、相続登記の義務を果たしたとみなされます。

しかし遺産分割協議が成立してから3年以内に、正式に相続登記を行わなくてはならないため、手続きが二度手間となります。

相続登記の期限について、詳しくは以下の記事をご覧ください。

参考:相続登記の期限は3年!令和6年4月から義務化、放置すると10万円の罰則も

参考:相続登記・住所等の変更登記が義務化へ~不動産登記法の改正~

1-3.特別受益や寄与分の主張ができるのは「10年以内」

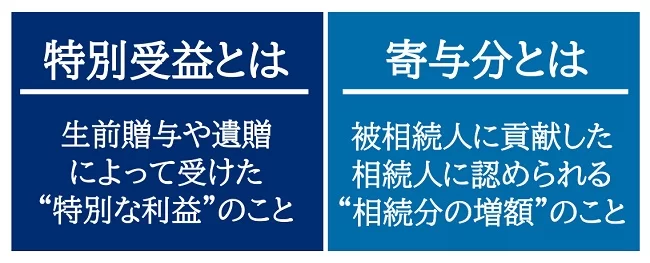

遺産分割協議によって、「特別受益」や「寄与分」といった各相続人の個別の事情を加味した分割割合のことを「具体的相続分」と呼びます。

民法改正により、令和5年4月1日以降は相続開始から10年経過後の遺産未分割については、原則として「法定相続分(民法で定められた割合)」または「指定相続分(遺言書による指定割合)」によって遺産分割することとなりました。

令和5年4月1日より前に開始した相続についても、施行から5年間の経過措置(令和10年4月1日まで)を過ぎると特別受益や寄与分の主張権が消滅します。

民法改正について、詳しくは以下の記事をご確認ください。

参考:相続開始から10年経過後の遺産未分割の取扱い~民法改正による見直しが施行~

2.遺産分割協議を放置する8つのデメリット

「遺産分割協議そのものには期限がないから」と話し合いを先送りにすると、以下のような8つのデメリットが生じる可能性があります。

〇遺産分割協議を放置する8つのデメリット

- 相続税の特例が使えず、税負担が増える

- 無申告・延滞によるペナルティ(追徴課税)が発生

- 【2024年4月〜】相続登記の義務化で罰則も

- 預貯金が凍結されたまま引き出せない

- 不動産の売却や活用が自由にできない

- 相続人が増え、関係が複雑化するリスク

- 10年経過で特別受益・寄与分の主張が不可に

- 納税の選択肢が狭まる(延納・物納が不可に)

2-1.相続税の特例が使えず、税負担が増える

遺産分割が終わっていない状態で相続税の申告期限を迎えると、残された家族の生活を守るために税負担を軽くする特例制度を受けられなくなります。

この特例制度として代表的なのが「配偶者の税額軽減(配偶者控除)」と「小規模宅地等の特例」です。

〇相続税の配偶者控除(配偶者の税額軽減)と小規模宅地等の特例

- 相続税の配偶者控除(配偶者の税額軽減):配偶者が取得した遺産額のうち1億6,000万円(または法定相続分)まで相続税がかからない制度

- 小規模宅地等の特例:故人が住んでいた自宅の土地などを相続する場合、一定の要件を満たせば土地の評価額を最大80%減額できる制度

小規模宅地等の特例の対象となる土地の種類や限度面積、減額割合は以下のとおりです。

引用:国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

相続税の配偶者控除と小規模宅地等の特例は大幅な節税効果が期待できる制度ですが、適用要件の中に「期限までに申告すること」という項目が設けられています。

遺産分割協議が終わらないからという理由で期限までに相続税申告をしないと、配偶者控除や小規模宅地等の特例は適用できません。

たとえば、評価額5,000万円である故人の自宅がある土地を相続する場合、小規模宅地等の特例を使うことができれば相続税評価額は1,000万円まで下がります。しかし、未分割のままでは5,000万円のまま相続税が計算されます。

遺産の総額が基礎控除(3,000万円+600万円×法定相続人の数)を超える場合、特例を使えないと本来であれば納める必要のない数百万円から数千万円もの税金が発生する恐れがあります。

「とりあえず申告だけ済ませておけばよい」と考えると、金銭的に大きな損失につながりかねません。相続税がかかる可能性がある場合は、申告期限までに遺産分割協議を済ませるようにしましょう。

相続税の配偶者控除や小規模宅地等の特例について詳しくは以下の記事で解説していますので、あわせてご覧ください。

参考:【相続税の配偶者控除】1.6億円が無税に!条件・注意点・計算方法を解説

参考:【小規模宅地等の特例】相続税評価額を最大80%減額!適用要件・計算方法を解説

2-2.無申告・延滞によるペナルティ(追徴課税)が発生

遺産分割協議が終わらなかったからという理由で、期限までに相続税の申告・納付をしなかった場合は無申告となり、二重のペナルティが課せられます。

1つ目は期限までに申告しなかったペナルティである「無申告加算税」、2つ目は期限までに納付しなかったペナルティである「延滞税」です。

- 無申告加算税:期限内に申告しなかった場合に課される税金

- 延滞税:納税が遅れた日数分だけかかる利息のような税金

無申告加算税の税率は、期限後申告をしたタイミングによって5~20%と変動します。延滞税の税率は、申告期限から2ヶ月を境に二段階に分かれています。

無申告の場合の罰則について、詳しくは「相続税申告をしないとどうなる?無申告の罰金やバレる理由を解説」をご覧ください。

2-3.【2024年4月〜】相続登記の義務化で罰則も

前述のとおり、相続登記が義務化されたことにより、期限内に法務局で不動産の名義を変更することが必須となりました。

正当な理由なく相続登記の期限を過ぎると、10万円以下の過料が課される可能性があります。不動産を相続する場合は、罰則の対象にならないようにするためにも、期限までに相続登記をすることが大切です。

もし遺産分割協議がまとまらず、誰が不動産を相続するか決まらない場合は「相続人申告登記」をするのも1つの方法です。

〇相続人申告登記

- 登記簿上の所有者の相続人であることを法務局に申し出ることで相続登記の義務を果たしたとみなされる手続きのこと

ただし、相続人申告登記をした場合、遺産分割協議が成立した日から3年以内に正式な所有権移転登記をする必要があります。

手続きが二度手間になる可能性があるため、相続が開始されたときは可能な限り速やかに不動産を取得する人を決め、期限内に相続登記を済ませられるよう努めるのが望ましいです。

2-4.預貯金が凍結されたまま引き出せない

金融機関は口座名義人の死亡を確認すると、その時点で口座を凍結します。

口座が一度凍結されると、原則として遺産分割協議書(または相続人全員の同意書・印鑑証明書)といった金融機関が指定する書類を提出して手続きをしない限り、解除されません。

「遺産分割前の相続預貯金の払戻し制度(仮払い制度)」を利用する方法もありますが、引き出せる金額は同一金融機関につき以下のいずれか高い方までとなります。

- 150万円

- 預金額×1/3×法定相続分

そのため、遺産分割協議を済ませて金融機関による口座凍結が解除されるまで、葬儀費用や当面の生活費などが必要になったときに亡くなった人の預金口座からお金を引き出して工面することが難しくなります。

2-5.不動産の売却や活用が自由にできない

遺言書がない場合、不動産をはじめ亡くなった人が所有していた財産は遺産分割協議が終了するまで法廷相続人の共有状態となります。

しかし、共有名義の不動産を売ったり建物を取り壊したりする「処分行為」をするためには、共有者全員の同意が必要です。また、不動産を誰かに貸して賃料を得たり、すでに結ばれている賃貸借契約を解除したりするなどの「管理行為」には、持分の過半数の同意を得なければなりません。

共有状態のままであると、特定の相続人が不動産を自由に売却したり賃貸活用をしたりできず、大きく制限されることになります。遺産分割協議がまとまらず、新しい所有者が決まらないと「売りたくても売れない」という塩漬け状態になり、資産価値が目減りしてしまうかもしれません。

2-6.相続人が増え、関係が複雑化するリスク

遺産分割協議を放置している間に相続人の誰かが亡くなると、さらにその配偶者や子供が相続権を引き継ぐことになります。これを「数次相続」といいます。数次相続が発生すると、遺産分割協議をまとめるのがさらに難しくなる可能性があります。

たとえば、相続の開始当初の相続人が被相続人の子供3人であり、協議がまとまらないまま1年後にそのうちの1人が亡くなったことでその妻と子供2人の計3人が加わったとしましょう。

この場合、当初は子供3人の話し合いで済むはずだったのが、当事者が計5人に増えたことで意見をまとめることが難しくなると想定されます。とくに、従来の相続人と新たな相続人の面識があまりなく、人間関係が希薄な場合は、話し合いによる解決がさらに難しくなるでしょう。

2-7.10年経過で特別受益・寄与分の主張が不可に

令和5年4月からは、原則として相続開始から10年が経過すると「特別受益」や「寄与分」を考慮した相続分を主張することができなくなりました。

期限が過ぎてしまうと、原則として法定相続分(または遺言による指定相続分)で遺産が分割されるため、個別の事情が認められなくなってしまいます。

たとえば、亡くなった親を長年にわたり献身的に介護していた相続人が「寄与分」を主張して遺産を多く取得することはできません。

また、長男のみが生前に故人から住宅資金を贈与されていた場合、ほかの相続人はその長男の相続分を減らすために「特別受益」を主張することもできなくなります。

個別の事情が考慮されなくなるリスクを避けるためにも、相続開始から10年以内、あるいは令和10年4月の経過措置終了までに遺産分割協議をまとめることが重要です。

当事者間だけで話がまとまらない場合は、相続権のない親しい親族や相続税専門の弁護士などにあいだに入ってもらうのも1つの方法です。

2-8.納税の選択肢が狭まる(延納・物納が不可に)

相続税は、金銭で一括納付するのが原則ですが、難しい場合は、特例として「延納」を申請でき、それも困難な場合は「物納」をすることが可能です。

しかし、延納をするためには、期限までに相続税申告をしていなければなりません。

つまり、遺産分割協議が終わらないからという理由で、期限までに相続税申告をしなかった場合は、延納の申請ができなくなります。

延納の申請ができなければ、例外措置である物納も認められません。

相続税の延納について、詳しくは「相続税の延納とは│分割払いの4つの要件と手続き・利子税も解説」をご覧ください。

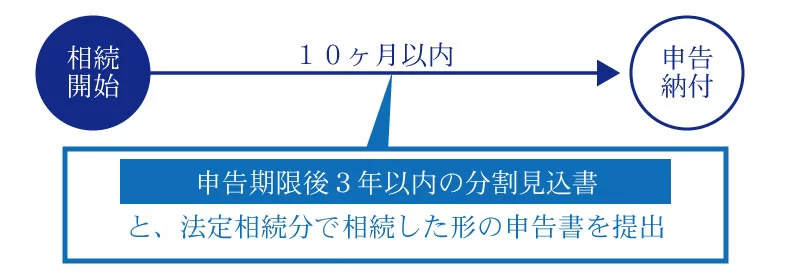

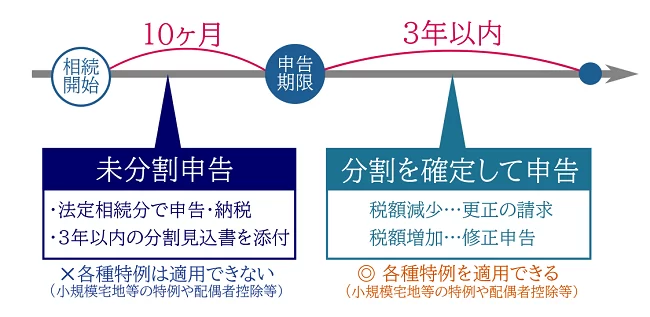

3.遺産分割協議が相続税の申告期限内に終わらない場合は「未分割申告」を

遺産分割協議が相続税の申告期限内に終わらない場合でも、原則として相続税の申告期限は延長されません。

このような場合は、法定相続分で分割した仮定した申告書と、「申告期限後3年以内の分割見込書」を期限内に提出する「未分割申告」を行います。

未分割申告を行えば、無申告加算税や延滞税といったペナルティは課せられませんし、配偶者控除や小規模宅地等の特例などの一部の特例は、申告期限から3年以内に遺産分割ができれば適用できます。

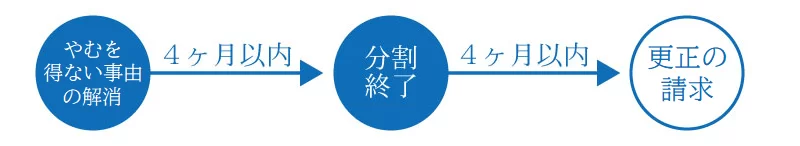

未分割申告をした後は、遺産分割協議がまとまった日から4ヶ月以内に、「修正申告」や「更正の請求」を行います。

更正の請求を行えば、すでに行った申告において、納めすぎた税金を還付してもらうことが可能です。

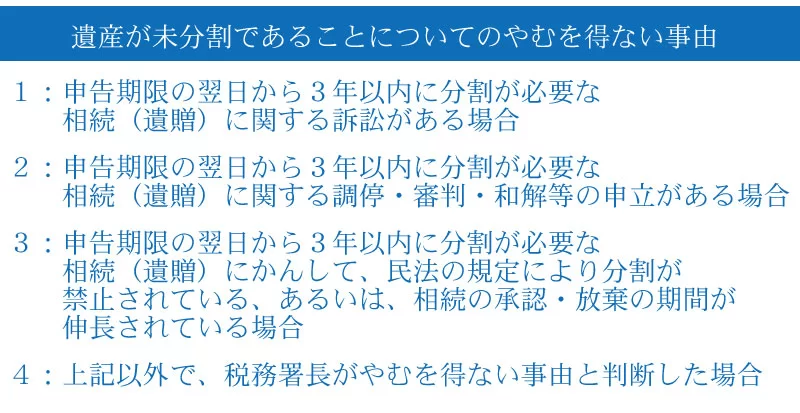

3-1.申告期限後3年以内に遺産分割が終わらなかったら?

未分割申告を行っても以下のような状態となり、申告期限後3年以内に遺産分割が終わらないということもあります。

このように、遺産分割が終わらないやむを得ない事由がある場合には、特例の適用を再度延長することができます。

特例の適用を再度延長するためには、税務署の承認が必要です。

申告期限後3年を過ぎた日の翌日から2ヶ月以内に、「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を、管轄する税務署に提出します。

承認を受けることができれば、やむを得ない事由が解消されるまで特例の適用を延長することができます。

やむを得ない事由が解消すれば、その翌日から4ヶ月以内に遺産分割を行い、遺産分割ができた日の翌日から4ヶ月以内に「修正申告」や「更正の請求」を行います。

なお、やむを得ない事由がない状態で3年を経過してしまった場合には、特例の適用は一切できなくなります。

4.遺産分割協議だけじゃない!見落とし厳禁なほかの期限

遺産分割協議そのものに期限はありませんが、相続放棄や遺留分侵害額請求などの手続きには期限が設けられています。

手続きを放置したまま期限を過ぎてしまうと「被相続人が残した多額の借金を背負う」「法定法律で保障された最低限の遺産を相続できなくなる」などの不利益を被ってしまいかねません。

相続が開始されたときは、相続税の申告や相続登記などに加えて以下3つの期限があることも理解したうえで、必要な手続きを進めることが大切です。

- 相続放棄は「3ヶ月以内」

- 遺留分侵害額請求は「1年以内」

- 相続税の還付請求(更正の請求)は「5年以内」

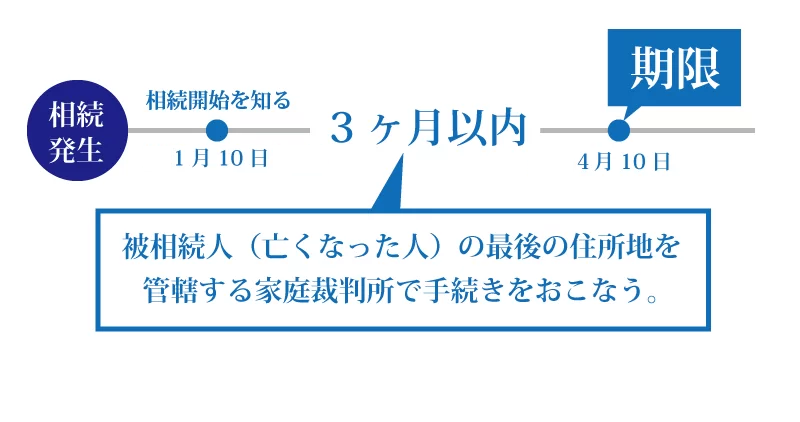

4-1.相続放棄は「3ヶ月以内」

相続放棄は、遺産相続に関する一切の権利を放棄する手続きです。相続放棄をすると、被相続人が残した借入金や未払金などのマイナスの財産だけでなく、預貯金や不動産、有価証券などプラスの遺産も一切相続しなくなります。

相続放棄をするためには、相続の開始を知ったときから3ヶ月以内に家庭裁判所に申述をしなければなりません。この3ヶ月の期間は「熟慮期間(じゅくりょきかん)」と呼ばれます。

熟慮期間を過ぎると法的に「単純承認(すべて相続する)」をしたとみなされるため、被相続人が多額の借金を残していた場合、相続人はその返済義務を引きぐことになります。

3ヶ月の熟慮期間が過ぎる前に相続放棄をしていれば、故人が残した借金の返済義務を負うことはありません。また、期限内であればプラスの相続財産の範囲内でのみマイナスの財産を引き継ぐ「限定承認」も選択が可能です。

被相続人が亡くなったあとは、金融機関からの通知物や通帳などを速やかに確認し、被相続人に借金がないか調査して期限内に相続放棄や限定承認をすべきか判断することが大切です。

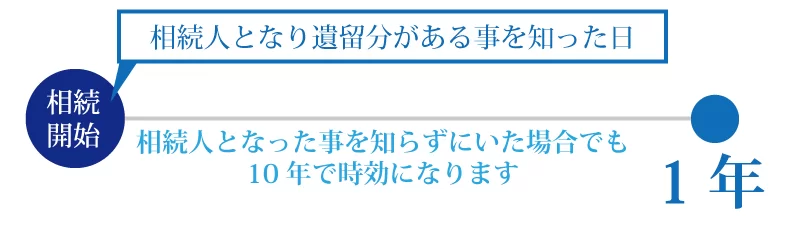

4-2.遺留分侵害額請求は「1年以内」

「遺留分」とは、兄弟姉妹以外の法定相続人に最低限保障された遺産の取り分のことです。

「長男に全財産を譲る」「愛人に全てを遺贈する」など不公平な内容の遺言書が見つかり、自身の取り分が遺留分にも満たないほど少なくなった相続人は「遺留分侵害額請求」を行使できます。

これにより、遺産を多く取得した人物に対して侵害された遺留分を金銭に換算した不足分(遺留分侵害額)を支払ってもらうことが可能です。

ただし、遺留分侵害額請求ができるのは遺留分を侵害されている事実を知ったときから1年以内です。また、侵害の事実を知らなくても相続開始から10年が経過すると権利を失うとされています。

遺留分侵害額を請求するには、遺産を多くもらった人に対して内容証明郵便などで請求の意思を伝えます。配達証明付きの内容証明郵便で意思表示をすることで時効が止まるため、遺留分の侵害を知った日から1年が経過したあとも、相手方との話し合いや調停などで解決を目指すことができます。

相手が請求に応じないなど当事者間で解決できないときは、家庭裁判所に遺留分侵害額請求調停を申し立てて解決を図ります。

遺留分侵害額請求について詳しくは以下の記事で解説していますので、あわせてご覧ください。

参考:遺留分侵害額請求とは?手続き・時効・費用をわかりやすく解説

4-3.相続税の還付請求(更正の請求)は「5年以内」

相続税を本来よりも多く払っていた場合、申告期限から5年以内であれば「更正の請求」を行うことで税金の還付を受けられる可能性があります。

たとえば、土地の補正の適用漏れにより評価額を高く算出していたことが申告と納税を済ませたあとに判明した場合、更正の請求をすることで本来の税額との差額を還付してもらえます。

相続税の申告期限は相続の開始を知った日(一般的には被相続人が亡くなった日の翌日から10ヶ月以内)です。そのため、相続税の更正の期限は基本的に被相続人の死亡日から5年10ヶ月となります。

相続税の税額が増える「修正申告」はいつでもできるのに対し、更正の請求については期限内に手続きをしなければ差額を還付してもらえません。

また、以下のような特別な事由があるときは、それらの事由が発生してから4ヶ月以内に更正の請求をする必要があります。

- 未分割の遺産が分割された場合

- 子の認知、相続人の廃除などで相続人が異動した場合

- 遺留分侵害額請求を受けて相続財産から支払った場合

- 未分割の遺産が分割されたことで軽減措置や特例が適用できるようになった場合

- 遺贈をする旨の遺言書が見つかった場合または遺贈が放棄された場合

本来の更正の請求の期限を過ぎたあとでも、上記のような場合は事由が発生したときから4ヶ月以内に手続きをすれば還付を受けられる一方で、期限が短縮されることもある点には注意が必要です。

相続税の更正の請求について、必要書類や手続き方法など詳しくは以下の記事で解説していますので、あわせてご覧ください。

参考:相続税の更正の請求はいつまで?必要書類・手続き方法も解説

5.遺産分割協議のスムーズな進め方

遺産分割協議はなるべく早く終わらせるべきですが、そもそもの進め方が分からない方もいらっしゃるかと思います。

遺産分割協議のスムーズな進め方は、以下の通りですので参考にしてください。

5-1.法定相続人を確定する

まずは遺産分割協議に参加する、法定相続人を確定しましょう。

法定相続人とは、被相続人の財産を相続する権利を持つ一定の範囲の親族のことです。

遺産分割協議は法定相続人全員で行う必要があり、1人でも漏れていると無効となりますのでご注意ください。

法定相続人を確定させるためには、被相続人の出生から死亡までの連続した戸籍謄本を取得し、相続人調査を行うこととなります。

法定相続人について、詳しくは「相続順位を一覧図で紹介!順位が変わるケースや相続割合なども解説」をご覧ください。

5-2.相続財産の調査を行う

法定相続人の調査と並行して、遺産分割協議の対象となる、被相続人の相続財産の調査を行いましょう。

相続財産は被相続人が亡くなった時点で保有していた財産のことで、預貯金や不動産といったプラスの財産だけではなく、債務や未払金といったマイナスの財産も含まれます。

なお、死亡保険金(生命保険金)や死亡退職金などの「みなし相続財産」は、故人が保有していた財産ではないため、遺産分割協議の対象にはなりません(ただし相続税の課税対象)。

遺産分割協議がまとまってから新たな財産が出てきた場合は、その新たな財産に対してのみ再び遺産分割協議をしなくてはなりません。二度手間を防ぐためにも、入念に相続財産の調査を行いましょう。

そして相続財産の調査が完了したら、関係書類を元に相続財産目録を作成しておきます。

相続財産の調査については「相続が発生したら遺産の調査をしましょう!!」を、相続財産目録については「財産目録とは?相続における作成目的・書き方【無料Excel書式&記載例付】」をご覧ください。

5-3.相続人全員で遺産分割協議を行う

法定相続人の確定と相続財産の調査が終われば、法定相続人全員で遺産分割協議を行います。

法定相続人にはそれぞれ法定相続分が定められており、この割合を目安として遺産分割協議を行います。特別受益や寄与分についての主張も、この際に行います。

遺産分割協議は対面で話合いをしても良いですし、電話やビデオ通話で話合いをしても構いません。書面を作成してその内容を確認してもらうという方法もあります。

詳しくは「遺産分割の進め方を解説。書面に残すときに気を付ける点を把握しよう」で解説しておりますので、あわせてご覧ください。

5-4.遺産分割協議書を作成する

遺産分割協議がまとまり次第で、遺産分割協議書を作成します。

遺産分割協議書には、法定相続人全員の署名と捺印を行い、さらに法定相続人全員の印鑑証明書を添付しなくてはなりません。

遺産分割協議書の作り方について、詳しくは「【ひな型付】遺産分割協議書の書き方とは?基礎から応用まで詳しく解説」をご覧ください。

5-5.まとまらない場合は遺産分割調停の申立て

当事者間における遺産分割協議がまとまらない場合は、家庭裁判所に遺産分割調停の申立てを行いましょう。

以下のようなケースの場合、遺産分割協議がまとまらずに相続人間でトラブルに発展することがあります。

- 相続人同士の関係が悪い・疎遠

- 法定相続人の中に見ず知らずの人が含まれる

- 不動産などの分割しにくい財産が大部分を占める

- 被相続人から生前贈与を受けた相続人がいる

- 被相続人の介護をしていた相続人がいる

- 被相続人と同居している相続人がいる

家庭裁判所における遺産分割調停では、裁判官や調停委員が間に入って話合いによる解決を目指します。

遺産分割調停では、当事者同士が会うことなく、第三者が入ることで冷静な話合いが可能となります。

前章でもご紹介しましたが、令和5年4月1日移行は相続開始から10年経過後の遺産未分割については、特別受益や寄与分の主張ができなくなります。

どうしても遺産分割協議がまとまらない場合は、この期限を迎える前に遺産分割調停の申立てを行いましょう。

遺産分割調停について、詳しくは「遺産分割調停とは?メリットや流れ、必要書類・費用を解説」をご覧ください。

6.相続税の申告期限(10ヶ月以内)までに終わらせておきたい手続き

相続税の申告期限までに終わらせたい手続きには、遺産分割協議や遺産を相続しない場合の相続放棄のほかにも、さまざまな種類があります。

期限が到来する順に、優先して進めるべき主要な手続きは以下のとおりです。

- 死亡届の提出(7日以内)

- 年金受給の停止・未支給年金の請求(速やかに)

- 遺言書の検認(速やかに/開封厳禁)

- 準確定申告(4ヶ月以内)

- 死亡保険金の請求(速やかに/時効は3年)

まず、死亡届は死亡を知った日から7日以内に役場へ提出します。提出しなければ火葬許可が下りないため、真っ先に済ませなければなりません。

年金手続きも速やかに対応します。受給停止が遅れて死後の分を受け取ってしまうと、後で一括返還が必要になる点には注意が必要です。未支給年金がある場合は同時に請求手続きをするとよいでしょう。

自宅などで自筆証書遺言が見つかった場合、そのまま開封せず家庭裁判所で検認を受けます。検認完了まで1ヶ月以上かかることもあるため、早めに申し立てるようにしましょう。

被相続人に事業所得などがあった場合、相続の開始があったことを知った日の翌日から4ヶ月以内に準確定申告をして必要に応じて納税を済ませます。準確定申告の対象となるのは1月1日から亡くなる日までに生じた所得です。

亡くなった人が生命保険に加入していた場合は、死亡保険金を早めに請求することをおすすめします。請求の時効は3年ですが、早めに死亡保険金を受け取ることで葬儀費用を支払うための資金や相続税の納税資金などを確保できます。また、受取人固有の財産であるため、遺産分割協議前でも請求可能です。

7.税理士法人チェスターにご相談を

税理士法人チェスターは、相続税専門の税理士法人です。

相続税申告件数は年間3,000件を超える、業界トップクラスの実績があります。

税理士法人チェスターは、チェスターグループに所属する弁護士事務所と提携しているため、税務手続きのみならず、遺産分割協議の解決もお任せいただけます。

すでに相続が発生されたお客様でしたら、初回相談が無料となりますので、まずはお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編