亡くなった人の通帳は相続手続が必要-口座凍結や預金相続におけるポイント

亡くなった人の通帳を見つけたら、相続手続(解約)をおこなう必要があります。

そのまま放置した場合、口座凍結前であれば、亡くなった人の通帳の預金は家族や親族がおろすことは可能です。しかし銀行が死亡の事実を確認した時点で、亡くなった人の銀行口座は凍結され、通帳が使用できなくなります。

葬儀や介護、医療などで資金が必要な場合、凍結された口座の預金を使用するには、相続人全員の同意を得たうえで遺産分割協議をおこわなければなりません。また今後のトラブルを防ぐために、口座相続の手続もおこなったほうがよいでしょう。ただし金額が少額、相続放棄する意向など、場合によっては口座の相続が適さないケースもあるので注意が必要です。本記事で、亡くなった人が残した財産を損なわないための適切な対応ができるようになるでしょう。

この記事の目次 [表示]

1.亡くなった人の通帳は相続手続(解約)が必要

亡くなった人の通帳は、相続手続(解約)が必要です。

最近は、コンビニをはじめとするさまざまな場所にATMが設置され、インターネット取引も多く利用されるようになり、銀行窓口でお金をおろすことは少なくなっています。ATMでもインターネット取引でも、暗証番号やパスワードさえ知っていれば、本人でなくてもお金をおろすことはできます。しかし、銀行口座の名義人本人が亡くなった場合には、そのまま亡くなった人の口座を使い続けることはできません。被相続人が亡くなったときから相続が開始され、被相続人の財産である銀行口座に入っているお金も、相続の対象になるからです。相続手続が開始されると、被相続人の口座は凍結されますが、最終的には解約されることになります。

1-1.通帳に記載されている銀行が現存するのか確認

最近まで利用していた銀行であれば問題ありませんが、しばらく利用していない銀行口座の場合には注意が必要です。被相続人が保有していた通帳には、見慣れない銀行の名前が書かれているかもしれません。特に1990年代には大手銀行の再編が活発で、何度も名前が変更になった銀行もあります。

例えば、第一勧業銀行や富士銀行は、再編後にみずほ銀行になっていますし、住友銀行やさくら銀行は、現在の三井住友銀行になっています。

そのため、通帳に記載されている銀行が存在するのかどうか、確かめておきましょう。

1-2.休眠口座になっていないか確認

残額がほとんど残っていない通帳や、被相続人が亡くなってからたまたま見つかった通帳などは、長く使われていなかった可能性があります。なお、最後の取引から10年以上経過している口座を休眠口座といいます。

2019年から、休眠口座の残金は、民間の公益活動に活用することが認められるようになりました。例えば、被相続人の預金口座の中に、最後の取引履歴が2010年1月のものがあった場合、この預金口座は休眠口座ということです。休眠口座になっても、被相続人の預金がすべて銀行に移るわけではなく、本来の持ち主が引き出すことはできます。しかし、相続が発生して権利関係に変更が生じると、引き出し手続も長引くため注意が必要です。

2.亡くなった人の通帳を放置すると使えなくなる可能性が高い

亡くなった人の通帳は、すぐに使えなくなるわけではなく、銀行が被相続人の死亡を確認するまでは使用できます。

人が亡くなると死亡届が出されますが、死亡届が出されたからといって、本人の口座がすぐに凍結されることはありません。銀行は常に口座名義人の生存確認ができるわけではなく、役所が銀行に対して、本人が死亡した事実を連絡することもないからです。

また、銀行が口座を凍結することは銀行の義務ではありません。そのため、銀行が口座名義人の死亡を知ってもすぐには凍結しない可能性もあります。ただし、いずれ口座が凍結される可能性は高いため、すぐに凍結されていないからといって長く放置していると、ある日突然使えなくなるため、注意が必要です。

参考:死んだら勝手に口座凍結?!相続で凍結されても困らないための【対策と解除法】

3.亡くなった人の預金口座を銀行側が凍結する理由

銀行には、亡くなった人の預金口座を凍結する義務はありません。しかし実際には、口座の名義人が亡くなったことを確認すると、銀行側はいずれ本人の預金口座を凍結します。

しかし、被相続人が亡くなった後に、すぐにでも被相続人に関連した費用を支払わなければならない場合もあります。例えば、被相続人の葬式代や住居にかかる費用、病気で入院していたのであれば医療費などです。

本人の死後に費用を支払うための口座が凍結されてしまうと不便であるにも関わらず、銀行があえて本人の口座を凍結する理由は、主に2つの理由があります。

名義人が亡くなると銀行が口座凍結する理由

- 相続人の間でトラブルが発生する可能性を減らすため

- 相続財産を確定させ、のちの手続きをスムーズにおこなうため

3-1.相続人の間でトラブルが発生する可能性を減らすため

被相続人のさまざまな費用を支払うために、被相続人の口座からお金を引き出せれば、都合がよいでしょう。しかし、被相続人の口座から引き出されるお金が、被相続人のために使用されるかどうかについて、銀行は確認できません。

お金には色がついていないため、誰のためにどのような理由で使ったのか、といったことを銀行は判断できないのです。特に、相続人が複数いる場合、口座の預金は、遺産分割が済むまでは相続人全員の共有財産になります。銀行が口座名義人の死亡確認後に口座を凍結しなければ、遺産分割前に勝手にお金が引き出された場合、トラブルに発展する可能性があります。

例えば、他の共同相続人から「口座を凍結していなかったことによって、相続財産の算定に影響が出た」といったクレームが入ることも。このようなクレームから銀行の立場を守るためにも、銀行は被相続人の口座を凍結するのです。

3-2.相続財産を確定させ、のちの手続きをスムーズにおこなうため

預金口座は、遺産分割協議の対象となる財産そのものです。遺産分割協議をスムーズに進めるためにも、相続が発生した際には、速やかに相続財産として独立させ、誰からも利用できないようにします。

相続税を算出する際にも、相続財産金額の確定は重要です。被相続人が亡くなったあとも、被相続人のために必要な費用は発生します。このような被相続人のための費用は相続財産には含まれませんが、どのような費用が被相続人のための費用なのかについて、一つひとつ確定することは時間もかかるでしょう。

まずは口座の預金はすべて相続財産として凍結し、個別の事情に応じて対応することになります。

4.亡くなった人の通帳管理について知っておきたいポイント

通帳の名義人が亡くなると、その通帳の預金は相続財産として扱われます。本人に代わって、これまで生活費や通院費といった費用を引き出していた家族も、本人が亡くなったときから、引き出せなくなります。

しかし、例えば故人の葬儀費用を前もって準備しなければならないのに、どうしても手元にまとまったお金がない、といったこともあるでしょう。このような場合に、やむを得ず故人の口座からお金を引き出すこともあるかもしれません。

やむを得ない事情があれば、故人の銀行口座からお金を引き出せるのか、例外なくお金はおろせないのか、といった故人の通帳管理について、下の2点について知っておきましょう。

亡くなった人の通帳管理で知っておきたいこと

- 死亡した人の預金でも家族や親族によっておろされた場合罪には問われない

- 凍結前の口座から現金を引き出すと相続の単純承認とみなされかねない

4-1.死亡した人の預金でも家族や親族によっておろされた場合罪には問われない

他人の通帳から勝手にお金を引き出せば、通常は窃盗罪として罪に問われます。しかし、銀行が被相続人の口座を凍結する前に、家族によってお金を引き出された場合、引き出した家族は罪に問われません。

親族相盗例という刑法の特例があり、家族間での窃盗は、罪にならないと規定されているからです。これは、「法は家族間の問題には関与しない」という考え方からきています。

すべての罪がこの特例に含まれるわけではありませんが、家族の間で起こる窃盗や横領といったものは刑法上の罪を問わないことになっています。

参考: 刑法第二百四十四条(親族間の犯罪に関する特例)|e-Gov法令検索

4-2.凍結前の口座から現金を引き出すと相続の単純承認とみなされかねない

相続人として、被相続人の口座から現金を引き出した場合には窃盗とはみなされず、罪は問われませんが、相続財産を単純承認したとみなされる可能性はあります。単純承認とは、被相続人のプラスの財産だけでなく、マイナスの財産も引き継ぐことです。

例えば、被相続人は財産として100万円の預金とビル一棟を所有しているとしましょう。ビル一棟の現在の価値は1億円ですが、購入当時の価格は1億5,000万円で、まだローンが1億2,000万円残っているとします。この場合、単純承認をすると、預金100万円、1億円のビル一棟、そして借金1億2,000万円を相続することになります。

つまり、財産1億100万円に対して借金が1億2,000万円となり、合わせると1,900万円の借金を相続することになり、負債の方が多くなってしまうのです。

4-3.亡くなった人の通帳から預金を引き出すことになった理由を明確にしておく

被相続人が亡くなったあとも、被相続人に必要な費用は発生します。葬儀費用といった、被相続人が亡くなったことが原因で直接発生する費用の他にも、病院の費用や、解約できていない住宅の家賃、光熱費なども含まれます。

こういった費用は、決して小さな額ではありません。相続人が一時的に建て替えようにも、すぐに準備できる金額にも限度があるでしょう。したがって、やむを得ず被相続人の口座からお金を引き出すことも考えられます。

被相続人の預金を引き出しても、理由がはっきりしていれば、他の相続人に対してきちんと説明できるため、トラブルも避けやすくなるはずです。引き出す原因となった請求書や領収書などは必ず保管し、引き出した金額と照合を取ることで、より説得力のある説明ができます。

5.亡くなった人の通帳・現金管理において口座凍結時に困ったときの対応策

被相続人が亡くなったことを銀行が確認し、実際に銀行口座を凍結してしまうと、原則として被相続人の凍結口座から預金をおろせなくなります。しかし葬儀費用のような、明らかに被相続人に関する費用が発生しているにも関わらず、まとまったお金の用意が難しいといった状況もあるでしょう。

そのような場合には、口座凍結時でも被相続人の口座から預金をおろせる例外がいくつかあります。困った状況であれば、まずは下の3つのパターンを検討してみてください。

5-1.現金が必要な場合には仮払い制度を利用できる

相続に関する預金の取り扱いには、仮払い制度というものがあります。これは、遺産分割が成立する前でも、一定の金額であれば法定相続人が被相続人名義の預貯金を出金できる制度です。

▲計算式で算出された金額が150万円よりも少なければ上限額は150万円

民法改正により2019年7月1日から適用が開始されています。

出金できる金額の上限は、下の①か②のどちらか低いほうの金額です。

①死亡時の預貯金残高×法定相続分×3分の1

②150万円

例えば、相続人が妻と子ども1人で、被相続人の銀行には1,500万円の預金があるとします。この場合、妻と子どもの法定相続分はそれぞれ2分の1ずつです。

①の場合以下のようになります。

②の150万円よりも多いので、出金可能額は150万円です。子どもも、同じ計算になるためやはり出金可能額は150万円です。以上を合計すると、300万円が仮払い限度額となります。

ただし、この仮払い制度を利用することにより、相続財産を単純承認したとみなされるケースがあります。被相続人に必要な費用の他に、相続人の個人的な遊興費や生活費などに使用した場合には単純承認とみなされるのです。

相続財産が結果的に負債超過のような場合であっても、単純承認が認定されてしまうと、相続人が相続放棄を希望しても認められないので注意が必要です。

5-2.相続人全員の同意を得たうえで口座からお金を下ろすことは可能

被相続人の口座が凍結される前ならお金を引き出せますが、その場合にも注意が必要です。他の相続人に知らせることなく勝手に引き出せば、共同相続人との間でトラブルを招くことも考えられます。不要なトラブルを避けるためにも、事前に相続人全員の同意を得たうえで口座からお金を下ろしましょう。

被相続人の口座からお金を下ろす際には、あくまでも被相続人のために必要なお金であり、「相続人個人の遊興費や生活費などに使っているのでは」と誤解されないようにする必要があります。

そのためには、相続人個人のお金とは別に管理し、何にいくら使ったのかがわかるように記録し、その領収書も含めて保管しておきましょう。

5-3.残額ゼロまたは少額である場合や負債が多いときは相続放棄も検討する

被相続人が銀行口座を所有していても、少額の預金しか残っていない場合もあるかもしれません。例えば、少額の預金とそれを上回るローン負債が多い場合には、相続放棄も検討しましょう。

たとえ、負債よりも預金のほうが上回っていても、その差額が小さい場合には、やはり相続放棄をしたほうがよいケースもあります。凍結された銀行口座の預金を、相続人の財産として相続する際には、すべての共同相続人との協議合意をとりつけ、さまざまな書類を銀行へ提出しなければなりません。

被相続人の財産に対する特別な思いがあれば別ですが、そうでなければ手間ばかりがかかり、いわゆる骨折り損のくたびれもうけとなってしまうことも。すべての相続財産を合計するとほとんどプラスの財産が残らない場合には相続放棄を選択することも、相続手続をスムーズに済ませる1つの方法です。

相続放棄については次の記事を参考にしてください。

相続放棄は何時でも出来る?放棄すべき場合はどんな時?手続き方法は?

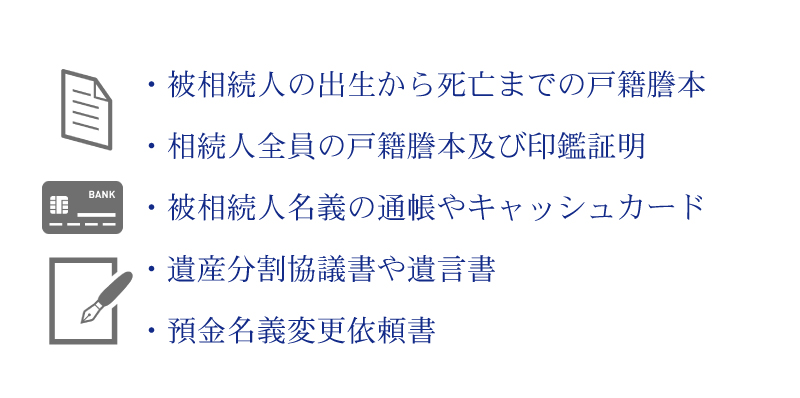

6.口座の相続手続に必要な書類はケースごとに異なる

具体的に銀行口座の相続手続に必要な書類はケースごとに異なりますが、主に以下の書類が必要です。

▲戸籍謄本や印鑑証明はどのケースにおいても必要

さらに、遺言書があるケースか、遺言はないが遺産分割協議書があるケースかによっても用意すべき書類は異なるため、詳しく見ていきましょう。

6-1.生前に所定の方式に則って遺言を残している場合

被相続人が遺言書を残している場合には、以下の書類が必要です。

遺言書がある場合に必要な書類

- 金融機関指定の預金名義変更依頼書

- 通帳・キャッシュカード

- 遺言書

- 検認調書または検認済証明書

- 被相続人の死亡が確認できる戸籍謄本

- 預金の相続人(遺言執行者がいるときは遺言執行者)の印鑑証明書

- 遺言執行者の選任審判書謄本(家庭裁判所で遺言執行者が選任された場合)

自筆の遺言書の場合は、家庭裁判所で検認を受ける必要があります。勝手に第三者が書いたり、脅されて書いたりしたのではなく、自分の意思で遺言を書いたことを証明するためです。

合わせて、検認済であることを証明するために、検認調書または検認済証明書の提出が求められます。これに対して公正証書遺言では、すでに証明を受けていることがわかるため、検認や検認済み証明書は不要です。

6-2.遺言は残していないが遺産分割協議書がある場合

被相続人が遺言書を残していないが遺産分割協議書がある場合には、以下の書類が必要です。

遺言書はなく遺産分割協議書がある場合に必要な書類

- 金融機関指定の預金名義変更依頼書

- 通帳・キャッシュカード

- 遺産分割協議書(相続人全員の署名・実印押印が必要)

- 被相続人の戸籍謄本(出生から死亡まで連続したもの)、除籍謄本

- 相続人全員の戸籍謄本

- 相続人全員の印鑑証明書

なお、銀行によって対応は異なりますが、銀行の多くは相続の手続に遺産分割協議書がなくても受け付けてもらえます。

遺産分割協議書がない場合の必要書類は、上記一覧から遺産分割協議書を除いたものとなります。

参考:預貯金相続の手続きや必要書類とは?覚えておきたい6つのポイント|相続税のチェスター

7.通帳の預金は相続税の対象-相続税の支払いで抱きがちな3つの疑問を解決

被相続人の財産のなかでも、通帳の預金は典型的な価値を有する財産であり相続の対象です。相続人としては、「相続税の支払いは相続人の財産から支払われる」と考えるでしょう。しかし実際には、相続が開始されると被相続人の銀行口座は凍結されてしまいます。相続税の支払いについて抱きがちな以下の3つの疑問に対してどのように対応すればよいのか、見ていきましょう。

7-1.相続税はどんな場合に発生する?-課税対象財産と基礎控除額

相続には必ず相続税が発生するわけではありません。相続額が少ない場合には相続税を払う必要がないのです。さらに、相続税のかかる相続財産の金額は、相続人の地位によっても異なります。

被相続人が所有していた財産的価値のあるものは、プラスの財産もマイナスの財産もすべて相続の対象になります。

特に配偶者に対する控除は非常に手厚くなっていて、配偶者の相続特例により、配偶者が相続する財産が1億6,000万円または法定相続分であれば相続税はかかりません。そのため、法定相続分がたとえ50億円だったとしても相続税はかからず、配偶者に限っていえばほとんど無税になるケースが多いでしょう。

一方、その他の相続人については、原則として基礎控除額は以下のとおりです。

7-2.相続税の申告期限は?-相続を知った日から10ヵ月以内が原則

相続手続には期限があります。原則として、相続人が相続を知った日から10ヵ月以内に手続を済ませることが必要です。10ヵ月あれば十分だと思うかもしれませんが、実際にはさまざまな手続が必要なのでそれほど長くはありません。

例えば、共同相続人の意見をまとめる場合でも、それぞれの相続人の都合を合わせるために日程の調整が必要です。被相続人の財産を確定するために銀行や役所などとのやりとりにも時間がかかります。相続財産に土地や建物といった不動産が含まれていれば、その不動産の権利関係を確認するために登記簿を取り寄せる必要もあります。

相続税の申告と納税の予定期限が過ぎてしまうと、ペナルティとして延滞税もかかるので注意が必要です。提出の際には、合わせて被相続人と相続人すべての戸籍謄本、遺言書や遺産分割協議書の写し、そして相続人全員の印鑑証明が必要となるので、早めに準備を進めていきましょう。

7-3.相続税の節税方法は?-生前贈与による相続財産の減少がおすすめ

被相続人が、誰に何を相続させたいのかを決めている場合には、相続よりも生前贈与を利用したほうがよい場合があります。例えば特定の財産を特定の相続人に相続させたくても、共同相続人になる法定相続人が遺留分を請求した場合には、無理な場合もあるからです。ほかにも、生前贈与の非課税枠を利用することで、相続財産を減らすことも可能です。

特に、60歳以上の父母や祖父母から18歳以上の子どもや孫に対して、財産を贈与した場合には、合計で2,500万円までの非課税枠が認められています。相続税で適用される基礎控除額や、今後の家族関係なども考慮し、どのような財産の移転方法を選ぶべきか、比較検討してみることをおすすめします。

8.亡くなった人の通帳を見つけたらまず銀行に連絡を

亡くなった人の財産を整理する際、相続人がこれまで見たことのない通帳を見つけることもあるかもしれません。このような被相続人の通帳を見つけたら、まずは銀行に連絡をしましょう。残高がほとんど記載されていないような通帳の場合は、特に興味もなくそのままにしてしまいやすいものです。しかし、記帳していないだけで、実はそれなりの預金があることも。銀行からわざわざ預金金額について連絡がくることはないので、相続人から問い合わせましょう。

銀行とのやりとりの中で、必要な書類や手続で不明な点があれば、相続の手続代行業務をはじめとした相続に強い専門家へ相談することをおすすめします。

司法書士法人チェスター、税理士法人チェスターは、相続を専門に扱っている専門家が揃っています。相続に関する不安がある人は、ぜひ一度ご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編